核心观点

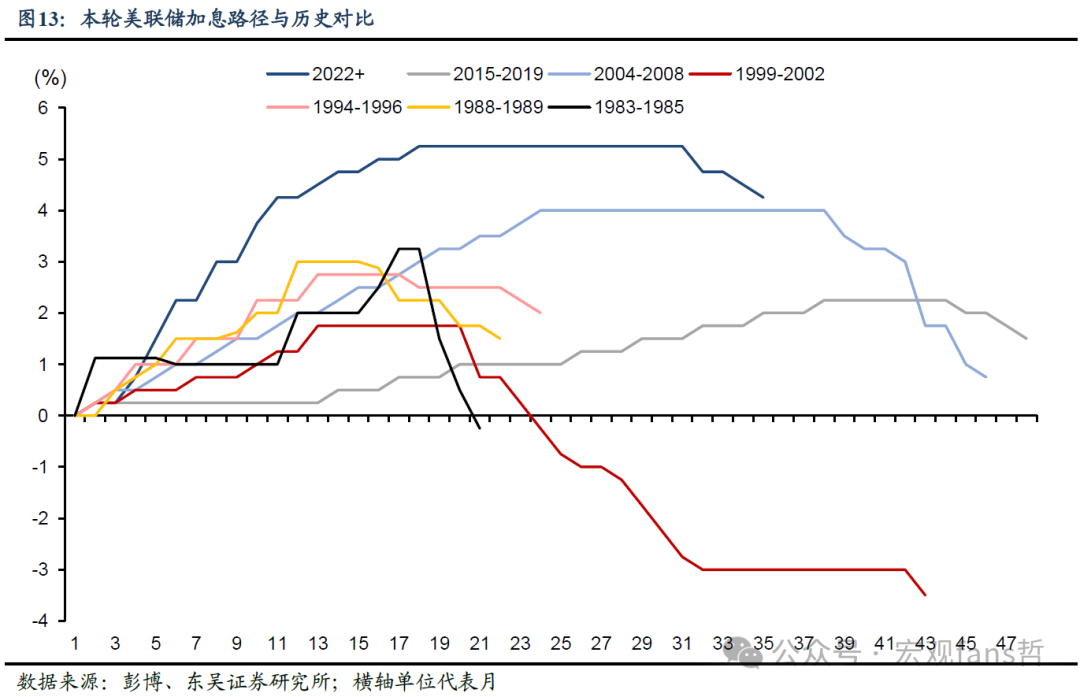

核心观点:12月FOMC会议表态鹰派,市场交易强美元。FOMC如期降息25bps,9月以来已累计降息100bps至[4.25, 4.5]%。点阵图指引2025-26年各2次降息,SEP中美联储将2025年核心PCE预期从2.2%上调至2.5%,美联储开始为特朗普移民、关税、减税政策给通胀带来的上行风险做评估。我们预期紧缩预期短期到达极致,2025年美联储货政或先松后紧,3、6月各25bps降息,警惕2025H2不降息风险。当前4.5%的10年美债利率、2600以下为黄金具有较高的配置性价比。

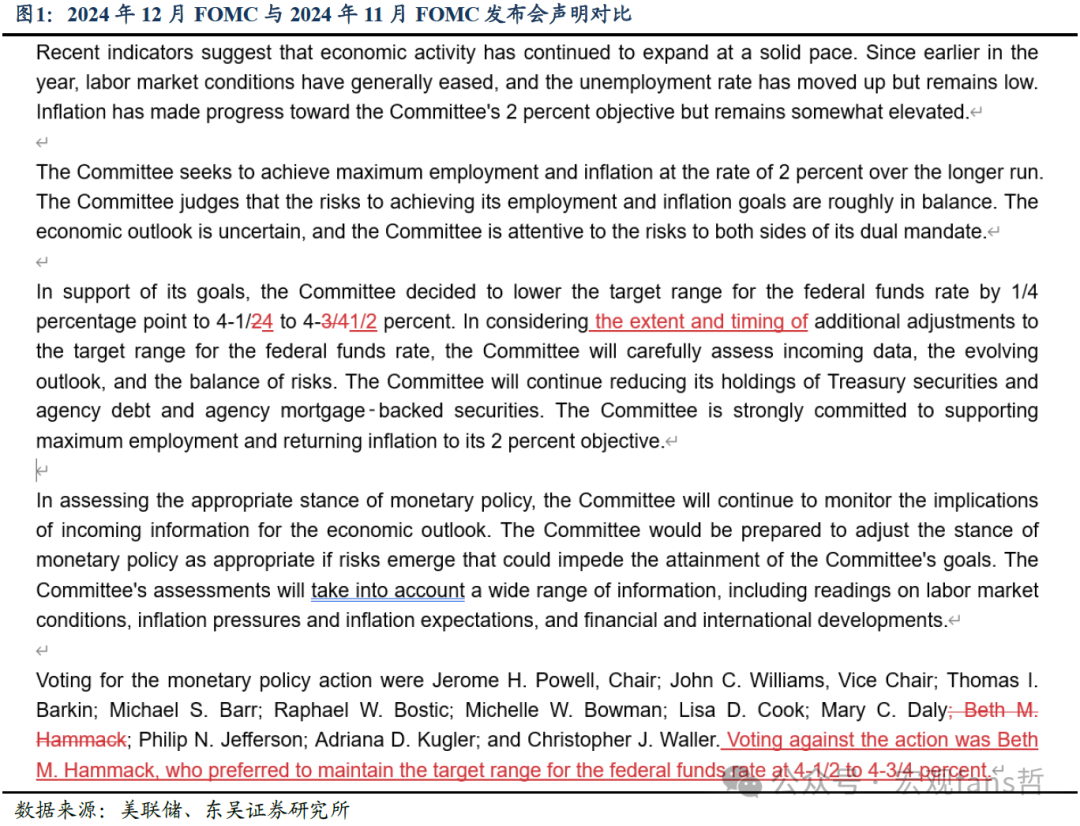

FOMC声明:如期降息25bps,释放暂缓降息信号。12月FOMC会议如期降息25bps至[4.25, 4.5]%,声明与相比11月仅将未来增量降息考虑的表述增加“幅度与节奏(extent and timing)”。Powell在发布会上解释为“幅度”指向更接近利率终点,明年难再有100bps的降息,“节奏”指向明年降息节奏将再放缓。此外,克利夫兰联储主席Hammack投反对票,其认为12月应当维持利率不变,这是自9月美联储理事Bowman反对降息50bps以来,再次有FOMC委员投反对票。

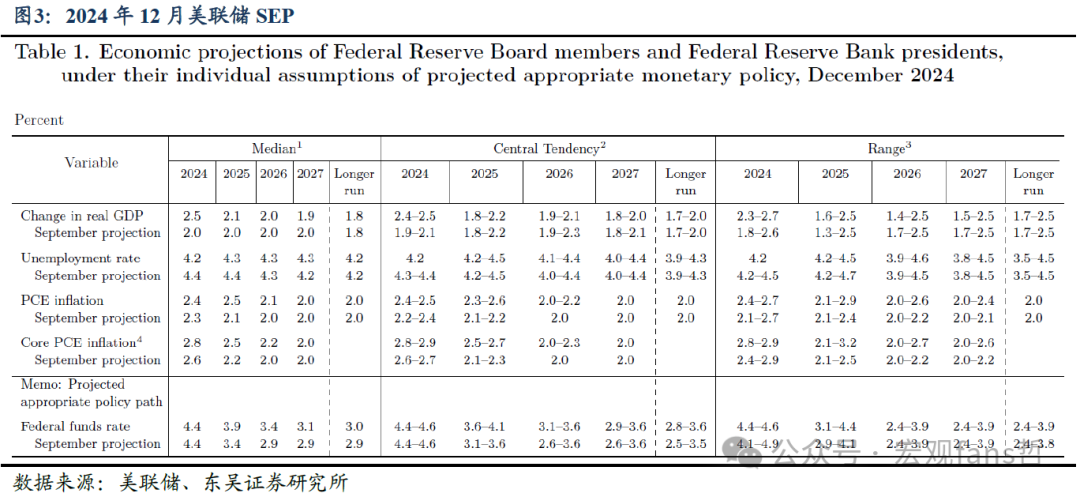

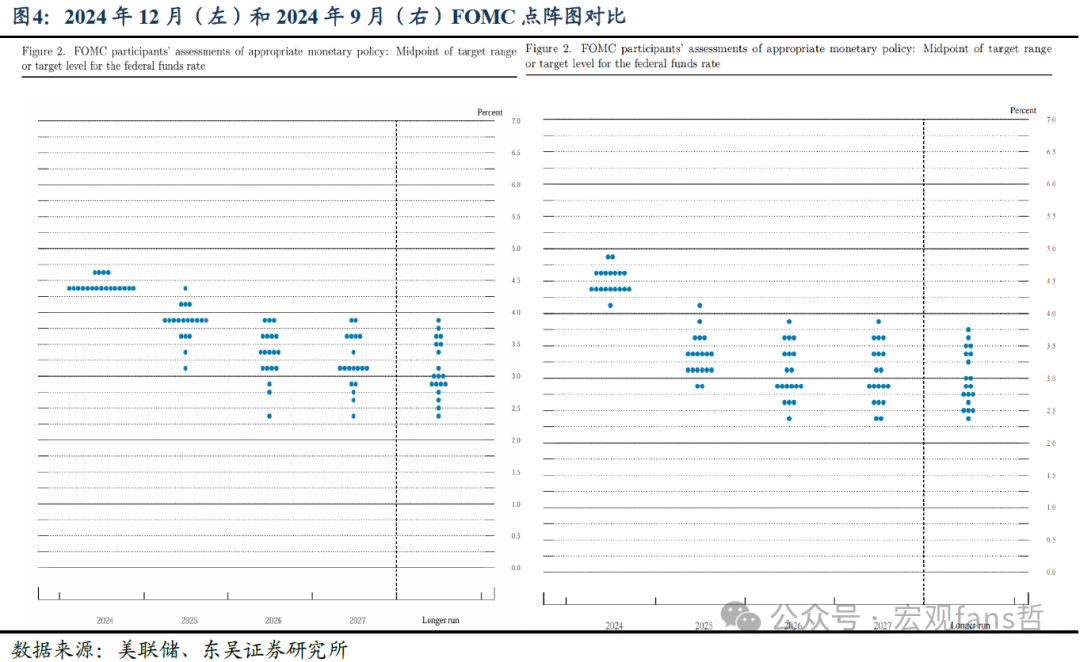

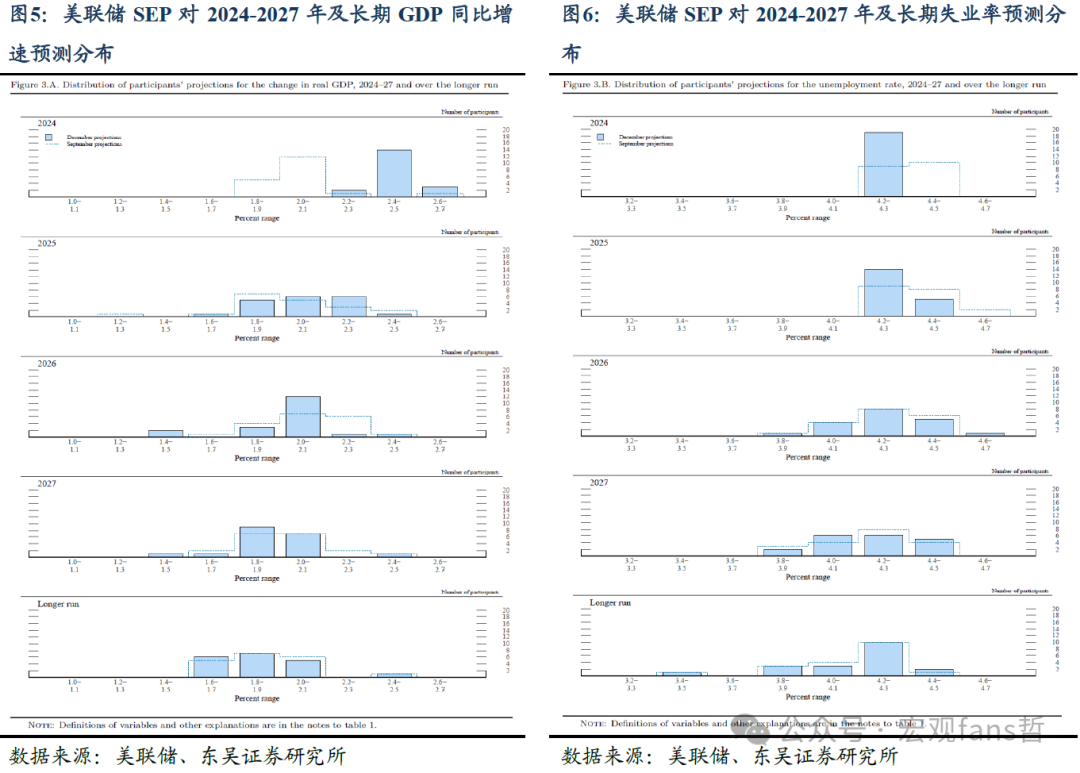

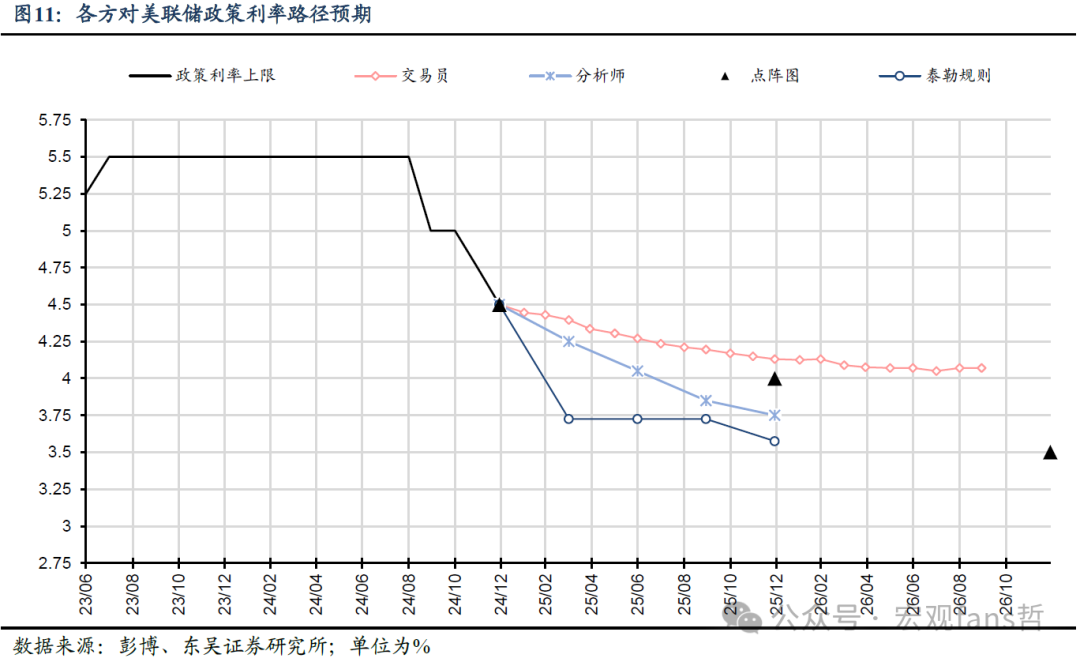

点阵图:明年降息指引由4次降至2次,R*由2.9%上移至3.0%。①2025年:预期全年累计降息1-2-3次的人数分别为3-10-3人,中值与众数均为2次,对应政策利率区间[3.75, 4.00]%,与市场此前定价一致;此外,有1人预期明年不降息,各有1人预期降息4次、5次。②2026-2027年:预计到2026年累计降息2-3-4-5-6次的人数分别为3-4-5-4-2,中值为4次,对应政策利率区间[3.25, 3.50]%,预测分歧仍然较大;预计至2027年降息至[3.0, 3.25]%。③长期政策利率:预期长期政策利率从2.9%再次上调至3.0%,R*抬升意味着未来降息空间更少。

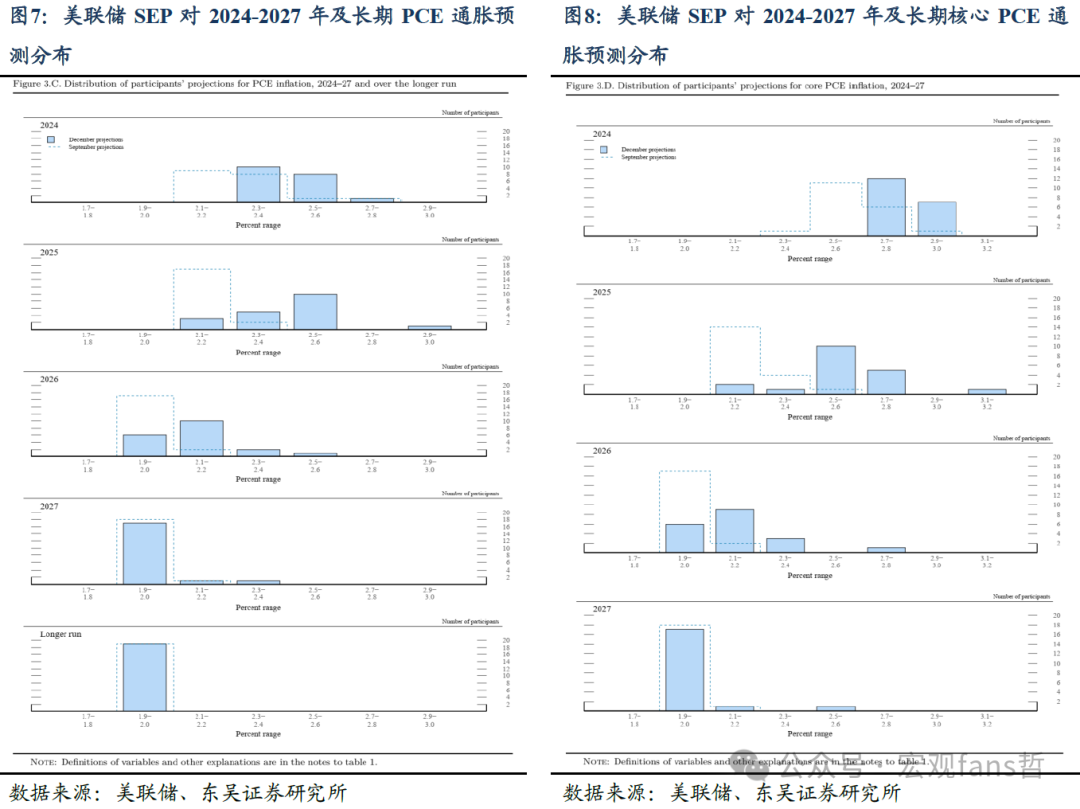

经济预测:通胀风险重回上轨,不确定性增大。①产出:将2025Q4美国GDP预测由2.0%上调至2.1%、2027Q4预测由2.0%下调至1.9%。②通胀:2025Q4美国PCE、核心PCE预测分别由2.1%、2.2%大幅上调至2.5%,2026Q4美国PCE、核心PCE由上调2.0%至2.1%、2.2%。③风险:对经济前景的判断上,更多FOMC委员预期失业率的不确定性与风险在趋于均衡而非上行,但PCE与核心PCE的风险与不确定性在趋于上行。

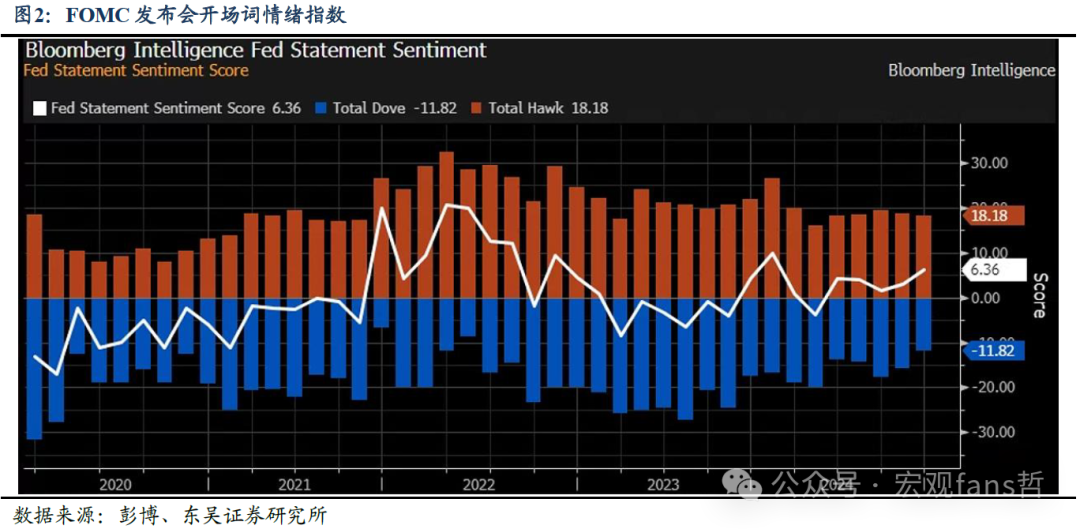

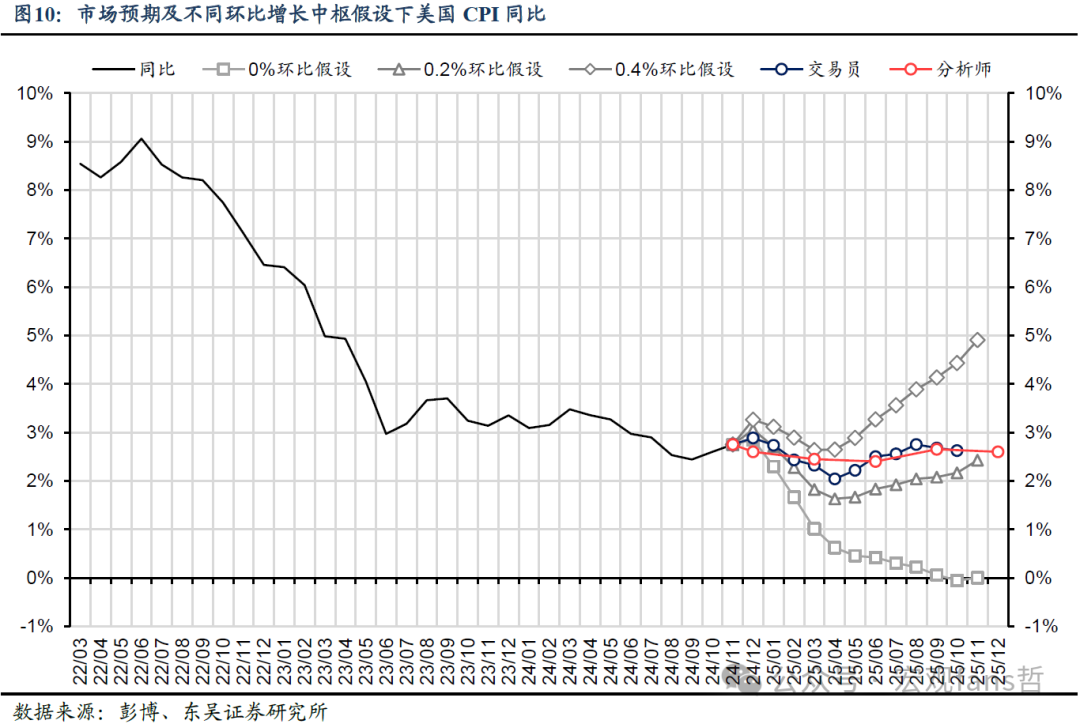

发布会:开始考虑特朗普政策的影响。①货币政策方面,对于此次降息,Powell认为这是一次更“接近”终点的降息(closer call),以平衡劳务市场正在经历、且可能出现的进一步降温。而点阵图指引的2025年降息节奏的放缓更多为了回应更趋于上行、更不确定性的通胀风险。当然,Powell也表示,明年再次加息似乎不太可能。②经济展望方面,对于就业,Powell认为劳务市场正在逐步有序降温,但劳动市场下行的风险似乎已经降低。对于通胀,Powell表示可能需要1-2年时间才能达到2%通胀目标;更高的通胀前景预期是决定12月SEP的关键因素。在经济前景上,Powell仍然对当前和未来美国经济增长更加乐观,希望在进一步降息和保持劳动力市场稳健的同时,推动去通胀取得进一步进展。同时,Powell表示SEP对未来3年经济的预测存在高度不确定性。③特朗普政策方面,Powell表示现在评估关税的影响还为时过早、充满了不确定性,但确实有部分FOMC成员在经济预测中纳入了对特朗普未来政策影响的考虑。对于近期特朗普团队提出的“央行卖出黄金购买比特币作为储备”,Powell表示美联储不被允许拥有比特币,并且也不寻求改变法律。受点阵图、经济预测和发布会超预期鹰派的影响,市场的紧缩交易几乎达到极致。截至最新,交易员预期美联储2025年降息1.3次/33bps,10年、2年美债利率分别上涨12bps、11bps至4.523%、4.369%,美元指数上破108.2达到2022年11月以来新高,美股、黄金大跌。

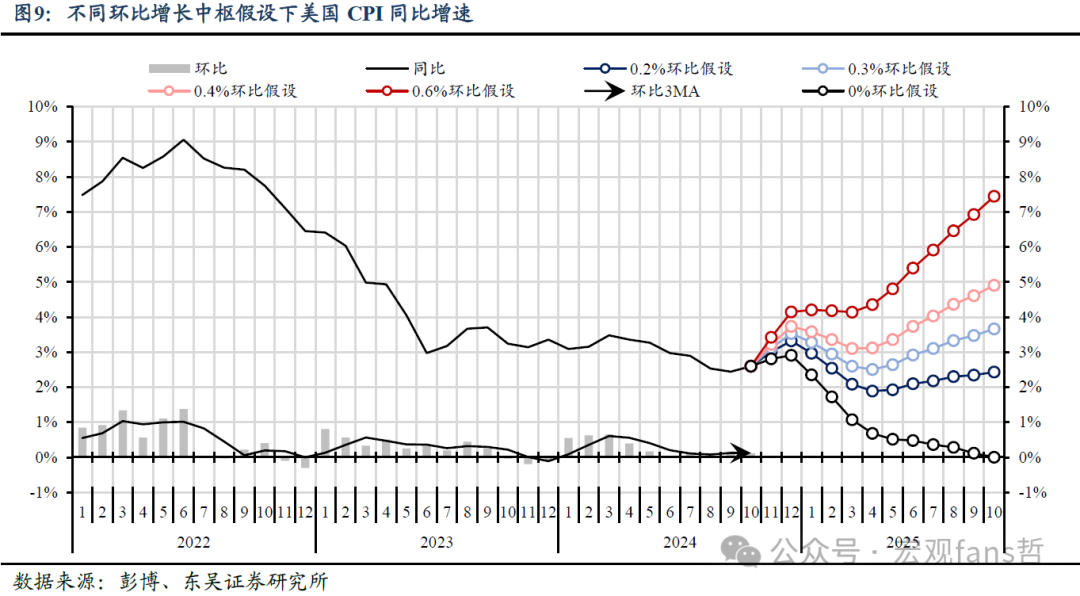

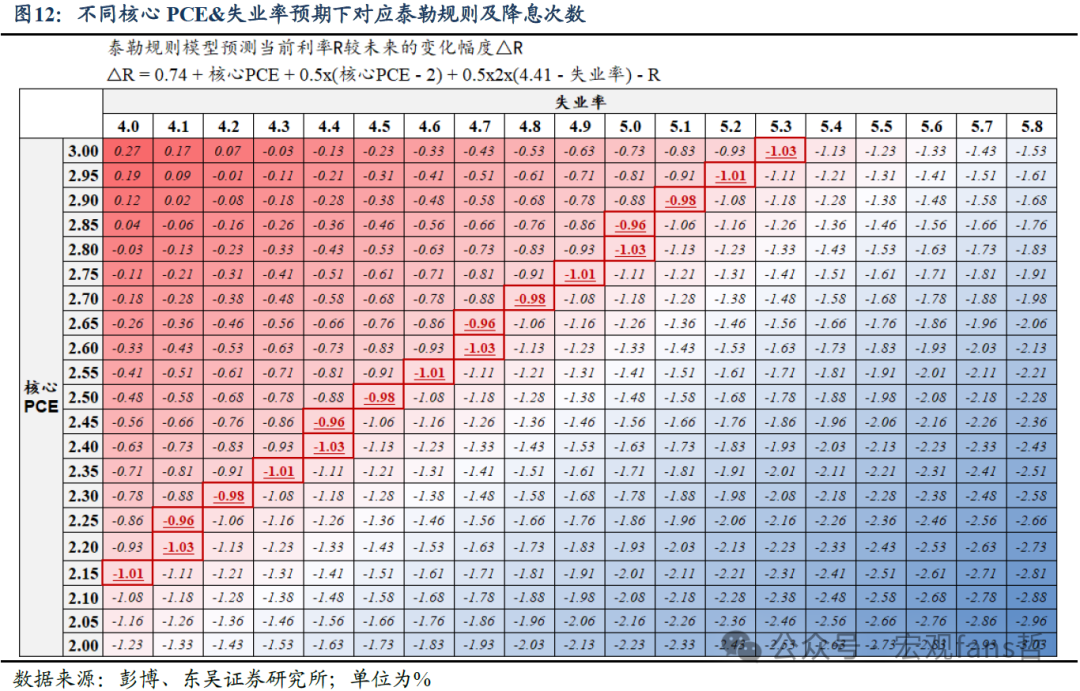

展望与策略:紧缩预期短期到达极致,2025年美联储货政或先松后紧,3、6月各25bps降息,警惕2025H2不降息风险。2025H1宏观环境有利于降息。增长:特朗普上台料立即驱赶非法移民,2025H1非农就业或出现锐减,诱发衰退担忧。通胀:高基数、页岩油增产预期、居住通胀惯性下行料强化2025H1通胀下行趋势。进入2025H2,对衰退的担忧与前期压低通胀的利好因素将退潮,且驱赶非法移民带来的工资通胀黏性将显现,美联储存在暂停降息风险。市场交易方面,当前市场计价2025仅1.3次的降息偏谨慎,而前述2025H1衰退→降息交易或让市场在3月再度预期全年>50bps的降息,当前4.5%的10年美债利率与2600美元/盎司以下的黄金价格具有较高的配置性价比。2025H2,衰退叙事退潮,通胀黏性强化,叙事反转,美债利率届时或重回上轨。

风险提示:美联储过早开启降息周期引发通胀反弹与失控;美联储紧缩周期维持时间过长,引发金融系统流动性危机;通胀下行速率不及预期。

以上为报告部分内容,完整报告请查看《2025美联储还有几次降息?——2024年12月FOMC会议点评》。