摘要

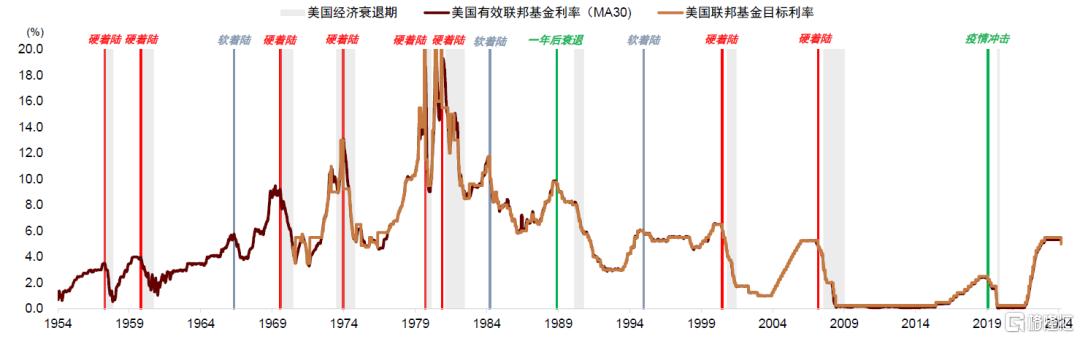

美联储大幅降息50bp之后,全球经济与资产价格何时迎来拐点?黄金是否要卖?商品是否要买?股票何时结束波动?我们复盘了过去13轮降息周期后的宏观形势,发现无论经济是否衰退,经济增长都不会在短期迎来拐点,美债黄金的上涨行情还能持续半年左右,铜等商品持续承压。如果经济不衰退,美股将持续上涨;如果经济衰退,则美股先下跌半年后再反弹。结合历史周期规律与本轮经济市场特点,我们维持超配美债黄金,标配全球股票,对铜油等商品相对谨慎。

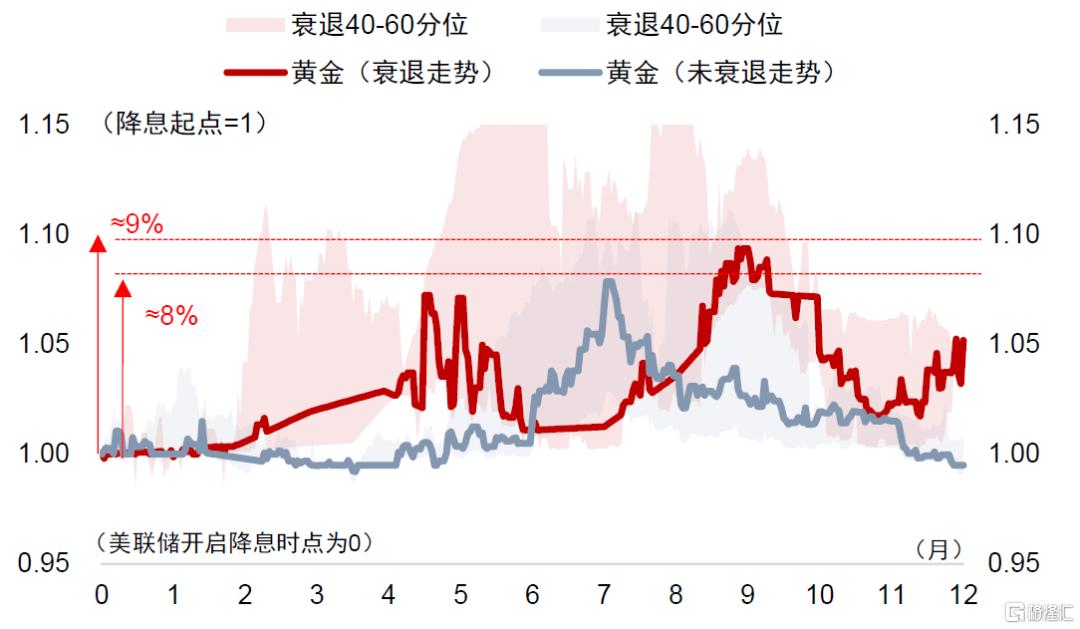

图表:美联储降息后2-3个季度黄金仍有上行空间

资料来源:Wind,Bloomberg,中金公司研究部

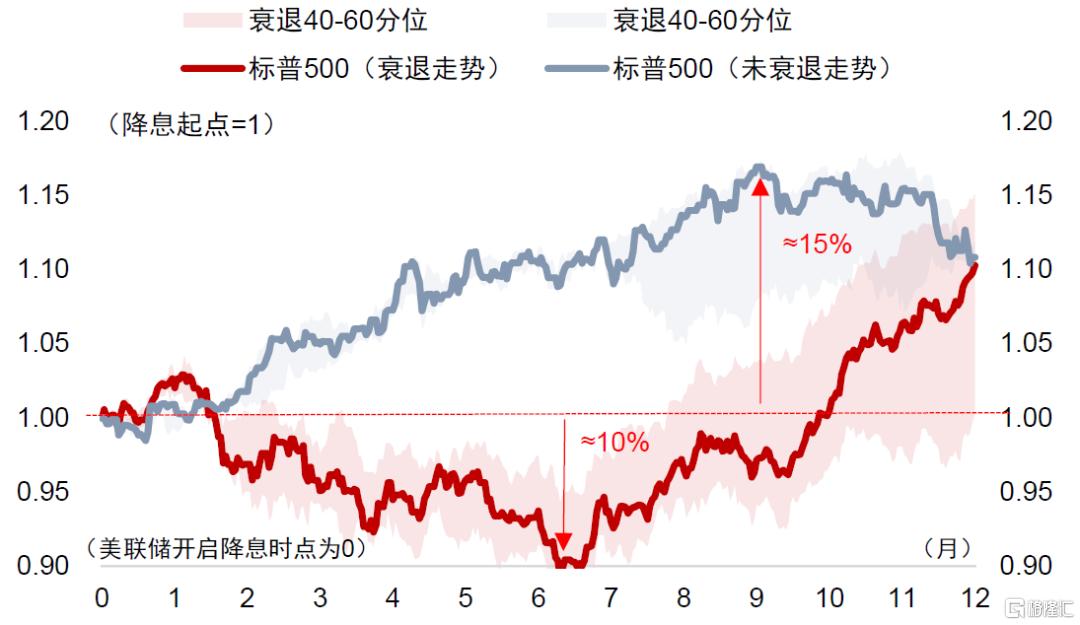

图表:软着陆时美股持续上行,硬着陆时美股在6个月维度上企稳

资料来源:Wind,中金公司研究部

正文

美联储为何大幅降息50bp?

9月FOMC会议降息50bp,新的散点图显示今年一共要降息100bp,明年降息100bp,后年降息50bp,本轮降息周期一共250bp,这与我们一直以来的预测一致:美联储不是浅降息晚降息,而是深降息快降息,降息幅度在200-300bp。

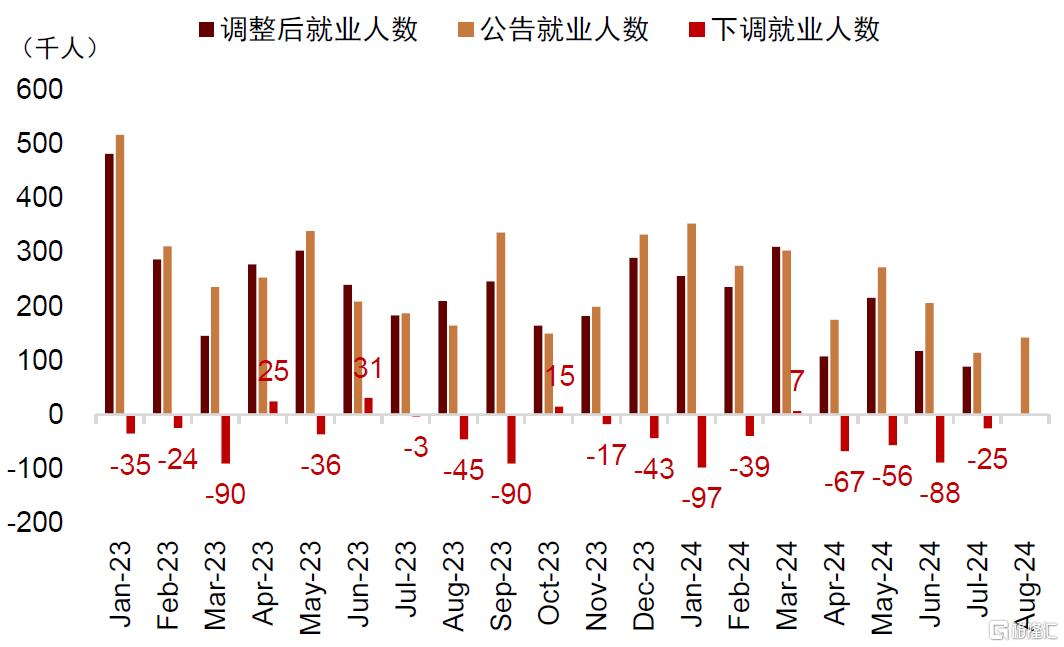

尽管美联储否认落后于曲线,但首次降息50bp其实已经变相承认本轮降息已经启动太晚。我们在年初就反复提示,美国增长与通胀将同步下行,美联储Q1就应该开始降息(《降息交易仍是市场主线》,24/2/1发布)。但美国Q1增长与通胀数据出现系统性偏差,我们认为这可能误导了美联储判断,导致降息起点推迟至9月。为了避免衰退风险进一步扩大,美联储选择首次降息50bp,追赶降息进度。

图表:非农就业人数在公布后常常大幅下修

资料来源:Wind,中金公司研究部

图表:美国没有出现二次通胀,通胀在Q2迎来拐点

资料来源:Wind,Haver,中金公司研究部

降息50bp后,股债商金等主要大类资产先涨后跌,可能受Powell在记者会释放的鹰派信号压制:Powell表示不能把50bp作为未来降息的固定节奏[1],美联储可以根据经济情况放慢降息,甚至暂停降息;中性利率可能大幅上升,不会再回到低利率甚至负利率时代。与此对应,我们注意到散点图长期中性利率上修至2.9%。

图表:散点图显示美国中性利率可能提升

资料来源:美联储,中金公司研究部

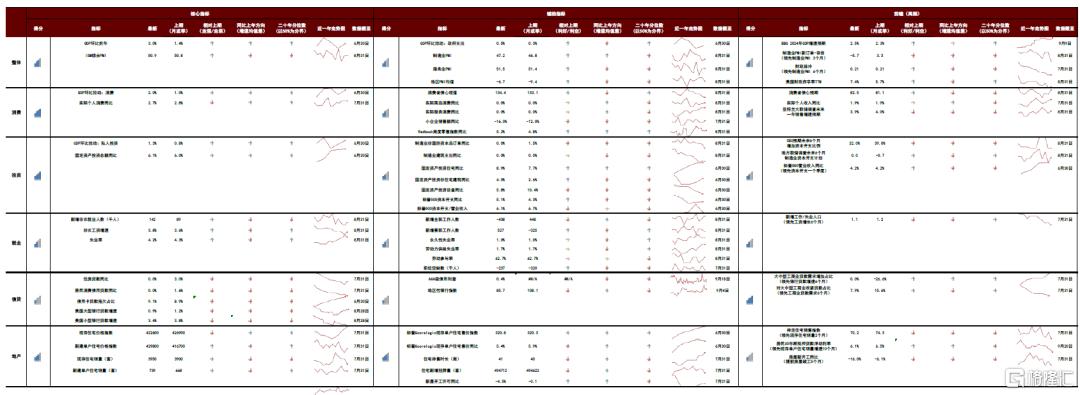

9月就业和通胀数据并没有很差,但美联储仍然选择降息50bp,说明降息门槛非常低,如果有必要,美联储也完全可以在当前路径上进一步加速降息,所以降息交易仍是当前确定性较高的投资方向。我们在2023年发布的报告中测算十年期美债利率中长期中枢为3.5%(《美国进入高利率时代了吗?》),现在利率接近3.8%,周期下行时资产价格也完全可以运行到中枢以下,因此利率仍有充分下行空间。我们的全景经济模型显示美国周期下行、部门分化(《交易衰退还是交易降息?》),经济前景并不确定,因此暂时维持标配全球股票,低配铜油等商品。

图表:美国全景经济框架显示不同部门间表现存在分化

资料来源:Wind,Haver,Bloomberg,中金公司研究部

降息之后何时看到经济拐点?

利率变动传导到经济需要时间,美联储2022年开始加息,美国经济2024年才逐渐显示下行压力。与此类似,降息之后经济拐点可能也不会立刻出现。我们复盘了1950年以来的13次美联储降息周期,为预测本轮经济拐点提供参考。在过去13轮降息周期中,美国经济有10次最终陷入衰退,只有在1995、1984、1966这3轮降息周期中避免衰退,软着陆的历史胜率其实并不高。

图表:美国历史上13次长周期降息中存在8次硬着陆和3次软着陆

资料来源:Wind,Haver,Bloomberg,中金公司研究部

由于在一些降息周期中,美联储降息时点与衰退时点间隔较久,因此这些降息周期前期的经济市场环境其实与软着陆情景类似,而这段时期恰恰对应我们当下最关心的未来1-2个季度经济资产走势,所以在下文分析中,我们把“美联储降息后一年以内不出现衰退”也视为软着陆情景,这包含了1989与2019这两轮降息周期。因此在新定义下,我们得到8次硬着陆与5次软着陆。

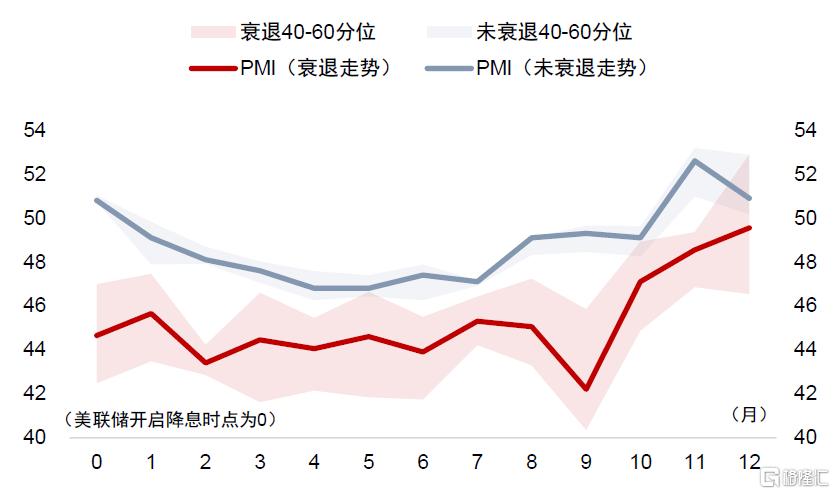

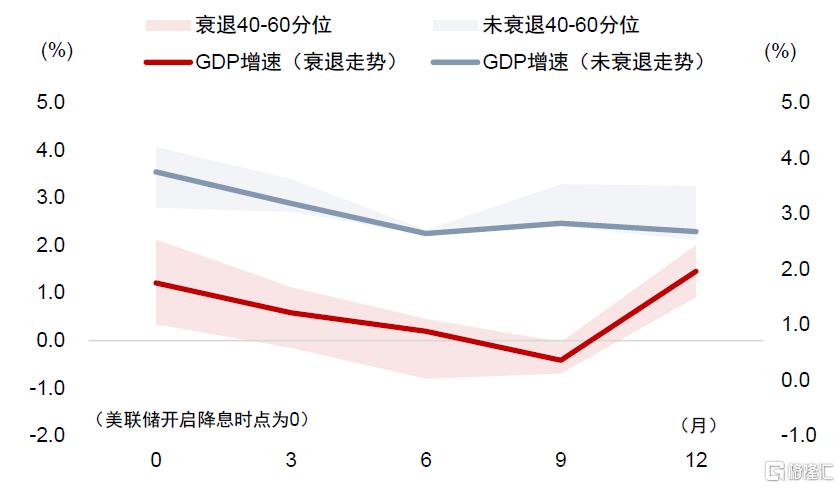

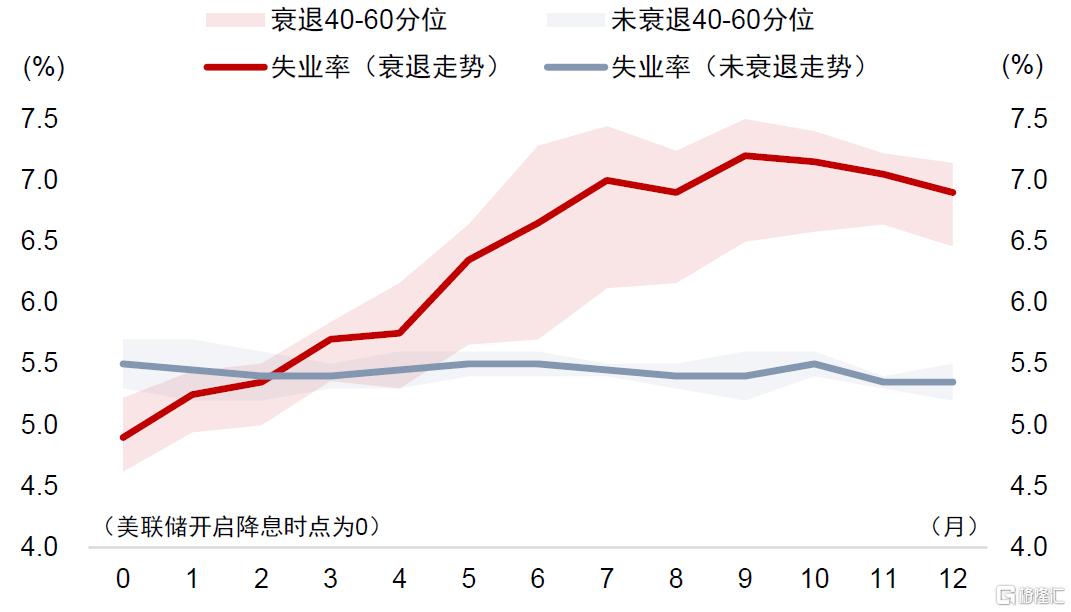

在硬着陆时期,PMI、GDP增速和失业率中位数显示经济通常需要9个月的时间逐步企稳,失业率则持续上升。在软着陆时期,PMI与GDP增速也要继续下行约6个月左右的时间才能见底回升,失业率则保持平稳。

图表:美联储降息后制造业PMI需要2-3个季度企稳

资料来源:Wind,Bloomberg,中金公司研究部

图表:美联储降息后GDP增长需要2-3个季度企稳

资料来源:Wind,Bloomberg,中金公司研究部

图表:美联储降息后失业率在硬着陆时需要3个季度企稳,软着陆时稳中有降

资料来源:Wind,Bloomberg,中金公司研究部

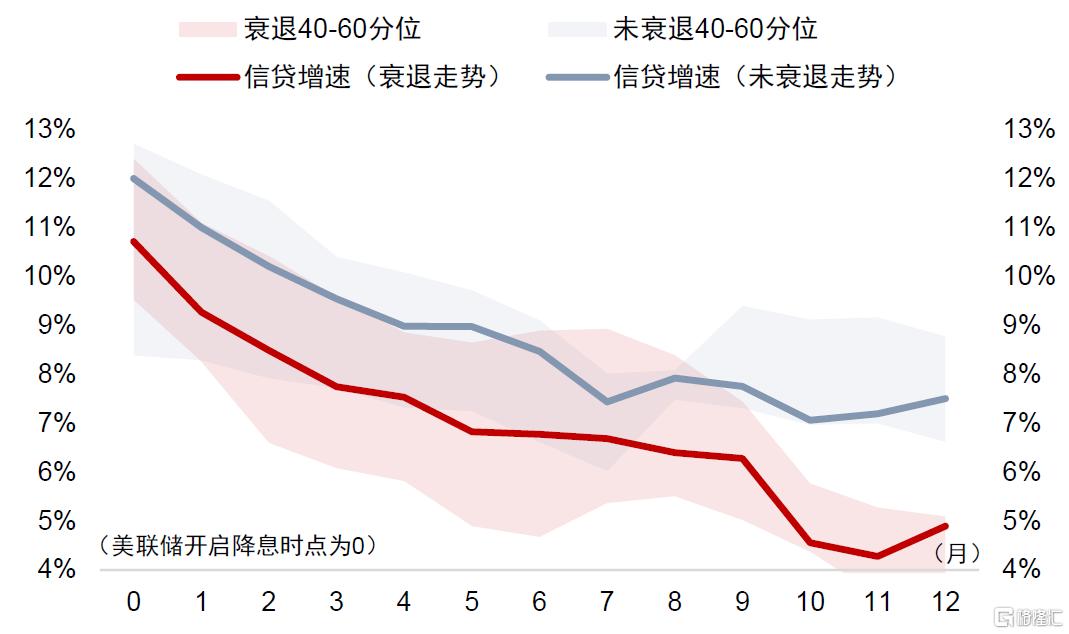

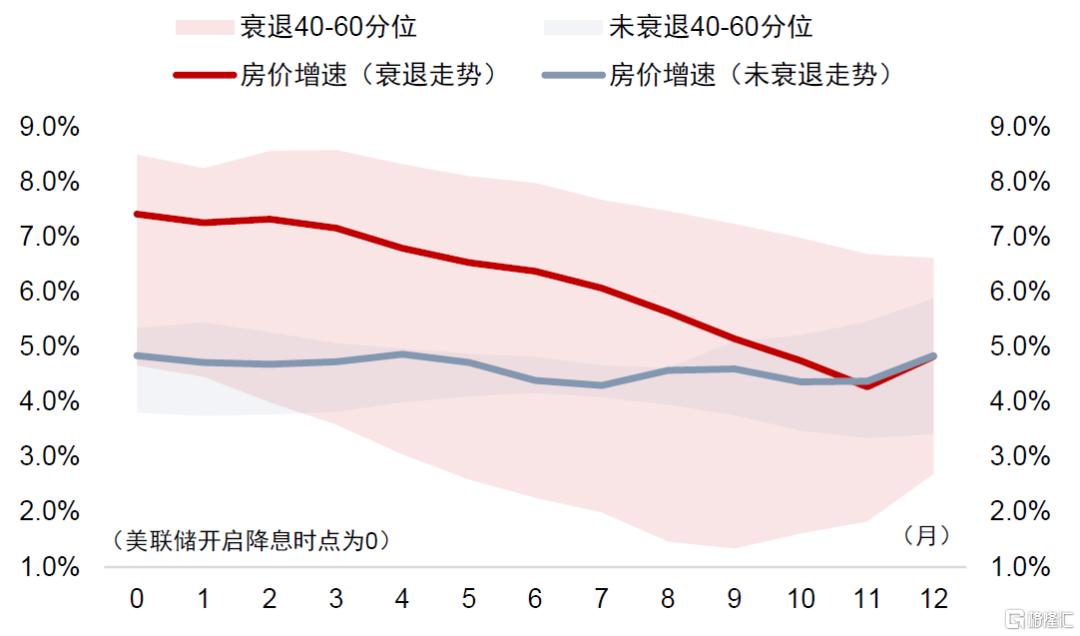

上述复盘验证了我们的判断,无论最后是否出现衰退,经济下行趋势可能都会在降息之后保持2-3个季度。即使对于利率敏感型部门,历史复盘显示上行拐点也不会很快出现:硬着陆时期,美国信贷和房价增速在美联储开启降息1年左右才能见底回升。在软着陆时期,美国信贷增长同样面临约10个月左右的下行压力,房价增速也只是保持稳定而已,并没有在降息后很快回升。

图表:美联储降息后美国信贷增速仍然保持下行趋势,约3个季度后企稳

资料来源:Wind,Bloomberg,中金公司研究部

图表:美联储降息后美国房价增速在软着陆时保持稳定,在硬着陆时持续走弱

资料来源:Wind,Bloomberg,中金公司研究部

降息之后何时看到市场拐点?

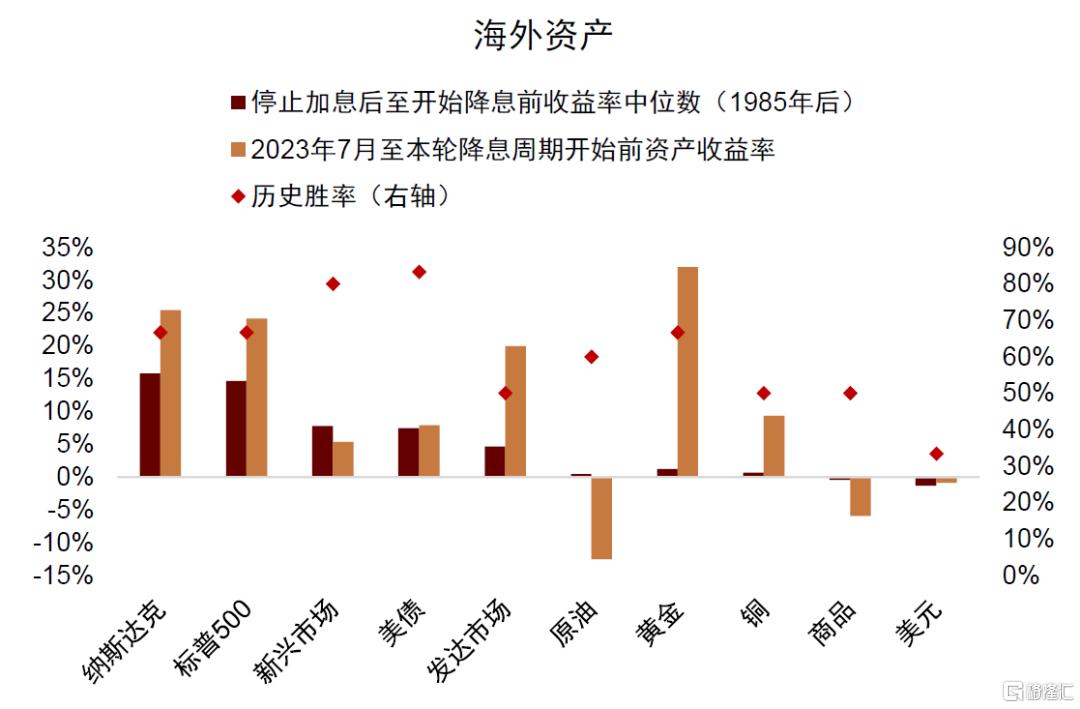

我们持续建议超配美债黄金,低配铜油等商品,并提示全球股市波动(《美联储停止加息的资产启示》、《大类资产2024H2展望》等)。今年黄金越过2600美元,创出历史新高;十年期美债利率一度下行近100bp至3.6%,铜油从高位分别最深下跌12%与19%,全球股市在8-9月份波动剧烈,验证了我们的预测。

图表:近三个季度我们超配黄金美债的观点得到兑现

资料来源:Wind,Bloomberg,中金公司研究部

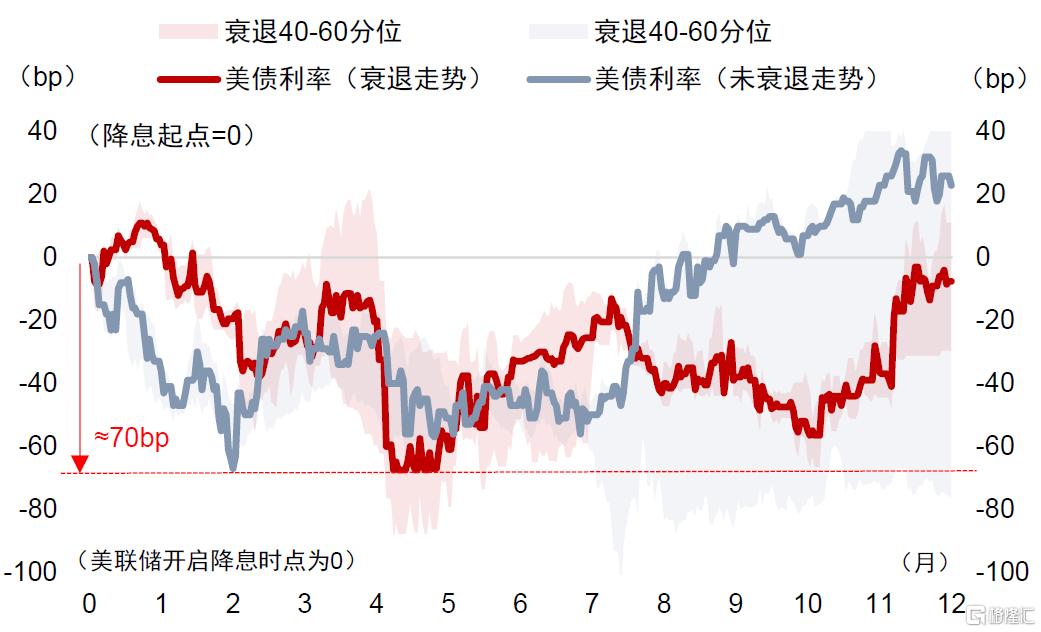

展望后市,投资者关注点转为美债黄金何时确认下行拐点,商品何时确认上行拐点,股票何时结束波动?从历史复盘规律来看,我们发现无论是否出现衰退,十年期美债利率在降息后2个季度维度上平均仍有70bp左右的下行空间。

图表:美联储降息后2个季度美债利率仍有下行空间

资料来源:Wind,Bloomberg,中金公司研究部

软着陆背景下黄金下跌风险有限,硬着陆时上涨更多,但无论是否出现衰退,降息后2-3个季度里高点中位数在5%-10%区间。因此我们认为美债黄金的下行拐点并不会在降息后很快出现,仍可维持超配。

与此同时,由于这两类资产此前涨幅较大,未来波动可能增加,也与历史复盘规律相匹配,我们建议利用波段机会逢低加仓。

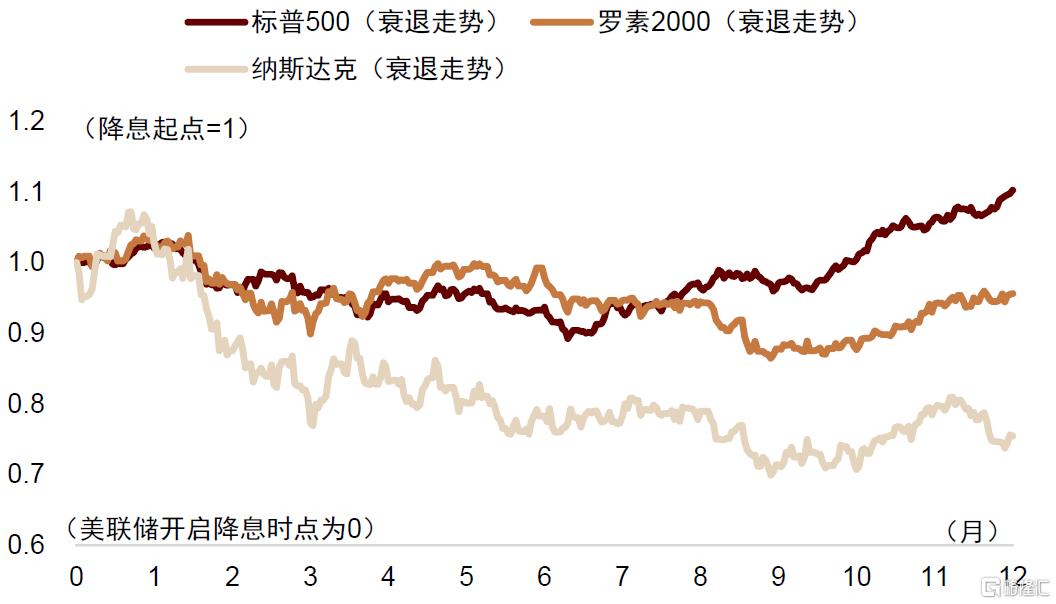

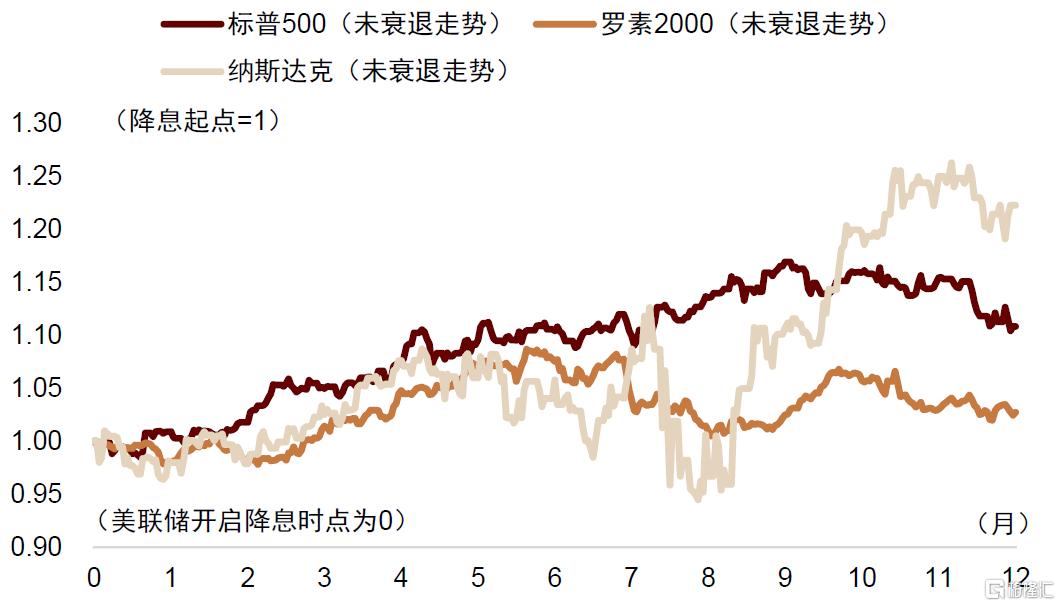

美股走势高度取决于经济衰退与否,硬着陆时前6个月平均下跌10%然后开启反弹,软着陆则持续保持上行。

结构上看,标普500和罗素2000在经济衰退时表现更好,纳指下行压力更大,软着陆则更有利于纳指表现。由于我们对经济前景并不确定,因此对海外股票前景持中性态度。

图表:经济衰退时标普500和罗素2000更加抗跌

资料来源:Wind,中金公司研究部

图表:软着陆时纳指弹性更高

资料来源:Wind,中金公司研究部

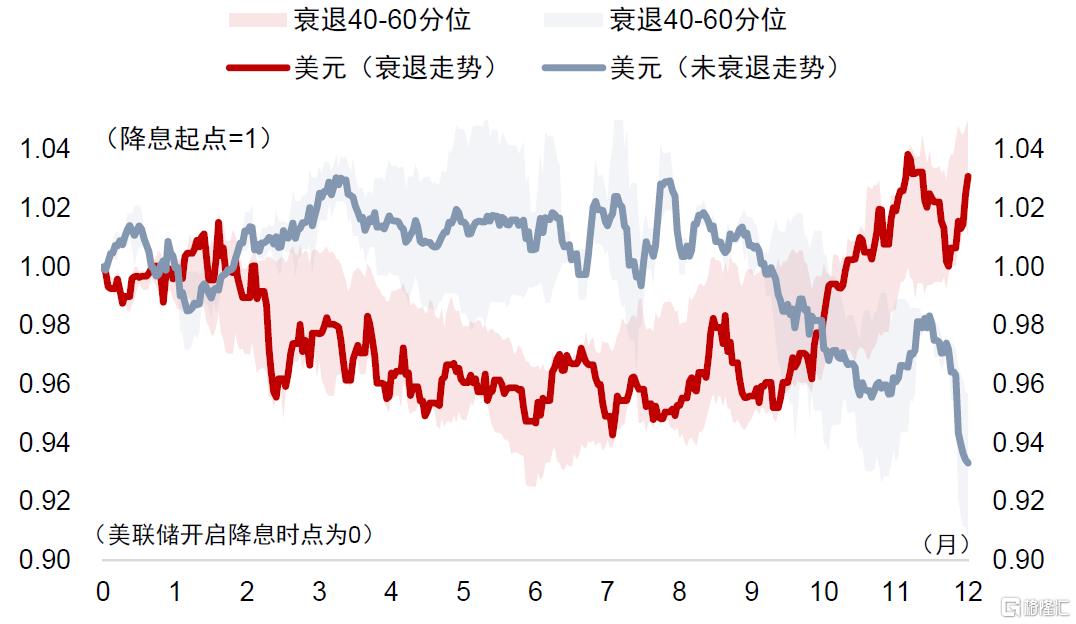

美元在硬着陆时存在一定下行压力,在7个月维度上逐步触底,跌幅最深在5%左右,随后在下半年开启反弹,软着陆时美元通常在前三季度偏强震荡,但在第四季度走弱。

图表:美联储降息后美元在软着陆时偏强震荡,硬着陆时先降后升

资料来源:Wind,中金公司研究部

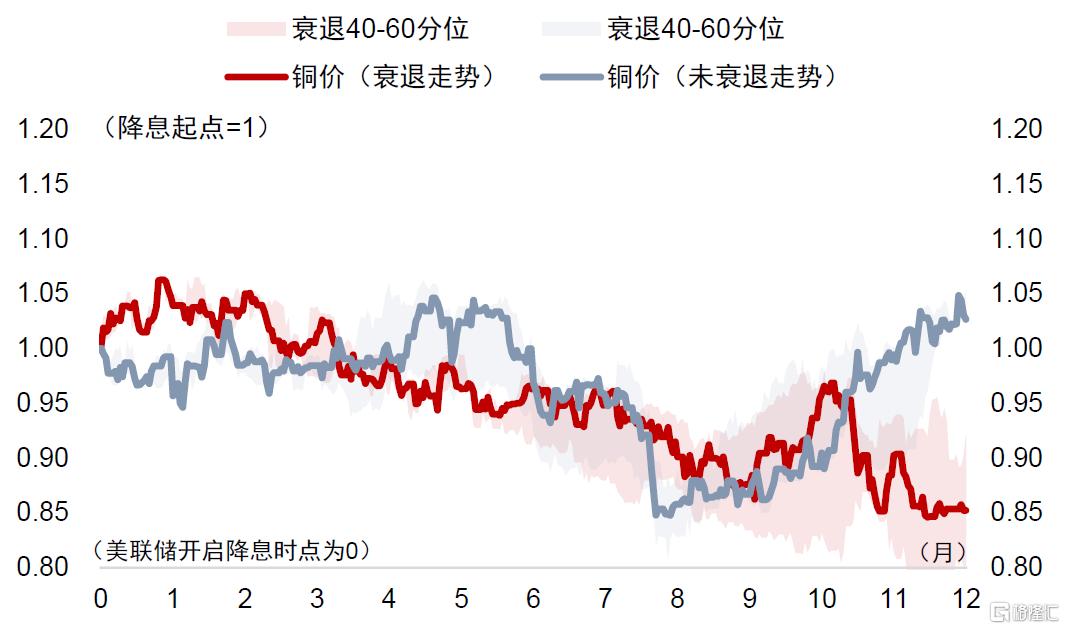

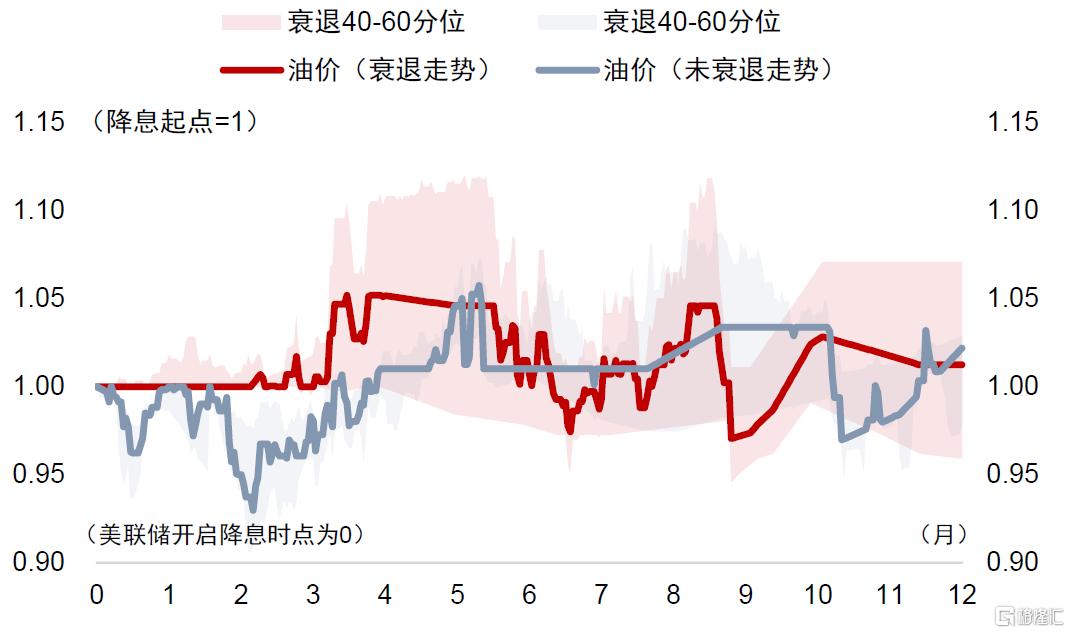

商品方面,美联储加息后经济总需求受限,无论经济衰退与否,铜作为重要工业金属在美联储降息后前8个月维持回落态势。油价在硬着陆时保持上行势头,软着陆时反而下跌,可能反映历史上供给冲击(石油危机)造成的经济衰退,对当下市场前景可能指引有限。尽管近期国内海外政策转向,经济增长乐观预期推动商品价格出现阶段性反弹,但考虑到上述历史复盘规律,利率下行对实体经济传导尚需时间,经济周期下行风险仍存,我们认为商品上行拐点还需更多信号确认。

图表:美联储降息后铜价继续走弱

资料来源:Wind,中金公司研究部

图表:硬着陆时油价偏强可能更多受地缘政治影响,软着陆时油价偏弱震荡

资料来源:Wind,中金公司研究部

美联储降息对中国资产有何启示?

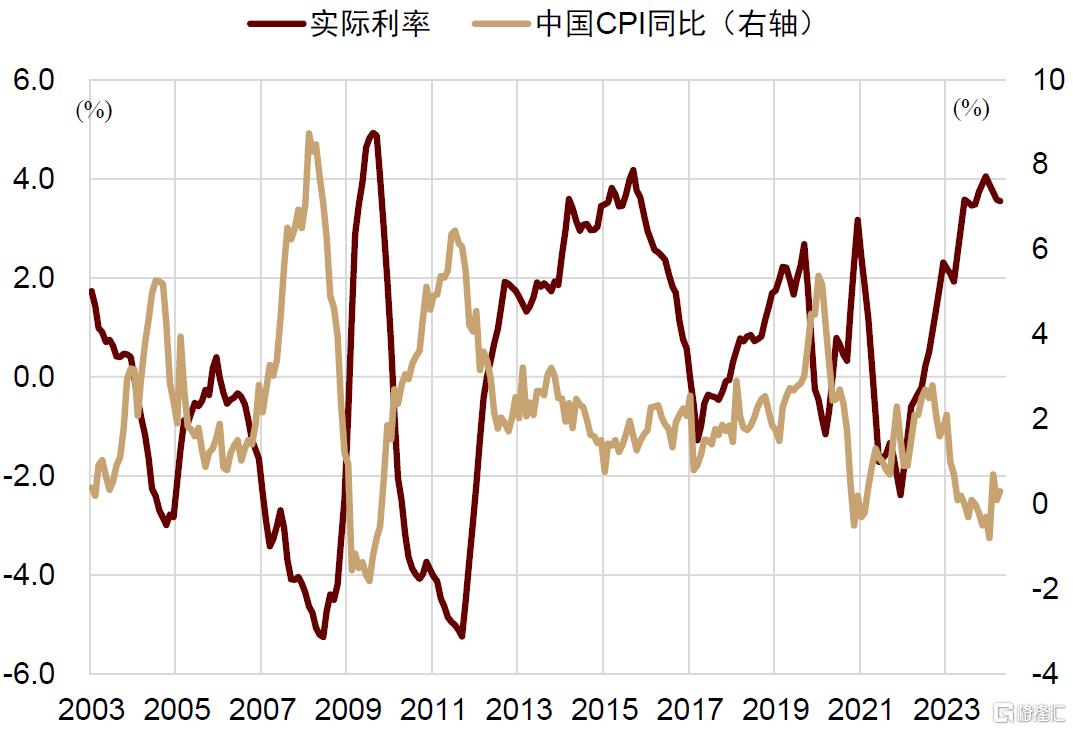

中国资产价格时间序列较短,大部分资产只经历了最近 2-4 轮美联储降息时期,因此历史复盘启示相对有限,预测未来市场走势更多需要依靠演绎分析。美联储大幅降息,减少了对我国货币政策的掣肘,人民银行7月就开始降息,9月国新办新闻发布会提出进一步降准降息[2],下调存量房贷利率,利好我国债市表现。由于我国真实利率偏高,货币政策仍有宽松空间,因此我们中长期仍对债市持积极观点。短期来看,国债利率已经在过去几个月大幅下行,央行宽松靴子落地,提振市场预期,同时债券供给增加,市场波动可能增大,我们建议短期标配,中期择机增配。

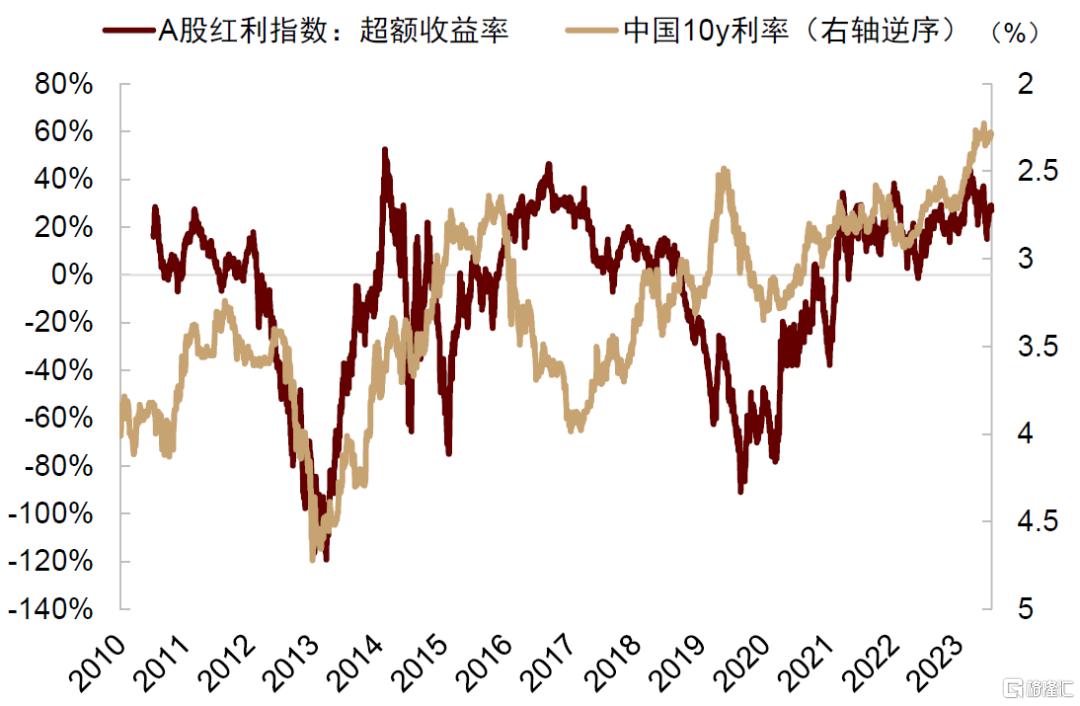

图表:10年期国债利率与中证红利指数超额收益反向

资料来源:Wind,中金公司研究部

对于股票资产,美联储降息从分母端形成明确利多,但考虑到海外衰退风险与美国总统大选伴随的关税不确定性,我们建议维持标配,结构上偏向港股与高股息资产。对于人民币汇率,我们认为海外利率下行、内外利差收窄为人民币双向波动创造了有利环境(《新宏观策略研究(五):中美利率分化,人民币汇率如何破局?》),人民币近期明显升值,可能正是重回双向波动的起点。

图表:当前国内实际利率仍然较高

资料来源:Wind,中金公司研究部

注本文摘自中金公司于2024年9月25日已经发布的《降息后何时见拐点?》,证券分析师:

李昭 分析员 SAC 执证编号:S0080523050001 SFC CE Ref:BTR923

屈博韬 联系人 SAC 执证编号:S0080123080031

杨晓卿 分析员 SAC 执证编号:S0080523040004 SFC CE Ref:BRY559