■

当两种热门交易同时崩溃时,投资者自然会质疑其中的潜在联系。

■

投资者担心,由日元融资的套利交易的平仓会引发美国科技股的抛售,尤其是当日元汇率飙升和纳斯达克100指数大跌几乎同步发生时。

■

随着日本央行的零利率政策推动日元成为首选融资货币,投资者大举借入日元并投资于高收益的美国科技股,但套利交易的无序平仓可能放大美股市场的下跌趋势。

当两种热门交易(如买入美国大型科技股和卖出日元)同时解体时,投资者自然会认为它们之间存在某种联系。

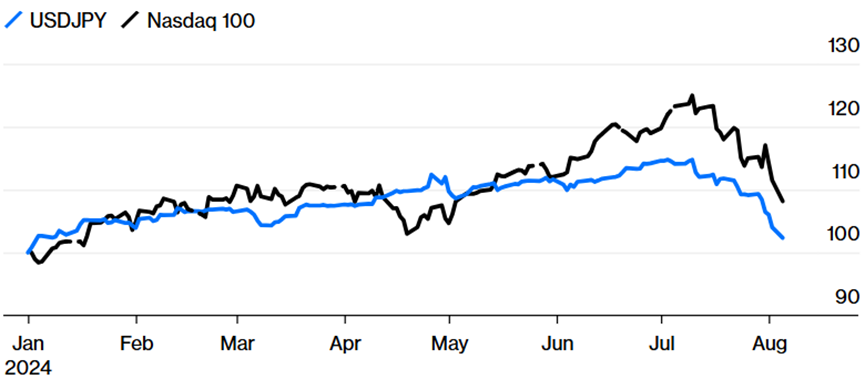

目前,人们担心由日元融资的套利交易的平仓会破坏投资者对美国科技和人工智能相关公司的高泡沫暴露。毕竟,自7月初以来,日元汇率已飙升11%,而纳斯达克100指数最大跌幅达到13%,两者几乎同步。

日元的升值伴随着美国科技股的下跌

在套利交易中,投资者借入低利率国家的货币,如日本和中国,并将这些资金投入到高收益的国家。近年来,由于日本央行(Bank of Japan)的零利率政策,日元成为最受欢迎的融资货币。

当日本央行上周加息时,这一策略迅速变得不再有利可图。

现在的问题是这种套利交易的规模有多大。一些投资者可能借入日元,然后兑换成美元购买热门科技股,如英伟达公司(Nvidia Corp.)和微软公司(Microsoft Corp.)。今年,日元与费城证券交易所半导体指数(Philadelphia Stock Exchange Semiconductor Index)的相关性比与日本自己的东证指数(Topix)更高。

今年,日元与美国市场的相关性比与日本的东证指数更高

也有可能资产管理人积累了难以出售的资产,如新兴市场债券,而经纪人的追加保证金要求迫使他们抛售投资组合中流动性最强的头寸。在这种情况下,美国的大型科技股会成为被抛售的首选。

如果这种套利交易的规模达到数万亿美元,其无序平仓将不可避免地放大美国股票市场的下跌趋势。虽然纳斯达克的抛售可能会在一两天内有所缓解,但这并不意味着整个抛售过程已经结束。

不幸的是,由于货币交易不像股票交易那样在交易所集中跟踪,我们无法确切掌握这种策略的具体规模。目前我们所能依赖的只是估计数值。

一个可以参考的指标是日本银行的外汇贷款。据国际清算银行(Bank of International Settlements)的数据,截至3月份,这一数额已达到1万亿美元,比2021年增长了21%。

近年来,跨境日元贷款的增长主要集中在所谓的银行间市场(interbank market),即银行之间以及银行与其他金融公司(如资产管理公司)之间的借贷。这可以作为外国机构投资者对日元融资套利交易兴趣的一个估计。

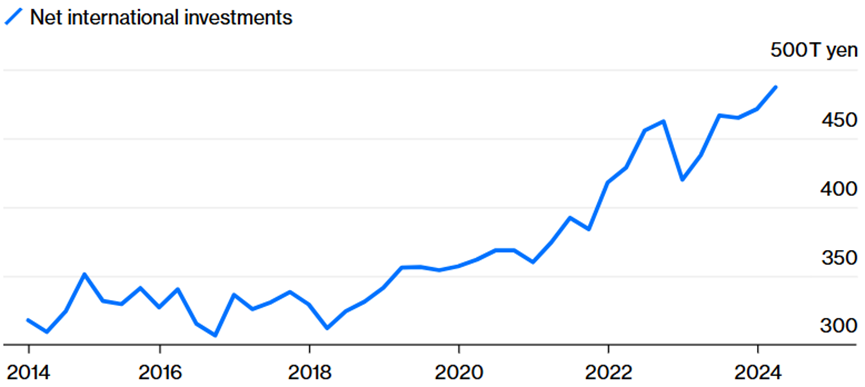

截至第一季度,日本投资者的国际净投资总额达到了487万亿日元(约合3.4万亿美元),比三年前增长了17%。显然,其中很大一部分来自于外汇储备。传统资产管理公司的投资组合套利交易并不是其中的主要部分。

日本的对外投资在过去几年大幅增长

然而,从更广泛的角度来看,可以说整个日本政府都在进行一场巨大的套利交易。日本政府通过日本央行对国内储户实施的超低实际利率为自己提供资金,同时在海外资产上获得更高的回报。

因此,规模达1.8万亿美元的日本政府养老金投资基金(Government Pension Investment Fund,GPIF),其资金大约有一半配置在海外股票和债券上,实际上是为政府运行这台赚钱机器的资产管理者。如果日本央行继续加息,GPIF是否还会留在美国股市中呢?

归根结底,套利交易是一种杠杆操作,人们使用低息贷款来投资风险更大的项目。日本央行改变了其游戏规则。现在,我们看到大量资金回流到一个突然开始支付利息的货币中,其规模达数万亿美元。东京发生的事情对全球影响巨大。(Bloomberg)