沃伦·巴菲特不仅可能是有史以来最伟大的投资者,而且还是最好的投资老师。

要想在投资方面打好牢固的基础,一个好的起点是阅读伯克希尔哈撒韦历年的年度股东信,或者观看伯克希尔的年度股东大会。巴菲特的投资理念已经成为了诸多专业及个人投资人的必学内容。我们也可以看到很多关于巴菲特投资理念的讨论,以及巴菲特一路以来取得的非凡成就,包括投资:可口可乐、时思糖果、GEICO,以及苹果公司等等。

从另外一个角度,真正的高手,都善于做减法。如今我们生活在繁杂和信息爆炸的世界,一种更简单化看待问题的视角可能更有效。去看看沃伦·巴菲特不做的事情,以及这些如何为他的成功做出巨大的贡献。通过这个观察,可以为投资者提供了一些有意思的角度观察,也帮助思考自己的投资。

1. 从未失去对未来的乐观和远见

巴菲特从未失去他的远见。巴菲特并非只关注当前的所有问题,也没有屈服于那些权威人士所传递的悲观情绪的诱惑,而是选择将更多的注意力放在世界上正在发生的,无可置疑的变化上。他利用这一点来推动他对市场、经济和更广泛的社会的长期乐观展望。

比尔·盖茨的前妻梅琳达·盖茨曾经这样评价巴菲特:巴菲特是一个乐观主义者,不是成功让他乐观,而是乐观的精神造就了巴菲特的非凡成就。

在投资者必读的伯克希尔致股东的信中,也可以看到这一点。2017年,数据科学家迈克尔·托特对1977年至2016年间巴菲特的伯克希尔的股东信进行了情绪分析,发现巴菲特在过去40年里最常用的积极和消极的词汇。

股东信中最常用的六个独特的单词依次是:损失、收获、价值、重要、债务和杰出。巴菲特限制使用负面词汇来描述伯克希尔哈撒韦的困境。相反,他关注的是积极的方面。托特说:“他使用了“杰出”、“优秀”和“非凡”等词汇。这表明他对自己的乐观态度有强烈的信心,而且他很愿意承诺并表达这种乐观。他使用的消极词汇,尤其是“不寻常”和“困难”这样的词,似乎是指挑战和独特的状况。”

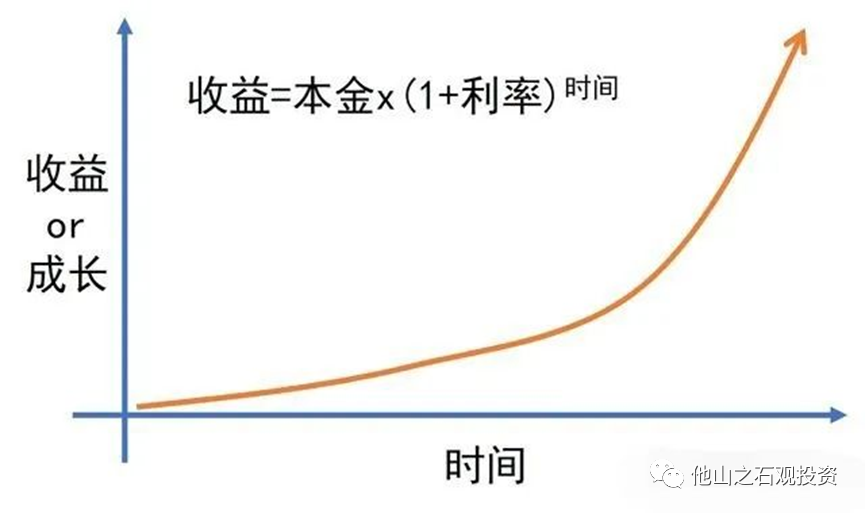

作为一名投资者,巴菲特有充分的理由这么做。不管发生什么,巴菲特都保持着对长期复利力量的坚持不懈的追求。

2. 永远不会让复利增长的道路被打断

巴菲特的合伙人查理·芒格曾说过,“复利的第一条规则是,永远不要不必要地打断它。”保持乐观的态度和欣赏复利增长是一回事,有能力和纪律让复利增长发挥出来是另一回事。投资者要做的是保持投资并避免在此过程中遭受重大损失。

最靠谱的亏钱甚至是破产的途径,是通过过度杠杆和借其他人的资金进行投资。

当然,巴菲特在一些投资中也利用了别人的钱。例如在他的保险业务中使用几乎无成本的保险浮存金。浮存金是客户交给保险公司的保费,若还在保险的合约期内,且还没有进行赔付的部分,但巴菲特从不依赖于它。

3. 从未放弃自己的核心投资信念,但理念会不断进化

巴菲特从未投资过负债累累的企业,也从未在伯克希尔哈撒韦公司层面使用过杠杆。伯克希尔的资产负债表非常稳健。当借贷成本较低且流动性充足时,这种保守的负债立场的好处可能会被掩盖。然而,在今天这样的利率高企、偿债成本上升的环境下,这种优势快速的变得越来越重要。

在巴菲特漫长的投资生涯中,他会调整自己的方法来适应我们不断变化的世界:从最初的“捡烟蒂”,到后来“买入一个好企业并让他们自己发展”,到1993年发展出的“护城河”理论。巴菲特持续学习,不断优化自己的投资理念,才能实现长期跑赢市场。

但是,他从未动摇过自己的信念,那就是股票不仅仅是每天价格都在涨跌的股票代码。股票代表着对活生生的企业的部分所有权;最重要的是,代表了企业未来利润的一部分。这是对它们进行评估的基础。这种想法构成了巴菲特投资信念的基础:只投资于他能理解的企业,即有进入壁垒、具有持久竞争优势、由诚实的且有能力的人经营、长期前景良好、价格有吸引力的企业。

4. 从不把事情复杂化

巴菲特一直保持简单,从不把事情复杂化。

其中一个简单就是巴菲特经常提到的“能力圈”,以及在“能力圈”内展开的重要性。他专注于已经通过经验或学习建立起优势的领域,然后保持纪律和信心,付出所有努力,建立这个优势。不要试图成为一个懂得所有事情的人。巴菲特说过

“能力圈的大小并不重要,但知道它的边界至关重要。”

当然,巴菲特的能力圈会随着时间的推移而扩大。当你在这个行业工作了75年或更长时间后,你的知识和智慧就会逐步积累起来,足以让你的能力全扩展。

第二个简单,就是不追求所谓的“精确”。生活中有些事情允许也需要精确,但投资不在其中。巴菲特对过于精确的预测和模型持怀疑态度。模型和其背后的假设都存在建模者的认知偏见。

正如前联邦储备委员会副主席,普林斯顿大学经济学教授说的艾伦·布林德所说:

大多数投资分析师使用模型就像醉汉使用灯柱一样:是为了支撑,而不是照明!

巴菲特在自己的投资策略中避免了对精确度的错误追求。他认识到,对日益复杂的世界的正确反应不应该是我们对它的解释越来越精确。相反,他选择关注企业的内在品质和经济中的真正杠杆。这个杠杆就是长期增长率、盈利能力和资本回报率,而不仅仅是下一季度的每股收益。

5. 从不投资非生产性资产

巴菲特从未投资过所谓的“非生产性资产(nonproductive assets)”。无论是不盈利的企业、黄金,还是近些年火热的加密货币。他从来没有偏离过这样一个观点: 将投资方法与社会上最具生产力和适应性的资产,高质量的企业,保持一致。这些企业是一开始就可以保持增长和高利润的企业,能够将价格上涨与通货膨胀同步或提前传递给客户,同时保持对持续成本的一定程度控制,以及不需要过度再投资的企业。这些将最终为投资提供通胀保护。要知道,通胀就是一个无声的小偷,会在你甚至没有意识到的情况下侵蚀你的财富。从长远来看,这些企业才是最终的赢家。

6. 从不随波逐流

巴菲特从不随波逐流。他最著名的名言是:“别人贪婪我恐惧,别人恐惧我贪婪”,抓住了这一点的精髓。巴菲特足够自律,远离围绕创新的“这次不一样”的炒作,并有足够的勇气在动荡和不确定的时期下大赌注。他最后把握住了机会。

7. 从不忘记“人”的重要性

对于巴菲特而言,归根结底,所作的事情都是关于人。伯克希尔集团下企业一共有接近25万名员工,但是在总部的员工一共只有19名。他所投资公司的管理层需要具备商业头脑、诚实和正直。巴菲特会给予他们极大的自主权。用他的话说,

“雇佣员工,不要告诉他们该做什么。让优秀的员工制定自己的标准和方向。对于优秀的员工,如果硬性安排工作,跟逼他们退位差不多。”

另外,对于人,最重要的是,无论是巴菲特,还是其他基金经理,需要明确的是:

他为谁服务,他对谁负责。

对于巴菲特,答案是伯克希尔哈撒韦公司的股东(股东也包括他自己)。在这个领域中,利益一致至关重要。

这并不是说巴菲特的业绩记录就没有瑕疵,也不是说他多年来没有犯过错误。即使是最优秀的人也会犯错。但他能够坚持一个框架,使他能够吸收这些错误,将他的经验教训应用到未来的决策中,并仍然为他的股东带来巨大的整体长期回报。

巴菲特的许多原则都具备通用性,包括上述的“不做什么事情”的原则。这也是为什么他成为诸多专业投资人学习的标杆,将他的方法应用到自己投资策略中。