在过去的两个周末里,美国和欧洲金融圈发生的事情可以拍出一部美剧。

电视剧第一幕以硅谷银行爆雷开始,危机带来的恐慌情绪引起美国中小银行股的大抛售,这是08年金融危机后未曾出现过的恐慌现象,最后美联储紧急出手解除硅谷银行危机。

从明面上看,硅谷银行带来的风险余波已解除。但我们上周提到过,由于美联储对中小型银行的监管力度宽松,或许有更多银行有同样的地雷未被引爆。在这时,鲍威尔的每一步都十分危险。

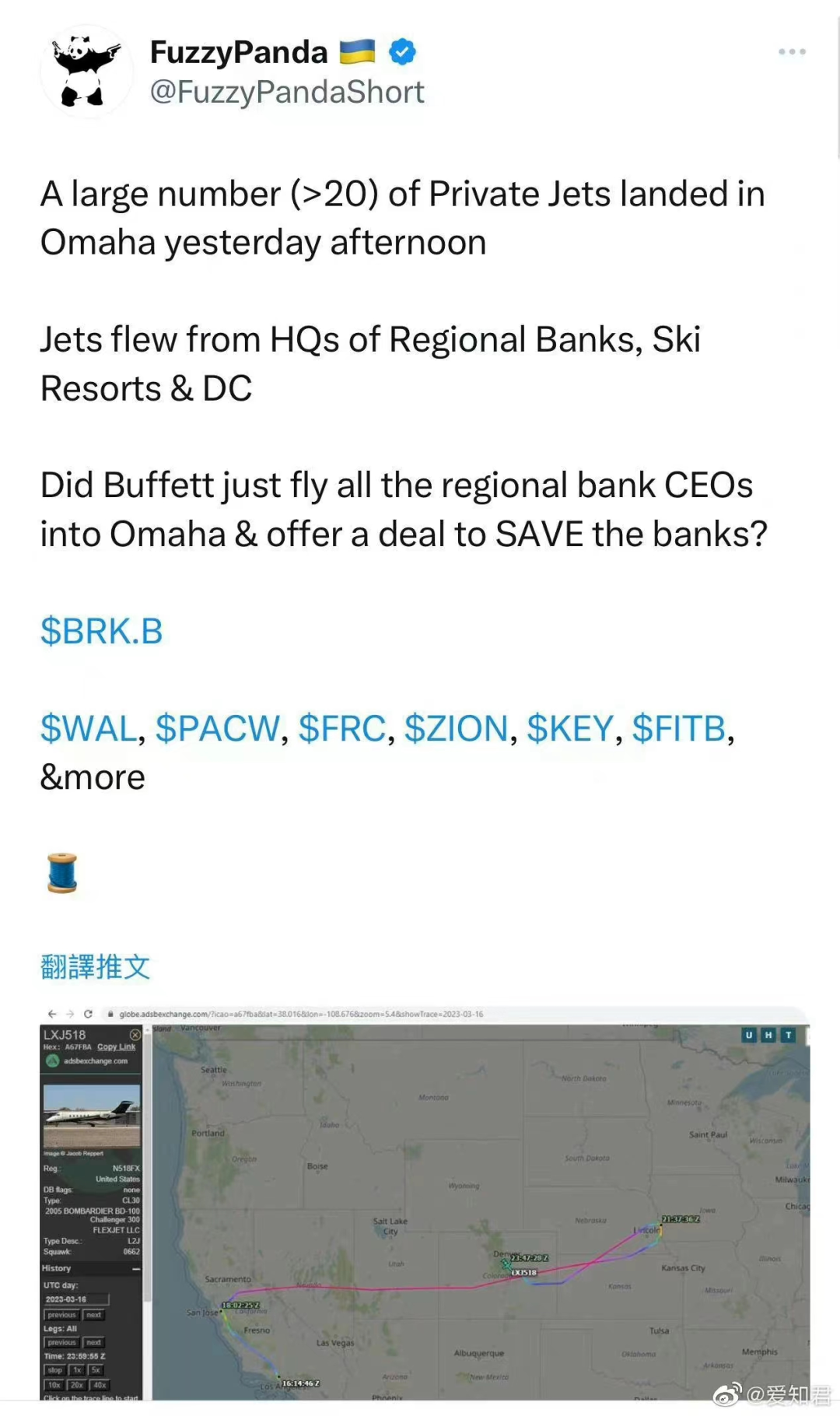

据美媒报道,上周五美国超过20架私人飞机在奥马哈降落,私人飞机上全是地区性银行机构的负责人。众所周知,奥马哈是只有40万人的小城市,奥马哈除了伯克希尔哈撒韦以外,就只剩麦当劳和沃尔玛了,那么多银行机构负责人飞到奥马哈,目的只有一个,那就是找巴菲特。

美媒称,巴菲特与拜登政府进行了对话,巴菲特针对当前危机给出了意见和指导。

一直以来,巴菲特都在帮助陷入危机的银行,利用他的投资地位和影响力来恢复人们对陷入困境的银行的信心。

巴菲特在2008年金融危机期间,拿出50亿美元救助高盛。在2011年美国主权债务危机期间,向美国银行投资50亿美元,帮助美银渡过危机时刻,巴菲特也从美银这笔交易中赚超120亿美元。近期第一共和银行的爆雷,巴菲特也有所参与。

每当美国银行出现危机时,巴菲特都会在合适的时机出手相助,可以说,巴菲特是银行业危机中的救星。由此,外界认为巴菲特此次可能以某种方式投资美国地区性银行。

奥马哈停满直升机,一个老头缓缓走出来,政府和银行业拜访求助德高望重的老人,这像极了美剧中的剧情。剧情可以切至另外一边,美国银行危机的爆雷,引发起欧洲银行的极度恐慌。

在今日凌晨,劣迹已久的瑞信终于撑不住了,瑞银集团确认收购陷入危机的瑞信。公告显示,瑞银将以32.3亿美元收购瑞信,相当于瑞信上周五收盘价打五折。

在一开始,瑞信坚决拒绝,毕竟瑞信是有167年历史的,曾经拥有过一万多亿美元资产的全球系统性重要的银行,且两家曾经是竞争对手,瑞信在过去一百多年间积累的声誉,绝不想被低价屈辱性的收购。

但瑞士当局急于在全球股市开门前撮合这笔交易,瑞士政府警告瑞信称,若不接受瑞银的收购要约,那政府将考虑将瑞信国有化。若被国有化交易,那最后可能收购价远不及瑞银给出的条件,最后瑞信被迫卖出。

瑞银将承担90亿瑞郎的损失,而瑞士央行为这笔交易做出担保,将向瑞银提供1000亿美元的流动性,瑞士政府还为瑞银担保了9亿瑞郎的损失。

值得注意的是,瑞银表示,瑞信股东所持有的22.48股瑞信股票,将换得1股瑞银股票,相当于每股0.76瑞郎,总对价为30亿瑞士法郎,这意味着此前持有瑞信股票的股东都会有大幅损失。

上周,沙特国家银行表示不会再为瑞信注资,这引起瑞信的股价大跌。可能沙特金主万万没想到,自己去年用14亿美元买来的近10%瑞信股份,在几天内股份价值就瞬间缩水至3亿美元,投进来的钱突然就剩20%了。

沙特金主可算是被欧洲人耍的团团转,想着进来抄底一把曾经千亿市值的瑞信,结果抄完被套牢,还要受瑞士政府的强迫达成收购协议。

同时,受伤的不止沙特金主一人,其他买了瑞信coco债的投资者也吃了哑巴亏。

据瑞银公告称,瑞信的172亿美元的额外一级资本市场债券将全额减记,这类债券可叫AT1或叫coco债。这意味着瑞信的债券变得一文不值,买了该债券的人将无法拿到本金和利息。

按理说,银行倒闭的清算顺序是存款→债→股,债券比股权的清算优先级要高,那为什么这些债被减记了?

AT1债券在欧洲银行十分流行,主要以补充银行的一级资本金,这是一种可转换债券,在发行者的资本充足率低于某个水平时,就会触发转换机制,将债券转换为股票或者减记。

由于欧洲长期处在低利率的环境下,市场投资者缺少高息债券,这些银行所发行的高息债券就吸引了很多投资者来购买,据了解,瑞信的AT1债券回报高达7%。

有如此高的回报,也有相对应的高风险。AT1债券的合同里有一个条款名为“write down”(损失吸收机制),列出了银行在各式各样的情况下,AT1债可以被减记,投资者可能拿不回钱。

其中即包括,银行一级资本金低于某个门槛时,银行出现挤提的风险时,AT1债就可以被减记。而目前瑞信就处在一级资本金低于某个门槛的情况,瑞信的AT1债符合被“write down”的条件。

值得注意的是,coco债券市场总规模为2750亿美元,而现在瑞信价值170亿美元的coco债被减记后,意味着coco债券市场将要被重新定价。目前,亚洲部分银行的AT1债券大幅跳水,已创下最大跌幅,较面值跌去20%。

现担忧的是,coco债券市场的价值会继续下跌,由于养老金、基金、保险是coco债券的主要持有人,若大跌持续下去,欧洲市场可能有更大的危机。据了解,太平洋投资管理公司、景顺控股、BFMC等机构是持有瑞信AT1债券的资产管理公司,而这些机构是一分钱都拿不回来了。

结语

现在欧洲市场在恐慌着瑞信coco债券的减记可能会蔓延至其他银行,其他银行的AT1债券价格若下跌,可能危机到其他银行的资本充足率,引起连锁反应。

在瑞信这笔世纪交易中,沙特金主和买coco债的投资者属实最惨,一个持有的股份价值被缩减至20%,另一批投资者血亏160亿,在这次屈辱性的合并中,也展现出欧洲金融体系脆弱的一面。