摘要:英特尔通过其CPU和服务器芯片保持了对半导体领域的控制,但最近,AMD卷土重来,正在抢占市场份额。为此英特尔制定转型计划,提高其制造能力和技术水平。

投资角度看,由于英特尔被严重低估,加之多种因素影响,做多英特尔和做空AMD将是一个有利的组合交易。

01

投资观点

我认为,长期来看,一个值得执行的配对交易是做多英特尔和做空AMD,这将产生高于市场的年回报率。我的论文仅基于AMD和英特尔与整个半导体行业相关的几个简单因素。

首先,当对两家公司都采用保守的假设时,由于迫在眉睫的宏观经济风险,竞争加剧以及业务的波动性,英特尔被严重低估,而AMD在很大程度上被高估(我将在下文进一步详细说明)。现在,尽管多数半导体领域公司倾向于相互关联,但我认为AMD可能会随着时间的推移贬值,从而接近其内在价值,英特尔则相反。

然后,在未来5-7年内,英特尔凭借其制造能力的提高和技术进步,能够从AMD手中夺回市场份额。虽然英特尔和AMD在半导体业务的代工厂方面没有竞争,但英特尔通过在制造业的巨额支出能够提振公司整体财务状况,由此能够增加研发投资占比,增强公司技术优势。

在我看来,英特尔很可能会重新夺回半导体制造和cpu领域的绝对王者宝座,而AMD则会遭受损失。

02

英特尔和AMD财务状况分析

英特尔和AMD似乎都处于良好的财政状况,能够保障其业务在未来有效运行。重要的是,当比较与他们的估值和未来增长能力相关的关键指标时,从财务角度来看,英特尔有明显优势。

损益表:

比较英特尔和AMD时,重要的是,英特尔的市值仅比AMD高18%,尽管预计它们的增长速度会快得多,但两家公司财务状况的差异显著。

市盈率方面,英特尔收入为770亿美元,AMD收入为188亿美元;英特尔的市销率PS仅为2,而AMD的P/S为6.59,是英特尔的3倍多。对比英特尔246亿美元的净收入和AMD 34亿美元的净收入,这种趋势变得更加明显。英特尔的市盈率是6,AMD的市盈率是36,两者估值相差6倍。此外,AMD的账目尚未纳入Xilinx财务系统,因此必须在对该公司进行适当估值时适当调整,故目前AMD实际市盈率为28。

资产负债表:

类似损益表分析,两家公司均属于财务状况健康的企业,但英特尔的财务状况同样让AMD相形见绌。

英特尔拥有超过380亿美元的现金及现金等价物;这个数字是惊人的,这意味着英特尔在收购上具有可操作性。而AMD只有38亿美元的现金及现金等价物,相对于其债务而言,这仍然是相当可观的。此外,两家公司的资产与负债之比都相当可观,英特尔的账面价值略低于AMD(1.5: 2.2),但在半导体领域,账面价值并不是一个非常相关的估值指标。

然后,在资产负债表上的流通股方面,英特尔的表现似乎又略有好转。自2017年以来,英特尔的流通股从46亿下降到40.89亿,下降了12.4%。与此同时,AMD的流通股从10亿股增加到16.2亿股,增幅超过62%。这代表了AMD管理层对股东价值的完全漠视,因为AMD仅仅通过发行股票进行额外融资和收购Xilinx,严重稀释了股东权益。虽然AMD管理层实施了一项小规模的股票回购计划,但很明显,他们这么做只是为了抵消收购Xilinx带来的巨大稀释效应。

最后,英特尔和AMD的净债务都是3213美元和4375美元。总的来说,从这两家公司的资产负债表上,我们可以得出这样的结论:两家公司都处于类似的财政状况,高债务水平并不令人担忧,相对于它们的估值,账面价值也足够了,唯一的主要差异是英特尔的现金储备大得离谱。需要考虑的一个重要因素是,英特尔的现金储备的重要性不仅仅是AMD的10倍,因为它的总债务也比AMD高,这抵消了现金储备的好处;尽管如此,这个数字仍然意义深远。

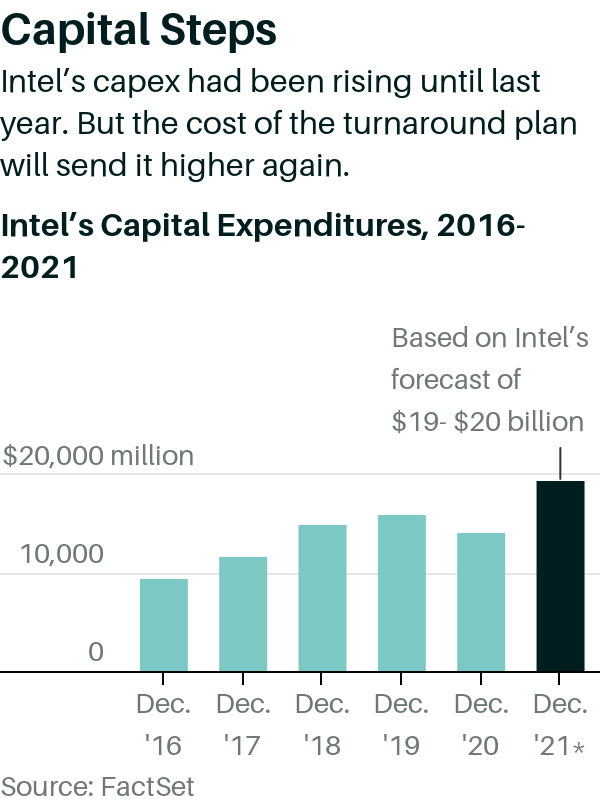

资本支出和研发

在损益表中,我故意忽略了研发费用,也没有突出这些公司的现金流量表,因为它们的现金流量表在很大程度上与净收入相关,唯一的例外是较高的资本支出,比如英特尔。我之所以选择强调研发和资本支出,是因为它们代表了公司在技术开发和制造方面的投资。

在研发方面,英特尔为159亿美元,是AMD 33亿美元的5倍多。其次,在资本支出方面,英特尔的资本支出(207亿美元)是AMD的67.7倍(3.06亿美元)。现在,尽管大规模的资本支出通常被认为是负面的,因为它会影响自由现金流,但英特尔的资本支出主要流向工厂,这将增强它们的制造能力,并极大地有利于未来的业务。最后,很明显,英特尔对其业务的投资速度明显高于AMD;虽然目前技术还比较落后,但如果能持续投入这么大的研发资金,即使AMD目前处于领先地位,也一定会在技术上赶超AMD。关

于英特尔,我经常看到的一个流行观点是,它远远落后于AMD,永远无法赶上。我认为这种观点是错误的,主要有两个原因:1)我们看到一些公司用更少的钱做得更多;2017年,AMD濒临破产,在短短5年内成为芯片行业的巨头。观察到这一点后,一个问题自然而然地浮现出来,那就是为什么英特尔不能完成一个更容易的任务,即夺回市场份额。

03

发展前景

英特尔和AMD在未来都有很好的发展前景。

AMD在过去5年里实现了指数级增长,并计划进一步加速增长。其主要战略是继续专注于高性能计算技术、软件和产品领先地位,提供高性能cpu和gpu。它将其cpu用于客户端系统、计算解决方案和云基础设施。因为它的战略简洁明了,几乎没有不确定性,尤其是与英特尔的计划相比。

未来两年,AMD预计净利润将分别增长11.25%和11.84%。根据这些估计,未来5年的复合年增长率为10%,之后5年下降到5%,这是相当可观的,因为我们可以假定增长将随着时间的推移而下降。

然后,关于英特尔的增长计划,英特尔的目标是实施其IDM 2.0战略,这是一个由三部分组成的战略,通过其内部工厂网络来推动持续的技术和产品领先地位,以实现大规模生产,从而获得关键的竞争优势,从而实现产品优化。

为了支持这一战略,英特尔正在进行大量的资本投资,以支持其制造能力和加速其工艺技术路线图。由于上述这些因素,英特尔估计在5-6年内,它将开始加速收入增长到10-12%,这是惊人的。

总的来说,两家公司都有雄心勃勃的增长战略,虽然英特尔的战略目前看来还不确定,但如果它能成功执行其计划,那么AMD的未来可能岌岌可危。

英特尔资本支出(FactSet)

04

估值

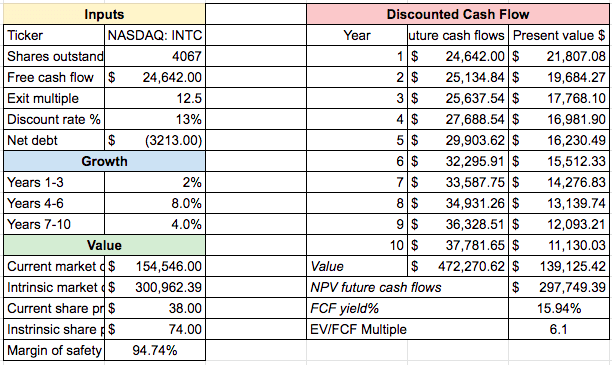

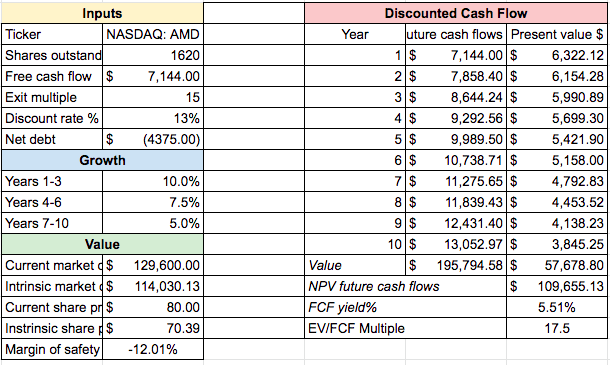

现在到了有趣的部分。这两家公司的估值。对于这些估值,我将使用对英特尔和AMD的保守估计,只是为了考虑到未来具有挑战性的宏观经济环境、激烈的竞争,并有更大的安全边际,从而让您在投资时更放心。

首先,对于英特尔,我保守地假设未来3年增长2%,因为它的投资需要一段时间才能产生足够的回报,然后是未来3年增长8%,虽然低于英特尔管理层的预期,但仍然代表着它的加速增长,最后是未来4年增长4%,因为它的投资收益持续下降,业务保持强劲。

然后,我将其未来现金流折现13%,因为我希望产生高于市场的回报。最后,为了保持我的保守立场,我假设退出的市盈率只有12.5倍,对于一家在此期间平均增长接近5%的公司来说,这是一个合理的市盈率。

英特尔 DCF 模型(Seeking Alpha Financials:Hossin Rasoli)

从上面我们可以看到,为了获得13%的回报,英特尔的内在价值是其当前股价的两倍多,代表了一个极端的安全边际和巨大的回报潜力。

然后,说到AMD,我将采取类似的保守立场。首先,需要注意的是,我是如何使用其对2022年全年的每股收益估值的,因为它充分说明了对Xilinx的收购。AMD预计每股收益为4.41美元;因此,它将拥有约71亿美元的净收入。未来3年,我假设增长10%,这几乎符合管理层的预期。然后,在接下来的7年里,经济增长率每3.5年下降2.5%。最后,我假设退出倍数为15倍,因为它将实现更高的增长率,但该公司仍将相当成熟。

AMD DCF模型

与英特尔相反,如果使用保守的假设,AMD的内在价值比当前股价低12%。此外,在挑选股票时,我的目标是30%的安全边际,以限制下跌的可能性,并防止我在假设错误的情况下为一只股票支付过高的价格。

总体而言,就我目前的假设来看,AMD的估值似乎有点过高,如果真的发生这种情况,做空AMD是不值得的,但我相信做空AMD是有效的主要原因是,如果英特尔执行得当,可能会出现最坏的情况。

05

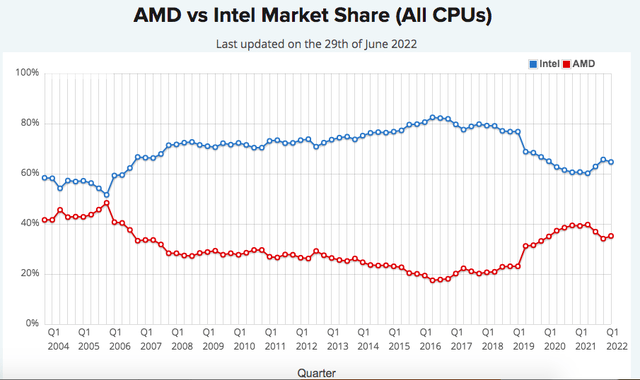

市场份额

观察AMD和英特尔主要竞争领域的市场份额趋势也至关重要。

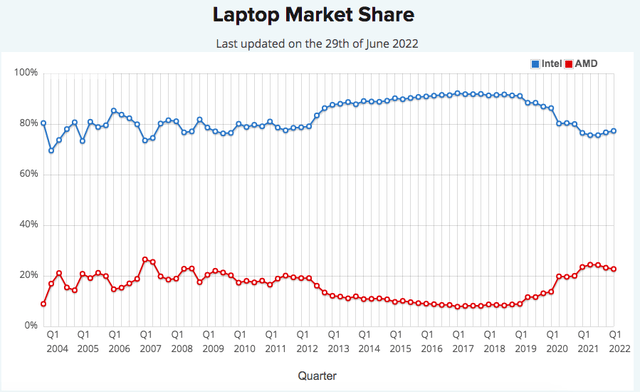

首先,英特尔的大部分收入来自其客户计算部门,包括商业、游戏和连接领域的产品。对于所有的cpu,英特尔的市场份额从76.8%下降到64.7%。现在,虽然下降幅度很大,但英特尔已经开始复苏,其市场份额自2021年第三季度以来增长了4%。此外,在笔记本电脑业务方面,英特尔的市场份额也从91%大幅下降到77%。在这两种情况下,英特尔都保持了市场的多数地位,并开始收复部分失地。

AMD vs. 英特尔市场份额 所有 CPU (cpubenchmark.net)

AMD vs. 英特尔笔记本电脑市场份额(cpubenchmark.net)

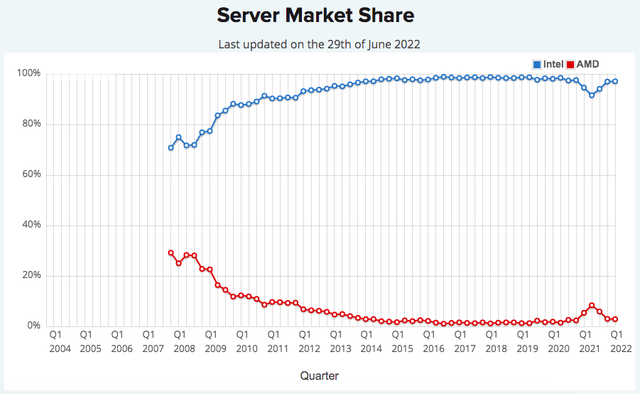

最后,观察服务器市场份额也是至关重要的,因为这也占了两家公司收入的很大一部分。以英特尔为例,它占据了这一细分市场的绝大多数,控制着97.1%的制高点,较峰值98.7%略有下降。这一领域极其重要,因为英特尔近十年来一直保持着几乎100%的市场份额,因此继续充分创新是至关重要的。

AMD vs. 英特尔服务器市场份额(cpubenchmark.net)

06

风险因素

虽然很有可能英特尔将成功地拉动其周转计划和损害AMD的过程中,有一些风险可能出现,这将危及贸易。

执行失败

英特尔面临的最普遍的风险是可能无法正确执行其周转计划。虽然英特尔不太可能完全失败,其收益继续下降,但整个投资理论将面临风险。如果英特尔将数十亿美元的资金投入到没有回报的投资中,AMD很可能在这段时间内继续占据市场份额,并继续实现指数级的盈利增长。因此,英特尔的股价可能会继续下跌,而AMD则会获得惊人的回报。

宏观经济气候

现在,半导体产业迅速发展,越来越多的日常用品需要芯片。即便如此,经济衰退仍将严重影响芯片公司,因为整体商品的购买量将减少。有利的是,在这对交易中,尽管做多英特尔的头寸会受到损失,做空AMD的头寸将会大大受益,并很可能抵消大部分损失。

对交易执行

重要的是要回顾如何进入这一交易,时间表,以及头寸应该如何加权。

首先,关于英特尔的多头仓位,我相信建立一个低于40美元的成本基础将是惊人的,并提供巨大的上行潜力。然后,AMD的空头最好进入85美元或更高的区间,因为这将允许更大的下跌潜力。

然后,关于仓位的权重,我有更大的信心做多英特尔,而不是做空AMD,因为我相信半导体行业将作为一个整体继续增长,英特尔的转型计划存在不确定性,这可能会阻止它夺回大量的市场份额。这就是为什么权衡英特尔做多占交易的65%和AMD做空占35%,如果AMD爆发危机,并利用英特尔的优势,如果它成功地执行,但不严重损害AMD。

最后,我对这一交易的时间表是5-7年,因为我相信那时英特尔的转型计划将完全生效,AMD可能会感受到后果。

07

结语

总的来说,我相信在上述因素下做多英特尔和做空AMD将是一个有利的组合交易。

英特尔激进的重整计划若能成功执行,将能有效地从AMD手中夺回核心消费类产品的市场份额,从而大大提振其获利增长。

英特尔相对于其未来收益被大大低估,其股票呈现出巨大的安全边际,以获得高于市场的回报,而AMD的估值略高,其未来可能因英特尔的操作而受到威胁。