作者| Julian Lin

翻译 | 华尔街大事件

01

概括

Sea Limited在几个月的时间里下跌了50%以上。

该公司利用视频游戏的利润积极扩大其电子商务业务。

我对电子商务部门是否会获得可观的利润持批评态度。

即使毛利率为负,Sea Limited 的主要策略是通过降价来抢占市场份额,以应对激烈的竞争。从长远来看,这是不可持续的。

尽管如此,在目前的水平上,该股是否足够便宜,值得买入。

Sea Limited (SE)是一家在东南亚迅速成长的电子商务运营商。该公司将视频游戏业务的丰厚利润用于积极发展电子商务业务。该股在科技股的抛售中棚板,导致我的许多同行对它的名字拍桌子。我对电子商务商业模式进行了深入的研究,并对长期维持稳定利润的能力表示怀疑。该公司的商业模式存在结构性问题,考虑到该公司过去一直依赖降价,我怀疑采取利率扩张是否会成功。这只股票在这里可能值得购买,但投资者不应低估风险。

02

SE股票价格

和许多高增长的科技股一样,SE的股价在短短几个月内就下跌了50%以上。

YCharts

这只股票在散户投资者中非常受欢迎,许多人都在热烈追捧。现在是在每股175美元左右买入的时候吗?

03

SE股票被低估了吗?

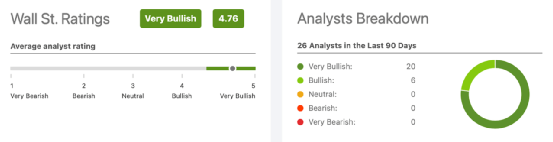

华尔街分析师似乎是这么认为的,他们的平均评级为4.76(满分为5.0),算是一个“非常看涨”的评级。

Seeking Alpha

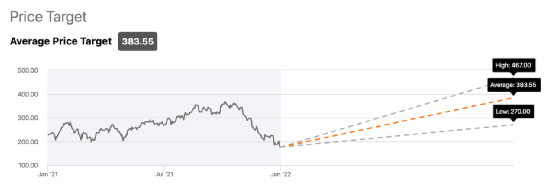

分析师的平均目标价仅略高于383美元,表明比当前水平有 100% 以上的上涨空间。

Seeking Alpha

04

对SE股票的预测是什么?

市场普遍预计,强劲的经济增速将继续向前推进,尽管会出现一些连续减速。

Seeking Alpha

然而,潜在的麻烦是,未来两年的净亏损预计会扩大。

Seeking Alpha

05

SE是值得持有的好股票吗?

然而,许多投资者指出,SE的远期销售倍数为7倍,并据此认为该指数属于强劲买入。

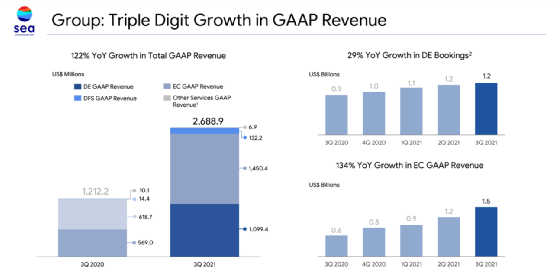

在最近的一个季度,SE创造了122%的收入增长。我注意到“DE”指的是数字娱乐,这是他们的电子游戏部门。“EC”指的是他们的电子商务部门,这通常是投资者购买该公司股票的原因。

2021 Q3 Presentation

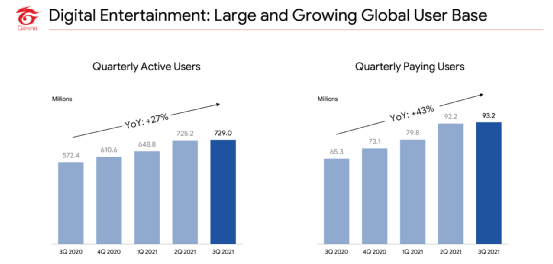

SE的数字娱乐部门的连续增长率急剧下降,这降低了人们对全年增长率的热情。

2021 Q3 Presentation

SE的大部分数字娱乐收入来自他们的热门游戏《Free Fire》。

Free Fire

连续减速的问题在于,它意味着未来增长率将远低于过去。

但让我们来讨论一下电子商务中最关键的业务部门,也就是他们的Shopee平台。

截至2019年,Shopee主要在印度尼西亚、越南、泰国、菲律宾、马来西亚、新加坡和最近的巴西运营,并于2021年在墨西哥运营。我们可以在下面看到他们所有的市场。

Shopee

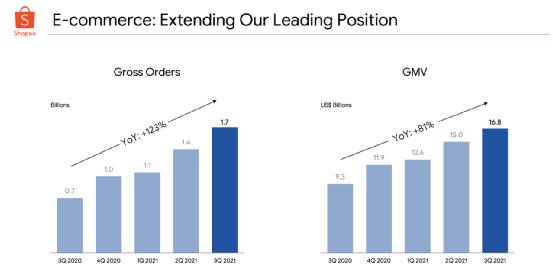

SE的电子商务部门报告总订单增长123%,总商品交易额(GMV)增长81%。

2021 Q3 Presentation

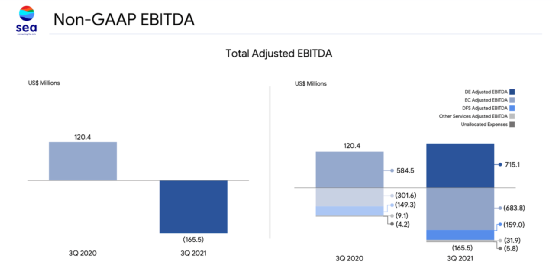

电子商务部门目前还没有盈利。事实上,我们可以在下面看到,在最近一个季度,SE的数字娱乐部门在调整后的息税折旧摊销前利润(EBITDA)中实现了7.15亿美元,但仅在电子商务领域就消耗了6.84亿美元。

2021 Q3 Presentation

SE将其视频游戏部门的正现金流引向几乎完全自筹资金的电子商务亏损,这一事实经常被视为买入该股的一个理由。然而,我们需要后退一步。

我是一个多面手投资者,只要有最吸引人的投资机会,我就会在整个市场进行投资。目前,我的报道显示,高增长的科技公司提供的风险回报最好,所以我习惯于购买目前没有盈利的科技股。但是,让我解释一下我购买的股票和我们在SE看到的股票之间的区别。根据公认会计准则(GAAP),一只典型的科技股可能是无利可图的,但我们可以预测长期的稳定利润率,因为毛利率很高(通常为70% +%),最终会导致运营杠杆。SE的电子商务部门并非如此。

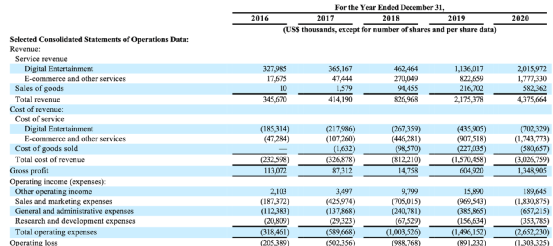

问题在于,SE的主要战略一直是通过削弱现有的竞争对手。根据Shopee网站的说法,佣金从2%到3%不等(而且费用有一定的上限)。我们可以看到这种成本动态是如何在以下财务报表中显示的:

2021 Q3 Press Release

如上图所示,电子商务领域的毛利润历史上一直是负的,到2020年才转为正的1.9%。我注意到“电子商务和其他服务”收入不包括第一方销售,因为它被记录在“商品销售”下。这意味着,低毛利率与Etsy等第三方电子商务运营商通常较高的毛利率相当。

电子商务毛利率在最近一个季度大幅增长到16%,Shopee最终提高了它的提成率(但这仍然很低)。我还注意到,上述销售和营销费用是与收入成本分开的,因此仍然高于毛利润。低毛利率和高销售和营销费用造成了一个问题。

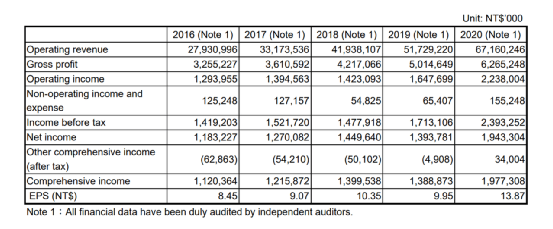

很明显,近年来SE的快速增长在很大程度上是由一种不可持续的定价模式驱动的——如果毛利率很低,甚至为负,经营杠杆就不可能发生。事实上,SE增长越大,损失只会变得更大,除非它大幅增加它的接受率。这与它的竞争对手形成了鲜明的对比——在这种情况下,我们可以看看陌陌,它在过去几年创造了稳定的毛利润率和净利润率:

Momo Annual Filing

看好SE的人可能会说,该公司正在积极投资于增长。这是一个很有吸引力的论点,但现在是注意到SE的许多投资者基础似乎不是那么熟悉Shopee或其运营的市场动态的人的好时机。我们可以看到,在Shopee的主要市场中,国家规模相当小,其中许多国家的规模与马里兰州或加利福尼亚州相当。

因为这国家面积小,而且人口密度比美国高,这使得提供快速运输和提供良好的电子商务体验变得非常容易。在这些国家竞争要比在美国与亚马逊(Amazon)竞争容易得多。换句话说,电子商务运营商的进入壁垒非常低——人们不应该假设Shopee相对于竞争对手拥有巨大的优势。

另一个问题是,截至上个季度,平均订单规模略低于10美元。Shopee更像Etsy,因为它将小型企业和消费者联系在一起。很明显,该公司的增长在很大程度上是由激进的销售策略和较小订单的销售推动的,这些订单本身即使有“规模”,也很难(如果不是不可能)获得利润。考虑到每笔订单调整后的平均EBITDA损失为0.41美元,占平均订单规模的4%。换句话说,即使SE将其接受率提高400个基点(这将使其高于竞争对手),它仍然只能在每笔订单上实现收支平衡。

SE正在利用同样积极的策略投资于其他市场,在这些市场中,它都是一个进入成熟电子商务市场的外国竞争者。当然,一个可以梦想,SE能够主宰所有东南亚电子商务(及以后),但问题是,即使SE成功夺取市场份额,几乎没有理由相信,保证金将扩张,考虑到低价格是它的主要卖点。我很乐意做出这样的预测,即ServiceNow (NOW)或DocuSign (DOCU)将产生强大的长期利润率,尽管目前的GAAP利润非常低。我没有信心说SE将从电子商务中产生稳定的利润。

06

SEA股票是买入,卖出还是持有?

考虑到SE已经从高点下跌了50%以上,它的股价够便宜吗?我将数字娱乐业务的估值定为15倍的EBITDA,考虑到电子游戏的繁荣/萧条周期,这可以说是一种激进的估值。这使得数字娱乐领域的估值达到430亿美元,电子商务和金融科技领域的估值为550亿美元。

在最近一个季度,SE从电子商务中获得了2.1亿美元的毛利润。550亿美元代表65倍的年毛利润。不可否认,这个市盈率并没有那么疯狂,由于市场忽视了长期问题,这个市盈率可能会有一定的上行空间。如果公司成功地扩大了收费率并维持了市场份额,那么我预计毛利润将迅速增长,为股东提供强劲的回报。

电子游戏目前的战略是将利润转移到电子商务部门,这可能导致了近年来的强劲营收增长,但如果电子游戏的利润停滞不前或下降怎么办?我怀疑SE是否能如此迅速地撤出其现金消耗巨大的电子商务市场,这意味着风险可能很快被放大。

一些投资者可能会指出,低提成率可能意味着未来的上涨,因为该公司可以通过提成率扩张迅速增加电子商务收入和毛利润。虽然这是真的,但考虑到它的增长来自于降价、积极的销售促销,而且它的竞争对手也不应该被低估,目前还不清楚费率扩张将如何影响其增长和保持市场份额的能力。

此外还有订单规模小的问题,这本身就引发了对长期盈利能力的怀疑。尽管东南电商目前的股价看起来已经足够便宜,可以预期会出现反弹,但投资者不要抱着“东南电商是一家低风险的电子商务运营商”的心态投资这家公司。

我注意到,与之接近的ETSY的毛利为15倍,净利润率稳定。亚马逊(Amazon)也可以在这里买到。虽然这两家公司可能没有那么吸引人,但它们似乎提供了更明显的长期利润和股东回报途径。如果SE在其电子商务毛利率大幅改善后仍能实现持续增长,那么从目前的水平来看,该股将被证明是强劲的买入。

END