近期美股市场的调整折射出华尔街的众生相,即使是美国顶尖银行在市场调整面前,也左右摇摆,不同职衔的人给的策略大不相同。只有美国散户一如既往的头铁,将跌就抄底贯彻到底。

本周,摩根大通全球策略主管Marko Kolanovic 在对其客户表示,逢低买入。当时他的老板,也就是摩根大通CEO Jamie Dimon 正对媒体发表预测,认为市场在金融环境收紧、美联储加息不止4次的情况下,将发生灾难性下跌。

而与此同时,摩根大通另一位资深老兵、该资产管理集团的固定收益首席执行官Bob Michele敦促该银行的客户“隐藏在现金中”,并警告美联储在标普的看跌期权可能会低30%。他说:“如果市场的主要担忧是打击通胀,美联储会让市场进一步下跌,任何看跌期权的走势都可能是股票下跌15%-30%,而不是2%-3%。”

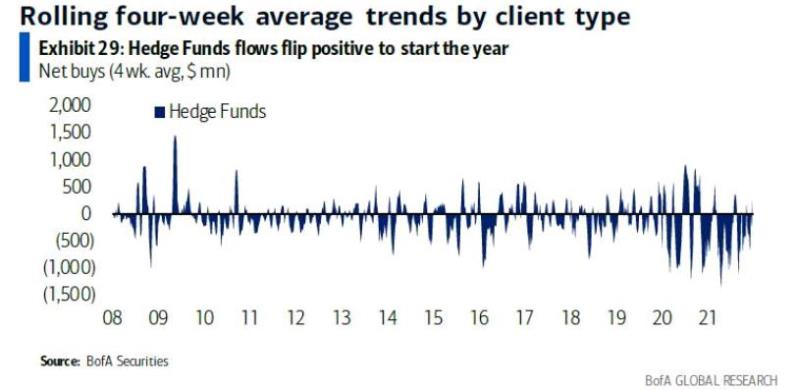

不管他们谁对谁错,反正美国散户是信了Marko Kolanovic 的策略,急急忙忙进场抄底。机构则在更加鹰派的美联储会议纪要和鲍威尔言论中匆匆抛售。有意思的是,对冲基金这一次没有站在散户的对立面,而是和散户一起,逢低买入,为美股托底。

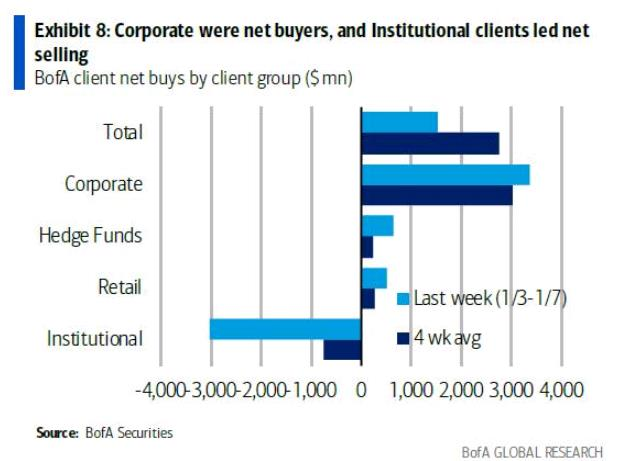

正如美国银行的Jill Carey Hall 在报告中陈述的那样,该银行的客户是“2022年第一周美国股票的净买家(金买入额约为5亿美元),在此期间,标普500指数下跌1.9%。ETF和股票都是客户积极买入的资产。”

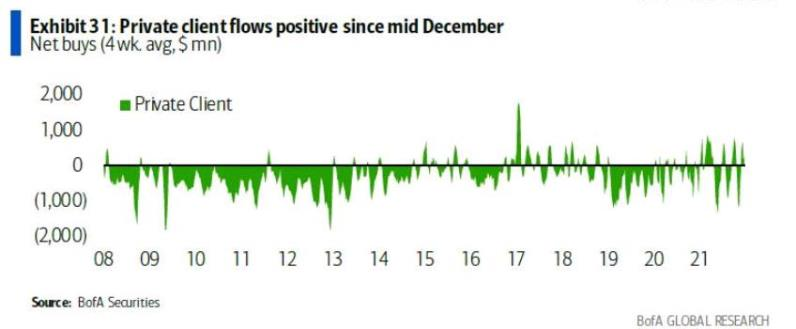

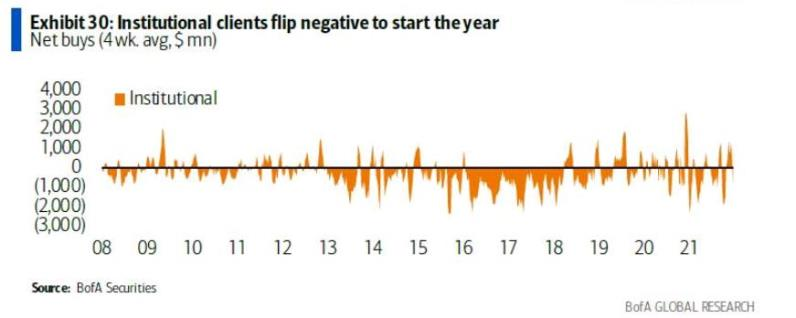

Jill Carey Hall 继续深挖近期股市资金流动,表示该行的散户和对冲基金客户是上周市场大幅调整时的领头买家,而其他机构客户则是开年以来卖出最多的客户,资金净流出量是近一年最多的一周。

Jill Carey Hall还表示,继续深入了解,其客户购买的股票类型没有特别的偏好,市值大小雨露均沾。

值得注意的是,正如高盛最近观察到的那样,散户在1月份通常是积极的买家,而其他群体则是卖家。Jill Carey Hall表示,平均而言,1月份是美国银行客户流入美国股市最强劲的月份,过去14年中有10年出现净买入。

摩根大通量化策略师Peng Cheng表示,散户在周二买入10.7亿美元,这是连续第三天买入超过10亿美元。在上周的大跌中,散户更勇,在所谓的黑色星期五的净买入额达到了16亿美元,创下历史最高纪录。

更加有意思的事情也出现了!当散户和对冲基金成为抄底主力时,上市公司也没闲着。据美国银行数据,该行的企业客户回购在今年开始时表现强劲,高于过去几年的1月同期水平,包括2019年(新冠疫情爆发前)。今年美股企业回购以科技、医疗和金融股为首。

分析认为,预计会有更多的公司回购。因为在年终季节性疲软之后,它们通常会在1月-2月期间加速回购。