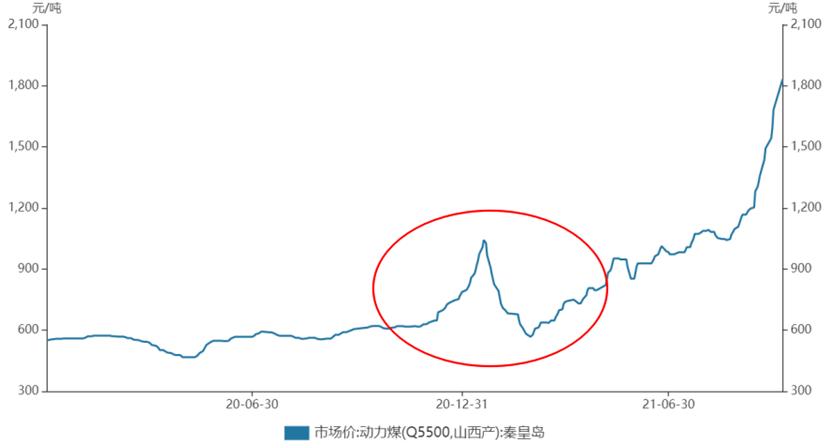

近期,大宗商品涨价带来了相关股票的大幅上涨,比如煤炭价格的大幅上涨带来的煤炭股的上涨,比如石油价格突破80美元/桶,带着中国石油股价从4.2元涨到了6.5元,比如天然气提前进入暴涨期,能源价格的上涨传导到商品端带动着水泥、钢铁、铜等的价格上涨,这里面又有哪些投资的规律呢?

参考历史,可以提供大概几个思路。

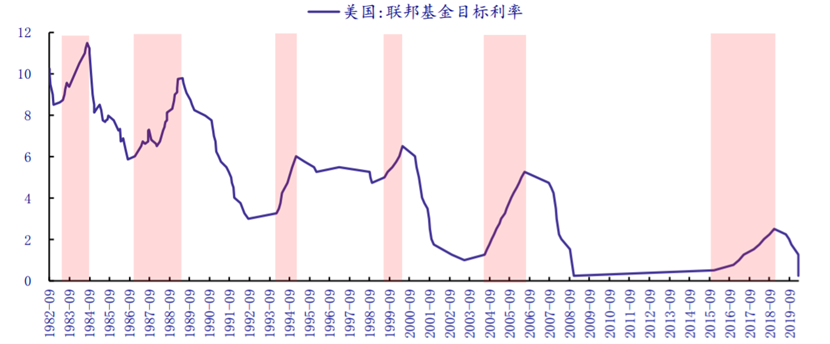

1、美联储加息导致股市下跌,但是市场是会被教育的。

大宗商品价格上涨、通货膨胀下,美联储通常会采取加息的措施以扼制通货膨胀,这时候,股市一般会是下跌的,比如在1973年第一次石油危机期间,美联储从1973年开始进入加息周期,且连续加息,到 1973 年 8 月年内已经加息 7 次,同期美国经济也开始下行,美国工业生产指数开始见顶下滑,此时,美股跟随下滑,1973年到1974年两年时间里标普 500 指数累计跌幅达 42%,历史上著名的“漂亮50”行情到此结束。而且,全球市场呈现普跌的情况,香港尤为严重,1973 年 3 月 9 日,香港恒生指数最高上冲至 1774 点,到。到 1973 年年底,恒生指数跌至 433 点,较上一年下跌 49%,较年内高点跌幅达 76%。

不过,在1979年到1980年第二次石油危机期间,同样是美国经济下滑,货币政策在收紧,利率显著上行,但是,市场却是在上涨的,这两年间,美股标普 500 指数累计涨幅高达 41%,恒生指数两年间涨幅高达 197%,走出了大牛市的行情。市场经历了加息的教育,并且新上任美联储主席的保罗·沃尔克充满信心。

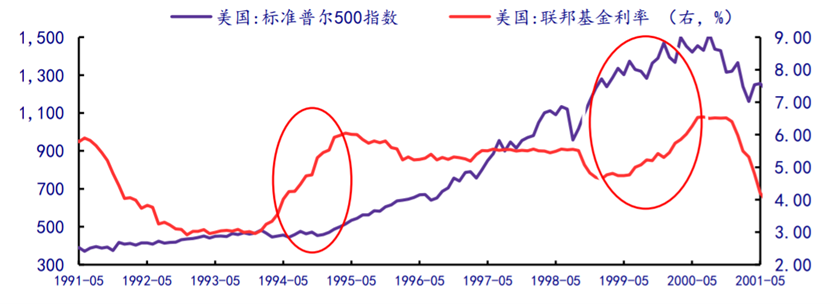

80年代以来,美联储进行过6次加息,市场也并不总是表现为熊市,其中,1988-1989 年、1995、1999 年及2016-2017 年四次加息期间,美股处于牛市期间,1999年加息期间美国互联网泡沫保持繁荣,直到2000年美联储停止加息后,互联网泡沫反而破裂,另一方面,在2008 年降息周期,美国股市处于大熊市。加息已经不能作为美股下跌的充分条件,所以,也就没有必要过分担忧美联储的加息。

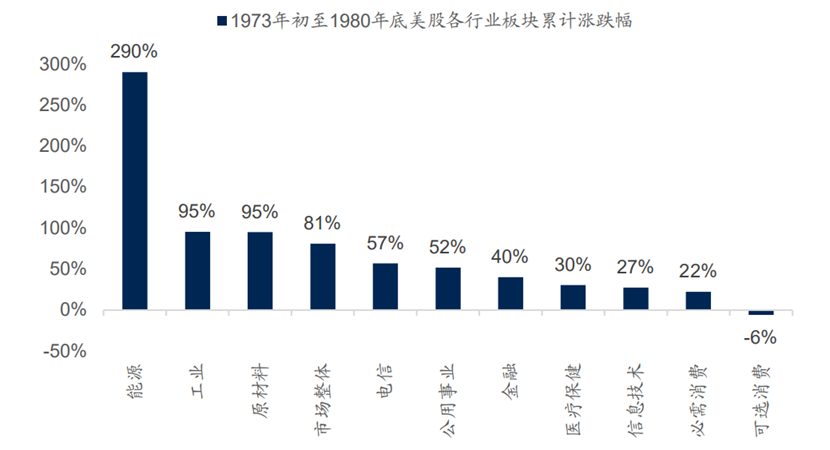

2、消费股并不抗通胀。

过往的认识里面是消费股,尤其是必选消费股,在经济较差的时期由于消费者的需求刚性,往往会在通胀中表现出抗通胀的特性,但是,从历史上看,这点并不一定成立,70年代两次石油危机期间,消费板块表现要远远落后于能源板块。原因可能有两个:一个是消费品的价格转嫁能力要综合考虑供需两方面的因素,其弹性要远远小于原材料价格上涨幅度,而另一方面,对于消费者而言,如果消费者工资水平没有大幅上涨,其对消费品价格上涨的接受能力不足,将会进一步抑制消费品的价格上涨,从而导致消费股表现低迷。

这也是目前我们所面临的情况,国内消费低迷,恢复缓慢,相关的消费股也经历了大幅度的下跌。由于大宗商品价格上涨对消费品价格的影响具有一定的滞后性,近期的大宗商品上涨对消费的不利影响在后面还将会显现,消费品的反弹行情能否持续还值得商榷。

3、接着上面的问题,PPI上涨并不一定会顺利传导到CPI。

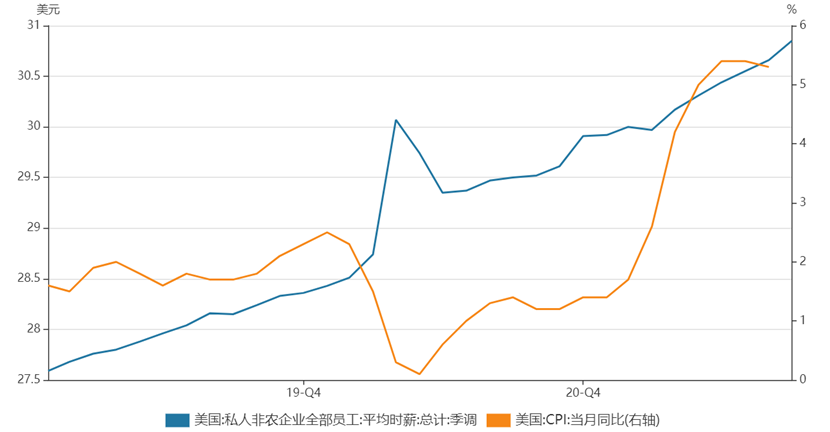

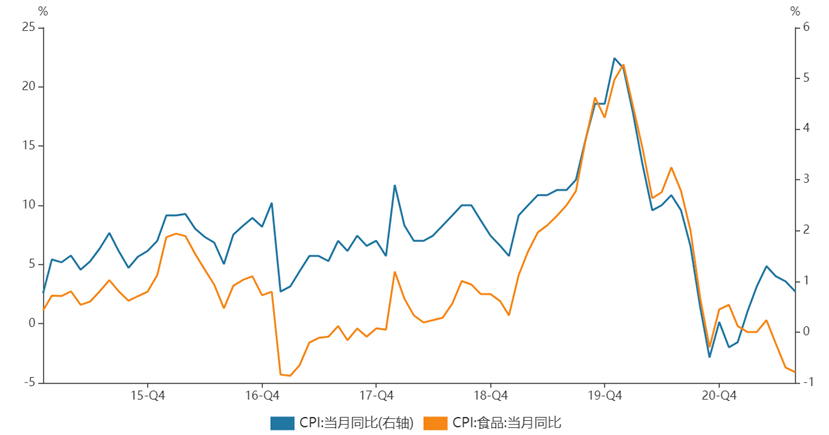

2008年金融危机后,已经多次出现“PPI 无法向 CPI 传导”的现象,国内2016年PPI同比陡峭上行,市场普遍认为CPI也将会滞后上涨,但是,随后的情况是CPI出现了0.8%、0.9%的历史低位,PPI向CPI的传导链被“中断了”,原因在于PPI和CPI具有各自相对独立的决定因素,对CPI影响较大的因素还包括消费者的收入水平,只有消费者的收入水平能够同步实现大幅上涨,PPI向CPI的传导才有可能顺利实现,这点在中美两国对比中可以看出来。疫情以来,美国工人工资水平大幅攀升,平均时薪突破了30美元,也同时提高了对物价上涨的承受能力,PPI得以顺利传导至CPI。而在国内,在工资水平没有大幅上涨的情况下,物价水平也无法实现大幅上涨,反而是处于比较低的位置,食品CPI更是处于下跌的水平。

4、最后,大宗商品价格上涨的结果就是下跌。

此次大宗商品上涨的主要原因是供给短缺,需求并没有明显攀升,并不会造成价格不断上涨,最后还是会回归常态,从而呈现“倒V”型走势,价格投机者需好自为之。而且,成本上涨带来的价格上涨,如水泥价格飙升,并没有给股票带来增益,原因大概是这部分上涨并不会给企业带来利润,甚至会因为上涨幅度不足以抵消成本上涨幅度导致利润受损。非正常上涨反而阻碍了水泥旺季来临时的常规行情。