作者 | 明野

数据支持 | 勾股大数据(www.gogudata.com)

根据Daily Journal于4月5日提交给美国证监会的13F文件,该公司在2021年第一季度新建仓中概股阿里巴巴,在3月底的持股数为165320股,以当时的股价计算持仓市值约3750万美元。

截至2021年第一季度,Daily Journal持有5只股票,总价值1.97亿美元。除阿里巴巴外,该公司还持有富国银行、美国银行、浦项制铁和美国合众银行的股份,其中浦项制铁和美国合众银行持有市值很低,占比不过4%多一点。

按照查理芒格在Daily Journal的持仓风格,都是几年不动一下的,我随便翻了下19年的13F文件,发现就是上面除了阿里巴巴的4只股票,至今一股未动。所以根据芒格老爷子这样的风格,可以预见到阿里巴巴这个持仓也是几年都不会动一下的。

比较让人好奇的题外话,作为查理芒格唯一的把家族资产交给外人打理的李录,在2020Q4是卖出了阿里巴巴,买了拼多多。所以可以猜测下,查理芒格在做这个决定之前一定会咨询李录的意见。

那么阿里巴巴到底是什么吸引了芒格老爷子。这边我不会谈什么阿里云或者金融业务,相信老爷子看重的不是这些。

从股价区间看,2021Q1股价低位差不多在230元左右波动,所以估计这也是芒格的建仓成本了。

先说估值,阿里巴巴从一两年前担忧和拼多多的竞争,到去年11月的蚂蚁上市失败,再到今年的春节后科技股的回调,估值着实便宜。目前TTM的PE只有25倍,对于2021财年差不多只有23左右了。

从动态PE看,阿里历史的估值区间在22至42之间波动,如今基本可以说,已经摸到了历史底部,除非有什么重大负面信息能对阿里巴巴的基本面进行比较彻底的破坏,导致其估值水平向下重构,否则,真的要跌是很难的了。

当然,好货不便宜,便宜没好货,阿里现在是不是好货,这个可能是最近大家争论最多的地方。主要是拼多多活跃买家数已经和阿里处于同一级别,那么阿里的护城河还在么?

在黄峥看来,阿里和拼多多是两种类型的公司,阿里是人找货,目前90%的交易仍然是通过用户主动搜索完成的。阿里的口号是让天下没有难做的生意,所以阿里服务对象是商家,核心是为了解决社会购物的效率问题。拼多多的模式是货找人,通过爆款单品的打造,主动去匹配流量资源给爆款去触达更多的用户,整个商业模式是建立在用户上面,包括“拼”的这一行为。

所以拼多多上什么样的商品可以放量取决于供给与需求的匹配。这是一种非常市场化的机制,平台以这种方式运营,其生态的形成最终取决于市场的选择。而拼多多的崛起恰好承接了大量被淘系清洗的白牌商家,又恰逢国内过剩的廉价产品供应链产能,结合互联网用户未被满足的低价需求,从而才形成了我们所认识的“低价”生态。

但问题在于,对于商家来说,不是所有SKU都适合降价冲量,所以一个商家在拼多多店铺里一般只有个别性价比款,基本是客单价最低款,由于商家一般不会拿中高端产品去降价冲量,买家看到中高端产品价格和天猫、京东等平台无异,自然就只关注性价比款了,久而久之用户心智形成,不管消费者收入水平如何都只会在拼多多上买高性价比产品,而中等溢价的产品就乏人问津了。

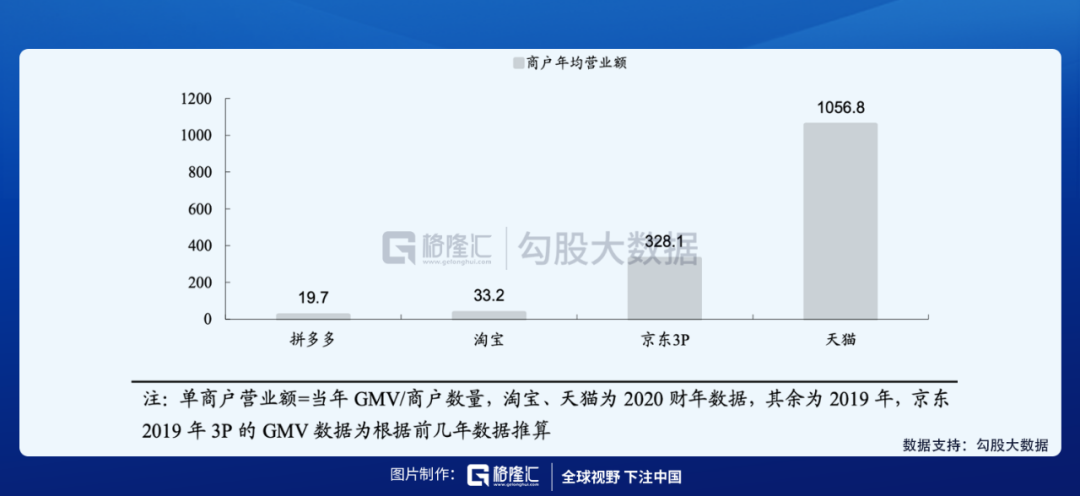

因此,品牌方在拼多多上的经营情况远不及淘系和京东。下图就很能说明不同平台上商户的结构和经营情况差异,拼多多以白牌商户为主,目前平均的销售情况仍然不及淘宝,但天猫 30 万品牌商户年均营业额已超过 1000 万,而京东平台业务品牌商户也接近 330 万。因此,相对于“二选一”,用户心智导致的商户盈利问题才是限制品牌方入驻拼多多的核心问题。

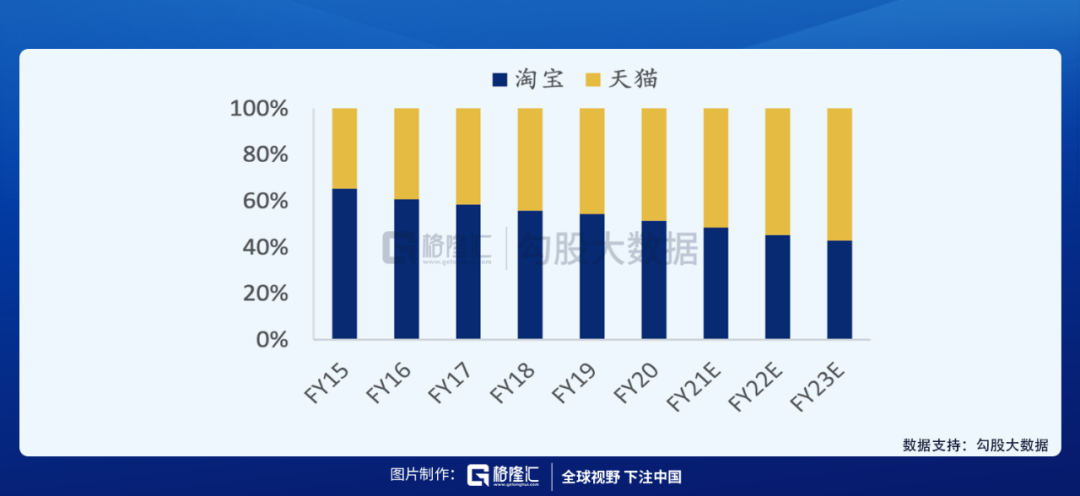

而我们看阿里传统电商阵营的淘宝和天猫,可以很明显的看到,天猫才是阿里未来主要的增长点,而天猫的月活,只有PDD的一个零头,但却贡献了淘系里面超过一半的GMV。所以电商行业,有用户是一回事,用户愿意在你这儿掏多少钱又是另一回事。而这一点可能也是未来拼多多要花大量的精力去搞定的问题。

所以可以发现,阿里的护城河就是在其对“货”的把控上。从另外一个角度,即使PDD成功吸引了更多的品牌商家,那么有限的流量分配下,爆款的逻辑就会越来越不成立,最终还是成了另一个淘宝天猫而已。顶多就是和阿里平分天下,然后再挤一个JD,谁也干不死谁。

但再个背后,就是我们国家经济的增长潜力可能让芒格老爷子非常满意,从电商行业后面看,无非也就是一个中国经济的大Beta。

从芒果老爷子的动作总结来说,阿里巴巴这个价格应该是反映了行业竞争的格局,而且有可能过度反映导致股价还具有一定的安全边际,然后阿里巴巴长期仍然是一个优秀的公司,这个价格陪跑,大概率不亏。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

据彭博,腾讯第一大股东Prosus将出售至多1.92亿股腾讯股票,持股比例将从30.9%下降至28.9%。按照腾讯今日收盘价629.5港元/股计算,Prosus此次将套现逾1200亿港元。

回顾2018年,该大股东将其持有的腾讯股份从 33% 削减至 31% 时,腾讯的股价在接下来的 6 个月里几乎跌去了一半。

当前如何看待腾讯估值?抄底的时机即将到来了吗?

格隆汇首席研究员尹大帅将在4月8日坐阵【SVIP直播间】分享此主题,长按识别二维码添加SVIP助理咨询加入SVIP锁定直播间。