根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

近期国内疫情反复,市场对公司四季度业绩及新春动销有所担忧,导致伊利股价前期回调。我们认为,市场目前过于将并不重要的短期因素放大,却忽略行业和公司层面逐步展开的改善,而且市场担忧的短期负面因素已经 price-in, 目前再度迎来布局良机。我们结合近期草根调研,反馈如下:

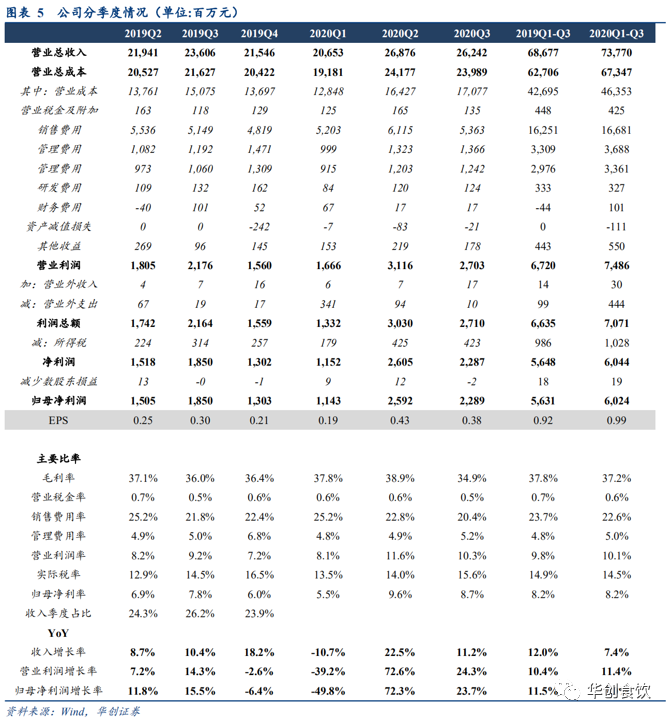

预计20年平稳收官,激励目标完成基本具备保障。根据渠道反馈,Q4以来常温白奶需求延续强劲态势,促销返利大幅取消,费用投放显著优化,其中,金典延续高增,小白奶缺货情况改善,终端动销良好。同时,在1月提价预期下,12月公司适度控制发货,目前渠道库存良性。考虑春节延后因素,预计Q4收入增速环比略有放缓,业绩端不确定性主要来自Westland计提减值,但考虑前三季度良好基础,激励目标完成基本具备保障。我们认为,春节错期因素下,结合20Q4+21Q1两个季度来看更为合理。

跨市场、跨产品品类调度,对冲疫情不确定性,保障新春稳增长,市场担忧过度。伊利作为全国化乳企,今年疫情防控时点提前,且公司去年疫情突发下已积累丰富应对经验,在跨区域、跨品类调度上具备充足空间,预计公司将资源更多向白奶品类、及一二线市场倾斜。此外,渠道端已提前采取多项举措提前应对,包括门店备货比往年提前半个月,配合下线市场送礼需求而临时支棚支摊,及加强线上渠道布局等,保障新春稳增长。根据渠道反馈,除部分物流受限的区域外,1月以来动销良好,疫情影响实为有限,考虑去年2-3月疫情使消费趋于冻结,Q1低基数下收入端有望实现20%+增长,业绩端弹性更优。

提价预判:原奶全面紧缺,有望推动行业全面提价。1月伊利提价仅限于小白奶等基础品类,提价幅度约5%左右,提价力度相对有限,预计主要系疫情反复或打乱价格调整节奏,行业提价普遍谨慎,短期多以减少买赠促销为主。当前原奶持续紧缺,部分区域抢奶价格已经突破6元,上游原奶上涨将传导至下游乳企提价,预计节后淡季有望迎来行业性的全面提价。参考13年原奶上涨周期,成本上涨背景下全行业普遍提价,幅度多近10%,伊利亦于4月对奶粉提价,7月、12月两次分别对液奶品类进行幅度达8%左右的提价。

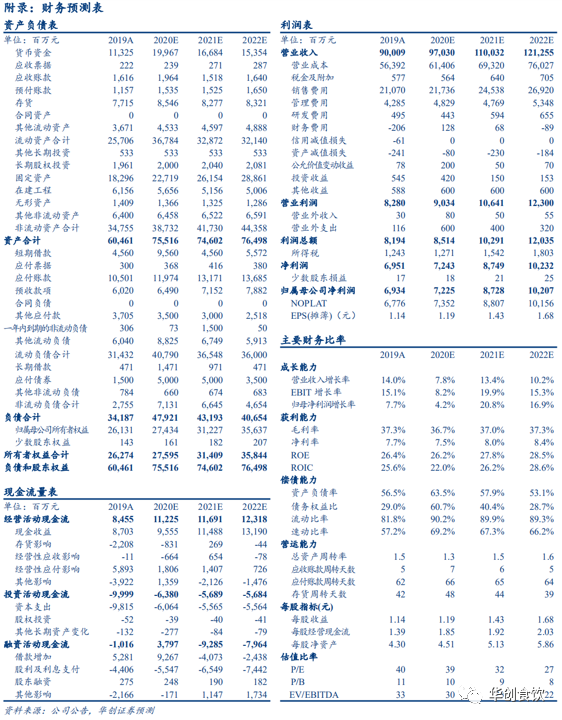

中期展望:白奶渐为新引擎,奶粉战略发力,推动伊利净利率水平恢复前期近10%高点。根据渠道反馈,20年金典、小白奶增长显著高于常温酸奶,且伊利21年推出金典A2有机奶、金典PET浓缩奶、臻浓高钙奶、富硒舒化奶等新品,进一步丰富白奶产品矩阵,而安慕希新品则以主打0蔗糖的小黑钻为主。同时,20年以来公司通过冠名热点综艺、与天猫超市签订娟姗奶3年30亿销售目标等方式,逐步加大金典推广。故需求较优叠加布局倾斜,白奶有望逐渐成为新引擎。此外,公司已对奶粉业务进行团队、配方、渠道及营销的全方位优化,抢抓内资品牌份额提升窗口。战略重点由“常温酸+康饮”向“白奶+奶粉”的高盈利组合转型,有望推动公司的净利率水平恢复至前期近10%的高点。

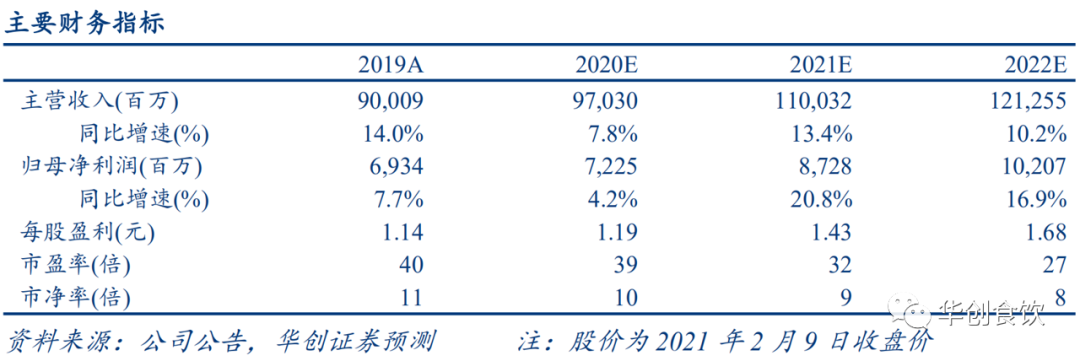

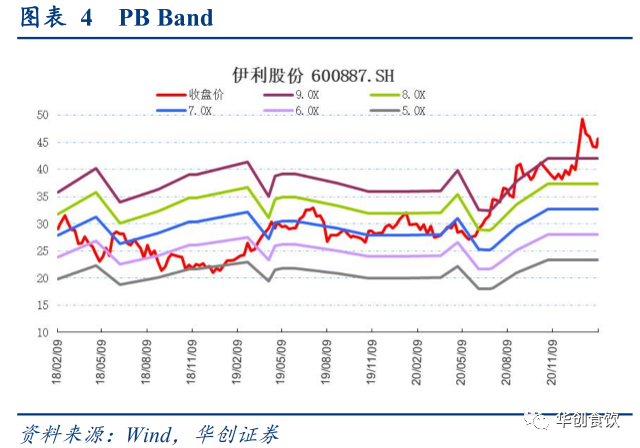

投资建议:短期负面担忧被放大,正面因素将逐一展开,前期回调给予加配良机,重申“强推”评级。我们在前期深度报告《伊利VS农夫:周转为王与盈利制胜》已深入论述竞争格局优化是伊利净利率回升的基础,业务驱动引擎转型将推动伊利盈利水平有望回升至前期近10%高点。年内来看,下游白奶需求旺盛、原奶上涨周期向下游的提价传导、奶粉业务调整成效显现,均是收入稳增及盈利改善的保障,也将是年内持续展开的催化。公司当下市值安全边际充足,静待股价催化剂逐一展开,我们维持20-22年EPS预测1.19/1.43/1.68元,给予22年35-40倍PE,维持目标价区间58-67元,重申“强推”评级。

风险提示:疫情反复影响需求,行业竞争加剧,原奶急涨阶段业绩承压。

附录

团队介绍

华创食品团队立足产业深度研究,践行价值投资理念,行业研究框架成熟。新财富最佳分析师评选2019年第一名,2020年第二名,2019-2020年连续获得金麒麟、上证报等最佳分析师第一名,金牛奖最具价值分析师。

组长、首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,4年食品饮料研究经验。曾任职于招商证券研发中心,2017年新财富第一、2018年水晶球第一、2019年新财富第三、2020年新财富第二团队核心成员。

分析师:程航

美国约翰霍普金斯大学硕士,曾任职于招商证券,2018年加入华创证券研究所。

分析师:范子盼

中国人民大学硕士,2 年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

分析师:于芝欢

厦门大学管理学硕士,2年消费行业研究经验,曾就职于中金公司,2019年加入华创证券研究所。

研究员:沈昊

澳大利亚国立大学硕士,2019年加入华创证券研究所。

研究员:彭俊霖

上海财经大学金融硕士,曾任职于国元证券,2020 年加入华创证券研究所。

助理研究员:杨畅

南佛罗里达大学硕士,2020年加入华创证券研究所。

董广阳:研究所所长、大消费组组长

上海财经大学经济学硕士。12年食品饮料研究经验。曾任职于招商证券,瑞银证券。自2013至2020年,获得新财富最佳分析师连续四届第一,两届第二,一届第三,获金牛奖最佳分析师连续三届第一,连续三届全市场最具价值分析师,获水晶球最佳分析师连续三届第一,获新浪金麒麟、上证报最佳分析师评选连续两届第一。

欢迎关注华创食饮团队

长按识别二维码关注我们

相关研究报告:

《伊利股份(600887)跟踪分析报告:成长性和持续性仍被低估,现价重申强推》

《伊利股份(600887)跟踪分析报告:双节热销,费用优化,催化进一步明确》

《伊利股份(600887)2020年三季报点评:盈利向上修复,保障激励目标》

具体内容详见华创证券研究所2月10日发布的报告《伊利股份(600887.SH):负面担忧已price-in,正面催化逐一展开》

法律声明:

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。