导读:看看疫情、美国财政部和美联储都干了什么“好事”……

01、发生了什么

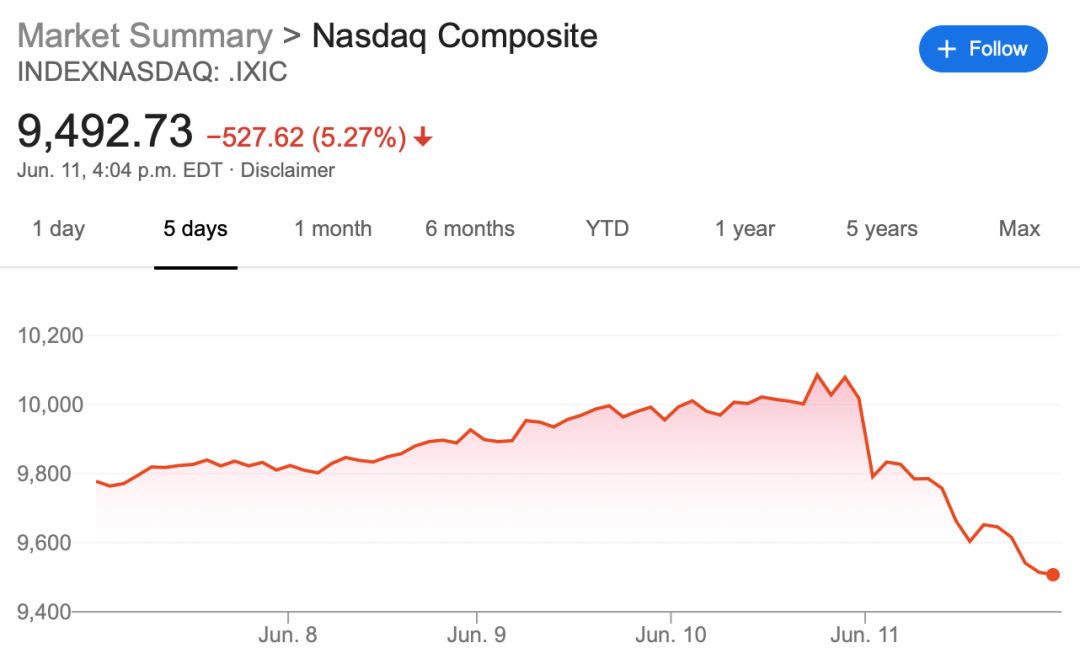

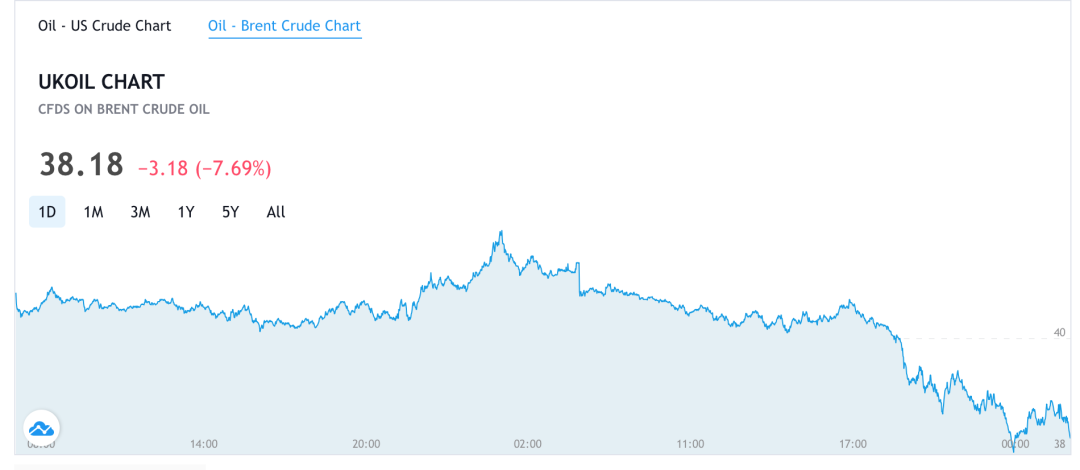

在昨天美联储公布了声明、美股纳斯达克指数站上10000点创出历史新高之后,今天市场突然急转直下:纳斯达克指数暴跌超5%,标普500更是暴跌近6%,而布伦特原油也跟跌了近8%。

图:刚刚站上10000点的纳斯达克指数重重地摔了下去

图:标普500跌得更惨,险破3000点

图:原油也在“跟跌”

02、为什么会发生

在市场暴跌背后有三个“共犯”。

第一个“罪魁祸首”是当属疫情。尽管本轮美股上升,主要是受到经济重开,经济超预期的影响,但是疫情发展仍然是主导市场的主线——只要有疫情第二波的预期出现,市场就会自由落体。

我们的VIP文章在6月10日就提前对投资者们进行过提示:

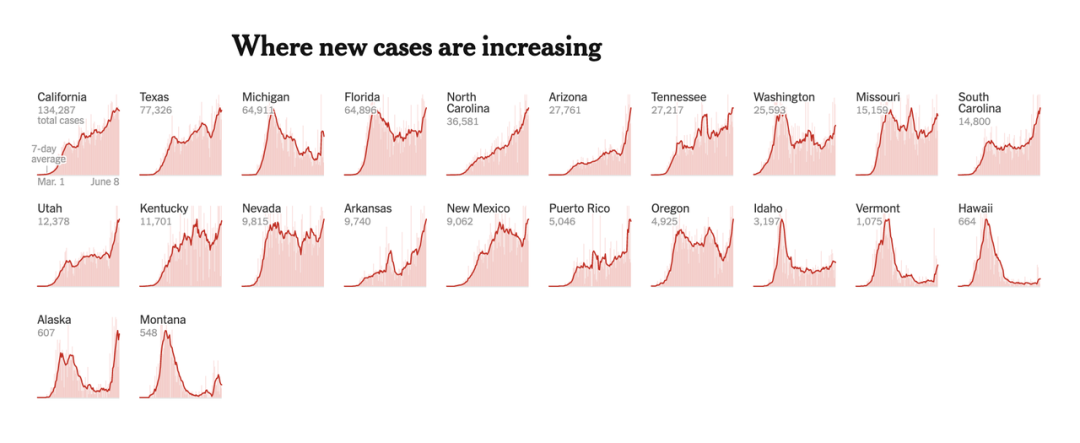

尽管主要国家已经根据疫情曲线的下降,实施了重开经济的政策,但是目前从全球范围来看,疫情还是处于早期阶段。另外已经重开经济的美国,近15个州的新增病例数已经创出了历史新高,这还没有将全美爆发抗议活动后,可能造成的感染数加进去。

图:全美近半数的州都出现了新增病例数反弹或新增病例数继续沿陡峭曲线上突(截至6月8日数据)

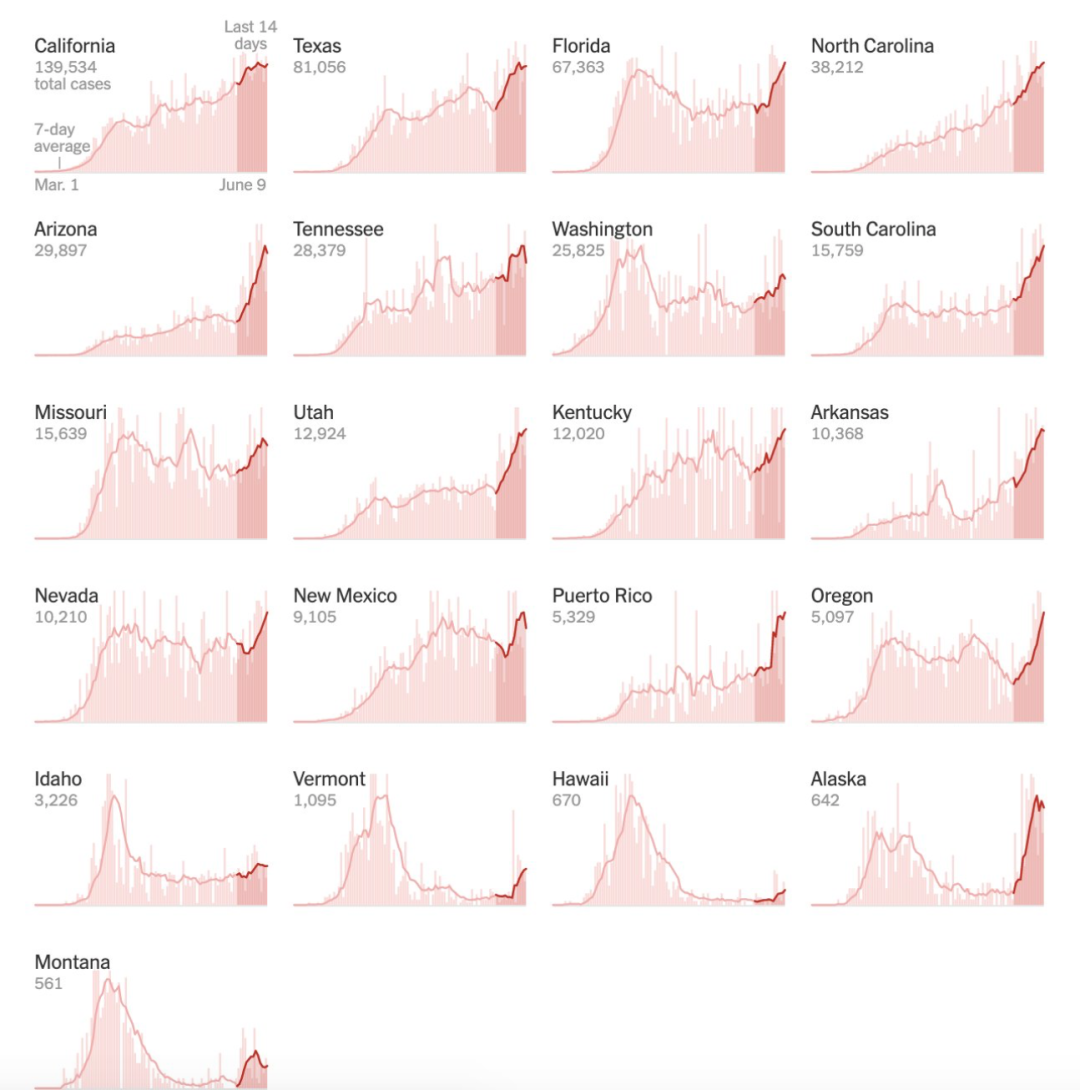

在VIP文章发出2天后的今日,市场的注意力终于开始放到了美国疫情第二波的预期之上:得克斯州出现了疫情以来新冠确诊人数最多的一天;佛罗里达州重开一个月后,出现了新病例人数最高的一周;加州在过去10天内9天的新冠入院人数都在上升,日前已经创出了自5月13日以来的新高;亚利桑那州的确诊人数在过去2周突然大幅增加……

图:截至6月9日数据出现了进一步的恶化

第二个“罪魁祸手”是美国财政部。今天在美股开盘后不久,财政部长努钦就宣布:未来一个月还将为美国经济体内注入1万亿美元!结果市场听了以后并没有反弹,而是进一步快速下跌。这主要有两方面原因:

第一,目前美股的V型反弹,价格里面隐含的是下半年美国经济一切恢复正常,V型反弹。但是财政部宣布还将继续注入1万亿美元,说明目前的美国经济还没有出ICU。

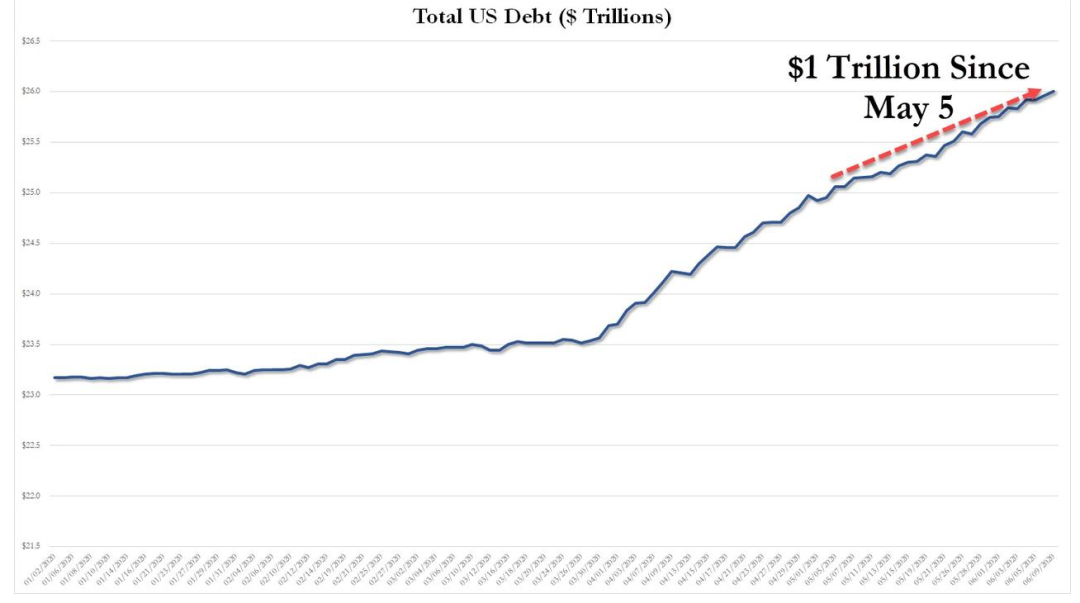

第二,在过去二个多月,美国财政部一直在对美国经济下猛药——在今年3月23日时,美国的未偿还国债的总量还“仅只有”23.5万亿美元,但现如今这一数字已经超过了26万亿美元!而且美国财政部的药越用越猛,越用越急:在过去短短一个月就“净增加”了1万亿美元美债,创下来有史以来最快的净增速度。而接下来一个月还要再净增1万亿美元,而且还撂下狠话:“后面还有!”,说明经济基本面真的很有问题——药根本不能停。

图:仅在过去一个月财政部“净发行”美债就高达1万亿美元!

第三个“罪魁祸首”是美联储。昨天美联储表面上好像是公布了一个偏鸽派的声明:“承诺”未来每月QE“至少”1200亿美元,而此前美联储一直在每周削减国债的QE规模;另外,美联储还预期将零利率保持到2022年。

但是,市场仔细揣摩美联储的声明之后,发现其与目前市场的V型反弹有两大矛盾。

第一,美联储预期零利率保持到2022年,说明经济到2022年才有可能恢复正常,现在市场的V型是预期下半年出现明显好转,市场整整“抢跑”了2年!

第二,承诺每月QE至少1200亿美元,表面上看起来很多,是给市场吃了“定心丸”(此前一直在缩减QE规模),但是如果对比财政部的“大手大脚”——一个月就一万美元,美联储一年不到1万亿美元的国债购买(1200亿美元里面每个月800亿美元的国债,400亿美元的MBS,国债年购买速度只有“区区”9600亿美元)还不够财政部塞一个月的牙缝。

03、未来如何演进

实际上,市场担心没有能力承接财政部净发行的海量国债,不是没有道理的——海量国债将吸走市场上的流动性,造成像3月份一样——因为疫情恐慌叠加海量国债抛售,造成流动性紧张,继而造成资产价格大跌。

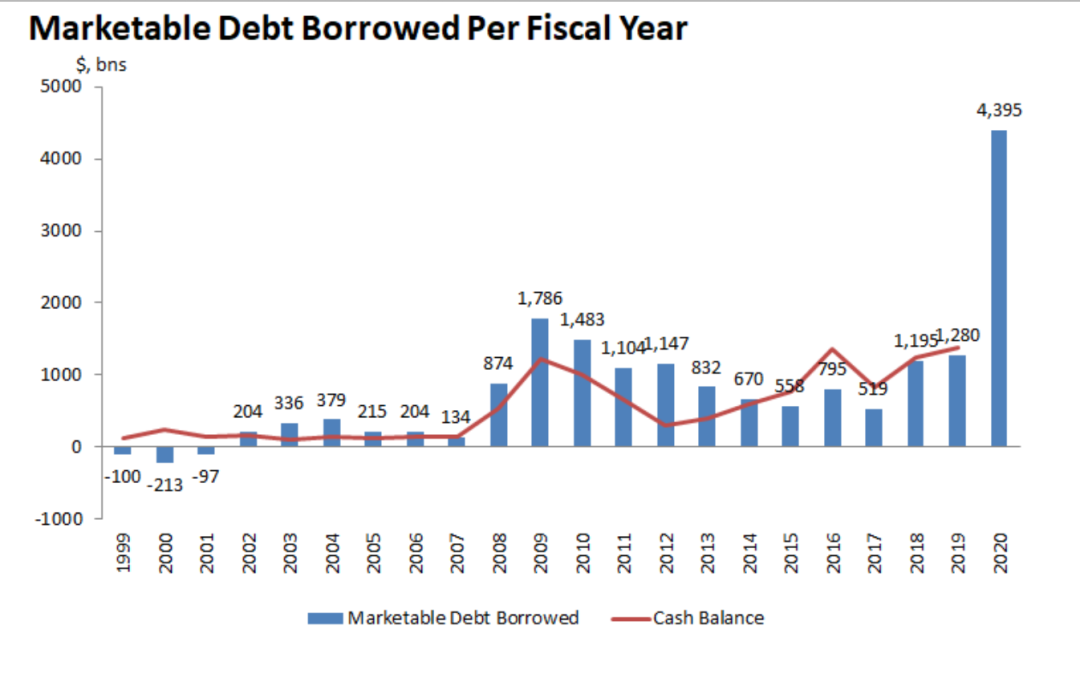

另外,今天努钦的“声明”,也有点超出市场预期。本来市场预期是2020年财政部净发债约4.4万亿美元,但现在已经从年初的23万美元多一点,变成了超过26万亿美元——前半年已经完成了3万亿美元,下个月再加1万亿美元就是4万亿美元,还剩下小半年时间里,难道财政部会紧急刹车到5个月“总共”只净发行4000亿美元?

图:市场原来预期美国财政部今年净发行是天量的4.4万亿美元

实际上,现在美债的发行已经开始出现“消化不良”的征兆了——本周的美债发行市场只消化了75.5%,剩下的24.5%国债一级交易商只能自己留着,这一比例创下了自去年9月份以来的新高。

接下来财政部继续“发力”,市场吃不吃得消?

市场吃不下的美债,最后恐怕只能由美联储通过QE或是所谓的收益率曲线控制来兜住。

然而,美联储在多数时候都是在扮演救火队员的角色,只有起火之后,它才会现身——这有利于美联储加强其存在的合法性;相反,如果每次在火场美联储都提前“现身”,那倒是有“纵火犯”的嫌疑。

所以,未来一段时间,在财政部和美联储“联合测试”市场对美债接受程度的过程中,市场的波动性或进一步变大。

04、投资策略

最后,除了未来需要密切关注财政部发债和市场的“消化”程度这一“技术性因素”外,美股“抢跑”基本面,在未来一段时间也将得到一定程度的修正。

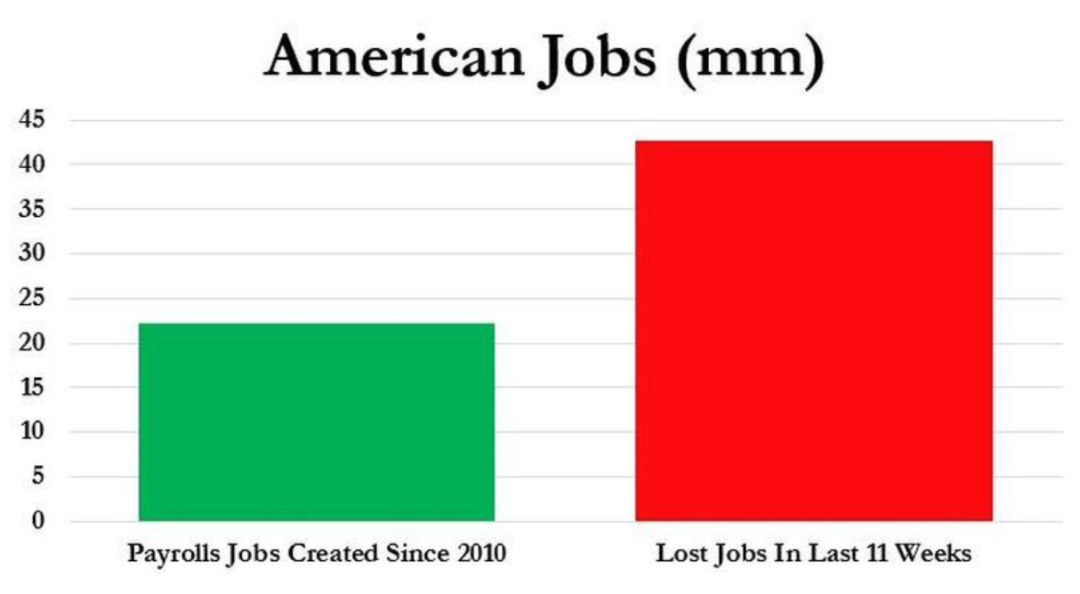

图:美国受新冠冲击造成的失业,不仅已经抹去了过去10年新增的所有就业岗位,并且消失的岗位已经是过去十年累计新增工作岗位的两倍!

如果按照理想状态,从今年下半年起,美国经济就按照过去10年的速度进行复苏,那就业状况回到今天3月份以前的“过去”,至少要等到2030年……

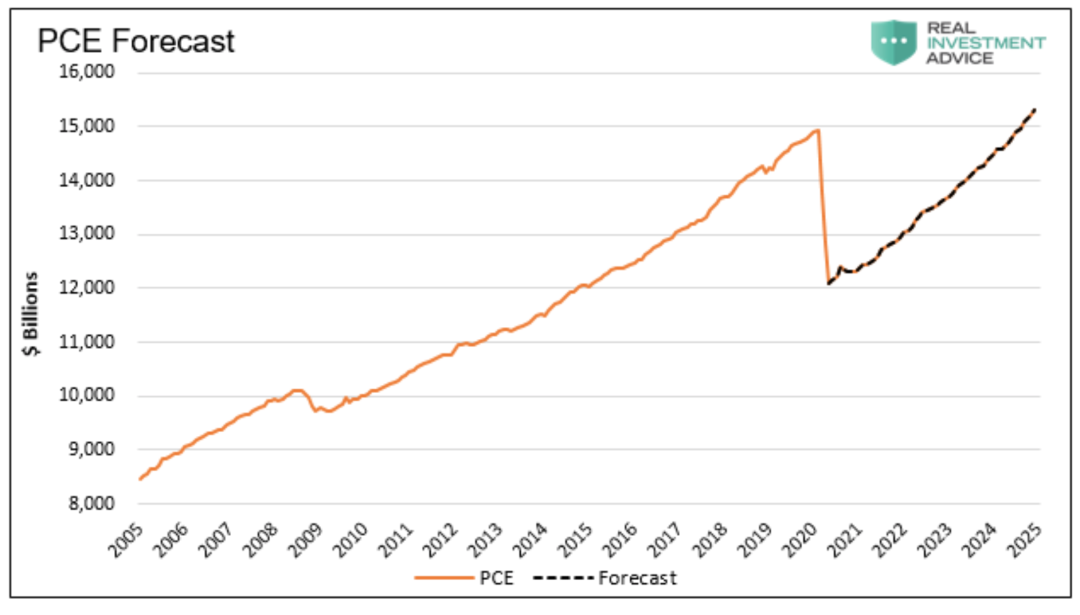

如果按照过去10年PCE的复苏速度,从今年下半年起美国经济开始复苏,那回到今天3月份以前的“过去”,要等到2025年……

图:按照过去10年美国PCE的复苏速度,那回到今天3月份以前的“过去”,要等到2025年……

所以,美联储保持零利率直到2022年的预期,还算是比较乐观的。尽管如此,市场也还是至少“抢跑了”2年!

未来投资策略需要在市场乐观的时候悲观一些,而在市场绝望的时候,乐观一点。