4月16日,兆科眼科-B发布公告,公司拟全球发售约1.236亿股股份,其中香港发售股份1235.7万股,国际发售股份约1.112亿股,另有15%超额配股权;2021年4月16日日至4月21日招股,预期定价日为4月21日;发售价每股发售股份15.38港元-16.80港元,每手买卖单位500股,入场费约8484.65港元;高盛及Jefferies为联席保荐人,预期股份将于2021年4月29日于联交所主板挂牌上市。

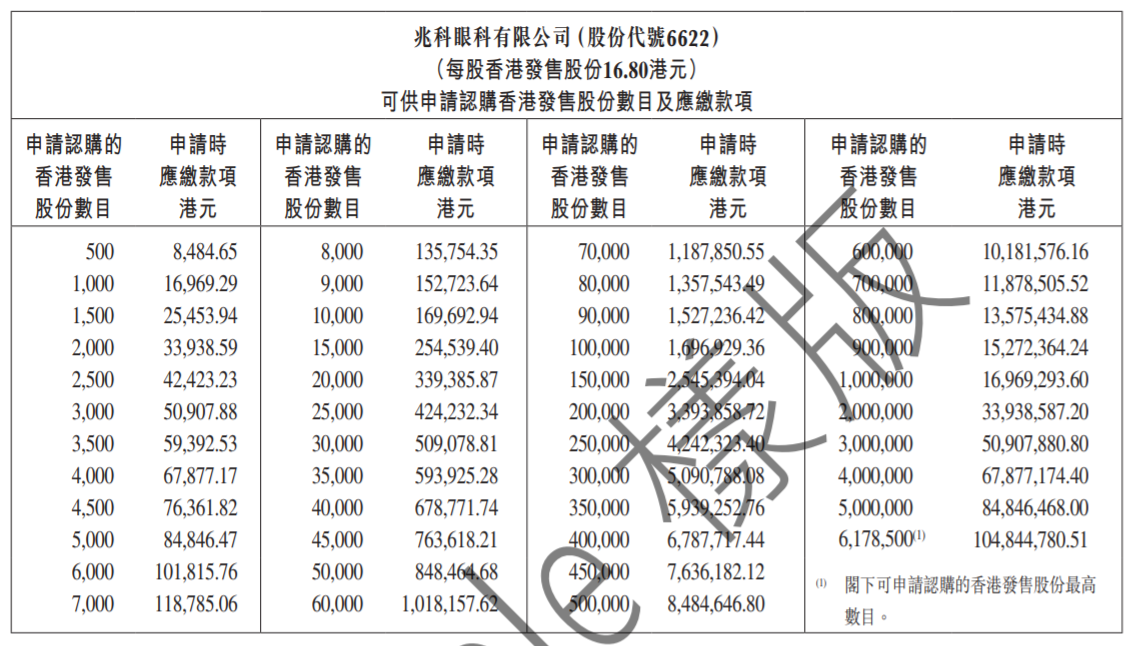

申购阶梯:

甲组每手500股,入场费8484.65港元。

乙组门槛为30万股,申购所需资金约5090788.08港元。

公司是一间眼科制药公司,致力于疗法的研究、开发及商业化,以满足中国国内巨大医疗需求缺口。凭藉深厚的领域内专业知识,公司通过自主开发或许可引进已建立起包含25种候选药物的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科适应症。为准备近期的产品推出,公司亦已建立一座先进眼药制造设施并正在组建一只经验丰富的营销团队。公司的目标是成为中国及邻近的东盟市场的领导者。

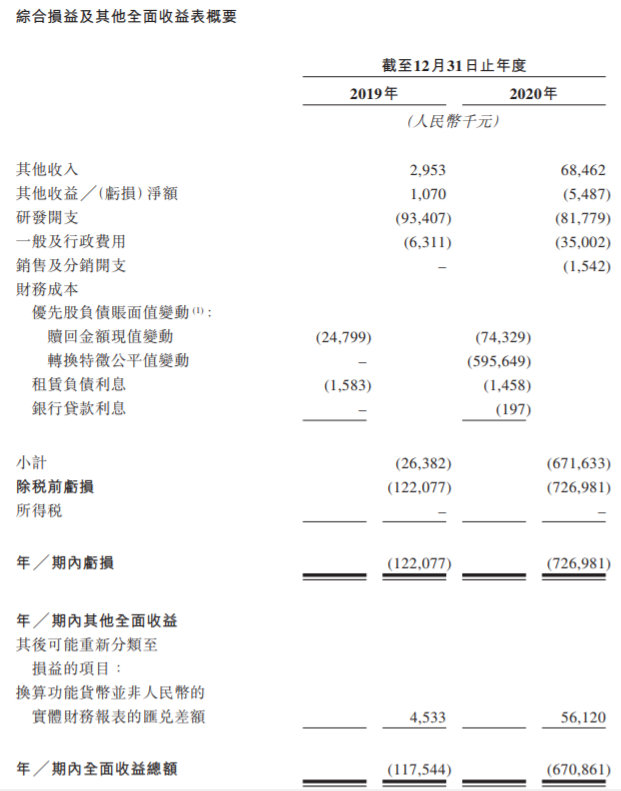

财务数据方面,于往绩记录期间,公司尚未盈利并产生经营亏损。年内亏损由2019年的人民币1.22亿元扩大至2020年的人民币7.27亿元。

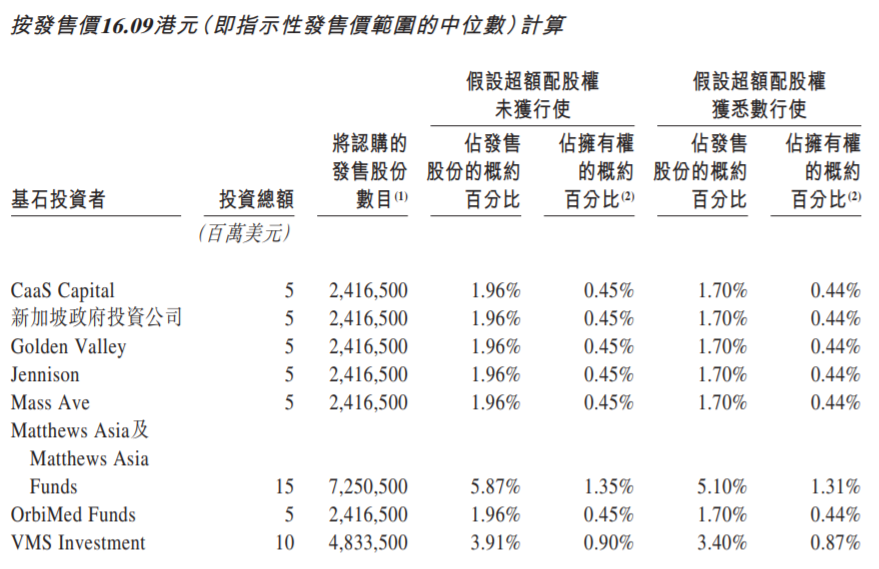

公司已与基石投资者订立基石投资协议,据此基石投资者已同意,在若干条件的规限下,按发售价认购以总额为5500万美元(或约4.278亿港元)可认购数目的发售股份。假设发售价为16.09港元(即发售价范围中位数),基石投资者将认购的发售股份总数将为2658.3万股发售股份,占全球发售下发售股份数目的约21.51%及紧随股份拆细及全球发售完成后(假设超额配股权未获行使)已发行股本总额的约4.97%。基石投资者包括CaaS Capital Master Fund LP、GIC Private Limited、Golden Valley Global Limited、Jennison Associates LLC、Mass Ave Global, Inc.、Matthews Asia及Matthews Asia Funds、OrbiMed Funds、以及VMS Zhaoke Investment Fund SP。

假设并无行使超额配股权及假设发售价为每股发售股份16.09港元(即发售价范围中位数),公司估计将收取所得款项净额约18.578亿港元。其中,所得款项净额32.0%将用于公司截至最后实际可行日期由25种候选药物组成的庞大管线中两种核心产品的临床开发及商业化;46.0%将用于为公司的其他在研候选药物的持续研发活动及商业化提供资金;7.0%将用于公司位于南沙的先进生产设施进行生产线扩张,以筹备未来年度的产品上市;5.0%将用于为公司的业务开发活动及在研药物的扩展提供资金;及10.0%将用作营运资金及其他一般企业用途。倘超额配股权获悉数行使,假设发售价为每股16.09港元,公司将收取的所得款项净额将约为21.426亿港元。