A股午评:创业板指跌超2% 核心资产再度重挫

2月19日,宁德时代等权重再度重挫拖累指数下行,创业板指跌超2%,反观个股却延续普涨,涨幅超9%个股逾70家,市场赚钱效应尚可。截至收盘,沪指跌0.32%,报收3663点;深成指跌0.85%,报收15632点;创业板指跌2.43%,报收3239点。沪股通净流入33.8亿,深股通净流入46.9亿。

二胎、农业、次新、游戏、猪肉等板块表现活跃,顺周期依旧是市场主线,有色、水泥等板块上涨,金牛化工、山东玻纤、天山铝业等连板个股均再度涨停,大消费、医药生物等板块领跌;个股看,坚朗五金、汇川技术、万华化学等抱团股大跌,出现扩散现象。整体看,市场分化开始转向,小市值低位个股修复,中证1000指数已连续多日上涨。盘面上,水泥、猪肉、农业等板块涨幅居前,白酒、超级品牌、医药生物等板块跌幅居前。

港股午评:恒指跌0.85% 科技股、国美系逆势大涨

港股上午盘三大指数全线收跌,恒生科技指数大跌2.3%报10348点,恒指跌0.85%报30335点。南下资金半日逆势净流入22.18亿港元,大市半日成交额1344亿港元。

盘面上,大型科技股集体走低,京东、美团跌超2%,腾讯、阿里巴巴跌超1%;叠加石油股大幅回调,汽车股、银行股、香港本地股等权重表现低迷,大市进一步承压下挫;特斯拉概念股更是大跌居前,光伏股、港口及航运股、生物医药股皆呈现普跌行情;国美系全线大涨!黄光裕称力争18个月使企业恢复原有市场地位;纸业股、电信股持续保持强势,建材水泥股盘中大幅走高,影视娱乐股继续活跃。

A股市场嗅出一股不一样的味道

牛年首个交易日,A股“变了”

1、个股呈现普涨态势;

2、抱团股全线崩跌;

3、低估值板块大幅领涨;

4、小盘股扬眉吐气;

5、两桶油咸鱼翻身;

6、央行转告市场不应过度关注央行操作数量,更多关注市场利率。

此外,不仅仅是A股,连港股的抱团股也崩了。到底发生了什么?是板块轮动还是市场风格有变?牛年股市会出现怎样的变化?

变化一:个股呈现普涨态势

2月18日,A股三大指数上演了一把高开低走的泄水行情,股指多数收跌。

截至收盘,上证指数涨0.55%报收于3675.36点;深成指跌1.22%报收于15767.44点;创业板指跌2.74%报收于3320.14点,万得全A总成交1.07万亿。

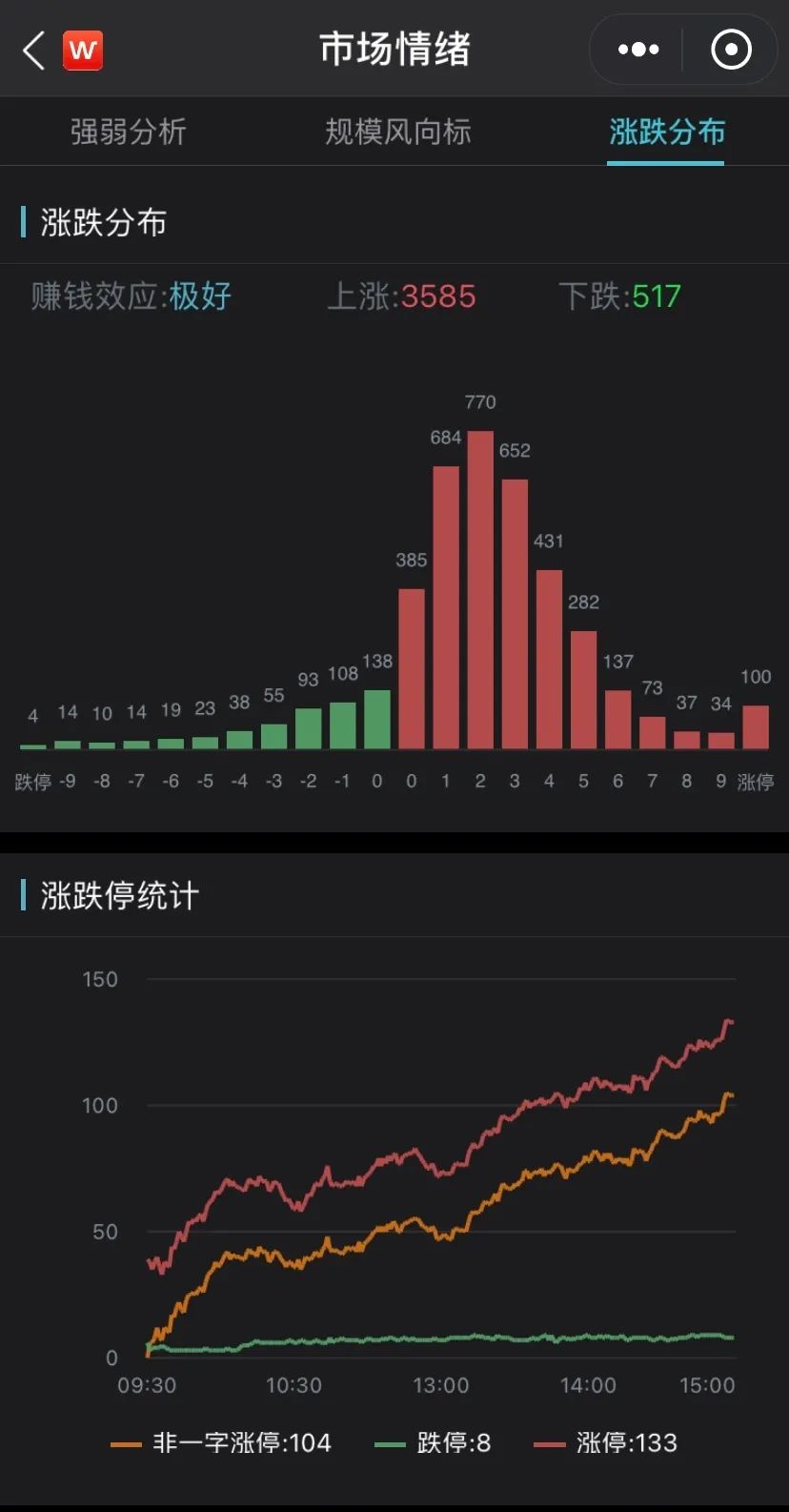

从全部A股涨跌幅情况来看,虽然主要股指出现下跌,但个股整体呈现普涨态势,上涨个股数量超过3500只,涨停个股数量达106只,下跌个股仅500多只。相比此前市场走势,中小市值个股压抑已久的情绪得以释放。

变化二:茅指数一天蒸发超6500亿

在个股普涨情况下,基金重仓股各类“茅”却出现放量下挫的走势,妥妥的“杀富济贫”行情。截至2月18日收盘,茅指数一天暴跌2.9%,板块蒸发超6500多亿。贵州茅台大幅下跌5%,美的集团下跌8.23%,海天味业下跌8.40%,迈瑞医疗下跌5.67%。

从相关个股走势来看,今年以来均大幅上涨,部分公司已明显高估。主力资金高位撤退,或是寻求更加有性价比的品种。

变化三:低估值板块大幅领涨

从板块涨幅来看,低估值板块大幅领涨,有色金属板块大幅上涨6.69%,位居首位;采掘、钢铁、房地产板块涨幅均超过3%。可见,虽然资金从高位抱团股流出,但并未离开市场,而是流向估值较低的板块。

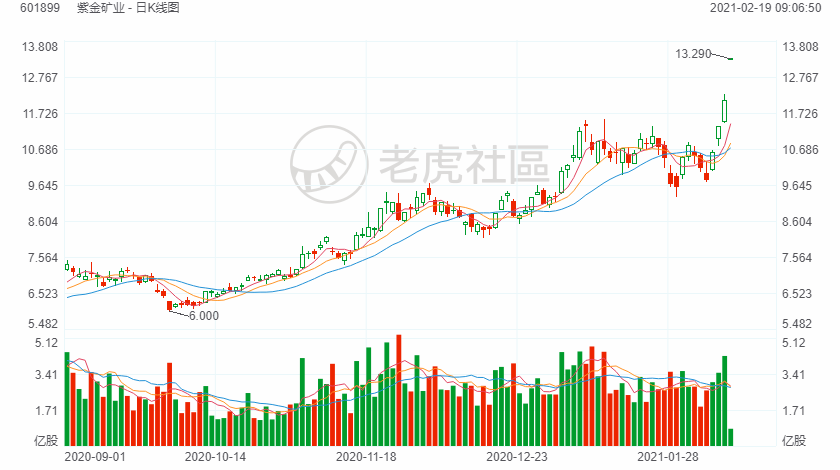

消息面上,春节期间,有色金属期货普遍上涨,铜、锡都创出了8年新高。安信证券认为,碳中和时代逐步到来,铜需求将打开新的成长空间。考虑到铜矿供应进入低速增长期,加工费下跌导致铜冶炼产能被抑制,全球精铜供需缺口将逐步扩大,铜价中枢有望进一步抬升。

2月18日,有色板块龙头紫金矿业,全天一字板涨停,股价再创历史新高,总市值突破3200亿元。

变化四:小盘股扬眉吐气

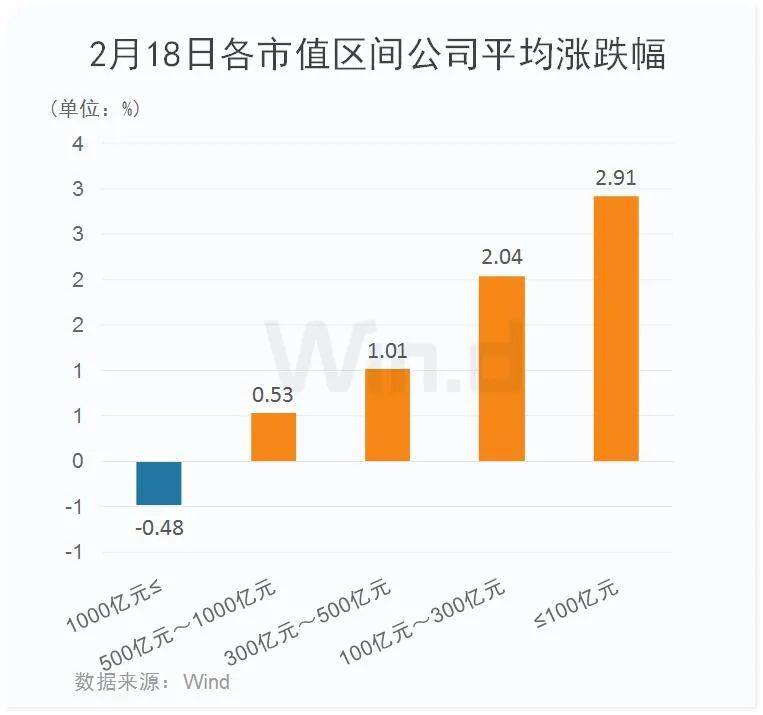

今年以来,“牛熊市”特征十分明显,虽然主要股指大幅上涨,但小市值个股普遍跌幅惨重。2月18日,市场一举扭转极度分化的“一九”走势,小盘股迎来大幅上涨。

Wind统计显示,市值超过1000亿元的公司,平均跌幅为0.48%;市值在500亿元到1000亿元之间的公司平均涨幅为0.53%;市值在300亿元到500亿元之间的公司平均涨幅为1.01%;市值100亿元到300亿元之间的公司平均涨幅为2.04%;市值小于100亿元的公司平均涨幅为2.91%。

变化五:两桶油咸鱼翻身

2月18日,中国石油和中国石化联袂放量拉升,成为市场一大亮点。其中,中国石化单日成交金额达37.51亿元,创3年多以来新高,同时单日涨幅达7.43%,也创出3年多以来新高。

2月18日,中国石油大涨4.29%,成交金额突破20亿元,单日表现堪比2020年7月初的走势。

消息面上,2月18日,布伦特原油价格持续攀升,目前已经涨破65美元/桶,继续刷新去年1月份以来最高纪录;美国WTI原油目前也已涨至61.9美元/桶。行业内普遍认为未来油价会继续上涨。华尔街预计2020年因为全球疫情积压的原油库存会在随后数月内得到迅速消耗且速度高于预期,因此油价或许将在年内达到70美元/桶的高位。

变化六:央行转告市场不应过度关注央行操作数量

和A股走势变化相对应的是,资金市场在牛年首个交易日也传出不一样的信号。

2月18日,央行发布公告称,春节后现金逐步回笼,开展2000亿元中期借贷便利(MLF)操作(含对今日MLF到期的续做)和200亿元逆回购操作,中标利率分别为2.95%、2.20%,维护银行体系流动性合理充裕。

当日有2000亿元MLF和2800亿元逆回购到期,实现净回笼2600亿元。

春节假期后第一个交易日回笼资金超2600亿元,这个动作实属罕见。

Wind数据显示,春节假期及本周(2月11日至2月20日)央行公开市场将有3800亿元逆回购到期,其中2月18日、2月19日分别到期2800亿元(包括春节假期到期的1800亿)、1000亿元;此外2月17日还有2000亿元MLF到期,因恰逢春节假期顺延至2月18日。今年春节假期为2月11日至17日。

对此,央行转发金融时报文章称,当前已不应过度关注央行操作数量,否则可能对货币政策取向产生误解,重点关注的应当是央行公开市场操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况。

根据春节假期前,央行发布的《2020年第四季度中国货币政策执行报告》显示,“引导市场利率围绕公开市场操作利率和中期借贷便利利率波动”;而此前一个季度,该货币政策执行报告中,对应的表述为“引导市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行”。

人民银行货币政策司司长孙国峰曾在《中国金融》杂志刊文称,做好2021年货币政策工作,重点是要深入理解稳健货币政策要灵活精准、合理适度的取向。其中提到量价合适,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持利率在合适水平,保持宏观杠杆率基本稳定,处理好恢复经济和防范风险关系。

中信固收称,春节前资金面的超预期波动主导利率上行,春节后存在一定流动性缺口,资金面预计维持紧平衡。货币政策仍然是以稳为主,目前尚不需要担忧货币政策的转向,关注短期摆布节奏。短期货币政策操作或将再次引导同业存单利率回归MLF操作利率。

市场概况

主力资金净流出200多亿元

从2月18日行业资金流向来看,主力资金净流出200多亿元,其中医疗保健板块净流出额超过100亿元,位居首位;可选消费、工业、日常消费板块净流出金额均超过50亿元。而材料板块净流入30多亿元,能源、房地产等板块亦小幅净流出。

2月18日,北上资金净流入50.74亿元,本月净流入达391.73亿元。从近期北上资金变化趋势来看,除春节前一个交易日小幅净流出外,近期均保持流入态势。

两融余额节前大幅萎缩700多亿

与北上资金走势相反,春节前两融余额持续回落。截至上周三(2月10日),A股融资融券余额为16397.15亿元,较前一交易日的16605.5亿元减少208.35亿元。相比1月25日的高点,两融余额累计缩水超700亿元。

此前连续高开两天的港股,昨天突然开启杀跌模式。恒生指数挫489.67点或1.58%,收报30595.27点。恒生国企指数挫187.1点或1.53%,收报12041.53点。恒生科技指数挫353.69点或3.23%,收报10591.53点。成交金额增加至2826.8亿港元。

科技板块跌的有多惨?我们从互联网巨头的跌幅便可看出一二。

昨天早盘,港股腾讯控股一度涨超2%,股价突破775港元刷新历史新高。然而午后,腾讯不断震荡回落,最终收跌1.32%,日内跌幅超3%。最新股价747.5港元,市值7.17万亿港元。美团从早盘大涨2%创新高,到暴跌5%。截至收盘,美团收跌5.18%。快手则一度暴跌超6%。截至收盘,收跌5.16%,最新市值为1.64万亿港元。

那么,抱团股为何集体杀跌,这是否意味着A股风格发生了变化?

从抱团股行情来看,不少机构认为,这一波抱团的动作并未结束。

国泰君安最新研报指出,结合横向与纵向比较,中国版漂亮50目前的估值已经在历史极高位,估值包含的盈利预期已高。但当前中国版漂亮50估值的不断攀升仍有其基本面基础,中国版漂亮50估值泡沫未到最严峻之时。无风险利率承压与盈利优势重心转移之下,一季度后龙头抱团股相对收益将遇阶段性扰动并现分化。”

其次,在大盘股估值抬升触及天花板的过程中,中盘股配置则成为不少资金关注的重点。

中信证券建议关注前期极端分化行情下被错杀的中等市值细分行业龙头。可坚持配置“五大安全”领域中高性价比品种,包括国防安全(军工)、科技安全(消费电子、半导体设备、信息安全),粮食安全(种植链)。同时可关注重点受益于通胀预期上升的有色、化工、农业板块。另外,建议继续强化对港股的战略增配,方向包括互联网龙头、电信运营商、教育等板块。

国金证券策略分析师艾熊峰则表示,极致的估值分化趋势或迎来逆转。首先,各大行业业绩开始同步回升,那么此前行业业绩分化或有所缓和,部分高估值板块的相对基本面优势或并不显著。其次,在后续流动性由松趋紧的背景下,高估值板块或存在一定的调整压力,低估值板块安全边际凸显。无论是基本面还是流动性的角度,低估值价值股或重新占优。

他继续看好供需结构向好品种的涨价趋势。2021年将是供给和需求同时扩张的阶段,虽然全球流动性的边际变化并没有去年那么显著,但今年周期品涨价的核心驱动是供需错配进一步放大。在需求扩张的背景下,当前各国产能利用率维持高位,叠加过去几年资本开支不足,短时间内产能扩张不足,部分品种供给无法满足需求变化。

艾熊峰称,从中长期视角来看,市场仍呈现结构型行情,向上空间有限,向下调整幅度同样有限,指数将呈现区间波动趋势。“经济企稳回升,流动性由松趋紧”的宏观组合预期之下,一方面市场估值在流动性趋紧背景下存在一定压力,另一方面上市公司业绩仍有经济回升的支撑。结构性行情之下关注低估值、顺周期涨价和困境反转等板块的行情。

![[白眼]](https://c1.itigergrowtha.com/community/assets/media/emoji_022_baiyan.8437ad90.png)