8月12日,先瑞达医疗-B发布公告,公司拟全球发售6863.3万股股份,其中香港发售股份686.4万股,国际发售股份6176.9万股,另有15%超额配股权;2021年8月12日至8月17日招股,预期定价日为8月17日;发售价每股发售股份22.20港元-23.80港元,每手买卖单位1000股,入场费约24039.83港元;摩根士丹利及中金公司为联席保荐人;预期股份将于2021年8月24日于联交所主板挂牌上市。

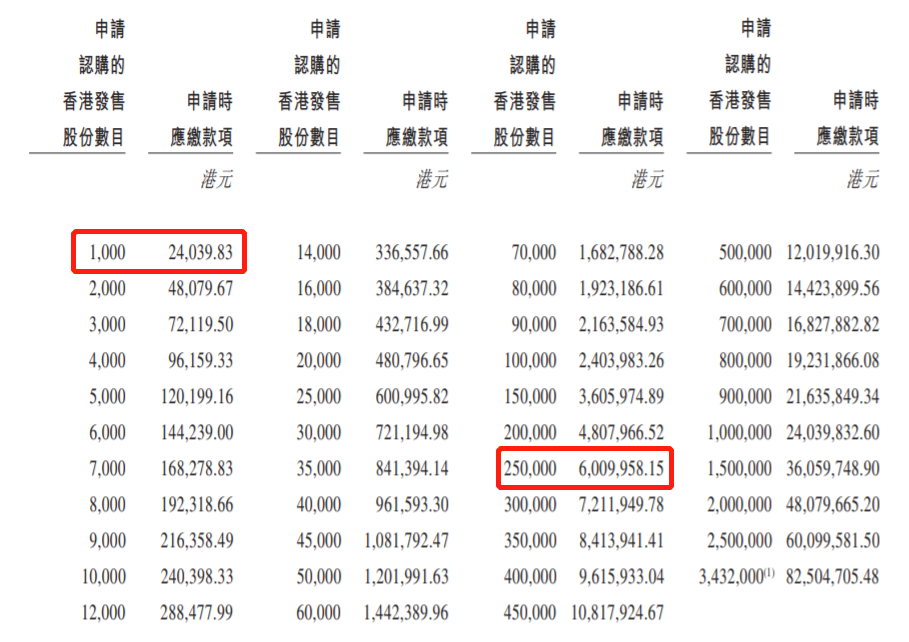

申购阶梯:

每手1000股,入场费24039.83港元。

乙组门槛为25万股,申购所需资金约6009958.15港元。

集团是一家领先的中国创新医疗器械企业,以“介入无植入”为理念,提供多种血管疾病治疗方案。集团研发了多款具有世界领先技术(尤其在药物涂层球囊(DCB)领域以及血栓抽吸导管领域)的介入医疗器械。2016年,集团开发并推出了中国首款外周DCB产品,比第二款同类产品领先约四年的时间,以及以2020年产生的收益计,集团的首款外周DCB产品以约86.9%的市场份额在中国外周DCB市场中占据主导地位。集团的第二款DCB产品于2019年被FDA认定为“突破性器械”,原因为该产品能够在人类处于不可逆转衰弱状态的情况下提供更有效治疗,且与现有获认可或经批准的替代医疗器械相比,该产品具有明显优势。该产品被认为亦表明其乃一项突破性技术,技术的可利用性符合患者的最佳利益。该产品被认定后享有FDA加快开发、评估及评审过程的权利。该产品亦于2020年12月获得国家药监局批准上市,成为全球首款(截至最后实际可行日期,也是全球唯一一款)基于多中心随机对照临床试验结果而获监管部门批准上市的治疗膝下(BTK)DCB产品。

集团的DCB产品采用了全球领先的药物涂层技术,根据集团就该等产品所进行临床试验的结果,集团的DCB产品的临床表现出色。集团亦正在打造一个全面的产品管线,截至最后实际可行日期,涵盖24款处于不同开发阶段的在研产品。集团认为,集团的先发优势、世界级的技术、在中国的主导性市场份额及全面的产品管线为集团建立了竞争对手难以逾越的高准入壁垒。集团的使命是成为全球领先的、可提供全套“介入无植入”解决方案的血管疾病介入器械提供商。集团亦正在扩阔集团治疗AVF狭窄、VAO狭窄及勃起功能障碍的DCB产品的适应症范围,就此面对独特的挑战、风险及不确定因素。集团可能无法成功开发及营销集团适用于治疗该等疾病的核心产品。

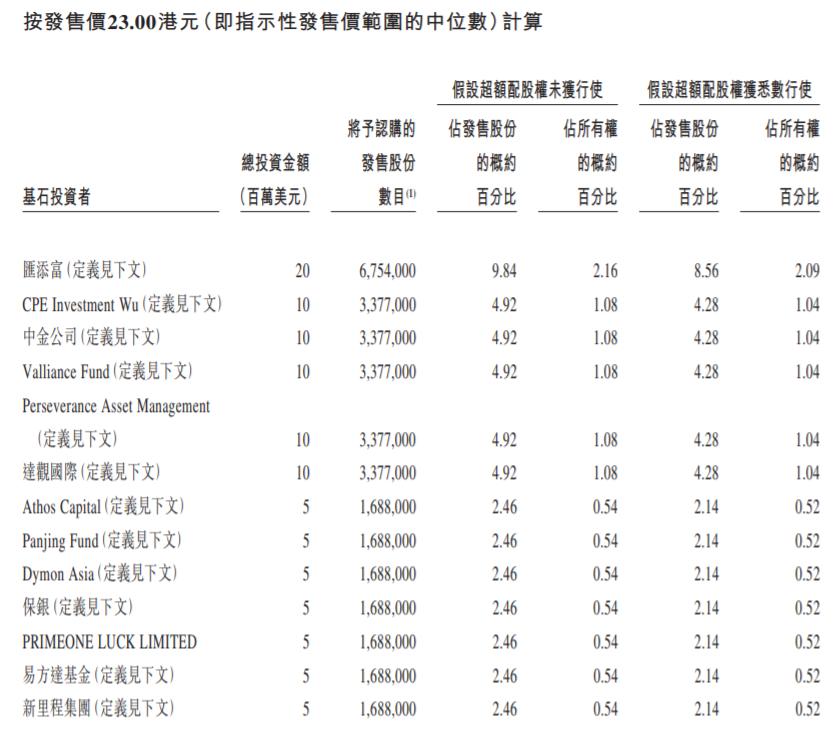

集团已与基石投资者订立基石投资协议,据此,基石投资者已同意在若干条件的规限下按发售价认购总金额1.05亿美元(或约8.1563亿港元)可购买的有关数目的发售股份。假设发售价为23.00港元(即发售价范围中位数),基石投资者将予认购的发售股份总数为3545.4万股发售股份,相当于全球发售项下的发售股份约51.66%及紧随全球发售完成后集团的已发行股本总额约11.31%(假设超额配股权未获行使)。

基石投资者包括汇添富基金、CPE Investment Wu Limited、中金公司、The Valliance Fund、Perseverance Asset Management International (Singapore) Pte. Ltd.、达观国际有限公司、Athos Asia Event Driven Master Fund、Panjing Harbourview Investment Fund、Dymon Asia Capital (Singapore) Pte. Ltd.、保银资产管理有限公司、PRIMEONE LUCK LIMITED、易方达基金、及新里程医院集团有限公司。

集团估计,假设超额配股权未获行使及发售价为每股23.00港元(即发售价范围中位数),集团将收到的全球发售所得款项净额约为14.736亿港元。集团目前计划将该等所得款项净额32%分配予集团的核心产品(即AcoArt TulipTM& LitosTM及AcoArt Orchid& DhaliaTM);23%将被分配予集团现有产品管线中余下的24款产品;7%将用于扩大生产能力及强化制造能力。集团计划租赁或购买一处面积约2万平方米的物业以扩大生产设施;24%将获分配用于为通过(其中包括)内部研发、合作、合并及收购、授权引进或股权投资等方式扩大集团的产品组合提供资金;8%将用于集团的营运资金及一般企业用途;及6%将用于偿还2021年1月来自硅谷银行的贷款。