2月27日,全球指数纷纷跳水,道指、标普、纳指都下跌4%以上,道指狂泄1000点。

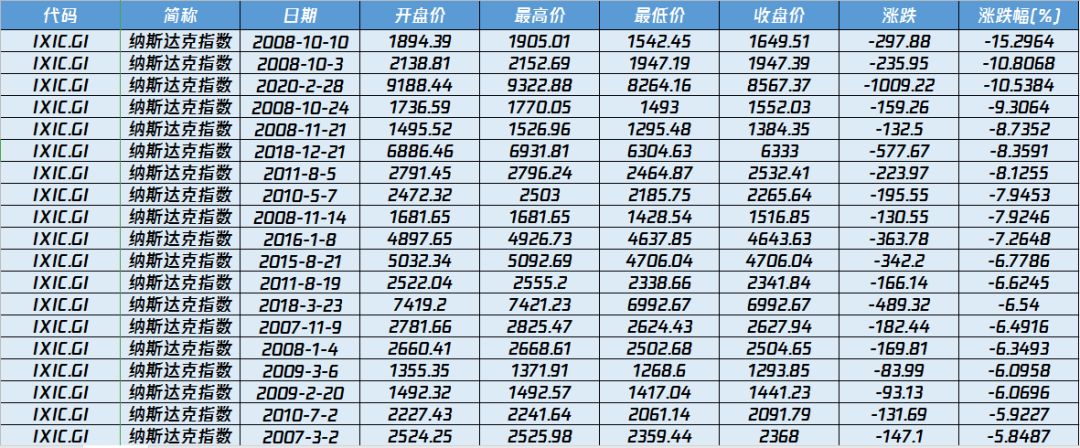

纳斯达克指数单周暴跌10%,下跌幅度仅次于金融危机最恐慌时的两次急挫。

其实,从2019年下半年以来,在宽松的预期下,全球指数就开启了新一轮的上涨。疫情危机从逻辑上来说,并没有影响到长期预期。

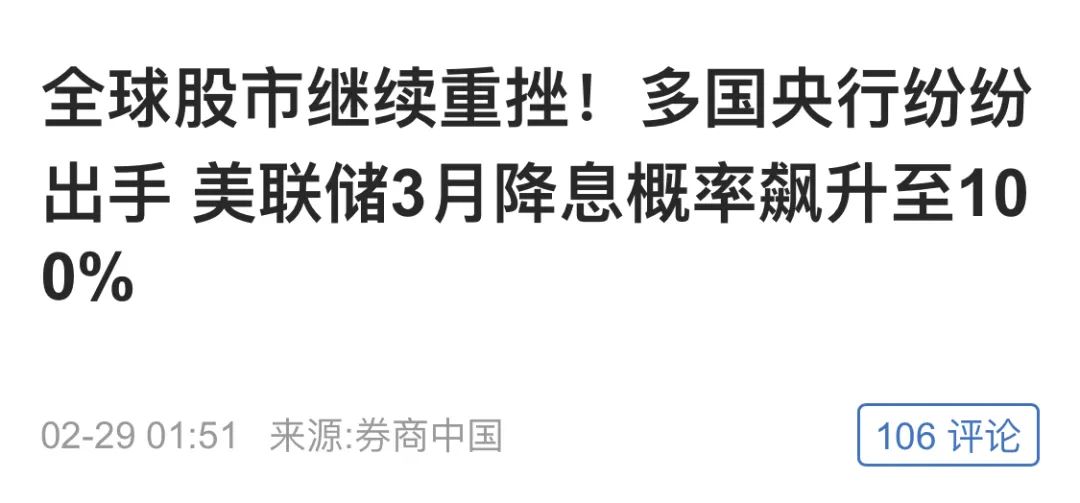

所以美联储一出来喊话,指数又迅速企稳,周一晚还创下了历史上单日反弹很多点数的纪录。被骗下车的投资者纷纷惊呼:卧槽!无情!

但是美股是不是就这样就见底了?从公司的盈利和估值来看,现在又是不是一个很好的上车机会?

面对情绪起伏不定的市场先生,现在的美股市场,到底是机会还是陷阱呢?

过往调整的时间

股票研究,尤其是指数的走势,其实就是一个不断总结过去,并期望未来会发生同样事情来让我们获利的游戏。我们不妨翻开美股的历史,看看市场先生喜欢什么套路。

从历史数据来看,美股近二十年有过几次明显的回撤。

幅度最大的是2008年金融危机。从2007年10月份顶峰计算,整个触底过程耗时1年5个月,到2009年3月份才到达底部。当时的资本市场面对着严重的流动性危机,不断有公司倒闭。纳指在这个过程中下跌了50%,不可谓不惨烈。后续花了两年时间,纳斯达克才在2011年回到2007年的峰值水平。

接下来幅度比较大时期的还有2015年-2016年。这两年中国在经历严重的股灾,同年特朗普上台。这段时期,纳斯达克有过两次10%以上的回撤,分别用了1个月和2个月时间触底。整个下挫耗时一年,然后开启了新一轮上涨,2017年,纳指上涨30%。

接下来还有2011年8月份的急挫,纳指花了3个月时间筑底,最大回撤幅度13%。其他大大小小的回撤还有很多,比如说2018年10月-12月、2010年5-7月,都有过20%左右幅度的回撤,这些回撤都在3个月左右筑底,然后又开始新一轮上涨。

所以,仅仅从近二十年的指数数据来看,美股的筑底期大概在3个月左右。严重点像金融危机,修复期则可能持续一年。

这一次的疫情,虽然严重程度大概率不如金融危机,但是从市场先生的习惯来说,他可能还是喜欢和大家多玩一段时间。

估值性价比

光从K线数据分析,还不足以判断应该抄底还是观望,毕竟美股在上世纪70年代曾经有过10年不涨的历史。

在那十年里面,无论何时抄底,都要持有很长时间才能解套。

假如从估值和企业盈利的角度来看,美股现在处于一个什么样的位置呢?

上周,从美国大型公司具体情况看,基本所有领域的公司都出现了大幅下跌。

首先是科技类公司。苹果下跌12.68%,Facebook下跌8.43%,谷歌A类股跌9.82%,亚马逊下跌10.31%,微软下跌9.28%。

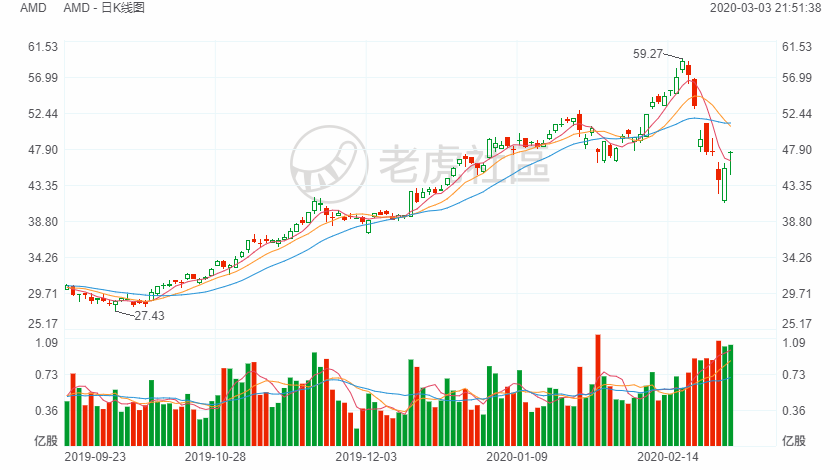

半导体方面,AMD下跌14.66%,英伟达下跌8.11%,英特尔下跌13.71%。

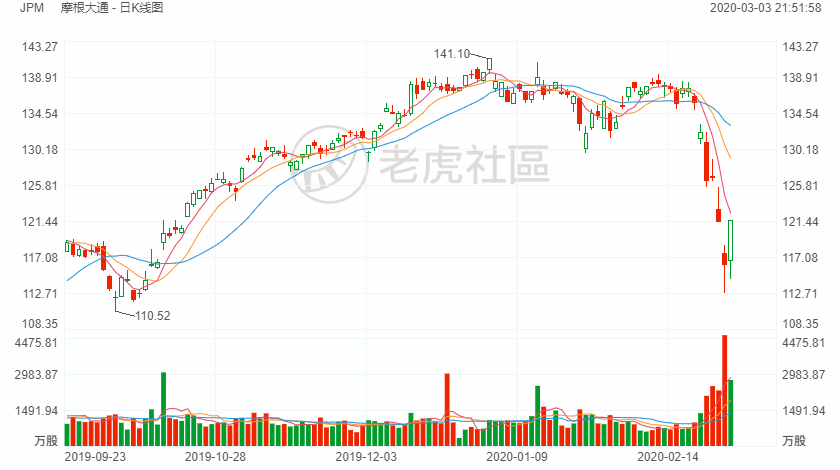

金融板块和消费板块也有较大幅度下跌,摩根大通下跌14.51%,宝洁下跌10.63%。

然而在经历了急剧的下跌后,其实很多公司的估值仍然在历史的高位。

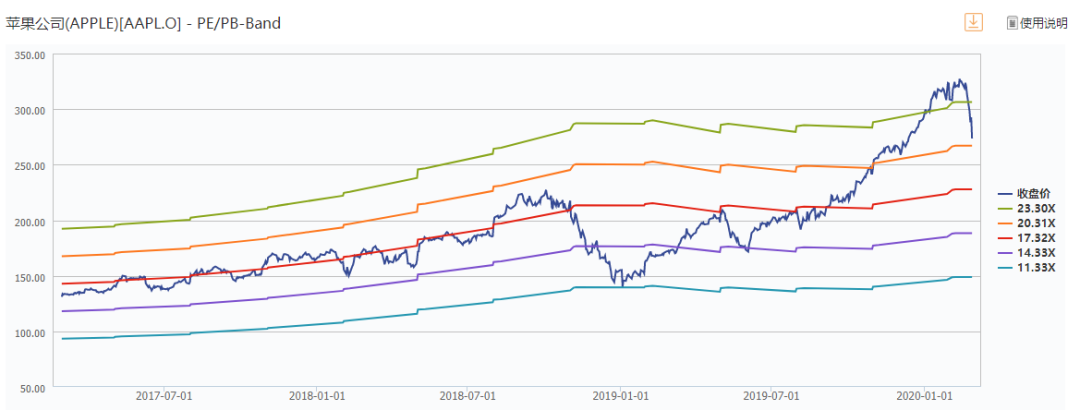

比如说苹果的市盈率,比起2018年12月份,仍然贵了不少。

而且从2016年开始,苹果的收入增速就下降到个位数级别,对估值的支撑比较弱。其股价的上涨动力一方面是因为减税带来的利润提升,另外一方面是因为市场对5G换机潮的预期带来的估值提升。

除了苹果公司之外,互联网、半导体和金融的几个标杆企业,营业收入和利润也出现了不同程度的下滑。

比如说谷歌,营收和利润的增速都为近4年来最低值。

半导体领域的英伟达,营收和利润都从2017年以来首次转负。

巴菲特旗下的伯克希尔,营业收入增速为5年来最低,营业利润增速下降到1.23%。

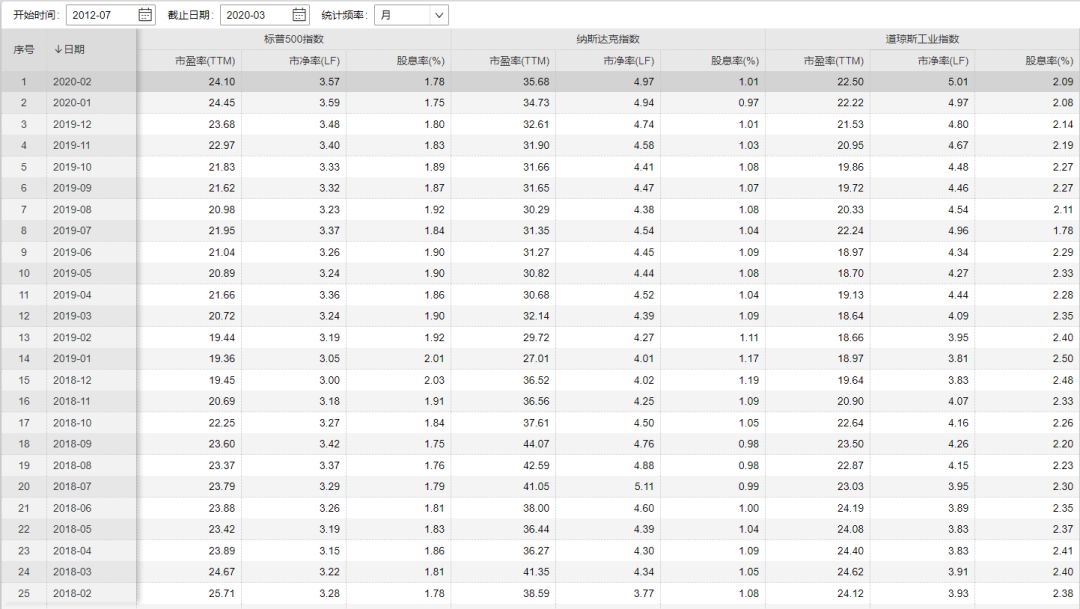

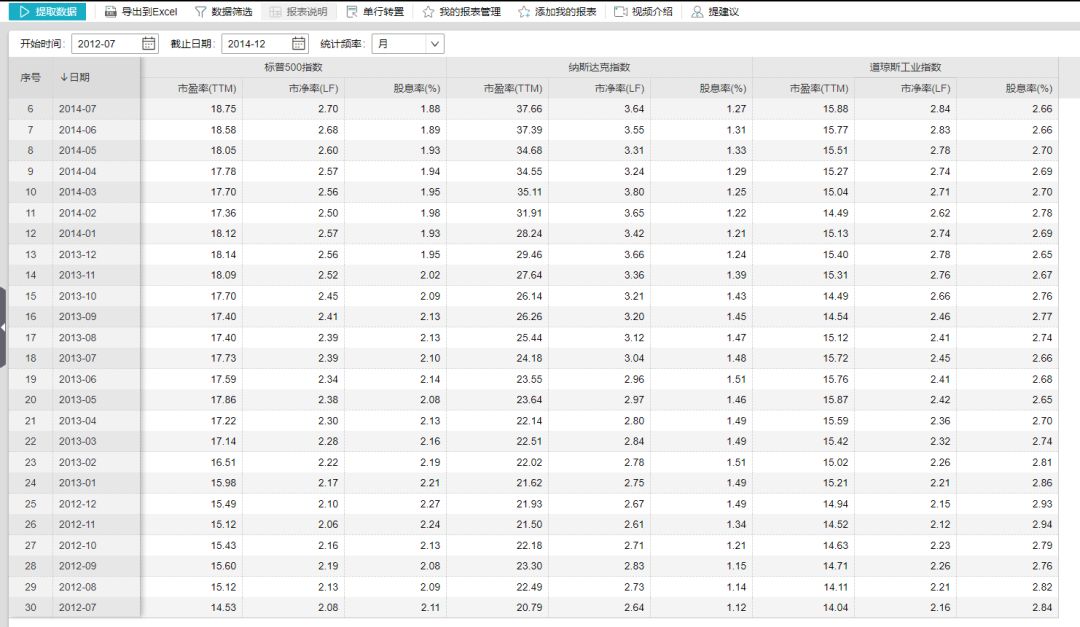

整体来看,企业的整体利润增速处于一个比较低的位置,但是目前标普、道指、纳指的整体市盈率,分别为24.1倍、22.5倍和35.68倍,却处于一个相对高的位置。

所以,从估值的角度看,现在的美股依然不便宜。

预期

金融市场的定价,其中相当一部分是对未来的预期。

比如同样市盈率为30倍的A公司和B公司,A公司未来三年增长率是100%,B公司未来三年增长率是5%,那么B公司的估值明显要比A公司更贵。

目前股票市场的估值看起来并不便宜,但事实上,他们是真的不便宜吗?

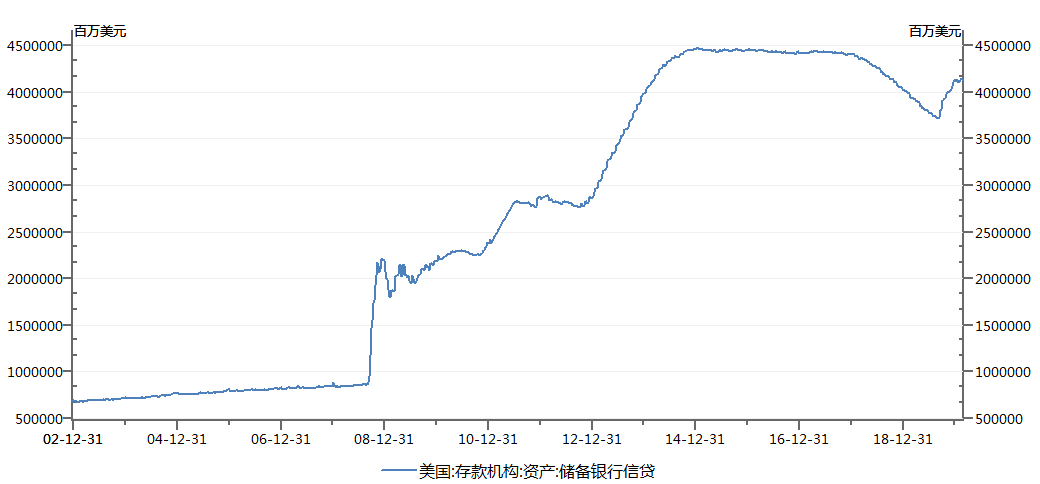

从2008年金融危机以来,美联储分别进行了3次明显的扩表操作。

分别是2008年9月份、2010年10月份和2012年11月份。

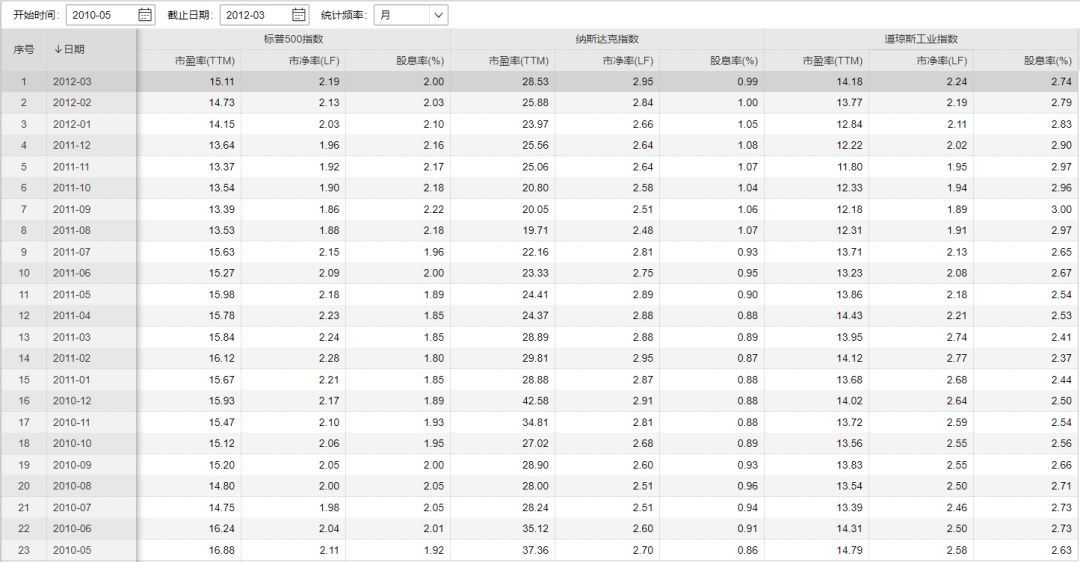

2008年9月份,市场开始进行量化宽松后,美股从2009年3月份开始触底反弹。这一轮反弹主要是估值驱动,我们可以看到标普和纳指的估值在这段时期不断攀升,纳指最高达到50倍PE。

2010年11月到2011年6月份是另外一次扩表,这一次美联储的资产增加了30%。

在扩表之前,股市就开始反弹。随着资产负债表的上升,股市也逐渐走高,纳指在2010年12月份达到42倍PE的短期新高。

2012年10月份到2014年9月份,美联储继续扩表60%,美股也在2011年的低位盘整后,走出了一波4年大牛市。市场估值同样是在扩表中期达到峰值。

虽然这三个时间段,美股的估值都到达一个高位,但是站在2020年的现在回过头看,即使在当时最高点买入,现在也会有高额的回报。

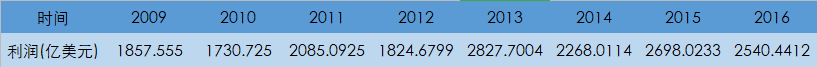

结合企业盈利,我们以2009年整个纳斯达克盈利前100名的公司作为样本,跟踪他们从2009年到2016年的盈利状况,如下图所示。

我们可以看到,盈利分别在2011年、2013年和2015年有较大的增长,刚好和几次扩表的时间重合。

也就是说,美股的每一轮牛市,基本都是在宽松的预期下,股市的估值先提升;宽松的过程,企业的盈利提升,从而消化估值;然后股市涨不动了,美联储又开始进行宽松。

就是这样一轮又一轮宽松,不断的推高资产价格,造出了美股的十年长牛。

而现在,美联储又开始降息和扩表了,聪明的投资者们,又打算配合美联储演这一出好戏,一起推高股市,一起赚钱。

但大家都明白子弹终有用完的一日,如果这次突如其来的疫情,减息太猛,利率又降到接近0的位置,后面假如再出现增长乏力的情况。

美联储这个游戏,要怎么玩下去呢?

风险

股神说过对于徫大的公司,只要合理的价格买进就可以了,我认为他所指的伟大公司就是存在护城河带来的增长确定性。言下之意,只要有足够的确定性,不要贪太便宜。

这句话也可以应用在整体美股上,先假设美股估值现在是合理略高一点,那确定性足够吗?明显地很多场外因素仍然处于不确定的阶段。

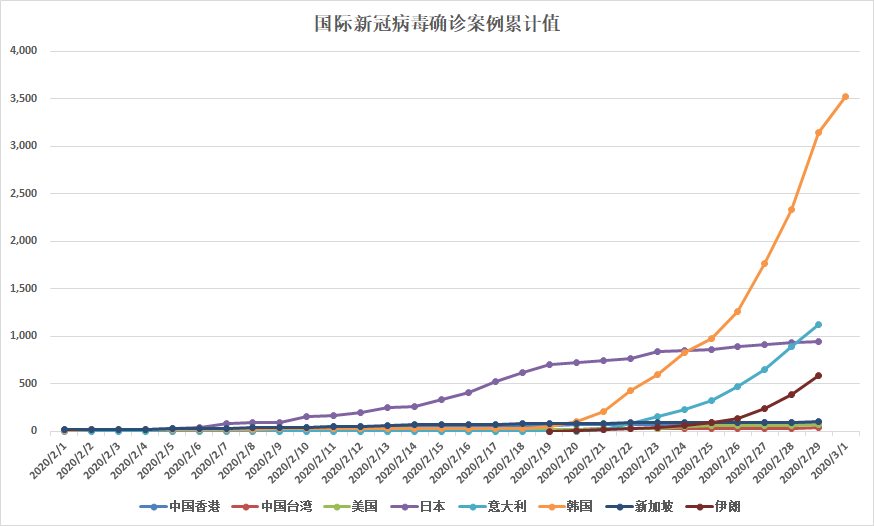

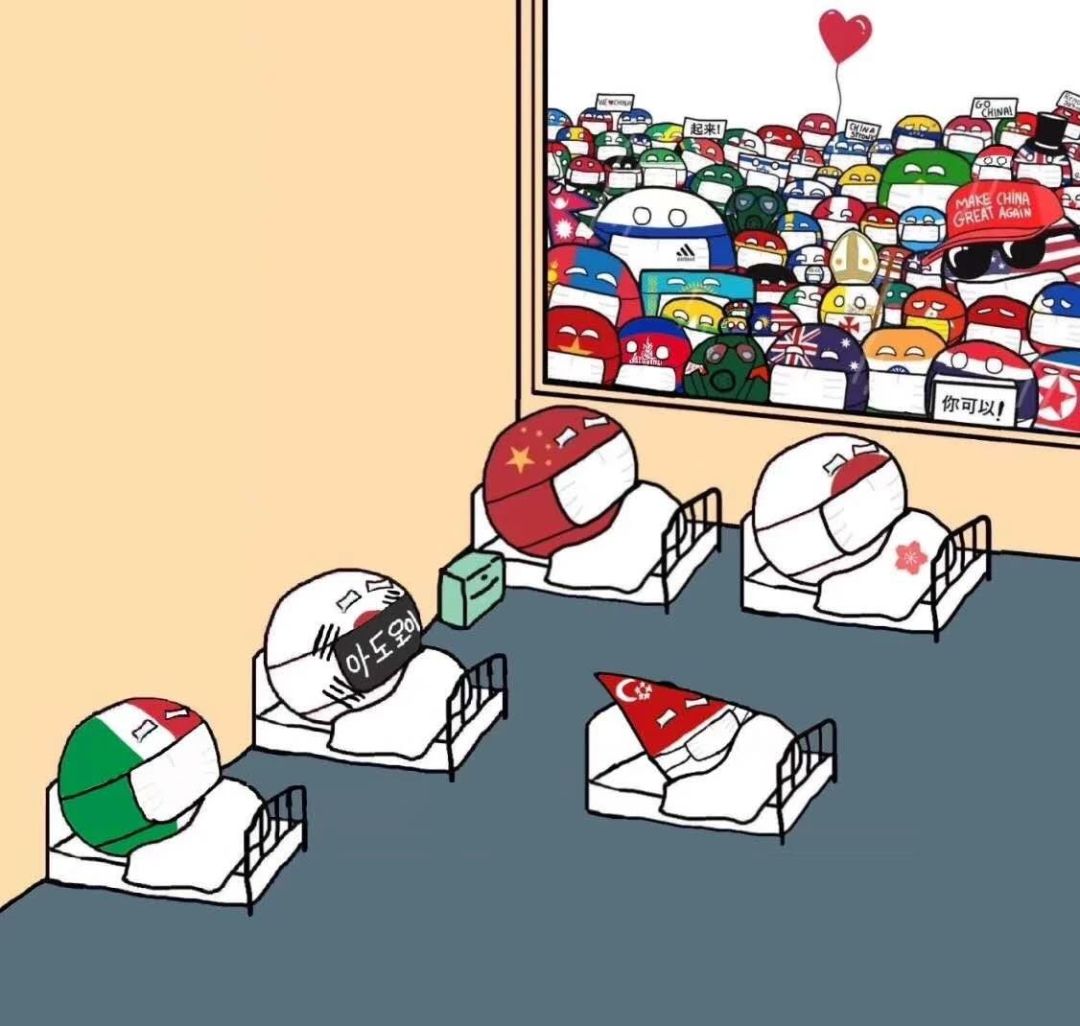

首先,作为这次暴跌的导火索,疫情仍然在蔓延。

韩国2月29日新确诊376例,累计病例达3526例;

日本国内确诊病例升至947例;

意大利新增240例,确诊病例达到1128例;

伊朗确诊593例,其中43例死亡,更可怕的是伊朗多名政要感染,团灭的节奏。

比起确诊人数更让人担心的是各国对待疫情的态度和执行力。

韩国在疫情爆发后,至今仍然没有封城,甚至有宗教人士出面,大规模组织集会对抗政府。

日本政府的态度非常不明确,为了不影响奥运会的召开,故意缓慢处理疫情,提高核酸试剂盒的检测条件,想通过降低检测数来减少确诊人数。

意大利对疫情倒是非常重视。早在1月30日第一次确诊了两例,总理孔特就当机立断宣布意大利进入"紧急状态",无奈的是后续政府马上陷入了政党内耗,迟迟无法出台防疫措施。

伊朗的局势更加严峻,由于没有能力检测,医疗设备也较落后,大部分伊朗感染人群都是病情非常严重之后才进入医院。再加上伊朗多名高官也确诊了,伊朗的情况不容乐观。

还有美国本身也极不重视防疫。

因此,短期来看,疫情反复的可能性比较大,一旦美国疫情有坏消息,美股可再插水。

除了疫情影响,2020年的大选也是市场的一个不确定性。疫情前,市场预期川普连任概率大,但现在随着美国出现疫情和美股大跌,川普连任有机会被民主党桑德斯挑战,市场讨论不确定性。虽说桑德斯上台,毛利衣有机会缓和,但是他的政策却对于美国科技股巨头和其他大企业极之不利。

这也是美股今年的不确定性之一。

总结

综合目前的市场情绪、政策和潜在风险,全球股市的下跌短期还没有到反转的时候。

但是从长远来看,美联储肯定是会继续吹大泡沫的,未来的美股是死不了。

在这段不太平静的时期,股市难免波动较大,投资者看到上蹿下跳的股价时,难免会有追涨杀跌的欲望。

但是我们还是建议大家不要做T,适当的离市场远一点。

有时间的话,可以读一下公司的财报,认真的计算一下持仓公司的内在价值和安全边际。

也许梳理完你就会明白,市场先生给的是机会,还是陷阱。