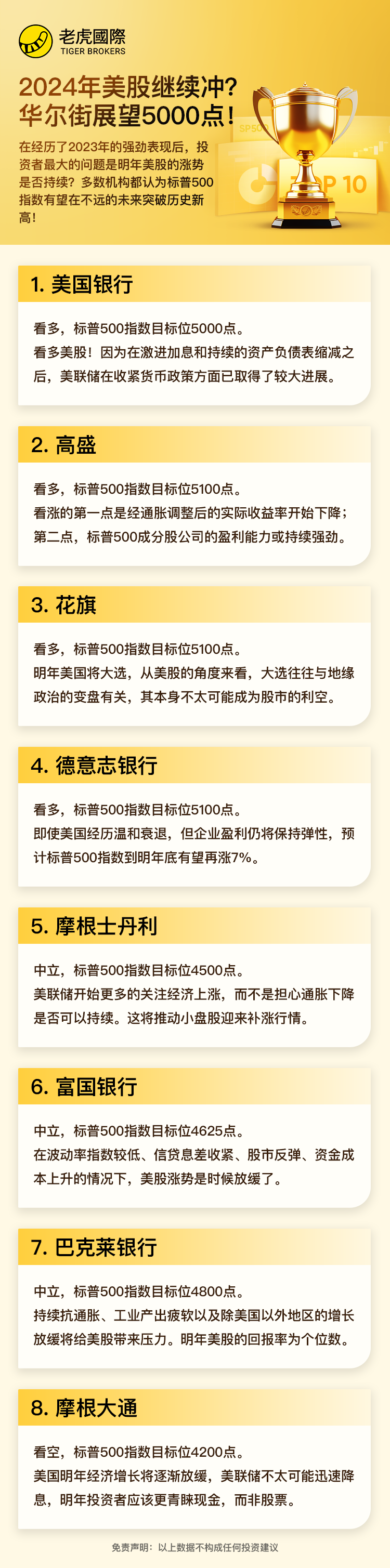

在经历了2023年的强劲表现后,投资者最大的问题是明年美股的涨势是否持续?多数机构都认为标普500指数有望在不远的未来突破历史新高!

在经历了2023年的强劲表现后,投资者最大的问题是明年美股的涨势是否持续?为此,老虎国际整理了华尔街投行对2024年美股的最新预测,从看空派、中立派以及看多派的视角,探析美股2024年走势。

其中,看空阵营主要为摩根大通,中立阵营为摩根士丹利、富国银行和巴克莱,看多派则包括美国银行、高盛、花旗和德银。

看空派——摩根大通

摩根大通首席市场策略师Marko Kolanovic坚持看空,在最新发布的研报中预计,标普500指数2024年目标值为4200点(较当前价格有10%的下跌)。

Kolanovic认为,美国明年经济增长将逐渐放缓(到2024年第四季度,美国经济增长率将从2023年第四季度的2.8%降至0.7%),美联储似乎不太可能迅速降息,2024年投资者应该更青睐现金,而非股票。

Kolanovic在报告中指出,过去18个月的高利率对经济的冲击存在滞后性,将在2024年对经济活动产生负面影响,居民过剩储蓄正在耗尽,消费增速即将放缓。

与此同时,Kolanovic并不认为美联储将在2024年大幅降息,通胀依旧顽固,很难从目前的3%降至美联储2%的目标水平。他表示,只有劳动力市场走软才能使通胀回到2%,这意味着美联储在2024年的降息幅度可能低于预期。

在上述因素下,小摩认为2024年市场预计每股收益大幅增长的共识是不现实的,企业的悲观情绪应该是明年初大幅下调预期的催化剂。

中立派——摩根士丹利、富国银行、巴克莱

大摩策略师们预计,标普500指数2024年将收于4500点,每股收益为229美元。

大摩分析师在报告中直言,美联储的政策转向“对股市来说是个好消息”,这意味着美联储开始更多地关注经济上涨,而不是担心通胀下降是否可以持续,那么软着陆的可能性就会上升,这将带动小盘股等在今年表现弱于大盘的板块迎来补涨行情。

大摩分析师认为,随着劳动力成本的降低,标普500成分股明年的每股收益(EPS)将增长7%,营收增长4-5%,利润率将“适度”增长,预计明年年底的预期市盈率为17倍。

富国银行分析师们预计标普500指数年终目标值为4625点,每股收益235美元。在波动率指数较低、信贷息差收紧、股市反弹、资金成本上升的情况下,美股涨势是时候放缓了。预计2024年标普500指数将出现波动,与今年年底几乎持平,高估值限制了上行空间,而利率的不确定性增加了下行风险。

巴克莱股票策略师将标普500指数2024年的目标价上调了300点,至4800点。报告中指出,持续抗通胀、工业产出疲软以及除美国以外地区的增长放缓将给美股带来压力。明年美股的回报率为个位数。

乐观派——美银、花旗、高盛和德银

美银认为到2024年年底,标普500指数将达到5000点。

美国银行看好2024年的美股,因为在一年多的激进加息和持续的资产负债表缩减之后,美联储在收紧货币政策方面已经取得了较大进展。“我们之所以乐观,不是因为我们预计美联储会降息,而是因为美联储已经取得了成就。美国企业已经适应了更高的利率和通胀。”

美国银行首席股票策略师在2024年展望报告中称,“我们已经度过了最大的宏观不确定性。并且,市场也已消化了重大的地缘政治冲击,我们正在谈论的坏消息在某种程度上也是一种好消息。”

花旗认为到2024年年底,标普500指数目标位5100点。

花旗预期,美国经济在2023年增长2.4%的背景下,增速将在明年放缓至1.6%,并将在2025年回升至2.6%。欧元区的经济增速也将处于“跌而不破”(0.5%→0.4%)的状态,并在2025年回升至1.3%。

对于明年的美国而言,还有一个“不鸣则已、一鸣惊人”的外部不确定性——美国大选。由于这两年我们一直在“见证历史”的状态中,所以历史数据也只能仅供参考。

从美股的角度来看,大选往往与地缘政治的变盘有关,其本身不太可能成为股市的重大利空。

从1964年美国总统大选开始,标普500指数在大选前12个月里,仅仅在2008年因为撞上次贷危机出现下跌,其余所有年份全部录得上涨,包括2016年特朗普胜选那次。从自然年的表现来看,过去60年里也只有2000年和2008年出现“大选年标普500指数下跌”的状况。

高盛分析师认为,美联储在2024年不再是股市上涨路上的“拦路虎”,在降息预期持续升温的影响下,将标普500指数的预测值从4700点上调至5100点,通胀放缓和美联储放松政策将保持实际收益率低位,支持美股市盈率超过19倍:

推动2024年股市上涨的第一个关键因素是,经通胀调整后的实际收益率开始下降。

第二点则在于,基于当前的经济增长情况和对未来盈利增长的预期,标普500成分股公司的盈利能力或持续强劲。

德银并不认为美股当前估值过高,在最新的报告中,德银指出,即使美国经历温和衰退,但企业盈利仍将保持弹性,预计标普500指数到明年底有望再涨7%,收于5100点:

如果美国经济出现温和且短暂的衰退,企业利润将增长10%。如果美国国内生产总值(GDP)增长2%,则料利润将增长19%。明年上半年美国经济将出现“温和”衰退,这将促使美联储将政策利率下调175个基点。预测明年美国的经济增长率仅为0.6%。