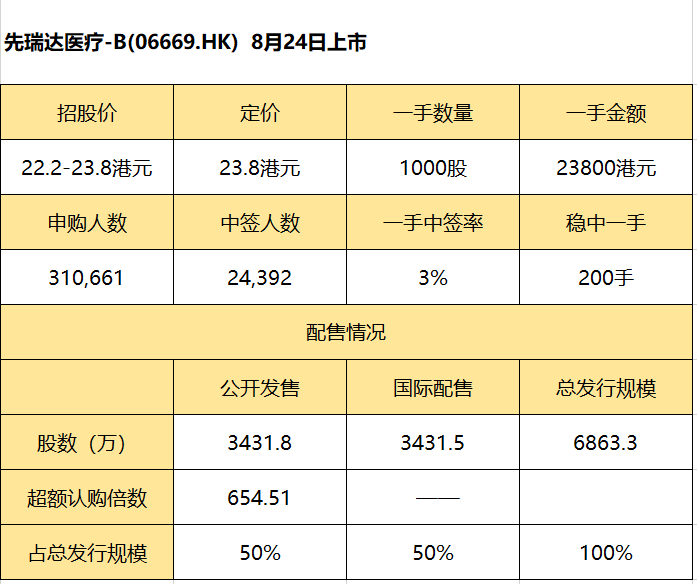

8月23日消息,先瑞达医疗-B暗盘报17.5港元,较发行价跌26.47%。公司每股定价23.8港元,每手1000股,将于8月24日(周二)港股上市。

公开发售阶段先瑞达医疗获约654.51倍认购,分配至公开发售的发售股份最终数目为3431.8万股,占发售股份总数的约50%(任何超额配股权获行使前)。合共接获310661份有效申请,一手中签率3%,认购200手稳中一手。

此外,国际发售已获超额认购,发售股份最终数目为3431.5万股,相当于发售股份总数的约50%(任何超额配股权获行使前)。老虎资讯整理相关数据如下表:

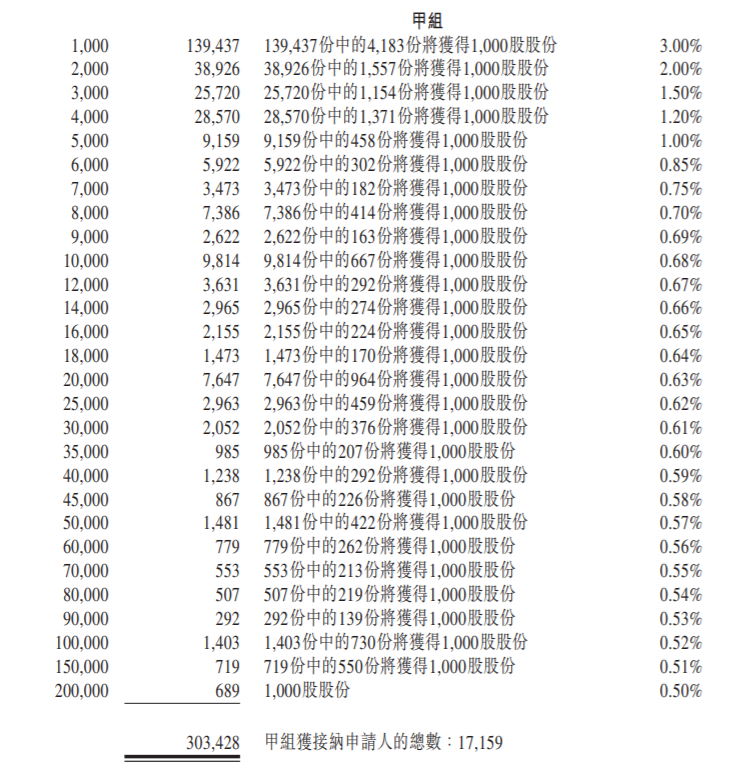

甲组每手1000股,一手中签率3%,认购200手稳中一手。

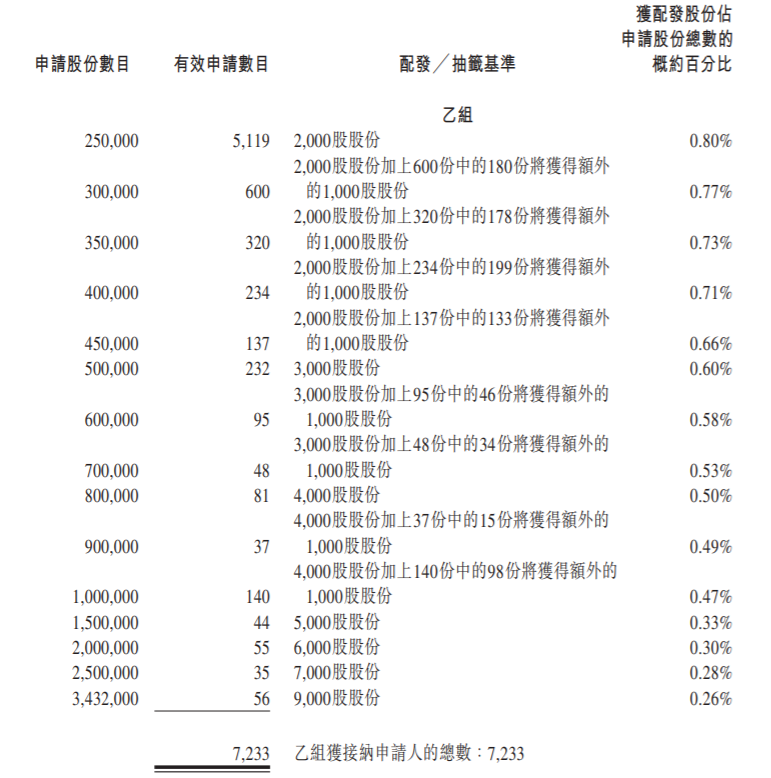

乙组门槛为25万股(1250手),获配2000股(2手)。

所得款项净额约15.29亿港元将用作以下用途:32%将被分配给核心产品;23%将分配给现有产品管线中余下的24款产品;7%用于扩大生产能力及强化制造能力;24%用于通过内部研发、合作、合并及收购、授权引进或股权投资等方式扩大公司产品组合;8%拨作营运资金及一般企业用途;6%拨作偿还贷款。

据悉,先瑞达医疗是一家领先的中国创新医疗器械企业,专注于提供血管疾病的「介入无植入」治疗方案。截至最后实际可行日期,公司已有四款产品实现商业化,产品管线涵盖24款处于不同开发阶段的在研产品。

财务数据方面,公司于PTA球囊及DCB产品推出后开始产生收益。于2019年、2020年及2021年前三个月,公司录得收益人民币1.25亿元、1.94亿元及5332万元,同期录得净利润人民币2310.5万元、-4429.2万元及-4001.6万元。