在华盛顿可能推出的最新刺激计划利好下,美股连连报喜。然而,随着估值来到历史高位,长期美债收益率也持续上升,而且美元也持续走强。最近华尔街似乎出现了令人担忧的迹象。

美元走强,周期股下跌:美股后市堪忧?

一方面美元走高,另一方面对经济敏感的周期性板块,如工业股和金融行业等,近期股价表现逊于大盘。

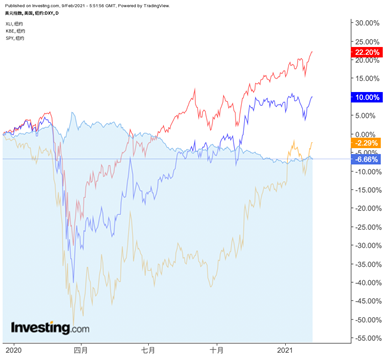

根据英为财情Investing.com的行情数据显示,1月6日以来,美元指数累计上涨了1.46%,而与此同时,工业板块Industrial Select Sector SPDR® Fund (NYSE:XLI)和银行板块SPDR® S&P Bank ETF (NYSE:KBE)的走势分别落后标普500指数4个百分点和0.1个百分点。

XLI、KBE、SPY、DXY走势对比图,来自英为财情Investing.com

通常情况下,美元走强时,股市整体表现会较为弱势,因为这意味着全球投资者预期全球经济前景走软,并且纷纷转向了避险资产。摩根大通的策略师在一份报告中写道,如果美国今年明显走强,在某种程度上,这将会和我们看涨股市的预期背道而驰。

不过,眼下的情况比较特殊,不同以往的避险需求,美元此刻走强更像是因为美国经济在“后疫情”时代的复苏要强于欧美其他国家,因此美国未来几年的利率上升速度预期快于其他国家,所以美元需求旺盛。

这一切都有助于周期性股票的强劲表现。

Evercore的投资组合策略研究主管Dennis DeBusschere在一份报告中写道,"如果假设美元走强是基于增长前景改善,那么,在美元走强而导致的周期性股票表现疲弱时,则代表的是买入机会。"

BMO财富管理首席投资策略师Yung Yu Ma也指出:“现在不要因为美元走强而抛售周期性的股票,工业和金融类股后市将表现良好。”

有一些投资者可能会认为工业股和金融股并非市场中表现最好的板块,但是,事实上,根据英为财情Investing.com的行情数据显示,9月23日以来,这两个板块的表现可圈可点。彼时,美国股市的新一轮上涨,就有赖于投资者纷纷买入那些会受益于经济走强的资产。其中,Industrial Select Sector SPDR Fund上涨19%,SPDR S&P Bank ETF更是累计上涨了65%。

利率上行对美股意味着什么?

根据英为财情Investing.com的行情信息显示,目前美国十年期和30年期国债的利率已经来到1.19%和1.94%的水平。

虽然,受到对美国经济后市前景的乐观预期助推,隔夜美国三十年期利率持续走高,一度突破2%。但是总体而言,目前利率仍然处于历史低位。

一般来说,利率和估值呈现的是反向关系,实际利率的走高往往会压低美股的估值水平。而如果实际利率下行,美股的估值水平会升高。而利率通常受到美国经济本身和美联储的货币政策影响。

首先,短期内,美联储加息的可能性不大。目前通胀水平远不及美联储设定的2%,周三将会有新的CPI数据公布,投资者也需要密切关注。另外,上周五公布的非农数据并不让市场满意,这有望让政府出台更多刺激政策的同时,也会为美联储持续宽松提供数据支撑。

不过,虽然美国经济尚处于复苏初期,不存在过热的情况,美联储加息的概率较低。但是市场仍然密切关注美联储退出QE的时机。此时市场和次贷危机后的情况有所类似,彼时,虽然美国经济仍未恢复,但是大量热钱涌入股票市场,导致市场风险加剧,随后,美联储巡捕逐渐退出QE。如果这样的情况再次发生,利率持续上行,周期性行业也会出现大幅回调的情况。