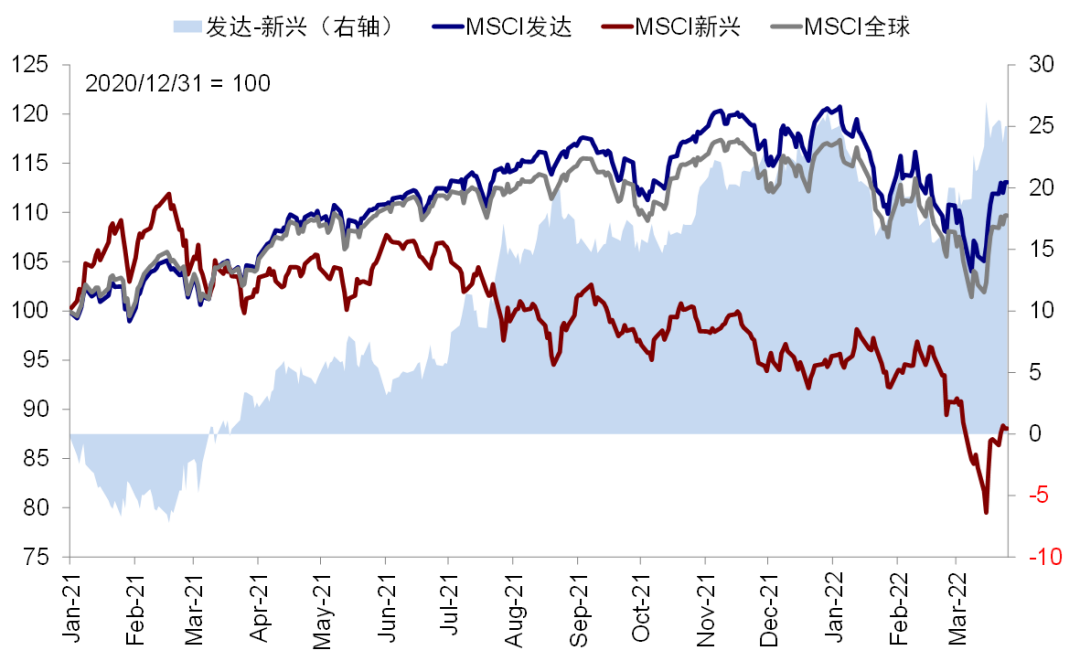

近期以美股为代表的发达股市过去两周以来持续反弹,目前美股已经完全收复了1个月前俄乌局势爆发以来的跌幅,距离年初高点也仅有不到2.8%的差距。美股为何可以“无视”利率上行和紧缩压力?近期的反弹还能走多远?

隔夜欧美股市在俄乌局势出现积极进展的提振下普遍大涨,欧洲主要股市反弹接近3%,美股标普500和纳斯达克指数也分别反弹1.2%和1.8%。与此同时,油价和黄金一度大跌,美元走弱,但收盘跌幅均有所收窄。

回顾来看,以美股为代表的发达股市过去两周以来持续反弹,目前美股已经完全收复了1个月前俄乌局势爆发以来的跌幅,距离年初高点也仅有不到2.8%的差距。近期这一强劲的表现超出了不少投资者的预期,要知道与此同时,俄乌局势仍在持续、美联储加息预期再度升温导致美债利率持续攀升至高位。那么现在的问题是,美股为何可以“无视”利率上行和紧缩压力?近期的反弹还能走多远?

一、地缘局势仍在持续,近期影响边际减弱;停火是关键第一步,后续可能不会完全一帆风顺,但时间长端是重要维度

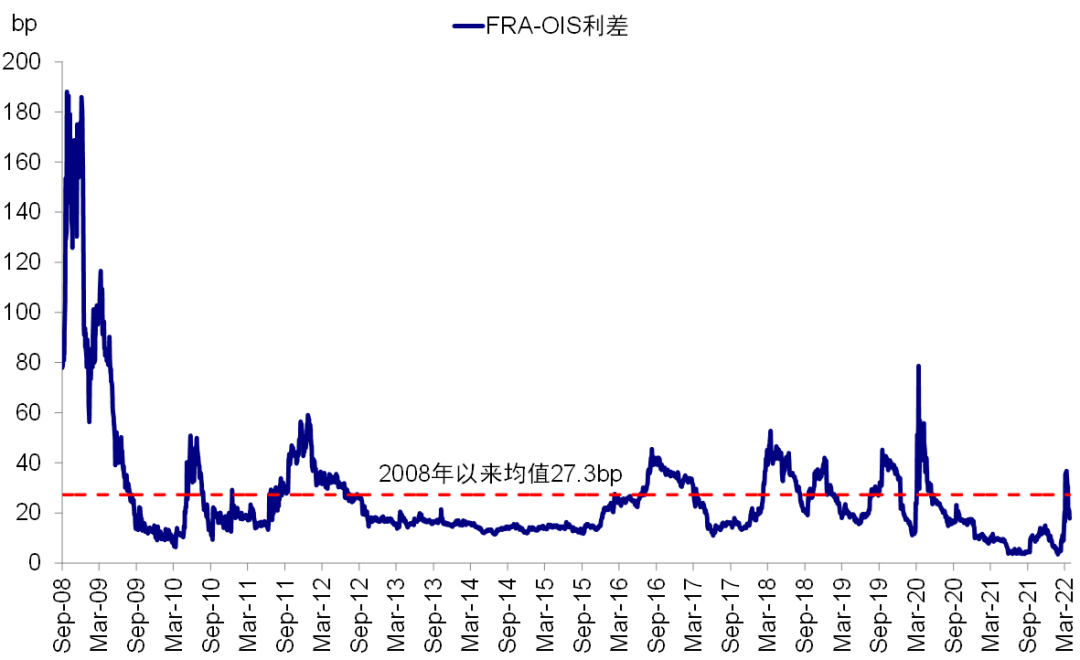

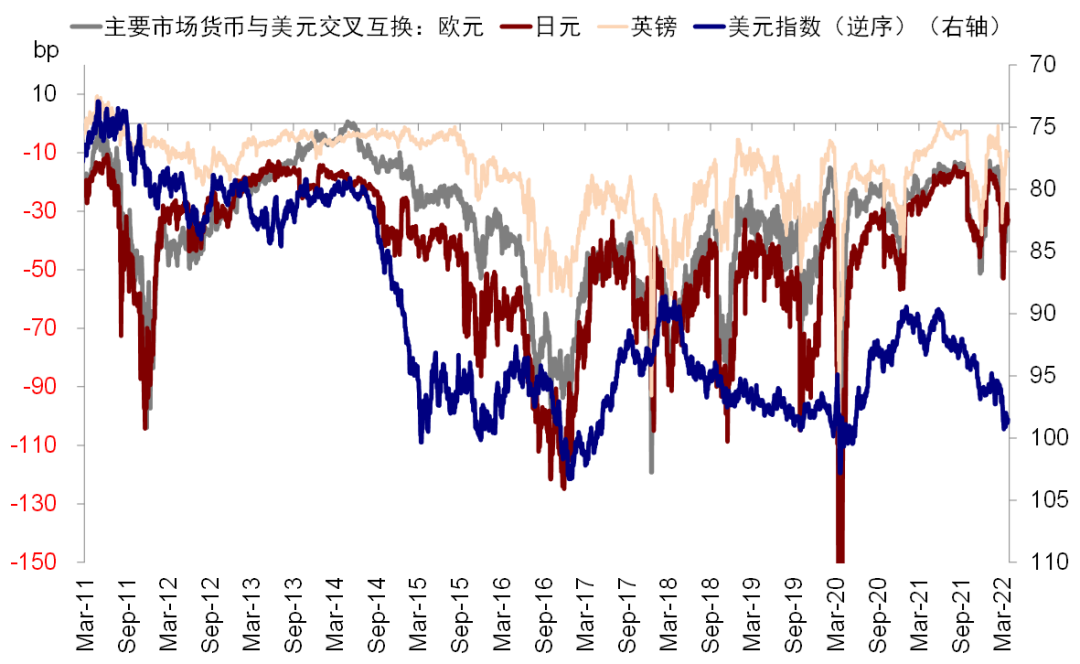

俄乌局势从2月下旬至今已经持续1月有余,其对部分大宗商品供应链的影响还在继续。但对于主要市场而言,经过了初期的意外冲击和后续不断的制裁升级的担忧后,近期的影响也在边际减弱,体现为市场的普遍反弹修复,以及主要美元流动性紧张程度的缓解,如FRA-OIS利差已经降至均值以下,而离岸美元流动性也大幅改善(《俄乌冲击的第三层:流动性冲击距离我们有多远?》)。

往前看,如果能够如隔夜俄乌新一轮会谈传递出的积极信号那样最终达成一定和平妥协,那无疑有助于进一步缓解市场压力。当然,这一局势的进展本身还具有很大的不确定性,尤其在一些关键问题上。例如,乌克兰代表在此次会谈后表示[1],乌克兰的国际安全保障问题还未达成完全一致。不过,俄方已经表示将大幅减少在乌克兰首都基辅等两地的军事行动。

从目前的情形来看,后续的进展大概率可能也不会完全一帆风顺(西方主要国家对俄罗斯的制裁还在升级),但对市场而言,达成停火可能是第一也是最关键一步,哪怕后续的谈判可能波折反复。相反,如果冲突本身继续旷日持久,不仅将导致更多的变数和意外,其在多方面的影响都可能固化,例如在部分大宗商品供应上(《俄乌冲击的第二波:从避险情绪到通胀担忧》)。因此,在衡量俄乌局势的短期影响上,持续时间对各方都是一个重要维度。

二、美债利率持续冲高,美股为何不为所动,是交易紧缩还是衰退?美股是预期充分计入还是反应钝化,接下来有更大压力?

除了本身具有相当大变数的俄乌局势外,另一个更让很多投资者困惑的是近期美股的反弹与美债利率快速走高和美联储加息预期再度升温几乎完全同步,而且纳斯达克的反弹力度更为强劲。换言之,近期市场特别是成长股的反弹完全无视美债利率快速上行,这似乎与年初甚至去年中以来第屡次因为加息预期和利率上行导致的常识逻辑背离。那么,究竟是美股已经充分计入预期,还是当前反应钝化、接下来可能面临更大压力?

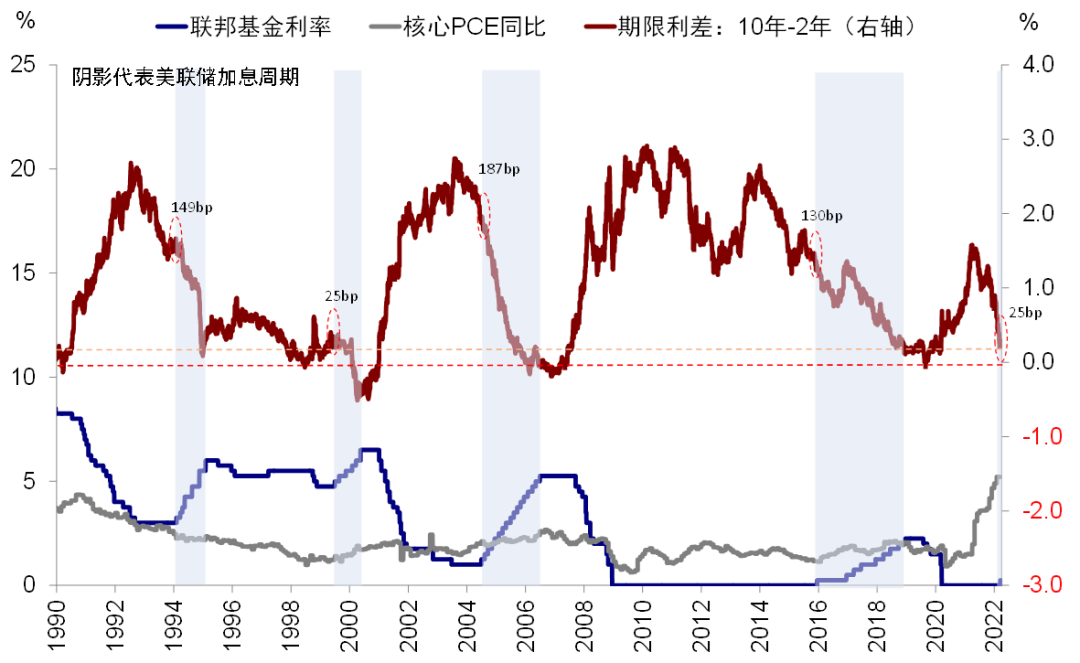

3月17日美联储3月FOMC会议如期决定加息25bp并暗示5月将开启缩表,这一决策的本身并没有太多意外,甚至是一定程度上偏向鸽派的,其主要意义是通过点阵图给市场一个清晰而稳定的加息路径,防止预期的再度混乱,这相比加息本身在初期对市场更为重要(《3月FOMC:加息落地,缩表明确》),因此这也是为什么3月FOMC会议后,美股应声反弹、10年美债利率一度持平微降,毕竟预期已经计入。

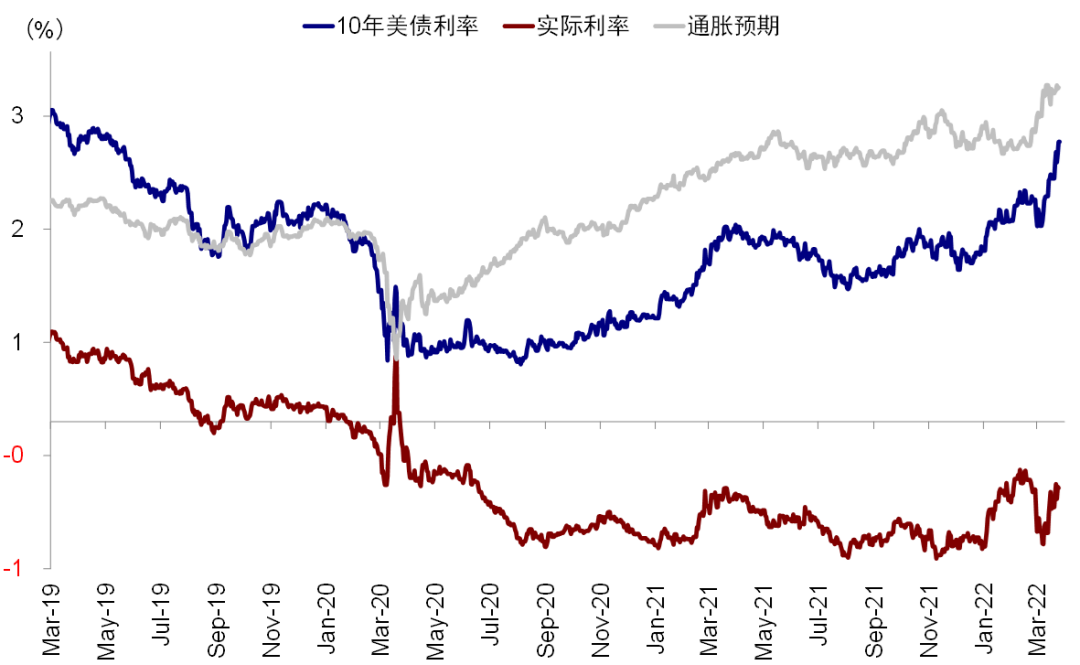

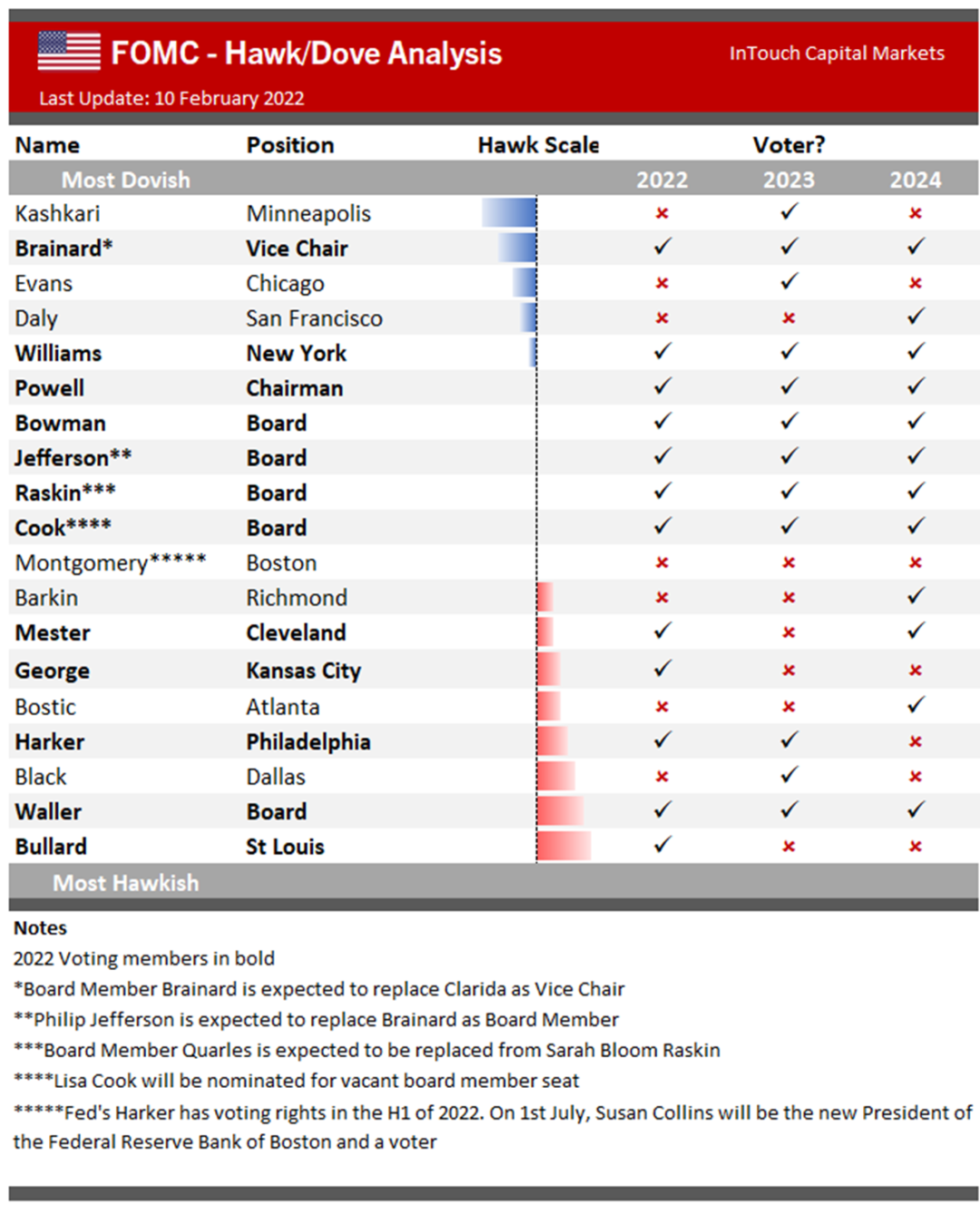

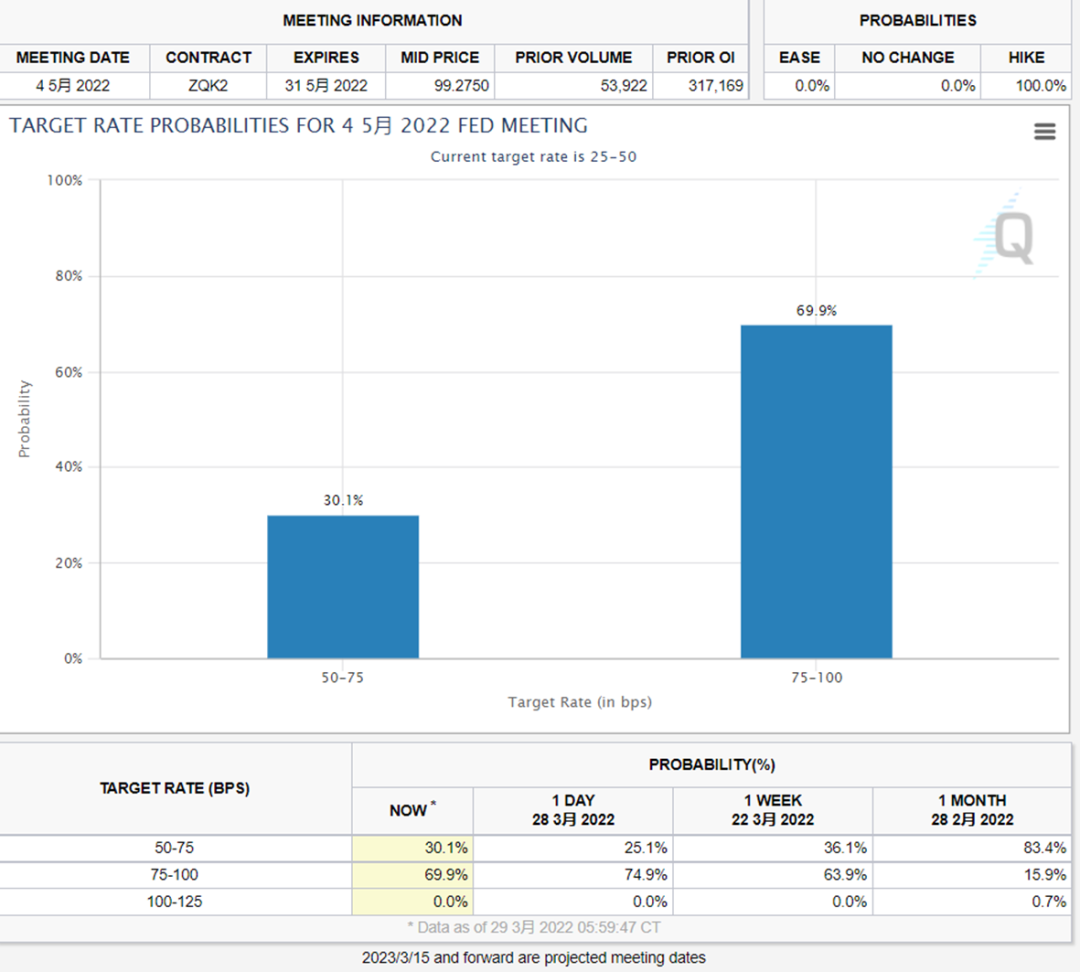

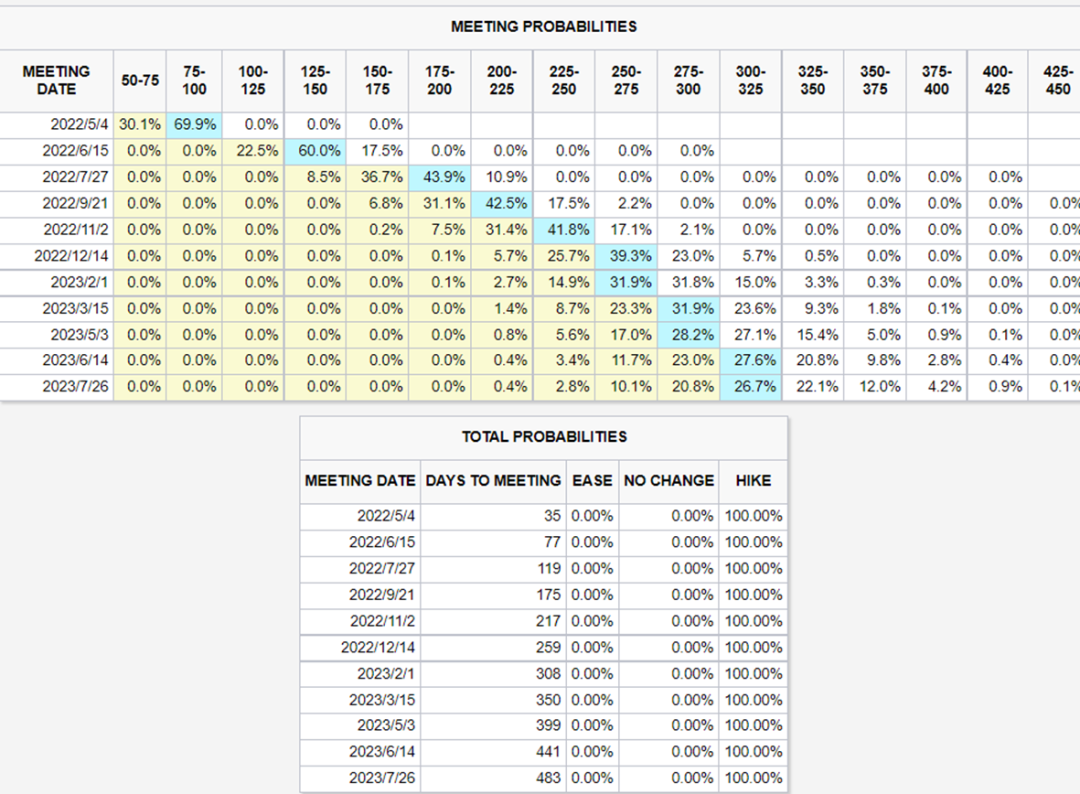

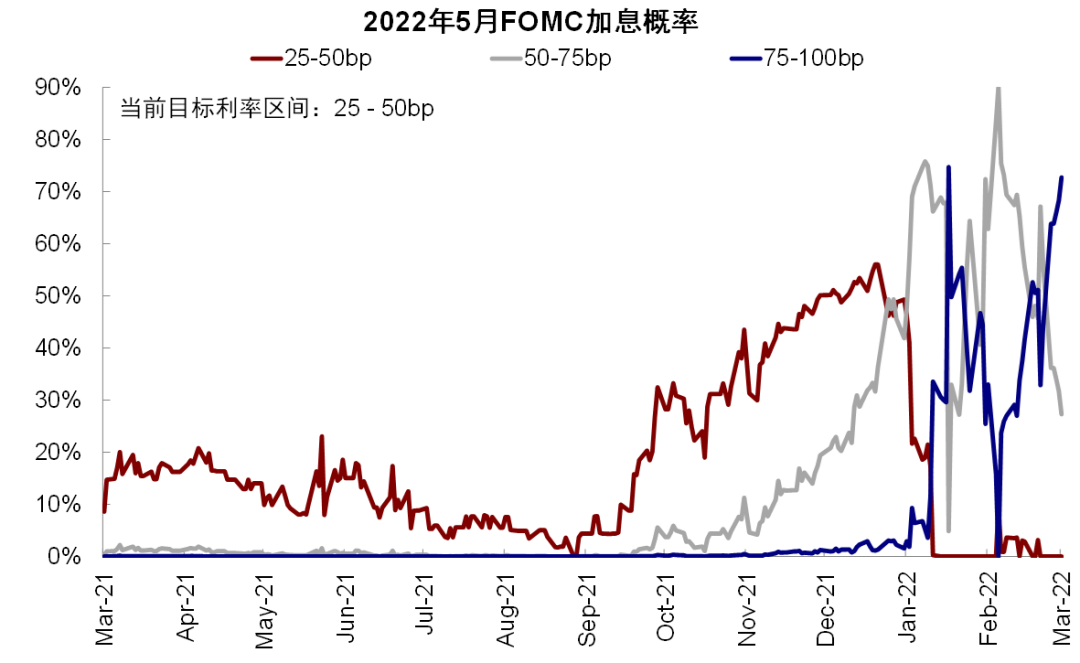

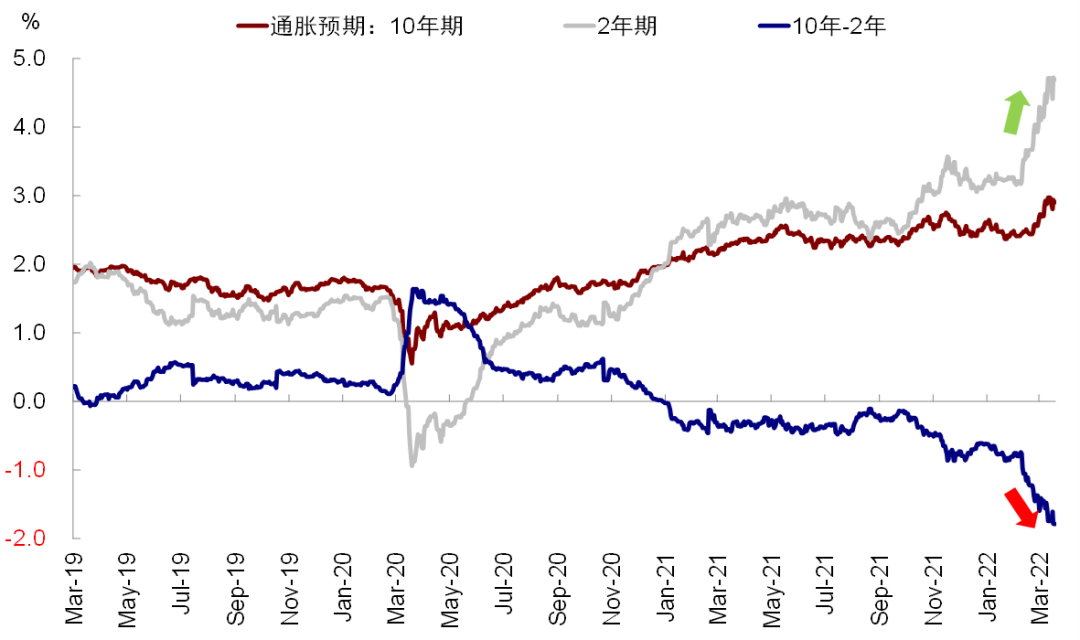

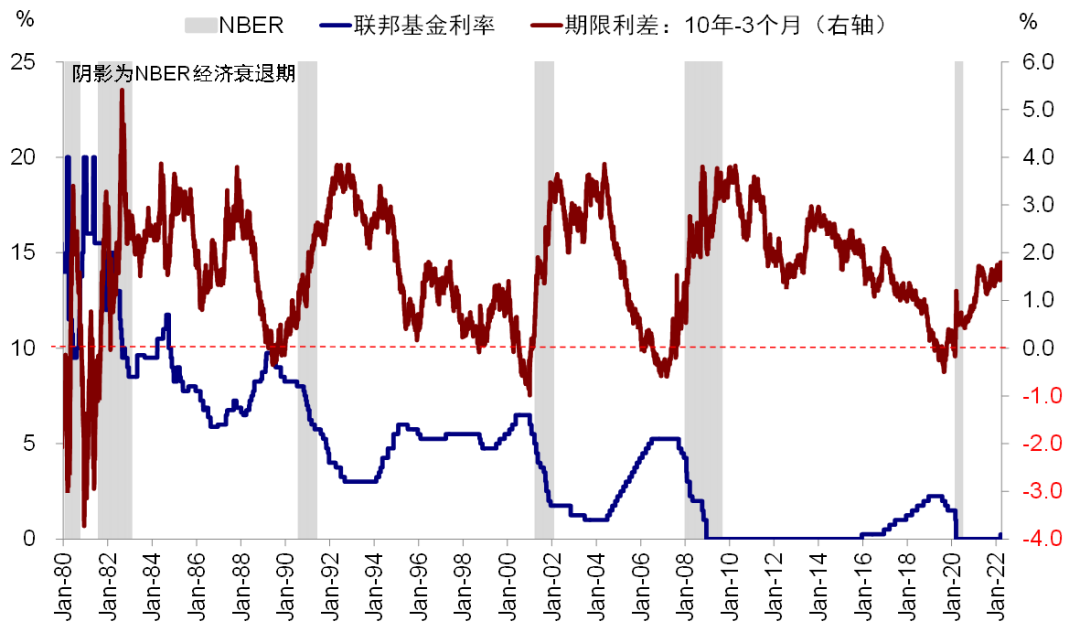

但短短几天之后美联储主席鲍威尔在另外一个场合的发言中提到后续不排除加息更快以抑制通胀,同时偏鹰派立场的Bullard等官员也做了类似表态后,对于未来美联储可能更快加息的预期迅速升温(CME利率期货隐含的5月加息50bp的预期目前已经升至70%),10年美债利率持续走高一度逼近2.6%,2s10s利差也因素进一步收窄至20bp以内。一时间,紧缩和衰退的声音四起。

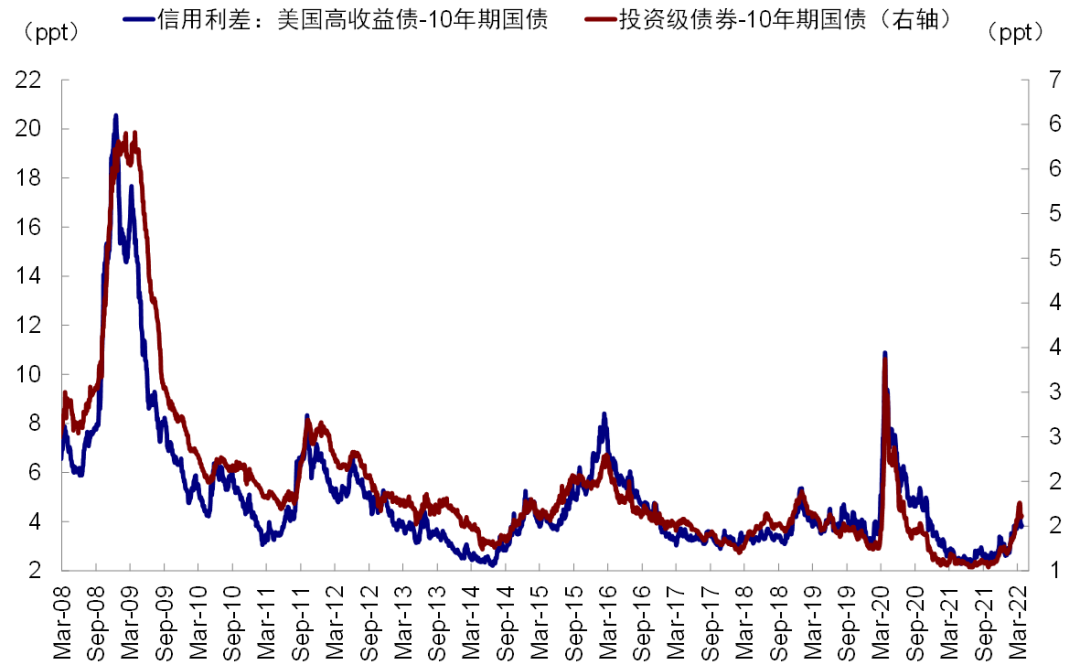

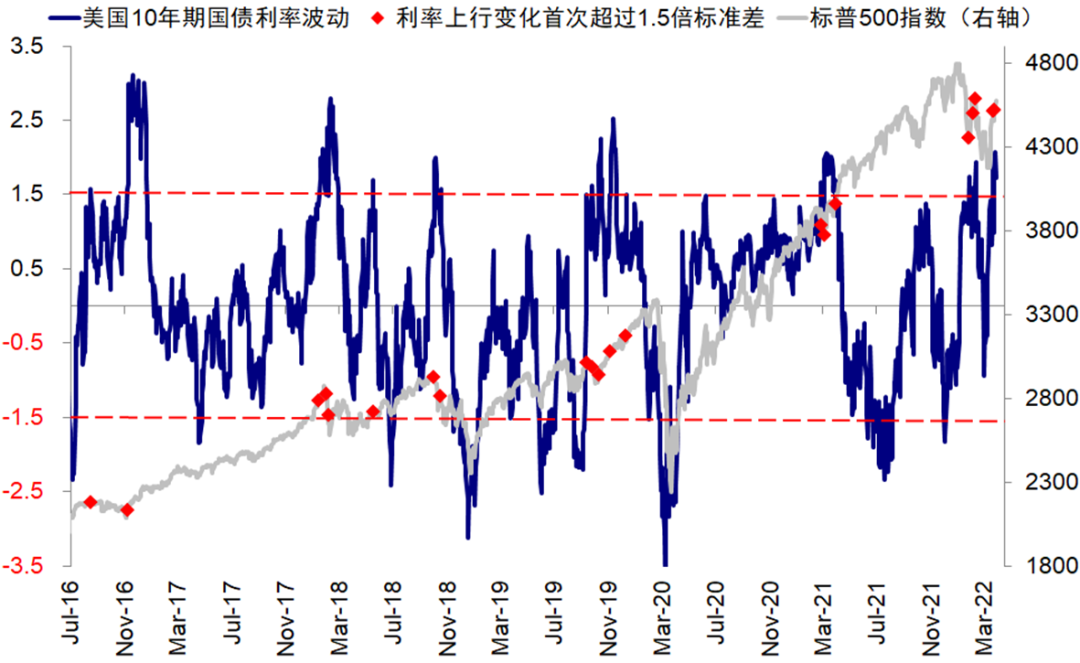

对于近期美债利率急升但美股依然强劲的表现,我们也一度有所困惑,但困惑的原因并不是因为利率升市场就不能涨(这从历史上经验看,两者同向的时间要远多于反向),而更多来自利率上升速度过快往往看可能会引发跨资产的波动。近期美债利率急升,已经再度发出了波动超过1.5倍标准差的信号。在这一点上,我们依然建议关注后续利率如果再度快速冲高的扰动。

不过,在市场担心的利率上行和衰退上,我们认为都值得商榷。部分投资者之所以对美股近期的强劲表现表示不解,主要是建立在利率上行会导致股市下跌,以及美国经济衰退压力加大这两个假设和判断上,但我们认为这两点都不完全成立。

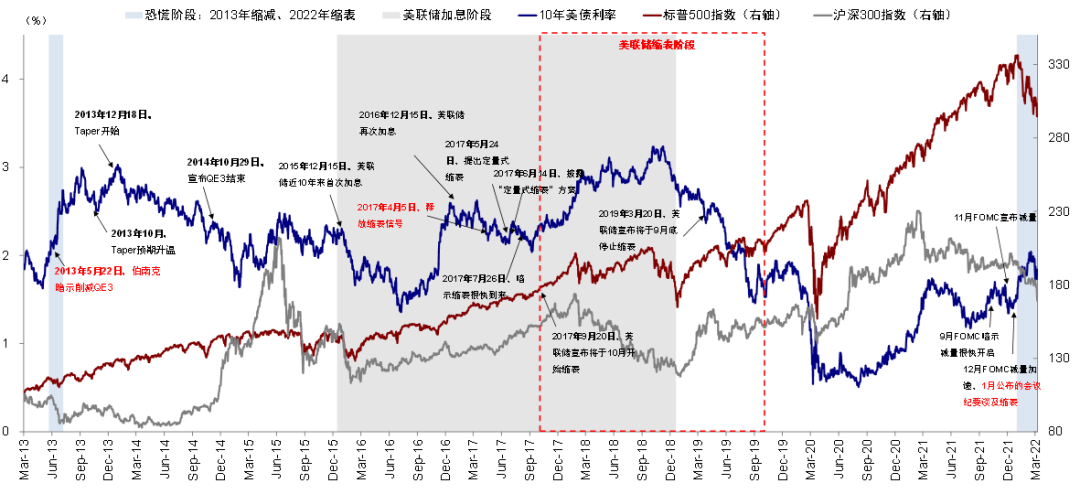

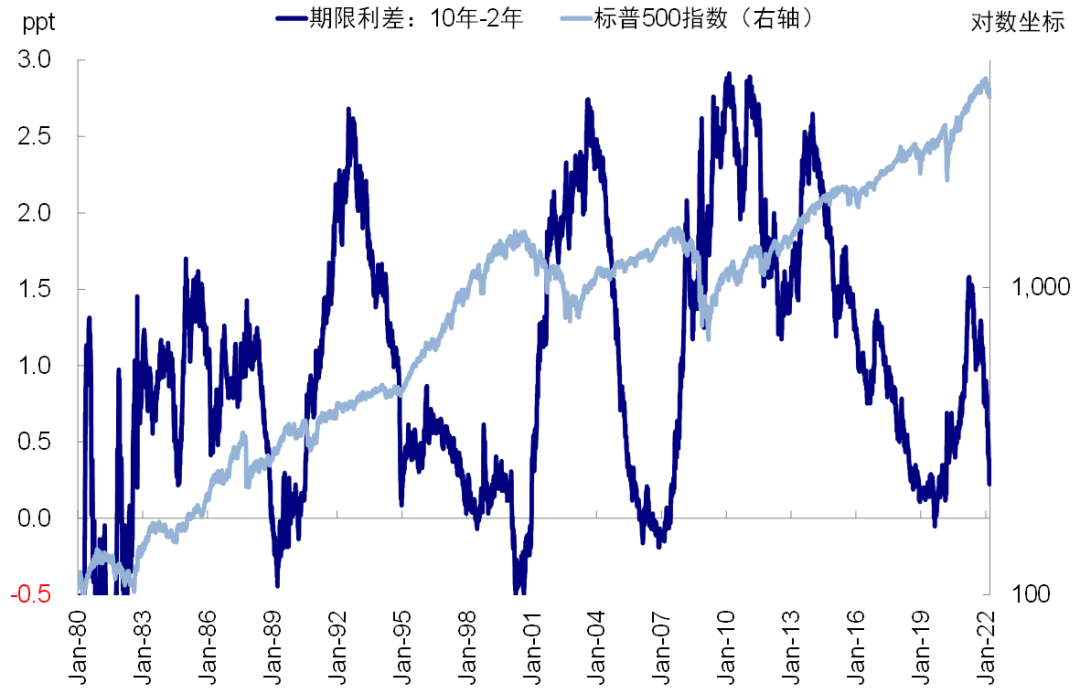

1)首先,长端利率上行,股市并不必然下跌。实际上,从长周期经验看,股市和长端国债利率更多时候往往是同向的,尤其在加息初期和利率上行初期,因为其背后的主要因素都是经济和盈利基本面。而二者反向则更多出现在要么政策大幅超预期使得市场意外,例如(去年底和今年初),要么在加息后期利率已经升至高位对增长的抑制作用开始体现、同时基本面也开始趋弱。

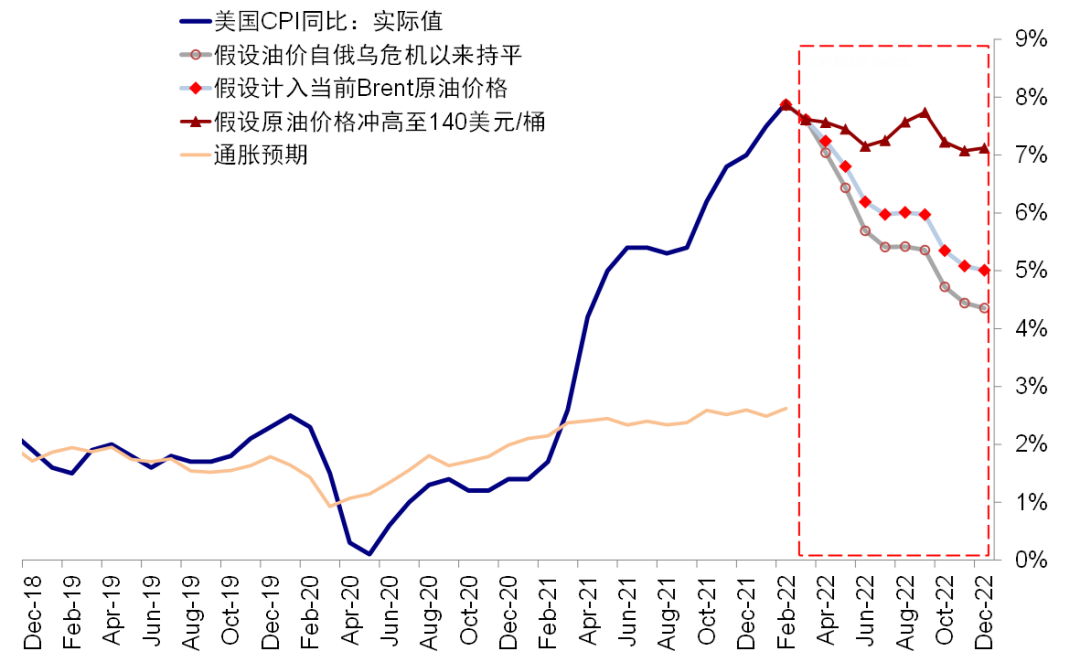

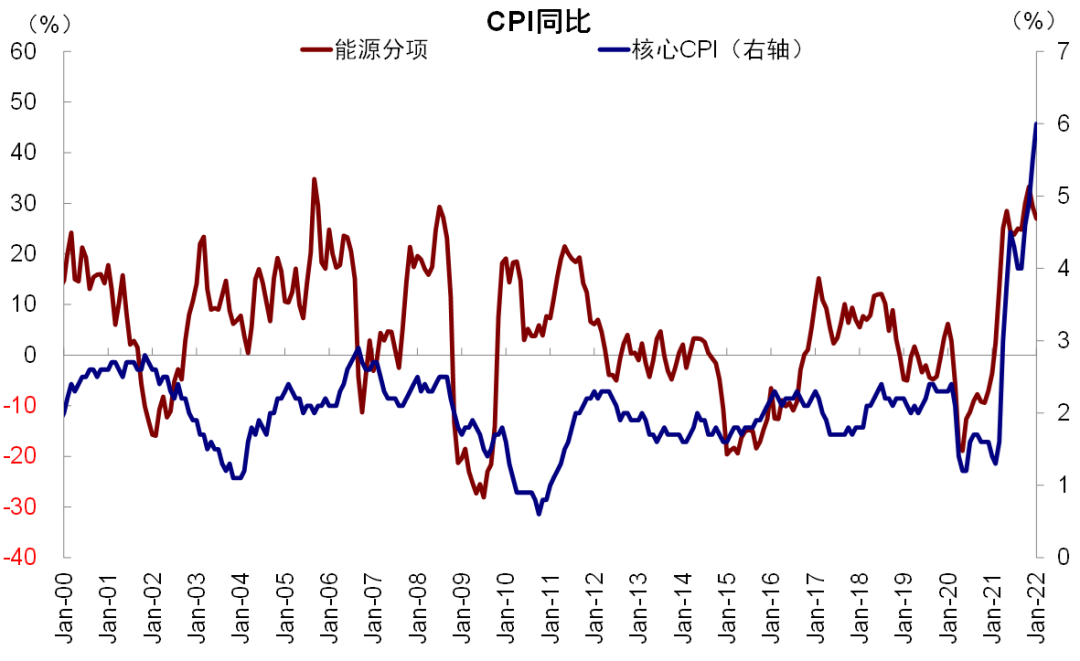

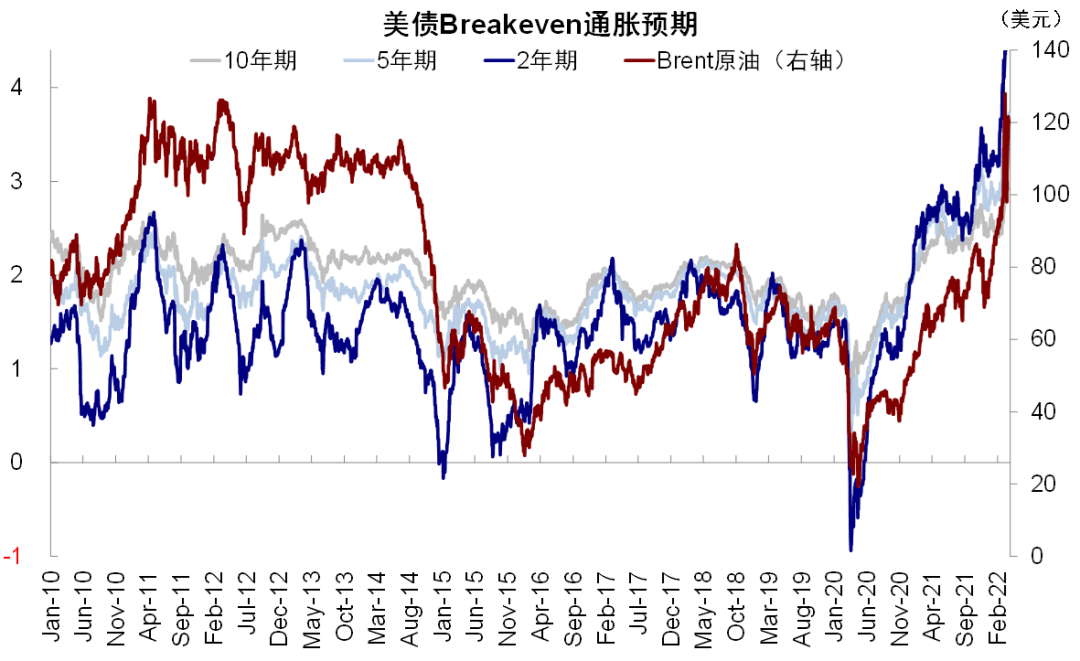

目前来看后者并不完全成立,而前者预期的计入可能也在短期内反应较为剧烈充分。当前CME利率期货计入的预期不仅是5月加息50bp,6、7月加息预期也都已经是50bp。且不说这一预期是否已经计入过多,目前距离5月FOMC还有较长时间,因此也完全可能存在变数。实际上,3月FOMC会议前,市场也一度预期要加息50bp,预期概率超过90%比当前对5月份的预期还要强烈,但后续随着美联储官员的表态而迅速降温。往前看,诚然如果紧缩路径进一步大幅升温,仍不免对市场造成扰动,但是这一期间主要数据(非农、通胀)、俄乌局势进展,特别是由此对于未来通胀路径的影响可能更为重要。我们测算,如果油价维持当前水平而不进一步冲高的话,会延后美股通胀见顶时间1~2月,但可能不会改变下半年回落的方向。

2)其次,增长逐步放缓是大方向,但衰退可能尚早。近期2s10s利差明显收窄和油价持续处于高位引发衰退讨论和担忧,但我们认为这一担心可能为时尚早。我们在《刚启动的加息与快倒挂的曲线》分析过,此次2s10s利差在刚开始加息时就收敛到很窄的水平,主要是因为2年期过高所致,而2年期过高又于其中隐含的通胀预期过高直接相关,换言之,这一指标因为短期油价和通胀冲高变得有些“失真”。相反,对衰退更敏感的3m10s依然处于高位,并没有明显异常,纽约联储衰退模型隐含的衰退概率也处于低位。往后看,通胀高点的出现,有助于缓解2年期通胀预期处于历史异常高位的压力。即便是后续2s10s因为交易或油价冲高因素而倒挂,其在判断经济衰退和市场下跌上的实操性借鉴意义也很差,即没有固定的历史时间规律、也通常会间隔很长,例如倒挂到市场高点可能长达12个月,因此很难作为单一判断的指标。

往前看,美国的经济和盈利的放缓是大概率和必然方向,但是在疫情改善开放、以及依然较低的杠杆水平支撑下,谈衰退可能也为时尚早(《盈利能否成为美股的“依靠”?美股4Q21业绩总结》)。下行风险是油价再度意外走高并招致货币政策大幅收紧超预期,上行风险则来自企业资本开支的启动(《资本开支周期走到哪了?海外资产配置之投资周期(3)》)。在此背景下,我们对于美股整体走势也并不悲观,尽管可能存在扰动,盈利拐点的确认才是转向理由。4~5月可能是一个关键验证点,主要观察美联储后续加息和缩表信息,是否能够给出一个明确且清晰的路径;而俄乌局势下以及除油价以外的价格(如薪资和核心CPI)能够确认拐点对于预期的影响也更为重要。