去年初被打了个措手不及后,基金经理们当前正全力投入科技股,以至于引发了市场对纳斯达克100指数日益易受投资者撤退影响的警告。

据了解,有足够迹象表明,投资者对大型科技公司的狂热情绪正高涨,他们押注美联储将在未来几个月迅速连续降息。

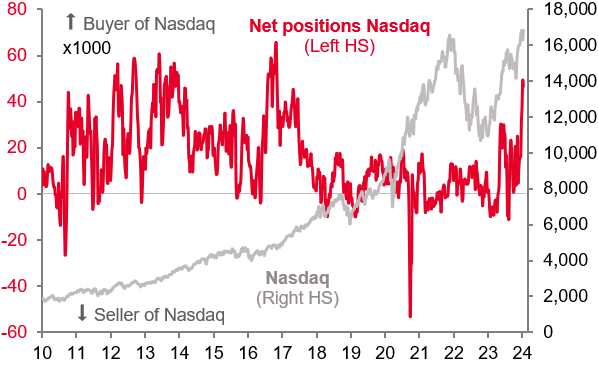

其中,法国兴业银行对纳斯达克100指数期货和小型合约的加权分析显示,根据商品期货交易委员会提供的数据,对冲基金持有近七年来最高水平的纳斯达克100期货净多头。

与此同时,美国银行本月的全球基金经理调查显示,最拥挤的交易是做多所谓的“七巨头”股票和其他科技相关增长股,以此作为应对美联储宽松政策的手段。

虽然得益于科技股的强劲,使得纳斯达克100指数上涨了1.4%,以至于这种布局在周四看起来不错,但同时这也为未来几周提高了赌注,因为投资者将解读季度盈利,以获取该行业增长前景的最新信息。

对此,法国兴业银行全球资产配置策略师亚瑟·范·斯洛顿表示:“投资者觉得有必要在纳斯达克100指数上进行大量投资。显然,其表现不错。但另一个原因是,如果他们在纳斯达克100指数上的投资不够重,他们很可能会跑输其股票基准。”

他还称,高度暴露也意味着“潜在的下行风险更大”,因为一旦市场出现下行趋势,投资者可能遭受的损失会更加严重。

科技股前景引关注

纳斯达克100指数在2023年飙升了54%,创下了自1990年代末互联网泡沫以来的最佳表现。今年1月,该指数的小幅上涨超过了美国其他主要基准股指。

本月初,由于经济数据强劲和美联储官员的讲话,使得交易员削减了本季度就降息的押注,该指数有所回落。芝加哥期权交易所NDX波动率指数(衡量科技重型基准指数预期波动的指标)自去年11月以来一直处于最高水平,这表明市场对对冲基准指数下跌的期权需求增加。

瑞士金融顾问公司Vontobel的Pascal Koeppel认为,大型科技公司的增长率已经见顶,因此维持该板块中性。该公司首席投资官表示:“投资者真的过度投资于科技股。科技公司能否重复过去10年的增长在未来10年?我不知道答案,但他们将实现这种异常高增长的可能性更低。”

即便如此,瑞银集团预计,作为去年大涨的主要推动力之一的人工智能,将在未来几年成为股市的有力支持。该公司预计,到2027年,人工智能行业的收入将从2022年的280亿美元飙升至约4200亿美元。

对于Wealth Enhancement Group的高级投资组合经理Ayako Yoshioka来说,于人工智能的应用范围不断扩大,将进一步推动像英伟达(NVDA.US)这样的公司的发展,因此减持该板块的风险仍大于增持。

最后,管理着大约7亿美元资产的Yoshioka表示:“科技股现在确实有些高估了。”她过去五年一直持有科技股超配,“尽管我们仍然超配。我们可能会在短期内承受一些痛苦,但我认为这将得到补偿。”