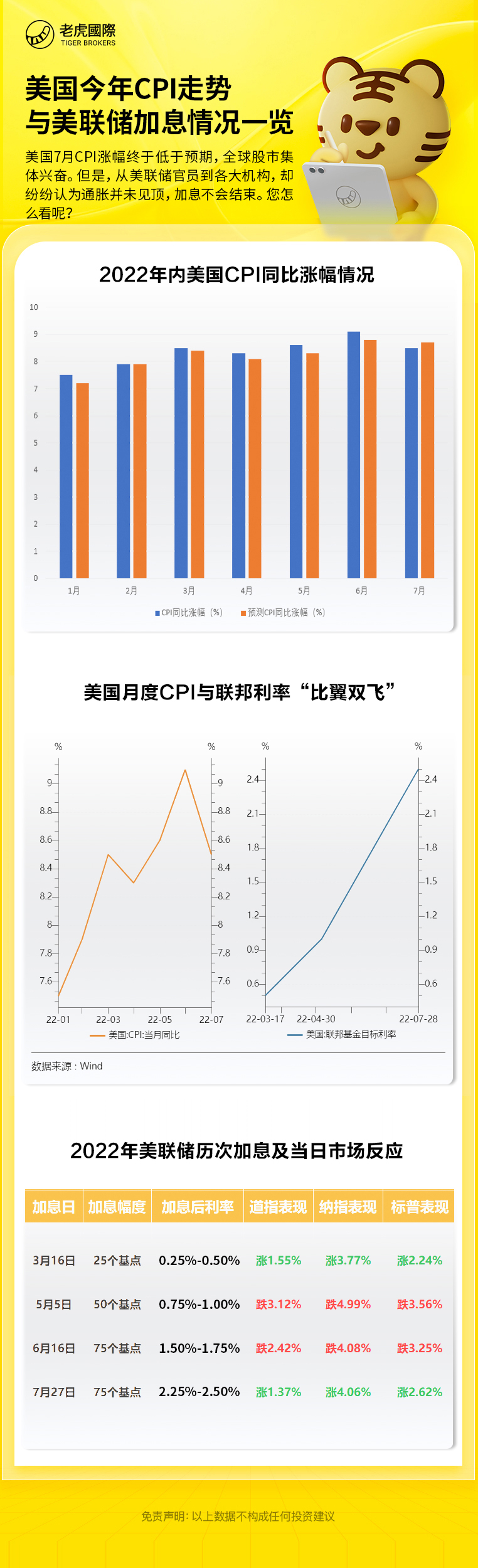

8月10日,万众期待的美国通胀数据终于公布:7月CPI同比涨幅8.5%,核心通胀持平于5.9%,读数均低于海外市场预期,自去年初美国通胀上行以来,首次出现。环比由上月的1.3%转为零增长,是2020年下半年以来的最低增速。

众所周知,美联储对通货膨胀的警惕和“仇恨”是深入骨髓的,随着CPI不断爆表,美联储的加息步伐也迈得越来越大,两条曲线以高斜率直插天际,可谓是比翼齐飞。那么,现在CPI涨幅出现拐点,美联储的加息政策会不会有所松动呢?

实际上,7月数据确实算得上自美联储去年底收紧货币政策以来的首个积极信号,市场也给与了积极反馈,9月加息75bp概率下降、美股大涨、美债利率小幅下行。但,正如明尼阿波利斯联储总裁卡什卡利所言:“美联储在通胀方面‘离宣布胜利还很远很远’”、“表明通胀正在以令人信服的方式下降”的明确证据还未出现。

所以,乐观数据背后我们要看到几点:

一,单月数据放缓不具有代表性,通胀仍有阶段性回升的风险;

二,通胀宽度依然比肩大通胀年代,通胀预期中枢抬升、通胀固化的风险仍未缓解;

三,房租和多数服务项涨价动能未见衰减,还未回到0.2%的正常水平(意味着核心通胀的折年率基本回到2%的目标附近)。

因此,作为投资者,切不可在形势稍有缓和的时候就有“冲呀”的想法,让子弹飞一会儿,或许更稳妥。