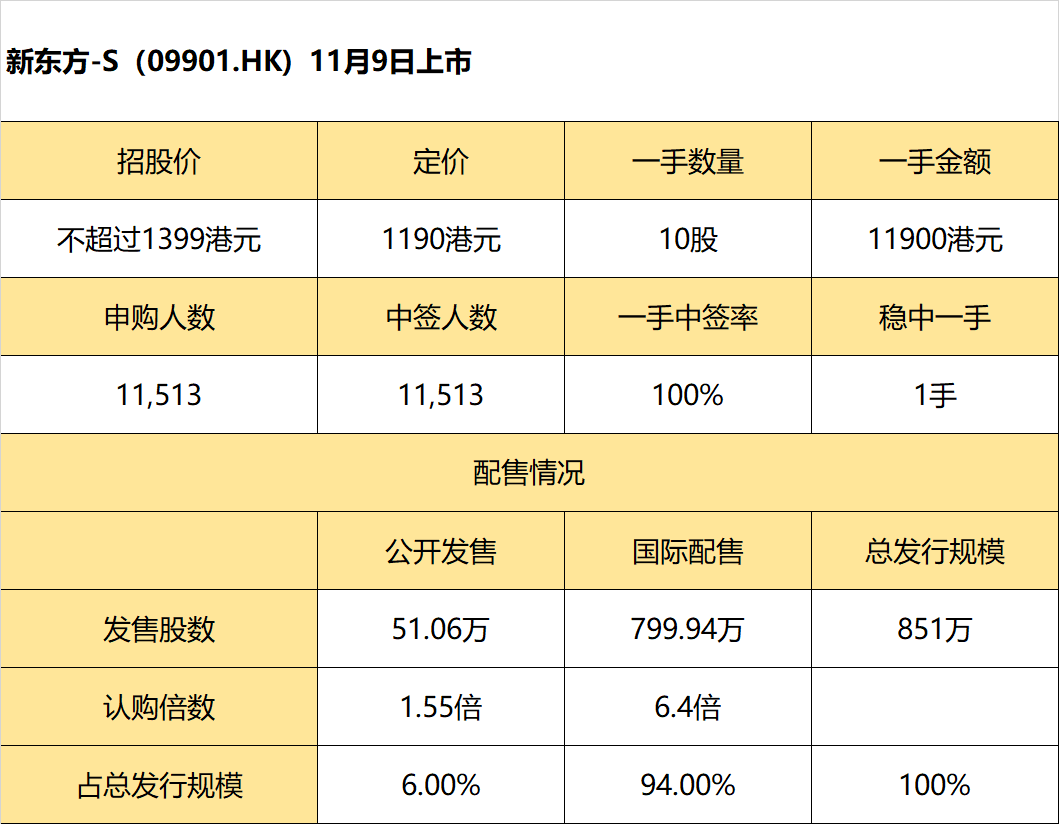

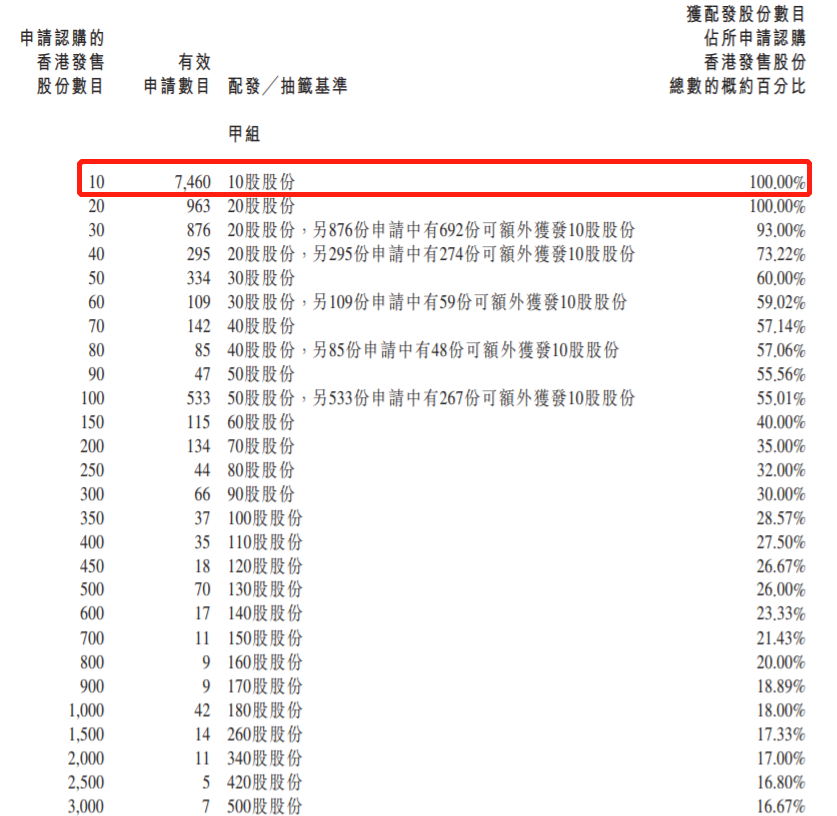

11月6日消息,新东方-S公布招股结果,发行851万股,每股定价1190港元,每手10股,一手中签比率100%,申请1手稳获1手。该股预期将于11月9日挂牌。

由于香港公开发售的超额认购部分相当于香港公开发售项下初步可供认购的发售股份总数约1.55倍,故并无实施回补机制。香港公开发售的发售股份最终数目为510,600股发售股份,相当于全球发售项下初步可供认购发售股份总数的6%(假设超额配股权未获行使),将配发及发行予香港公开发售的申请人。

国际发售项下初步提呈发售的发售股份获适度超额认购,相当于国际发售项下初步可供认购的发售股份总数约6.4倍。国际发售项下分配予118名承配人的发售股份最终数目为7,999,400股股份,相当于全球发售项下初步可供认购的发售股份总数的94%(于任何超额配股权获行使前)。

据悉,新东方是一家集教育培训、教育产品研发、教育服务等于一体的大型综合性教育科技集团,于2006年9月7日在美国纽约证券交易所成功上市,成为中国大陆首家海外上市的教育培训机构。

截至2020年5月31日,按总计净营收以及学校、学习中心网络计,新东方是中国最大的民办教育服务提供商。于2019年计,新东方是K12校外辅导、海外备考服务及海外留学咨询的领导者之一。

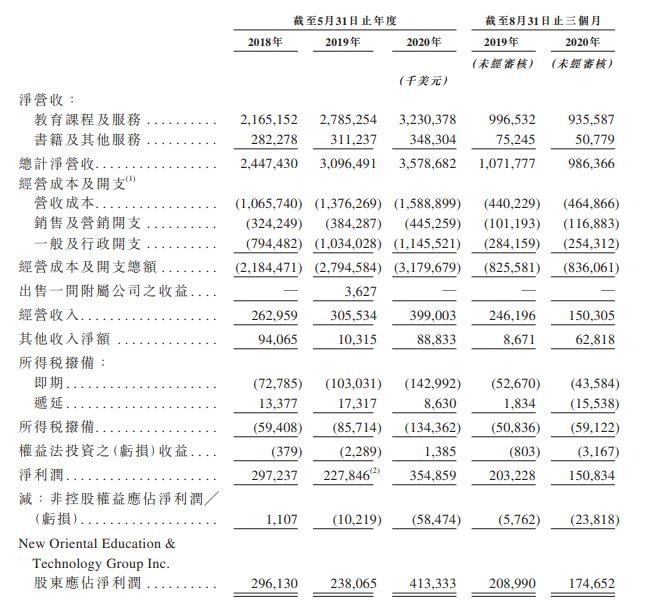

财务数据方面,公司2018财年至2020财年总收益分别为24.47亿美元、30.96亿美元及35.79亿美元,年复合增长率20.92%,净利润分别为2.97亿美元、2.28亿美元及3.55亿美元,年复合增长率9.26%。截至2020年8月31日止三个月,公司收入9.86亿美元,净利润1.51亿美元,受疫情影响同比下滑25.78%。

行业方面,中国K-12校外辅导市场的总市场规模从2015年的人民币3,775亿元增至2019年的人民币6,191亿元,复合年增长率为13.2%,预计到2024年将进一步增至人民币11,731亿元,复合年增长率将为13.6%。

增长的主要原因是跨学科的K-12校外辅导在低线城市和农村地区的渗透率增加、对优质教育的需求不断增加、学校课程的难度增加,以及对中国优质教育服务的持续且长期的需求。

尽管2020年线下K-12校外辅导同样受到了疫情带来的负面影响,但由于中国的疫情已逐步得到控制,预期该市场于2021年将快速反弹。

筹资用途方面,公司拟将股份发售所得款项净额用于以下用途:约40%投入于技术建设以改善学生的学习体验,约30%用于促进业务增长和地域扩张,约20%用于战略投资并购,约10%用于一般性企业用途。