6月20日,A股上市公司众兴菌业发布公告,拟用现金方式收购贵州茅台镇圣窖酒业股份有限公司100%股份。消息一经传来,立马引起资本圈关注。截至2021年6月24日,众兴菌业已经收获了4个一字涨停板。

虽然这项收购案距离最终落锤仍需很长的时间,甚至还存在失败的风险,但它的背后,却存在着很多特殊意义。

一直以来,贵州茅台都是A股风向标,同时也是唯一的酱香酒上市公司。茅台的赚钱效应吸引了资本的广泛关注,导致市场热切期盼另一个酱香标的。如果此次收购顺利通过,那么A股中就将出现“酱酒第二股”,这个A股中悬而未决的争论也将告一段落。

对于圣窖酒业而言,酱酒第二股的身份,对其品牌价值有极大提升,同时也能借助资本迅速缩短和其他酱酒企业的差距,有望实现企业价值的跃迁。

市场中,“酱酒第二股”的呼声一片,只是令人没有想到的是,它竟会是名不见经传的圣窖酒,更不会想到会以简单粗暴的收购方式实现。

郎酒、习酒、国台等实力酱酒企都曾有望提前登陆资本市场,但却出人意料的接连失败,究竟为何A股迟迟没有“酱酒第二股”呢?

01 “酱香第二股”难产

回溯过往,最接近夺得“酱香第二股”荣誉的当属郎酒、国台及习酒三家,但期望越高失望越大,三家企业尽管在IPO事宜上费尽周折,可最终结果却不甚理想。

过去14年,郎酒三次闯关IPO,前两次均无果搁浅,产权与商标问题是主要阻碍。

自2007年启动IPO计划开始,运气始终不在郎酒这一边。当时由于公司业绩与规模上的限制,郎酒首次IPO计划无疾而终。

两年之后的2009年,白酒行业进入新一轮景气周期,此时郎酒也进入四川省重点上市培育企业名单,于是再次IPO也就顺理成章。但此后不久,由于塑化剂风波,行业趋冷,郎酒销售额显著下滑,董事长也一度陷入风波。

在一片舆论声讨中,最终郎酒集团被迫放弃了第二次IPO计划。

商标权问题是之前两次郎酒上市的最大“绊脚石”。在当初2002年集团改制的时候,“郎”牌相关商标并未纳入到产权评估范围内,而是划拨给国有独资公司古蔺县久盛投资有限公司,并由此产生了商标权归属问题,制约了郎酒的上市之路。

随着2017年郎酒与久盛投资签署的《商标许可使用合作协议》,以年销售金额1.2%的价格购得“郎”牌商标使用权,上次困扰郎酒集团的核心商标问题才迎刃而解,郎酒重新看到了上市的希望。

前两次的失败并没有阻挡董事长王俊林的上市夙愿,在多次强调“不要急躁”后,郎酒集团终于在2020年5月第三次提交了IPO申请。

然而幸运女神并没有眷顾持之以恒的郎酒集团,先是2020年7月,保荐机构因违规行为被暂停保荐机构资格6个月,IPO进程被迫中断。

后在2021年5月,证监会向郎酒IPO提出了多达53项反馈意见,数量之多实为罕见,并要求保荐机构限期回复。这些意见中,包括郎酒集团改制、商标权、市场竞争、舆论环境等问题。

在郎酒正面回复53项反馈意见之前,其扔属于一家处于排队中的拟上市公司。而何时能够回复这些反馈意见,犹未可知。

与郎酒类似,国台也是倒在了证监会的问询中。

在IPO前的反馈意见中,证监会要求国台就收购怀酒事项、实控人关联企业同业竞争问题、实控人关联交易问题、经销商持股问题、“国台”系列商标所有权问题等作出说明。然而国台方面一直未作出回复,直至2021年6月初,国台酒业主动申请终止IPO。

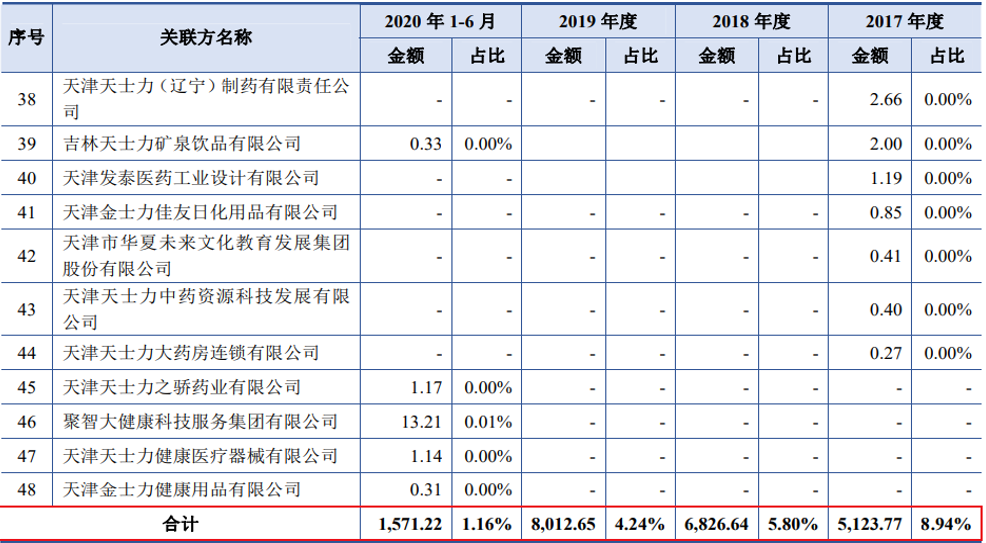

国台招股书数据显示,公司前5大客户中有三家为控股股东及关联公司所控制,总关联交易额占总营收比重较大。在2017年-2019年间,国台酒业总共向实际控制的44家企业销售过商品,交易额分别为5124万元、6827万元和8013万元,占当年总营收比例分别为8.94%、5.8%和4.24%。

就国台第一大客户天津帝泊洱生物茶连锁有限公司而言,2017年至2019年其采购额分别为3641.08万元、4816.56万元、4661.46万元,占同期关联交易总额的比例分别为71%、70.55%、57.9%,占国台酒业营收比例分别为6.36%、4.09%、2.47%。

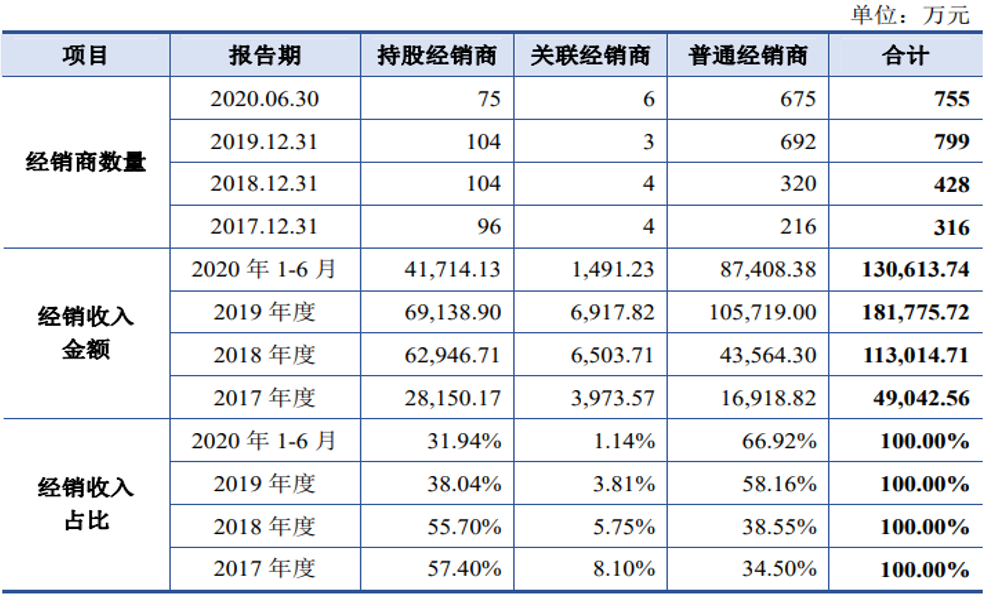

同时,国台酒业与众多经销商联系十分紧密,持股经销商对营收贡献较大,真实销售业绩需要花上一个问号。具体而言,目前国台酒业持股经销商总共104家,经销商持股比例达到25.96%。

同时招股说明书显示,2017年—2019年,持股经销商加关联经销商占到经销收入的65.5%、61.45%、41.85%,截至2020年上半年,两者合计占比仍高达33.08%。

虽说酒企经销商持股是作为经销商股权激励的常见手段,但是国台酒业持股经销商和主要客户营收占比如此之高,容易引起利益输送嫌疑。在IPO终止后,国台酒业董事长闫希军表示,计划对监管关心问题展开调整,并计划在下半年继续申报IPO,可见国台酒业上市决心之大。

另一家知名酱酒习酒则是因为同业竞争问题,而被迫与2019年10月终止IPO。

习酒的上市计划。最早可以追溯到上世纪90年代。彼时的习酒,正处在传奇厂长陈星国治下的兴旺时代,在西南地区一度有“二茅台”的美誉。

在管理层的雄心推动下,习酒开始了大踏步的产能扩张,“双三千计划”、“百里酒城”、“浓酱双轮”的动作尽管在商业上可圈可点,但核心问题却很令管理层犯难——资金支持。

在没有资本市场渠道支持的时代,习酒只能借助信贷手段,然而,过快的扩张步伐,宏观调控带来的信贷收紧,使习酒自90年代中期开始,背上了沉重的债务包袱。等到公司真正希望上市之时,其财务状况已经无法支持其在当时登陆资本市场。

习酒的第二轮上市计划,发生在它成为茅台集团下属子公司后。2012年,习酒计划在香港上市,但由于推进国企股份制改革和行业遇到调整期等因素,习酒上市进程一度被搁置。

2014年,茅台集团明确到2014年底前争取习酒公司上市,但2014年上市计划还是以失败告终。2017年底,茅台高层表示,在2020年前茅台集团计划旗下有三家新上市公司,其中就包括习酒。但由于同业竞争问题没有得到有效解决,习酒主动叫停了上市计划。

对于习酒和茅台股份的同业竞争问题,关键还是两家企业是否具有彼此业务是否独立。如果两者的管理、销售、生产、渠道等无法有效分割清楚,那么同业竞争问题仍将继续存在。

尽管困难重重,但各家酱酒品牌仍致力于成为“酱酒第二股”,其背后则是资本逐利驱动所致。实际上,在并没有彻底解决管理问题之前,盲目上市是并不有利于公司发展的。

02 管理是核心问题

对于主要酱酒企业闯关接连失败原因,归根到底一句话就是急于求成,当然背后也存在地方政府强势助推的因素。

纵观三家酱酒企业,体制改制、股权、渠道管理等历史问题没有得到有效解决,在酱酒快速发展期,规范性仍是酱酒面临的主要问题

虽然市场对“酱酒第二股”呼声由来已久,但由于像郎酒、国台、习酒这样的主要酱酒企业或多或少都存在一些“硬伤”,而其他酱酒企业则面临规模较小的问题,短期也不太能符合上市条件。

当前酱酒企业上市过程中存在的问题,充分暴露了酱酒品类行业发展的不规范。上市并不是结果,更是一个起点,是检验企业经营质量的“试金石”。通过IPO如果能更好的解决相关问题,对企业经营、行业发展也无疑能起到积极促进作用。

地方政府产业规划是加速企业上市的重要推手。可是,心急吃不了热豆腐,太过匆忙,产业规划效果反而不佳,上市规划只能延后。

在对酱酒企业的上市计划中,贵州四川两省都有规划。贵州省要求4年内新培育3家50亿元级别的白酒上市公司;四川泸州市计划到2020年实现郎酒成功上市,主营业务营收突破200亿元。然而,从当前实际结果看,2018年贵州省和泸州市发布的推进相关酱酒的上市计划未能如愿。

白酒也是周期性行业,虽然周期属性不强,能够得到资本今天的认可实属不易。在估值明显偏高的情况下,“酱香第二股”们争相上市也就在情理之中。但从管理层对待郎酒和国台谨慎的态度中,可以看出证监会对于白酒行业的谨慎态度。

03 资本意志

聚焦当下,争当“酱香第二股”已经成为除茅台外的其他酱酒企业的重要目标。“酱香第二股”虽诱人,但上市进度仍低于预期,当前只存在于概念阶段,呼声高涨更多是被资本看中,上市被爆炒也是大概率事件。

酱酒只有茅台一家上市并非偶然,酱酒产销周期长,更要注重品质品牌渠道管理等方面建设,资本追逐快速变现和盈利与酱酒经营理念本质上相背离。

酱酒IPO遇阻在酱酒品类快速发展阶段也未必是坏事。在酱酒品类快速成长期,酱酒较长的产销周期决定了其投入大,见效慢的情况,所以对产品品质、品牌建设、市场风险管控、企业组织架构,以及内部管理、渠道建设等方面要求严格,这也就要求酒企放慢经营脚步,需要通过较长的时间成本对各个方面进行完善。而酱酒IPO遇阻也恰恰反映了这些问题。

对于资本市场而言,市场对“酱香第二股”关注过度,并不有利于行业发展。“第二股”更应从整个白酒行业发展格局看,抛开行业只看品类数量意义不大。

当前,酱酒在资本市场的受捧程度也毫不逊色,这一点从众兴菌业的股价走势上也能看出来。在“酱酒第一股”贵州茅台巨大赚钱效应示范下,资本市场也在翘首期盼其他酱香投资品种,希望能在酱酒品类发展浪潮中分一杯羹。

但是这种期盼更多的是一种情绪追逐,与火热的概念股炒作并无差别。对于酱酒的资本市场投资行为而言,应该从行业发展格局看,更加注重酱酒企业资产质量,对于长期投资而言,单纯追求“酱香第二股”意义并不大。

04 尘埃落定?

若众兴菌业并购事项率先通过,则“酱香第二股”争论也将告一段落,这可能导致酱酒企业IPO趋于理性,概念炒作也会相对弱化。

从企业层面看,无论是郎酒、国台还是习酒,他们上市都没有太大问题,仅仅是时间的早晚。只要潜心理顺管理问题,那么未来酱酒可能会引来“第三股”、“第四股”、甚至“第五股”。

当然,本次众兴菌业并购行为,定价与估值问题仍是最大悬念

圣窖酒业当前已经不是第一次参与资本运作了,在2020年10月,*ST园城曾计划收购圣窖酒业100%股权,构成重大资产重组。但仅过了44天项目即被终止。原因是无法就标的公司估值达成一致意见。

对于本次关收购,估值与定价也就是价格问题是关键所在。众兴菌业跨界切入酱酒领域本身无可厚非,但由于项目刚完成意向谈判阶段,股权收购协议尚未正式签订,最终的交易价格也需要经过专业的资产评估机构评估后方能确定,收购仍然存在不确定性。

只不过,若本次并购事项最终获得通过,圣窖酒业将实现曲线上市,“酱酒第二股”争论也将告一段落,之后酱酒企业上市股价也将逐步回归到业绩增长逻辑,概念炒作情绪也会相对弱化。