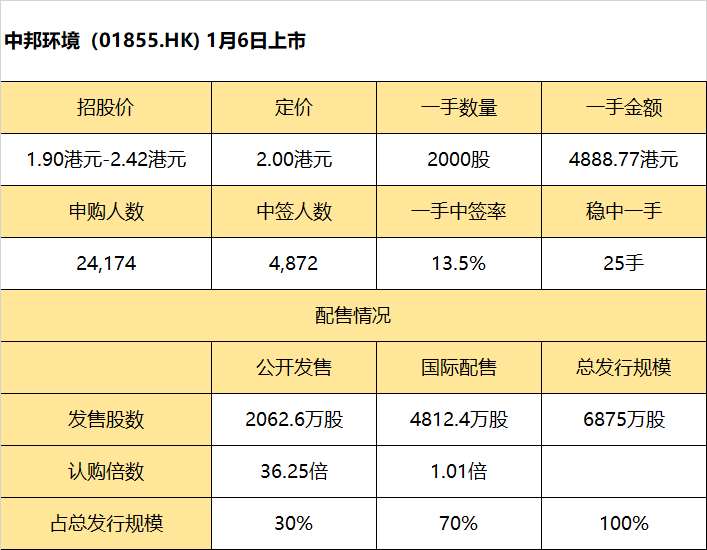

1月5日,中邦环境发布公告,公司全球发售6875万股股份,其中香港发售股份2062.6万股,国际配售股份4812.4万股,另有15%超额配股权;发售价已厘定为每股发售股份2.00港元,每手买卖单位2000股;中国通海企业融资为独家保荐人,预期股份将于2021年1月6日于联交所主板挂牌上市。

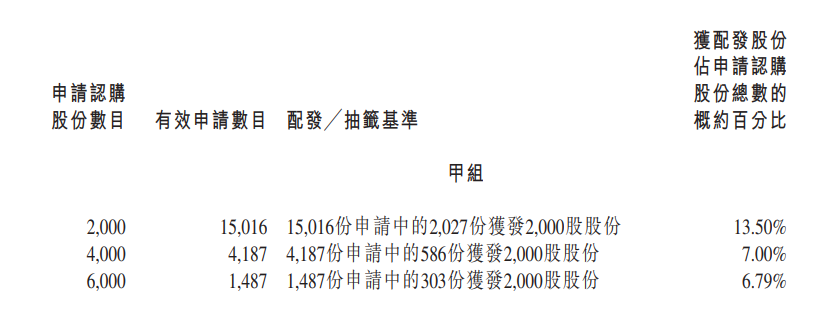

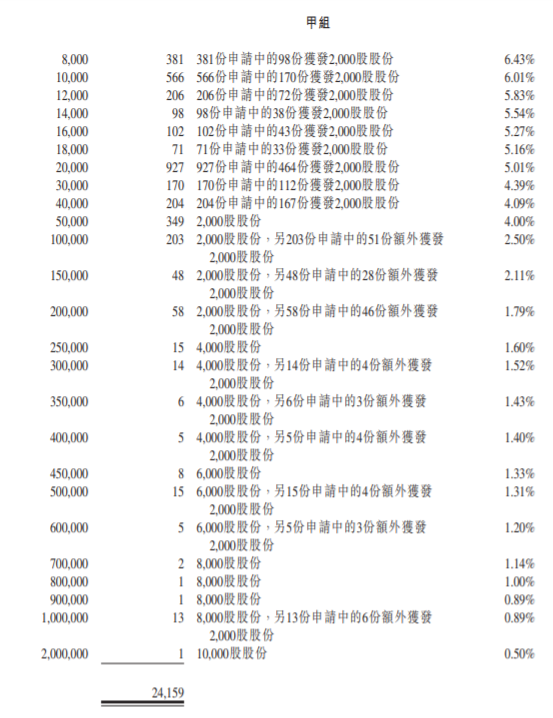

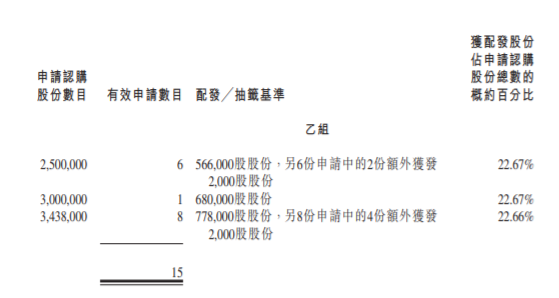

分配结果:

甲组每手(2000股)申购所需资金约4888.77港元。一手中签率13.5%,申购25手稳中一手。

乙组头为250万股(1250手),申购所需资金约6110965.85港元,获配566000股(283手)其中,2份申请多获1手。

根据国际配售初步提呈发售的发售股份已获小幅超额认购。已获认购的国际配售股份数目相当于国际配售项下初步可供认购的国际配售股份总数约1.01倍。根据香港公开发售初步提呈发售的香港发售股份获大幅超额认购。公司合共接获24,174份有效申请,认购合共2.49亿股香港发售股份,相当于香港公开发售初步可供认购的香港发售股份总数约36.25倍。

按每股发售股份发售价2.00港元计算,估计公司将收取的全球发售所得款项净额约为5470万港元。其中,

- 该等所得款项净额约14.8%预期将用于在北京、上海及重庆成立地区设计办事处,包括租用办公场所、购买办公用品及设备及招聘人员的开支,以切合公司于该等地区的业务扩张;

- 约23.7%预期将用作即将开始的长春动物园项目的建设工程的前期成本;

- 约26.1%预期将用于投资乌兰浩特市天骄天骏旅游开发有限公司,该公司为集团与乌兰浩特市地方政府设立以负责神骏山项目的融资、开发、运营及维护的PPP模式下的项目公司;

- 7.4%预期将用于购置集中化的ERP系统,以提升公司的资讯科技能力及项目执行效率;

- 约18.0%预期将用于偿还公司将于2021年8月到期的人民币3000万元银行贷款;

- 及约10.0%预期将用作集团的一般营运资金。

据了解,中邦环境是中国东三省成熟的园林及生态修复项目服务提供商。公司的业务遍及中国13个省级地区,其中包括吉林、北京、天津、内蒙古及新疆。

根据灼识咨询报告,就2019年位于东三省的项目产生的收益而言,中邦环境在东三省生态修复行业公司中排名第一及于园林行业公司中排名第二,市场份额分别约为6.7%及1.3%。根据灼识咨询报告,就2019年产生的收益而言,公司于中国园林及生态修复行业的市场份额分别约为0.08%及0.58%。