我们的长期观点是基于一种新的更高、更不稳定的通货膨胀机制。我们认为这一主题在未来五年内可能会进行投资,而且只是刚刚开始。这个主题就是一个新的资本支出超级周期已经来临。

2022年5月,英仕曼(man group)旗下投资经理的一份研究报告指出,当前环境下,产生了一个新的长期的投资主题,就是发达国家的资本支出超级周期已经来临。

过去20年,全球化带来了持续低通胀,亚洲投资热潮,以及亚洲经济/就业的快速发展。

但是同时,G7等国家由于工作时间减少,全要素生产率下降,以及低迷的资本投资,造成了长期停滞。

现在,由于发展中国家工资占比上升;净零排放和可再生能源的驱动;供应链独立性;基础设施升级政治优先事项;以及俄乌冲突引发的国防开支问题……发达国家的长期资本支出的浪潮可能已经开始。

将投资带回“家”意味着全球化进程的逆转和经济周期的脱钩。这也意味着发达国家拥有独特的阿尔法机会。半导体、机器人、新能源发电、原材料等行业,都将成为引人注目的行业。

英仕曼来自英国伦敦、拥有超200年历史,是全球领先的对冲基金,管理规模仅次于龙头老大桥水。

2021年是对于英仕曼“飞速增长”的一年,资产管理规模创下新高达到1486亿美元,较2020年底增加了20%。

“资本支出超级周期”在逆全球化的趋势中,是一个非常值得重视的观点。

值得一提的是,全球石油巨头雪佛龙首席执行官迈克·威尔斯在6月4日发出警示,由于石油和天然气生产商无意加大钻探规模,在可预见的未来,世界料仍将面临高企的能源价格。

这似乎预示着开启资本支出超级周期的理由越来越充足且临近。

20世纪90年代中期,当我们开始在摩根士丹利担任研究助理时,我们接受了不仅以单个时间范围思考的培训。对于在时间t的投资组合分配,我们需要去分析从t=0到t+6个月的市场环境。

同时,为了不在短时间的喧嚣中迷失方向,我们还被教导尝试和理解长期机制,比如从t+1年到t+5年或更长时间进行分析。或者正如我们的导师Barton Biggs曾经说过的那样,我们必须区分周期性和非周期性。

我们今天的周期性观点是,当前美国经济将放缓,以及持续过度的通货膨胀过度导致的美联储持续紧缩。

我们的长期观点是基于一种新的更高、更不稳定的通货膨胀机制。我们认为这一主题在未来五年内可能会进行投资,而且只是刚刚开始。这个主题就是一个新的资本支出超级周期已经来临。

我们将审视G7资本投资的背景(它曾经萎靡不振),然后检查大量资本投资现在可能出现的原因。最后,我们将提出长期投资繁荣可能对七国集团资产市场产生的影响。

G7国家长期停滞

拉里·萨默斯(Larry Summers)在2014年做的一次广受关注的演讲中,重申了阿尔文·汉森(Alvin Hansen)的“长期停滞”概念。

他指出了三个因素,他认为这三个因素导致了新一轮经济停滞。

这其中包括工作时间的减少和全要素生产率的下降。但迄今为止,最大的催化剂是低迷的资本投资。

因此,假设萨默斯是对的,那么刺激资本投资可能是一种巨大的兴奋剂,可以帮助西方经济走出困境。

受亚洲投资热潮的推动

过去20年,亚洲经济体出现了投资热潮,2001年中国加入世界贸易组织(WTO)加速了投资热潮。其必然结果是,七国集团(G7)经济体的固定资本形成长期下降,并将生产和就业外包给亚洲。

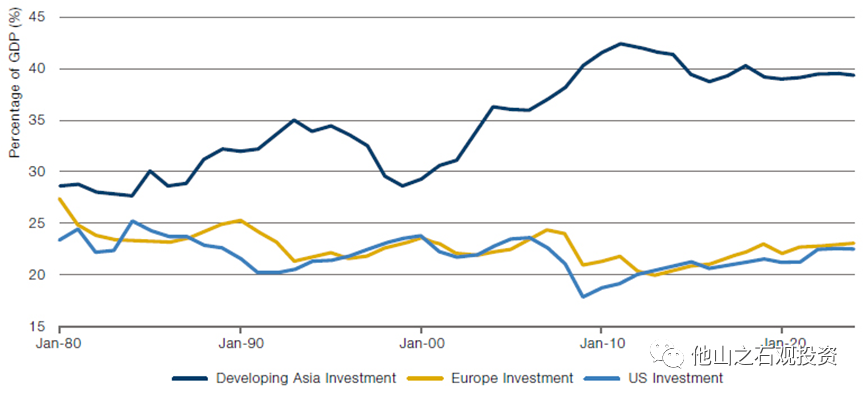

图1说明了G7和亚洲资本投资的分歧程度。自2001年以来,亚洲发展中国家的资本支出占国内生产总值的比例从30%上升到40%,而美国的资本支出则从22%下降到新冠疫情前的20%多一点点,最近受疫情影响才恢复了一点。欧洲也是类似的道路。

图1:区域投资占区域GDP的百分比

Source: Minack Advisors; as of 31 March 2022.

亚洲这样发展过程既是“好事也是坏事”。对于亚洲工人和整个亚洲经济体来说,这是一件非常好的事情。

在购买力平价(PPP)的基础上,2001年后的20年间,亚洲发展中国家的人均GDP以每年近8%的速度增长。按绝对值计算,亚洲GDP从3000美元飙升至近13003美元,使数亿人摆脱了贫困。

西方消费者也享受了这一过程,例如,来自中国的进口商品价格在20年内保持不变。廉价的中国制成品涌入西方市场,促使大量的中国经常账户盈余通过资本账户循环,形成巨大的国际净投资盈余(目前达到2万亿美元)。

西方的工人是大输家

但有这个过程有一个大输家:西方的工人。他们本来的工作被出口到了亚洲。

就业是跟随对生产能力的投资的,这个趋势让西方资本支出长期停滞,这也带来了萨默斯所提到的长期停滞。西方工人现在不得不为工作激烈竞争,并在价格上展开竞争。工资也被钉在地板上。

西方企业从工资占GDP的比例长期下降中受益匪浅,而企业利润部分达到了100年来的新高。

自20世纪20年代以来,企业从未经历过这样的情况。公司利润率不仅达到了百年来的最高水平,而且由于缺乏投资,资本支出也非常低,因此投资资本回报率(ROIC)和自由现金流的产生都不理想。没有工资通胀或商品通胀,就没有通货膨胀。因此,央行可以将利率保持在非常低的水平。

在1999年至2014年的15年间,美国家庭实际收入中值实际下降了13%——而在整个世界,总净财富正以每年6%的速度增长。

这是企业利润和估值的完美鸡尾酒。美国消费者的净资产呈指数级增长,从2000年的40万亿美元增长到今天的150万亿美元。经历了2000-03年互联网泡沫、2008年金融危机、2010-11年欧元区危机和2020-21年新冠疫情所带来的通货紧缩,但基本上,无论西方消费者经历什么危机,他们总的来说还是越来越富有。

但问题是,这些财富的分配非常不均。那么,为什么没有发生革命呢?答案是,如果你赚不到钱,你可以借啊。债务主要通过住房扩展到收入分配的下半部分。是不是让你想到了2008年的金融危机?

为了还清债务,许多西方经济体都实行了紧缩政策,进一步挤压了工人的实际收入。在1999年至2014年的15年中,美国家庭实际收入中值实际下降了13%——在全球总净财富以每年6%的速度增长的情况下,这促使拉里·萨默斯撰写了他那篇著名的论文。

政治的优先事项在悄然变化

带着这些问题,我们来到了今天。

工人们已经意识到自己的困境,并要求改变。政客们,尽管有时显得迟钝,但他们总是渴望连任,并以“升级(level up)”和“重建得更好(build back better”)”的愿望作出回应。甚至中国也注意到了这一点,并出台了旨在传播财富的共同繁荣政策。

因此,无论是周期性原因还是长期原因(我们认为更可能是后者),七国集团经济体的工资都开始上涨。在我们看来,为了恢复社会公平,收入分配中底层员工的工资将不可避免地必须实质性上涨。这将不是一次性的水平重置,而是一个多年的过程。

更高的工资需要更好的工作,否则在经济上就不可持续了。你如何找到更好的工作?答案是通过“在国内”投资生产能力。

英国财政大臣里希·苏纳克(RishiSunak)在3月份总结了这一点,并警告说“除非生产率和增长有所提高,否则人们将开始对自由市场的道德和物质理由失去信心。问题不再是政府,而是企业根本没有足够的投资”。

他还补充道,他的首要任务是“在未来几年削减商业投资税”。

这是一个相当冗长但必要的总结,总结了即将到来的七国集团资本支出热潮的背景,有希望确定增加资本投资的必要性。

但是,是什么因素可以驱动这样的企业投资呢?

资本支出激增的驱动因素

直到一个月前,我们几年来一直在思考的可能出现的资本支出激增有几个主要驱动因素。这些驱动因素是:

随着工资占GDP的比例上升,企业部门以资本替代劳动力;

净零排放和可再生能源驱动;

供应链独立性:各国确保其获得基本组件和材料,独立于全球供应链;

“重建得更好(build back better”)”类似的计划以更新公共基础设施和“升级”(Level up);

现在,俄罗斯已经在给第三次冷战(Niall Ferguson教授的描述)点燃了发动机,现在出现了非常明显的第五个驱动力,即国防开支。

如果发生了,这意味着什么?

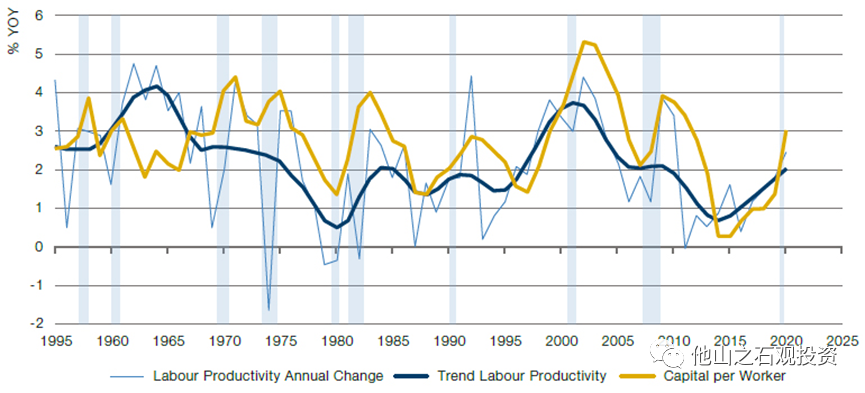

在经济学中,很少能找到像资本支出和生产率之间的关系那样清晰的关系。我们的朋友、杰拉德·米纳克,一位严肃的经济学家,绘制了图2,追踪了这种关系。他还提供了我们刚才引用的资本支出驱动因素列表。

图2:美国劳动生产率和资本深化

Source: Minack Advisors; as of 31 March 2022.

Note: Capital per worker is 5-year average growth in capital per hour worked.

这张图展示了三件非常有趣的事情:

首先,每小时工作的资本支出在20世纪10年代创下了60年来的新低。

第二,劳动生产率遵循同样的时间规律。

但第三,在这场疫情中,资本支出开始迅速恢复,重新带来了生产力。

如果杰拉德是对的,我们也认为他是对的,那么这可能是长期资本支出浪潮的开始,可能会促进生产力的繁荣。

投资的影响

我们目前初步的想法是,这会带来以下领域的机会:

半导体设备;

资本货物;

工程;

建设;

机器人;

传感器;

可视化软件和硬件;

原材料;

运输和装运;

铀和核能发电;

其他可再生能源发电促进因素。

在宏观层面上,我们面临着更高和更不稳定的通货膨胀带来的紧张关系。

一方面,本地投资会推动比我们过去习惯的周期更短、幅度更大的通货膨胀,另一方面,也会推动潜在的结构性更高的生产率增长。

这可能意味着,对于拥有大量投资机会的公司来说,企业利润可以维持得相当好;但对于在这个新世界中没有这些投资机会的公司,将受到惩罚。

因此,股票指数的回报可能存在明显的分散性,这是创造阿尔法的肥沃土壤。

在国家层面上,将投资带回“家”应该意味着全球化进程的逆转,以及经济周期在某种程度上的脱钩。这意味着区域甚至国家市场可能在给定的起点上提供非常不同的回报。因此,国家投资可能会非常重要。

至少,我们认为长期停滞已经过去,我们正在进入名义GDP增长率更高但周期更短、更剧烈的时期。在我们看来,买入并持有的日子已经过去了。