来源: 房东经济学

你是否常常下面这些耸人听闻的说法?

“美联储收紧货币了,要用强势美元剪全世界羊毛了。”“美联储放水了,又要靠印美元来剥削全世界了!”“美联储把金融危机转嫁给其他国家......”

美联储这下可就难办了,松也是要害你,紧也是要害你,那民科们觉得美联储要怎么做才能让自己满意呢?

下面就全方位看一看美联储的地位、功能、案例、决策以及我们关心的道德观,相信这会是具有意义的常识科普。

一、美联储的地位和功能

美联储即美国的央行,依据美国国会通过的1913年《联邦储备法案》而创设,以避免再度发生类似1907年的银行危机。整个系统包括联邦储备委员会、联邦公开市场委员会、联邦储备银行、三千家会员银行、及3个咨询委员会。

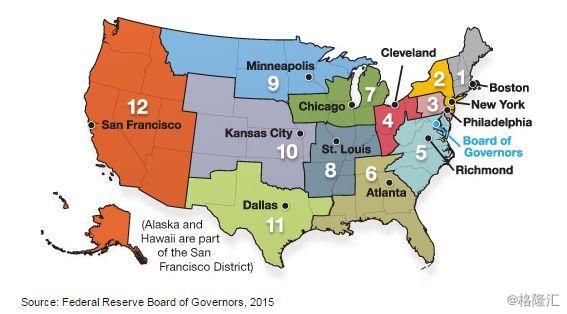

12家分布全美主要城市的地区性的联邦储备银行及辖区

美联储的工作目标和其他国家央行是一样的,那就是稳定本国经济,保护本国就业增长和控制通胀。由于美国经济自身有周期性,所以美联储货币政策的宽松和紧缩主要是根据美国经济状况而定的。

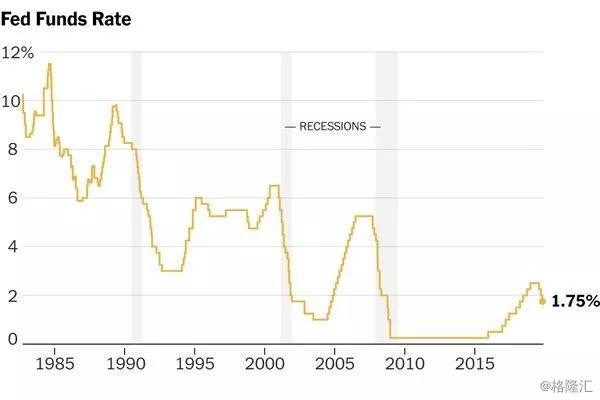

例如2004年美国GDP增速3.8%,通胀率达到3.3%,已经出现过热苗头,美联储在2004-2006年连续17次加息,将联邦基金利率从1%升至5.25%,后来次贷危机爆发,美国经济硬着陆,美联储又开始大幅降息并启动量化宽松。

可见美联储工作的重心一直是美国经济,过热的时候收紧,过冷的时候宽松,央行工作是一项几乎需要面面俱到的系统工程,美联储没有那个心思也没有那个能力去“加息收割别国”或“印钞剥削别国”。

二、美联储的独立性

值得一提的是,美联储是美国一个独立机构,不受联邦政府控制,因此无法成为所谓“美国阴谋”的执行者,阴谋论无从谈及。

作为美国的央行,美联储只是从美国国会获得权利,因其决议无需获得美国总统或者立法机关的任何高层批准,所以它被视为独立的央行,它不接受美国国会的拨款,其成员任期也跨越多届总统及国会任期。

当然,美联储服从于美国国会的监督,后者定期观察其活动并通过法令来改变其职能。同时,美联储必须在政府建立的经济和金融政策的总体框架下工作。

所以,我们在过去两年经常看到特朗普吐槽美联储主席鲍威尔,特朗普曾多次表示美国需要大幅降息至零利率,而美联储根本没把总统的话放在眼里,反而在2018年加息4次,到今年时,美国经济减速,美联储又谨慎地降息三次,每次都是最小幅度的25个基点,这让急于大幅降息的特朗普焦急又无助。

特朗普对鲍威尔不满已久,但也只能靠发推吐槽几句

三、美国能靠印钞剥削世界吗?

自从布雷顿森林体系崩溃后,美元不再与黄金挂钩,美元的价值仅仅在于美国联邦政府的信用。目前世界上的货币几乎都是这种性质的信用货币,对应各个国家的信用。

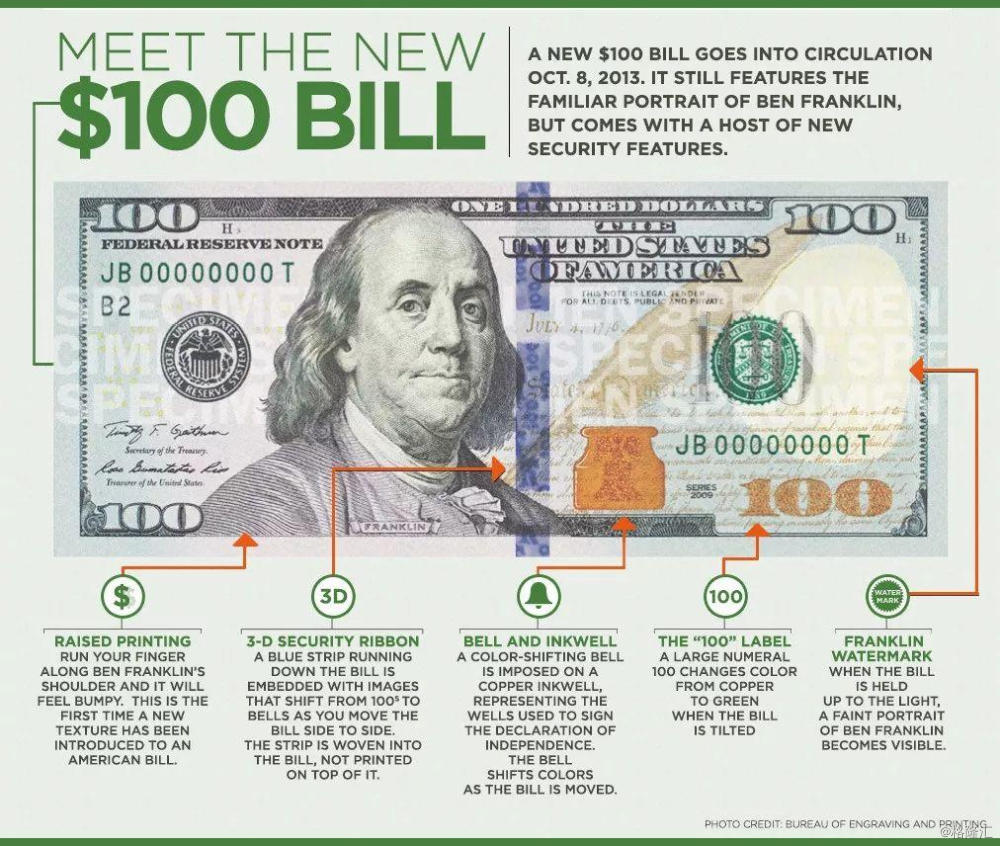

2013年开始流通的新款百元美钞

理论上说,如果美联储无限制印钞,必然会严重损害美元背后的信用,并导致美元贬值,购买力大幅降低,美联储不仅没有办法通过无节制印钞来剥削全世界,而且还会因为这个行为损害美元信用,严重侵蚀美国的长期利益,美国人不会蠢到去做这种得不偿失的事。

另一方面,尽管经历了很长一段时间的零利率和量化宽松,美国的货币供给整体上仍是比较理性的,截止2019年10月底,美国M2(广义货币)供应量为15.24万亿美元,大约是中国的55%,而中国的GDP总量只有美国的65%。

很多国家虽然表面上要“去美元化”,行动上还是对美元爱不释手。这也很好理解,因为目前美元比其他货币更加适合于成为国际货币,如果现在可以用别的货币去替代美元来进行国际贸易和金融结算,并且能让我们的经济活动效率更高,那大家自然会抛弃美元。

遗憾的是,中短期内我们都看不到这个可能性。各国决策者对于这一点更是心知肚明,美债也是全球公认的最安全的资产之一,目前中国持有了超过1.1万亿美元的美债,以微小差距排在日本之后,可见美元背后的信用有多高。

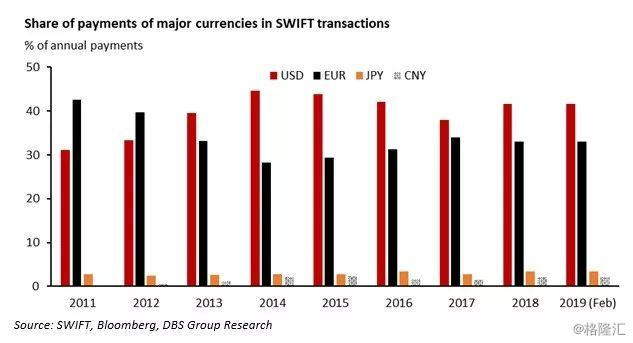

据环球银行间金融通信协会(SWIFT)公布的最新数据显示,美元在全球支付市场中排名第一,占比超过40%,而且自2011年以来,欧元的使用比例显著降低,这使得美元占全球支付的比例这些年来不但没有下降,反而还在增加,而除了欧元外,其他货币和美元都有着数量级的差距。

近年来美元、欧元、日元、人民币在全球支付市场中的比例(红色为美元)

四、美国能靠货币紧缩“剪羊毛”吗?

除了上面说到的“美联储通过宽松来剥削世界”的谎言,还有一个反向的谎言,那就是:美国靠紧缩货币来刺破其他国家资产泡沫,然后获得廉价资产,最终得到剪羊毛的效果。

持这一观点的人常常以90年代的亚洲金融风暴来进行佐证,因为在其他周期几乎找不到美国剪羊毛的案例,亚洲金融风暴看上去相对要像一点(也仅仅是相对)。

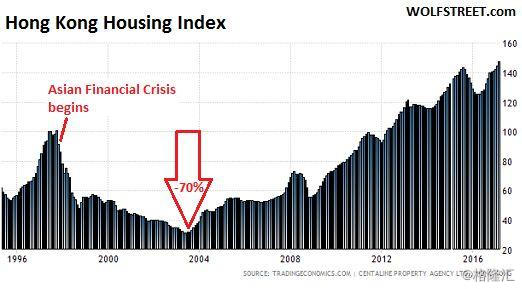

亚洲金融风暴期间,东南亚大多数国家、韩国以及中国香港都受到了极大冲击,泰铢在取消联系汇率制后一天暴贬17%,香港房价一年跌去一半,恒生指数从1997年8月高点的16820点下跌到1998年8月的6544点,我们从这些数字就足以体会这场金融风暴的惨烈程度。

在亚洲金融风暴中受严重冲击的国家

可是,在亚洲金融风暴发生期间,美国并不在加息周期之中,相反,美联储还小幅下调了利率,1993年3月末时的联邦基金利率为5.5%,经过三次降息到1998年11月时是4.75%。我们找不到美联储通过货币政策攻击东南亚国家的证据,至于包括索罗斯在内参与其中的国际资本大鳄,不过只是以盈利为目的的“个体户”,还有无数来自其他国家的对冲基金在这场风暴中下赌注。

当时美国经济如日中天,这并不是靠“剪羊毛”得来的,而是依赖互联网产业带来的新一轮经济扩张,在美国经济强势的背景下,即便美联储货币政策不收紧,美元也不断攀升成为强势货币;亚洲金融风暴的发生,原因不在美国,而在这些国家自己。在风暴来临前,这些国家发生了什么呢?

他们经历了“经济奇迹”,先有“四小龙”,后有“四小虎”,但在发展后期,东南亚国家的经济增长越来越依赖不断增加的资本投入,全要素生产率增长几乎停滞,泰国、印尼、马来西亚、中国香港等地经济纷纷进入了泡沫状态,经济杠杆化严重,资产价格飙升。

香港房价从1996至1997年短期翻倍,随后1997至1998腰斩

所以,是当初这些亚洲国家的体质太弱、金融周期见顶、风险积累太多,最终导致出现了金融风暴,风暴的导火索仅仅是泰铢取消了联系汇率制(放弃与美元挂钩),没人逼泰国这么做,这事儿还真不能赖美国。在亚洲市场被血洗的过程中,美国的主要资金还在纳斯达克那些充满愿景的科网泡沫中爆炒,并没有通过抄底亚洲廉价资产来实现所谓的“剪羊毛”。

五、美联储的底线

全球金融危机爆发以来,包括美联储在内,各个主要经济体的央行都采取了宽松的货币政策,但经济增长对货币宽松的依赖就像是鸦片,很多经济体一旦沾上就很难离开。

美联储曾经的零利率和量化宽松也备受争议,比如不少民科张口就来的一句话:“美联储把金融危机的风险转嫁给了其他国家”,但压根不解释清楚美联储究竟做了什么,也没有说风险是通过什么渠道怎样转嫁的,更不会告诉你次贷危机时标普500指数下跌近60%、全美平均房价下跌30%、无数人由于负资产而流落街头...... 没有国家能在金融危机中独善其身,危机源头的美国更是损失惨重,如果美国有这个能力转嫁风险,这些坏事也就不会发生了。

金融危机爆发后,美联储做的事可以总结为两个:一是降息、二是量化宽松。这是针对美国经济状况指定的国内货币政策,和对外转嫁风险八杆子打不着。再退一步说,如果这样就等于是转嫁风险,我们就来横向对比一下全球各大央行操作的力度,看看谁“转嫁风险”的力度更大一些。

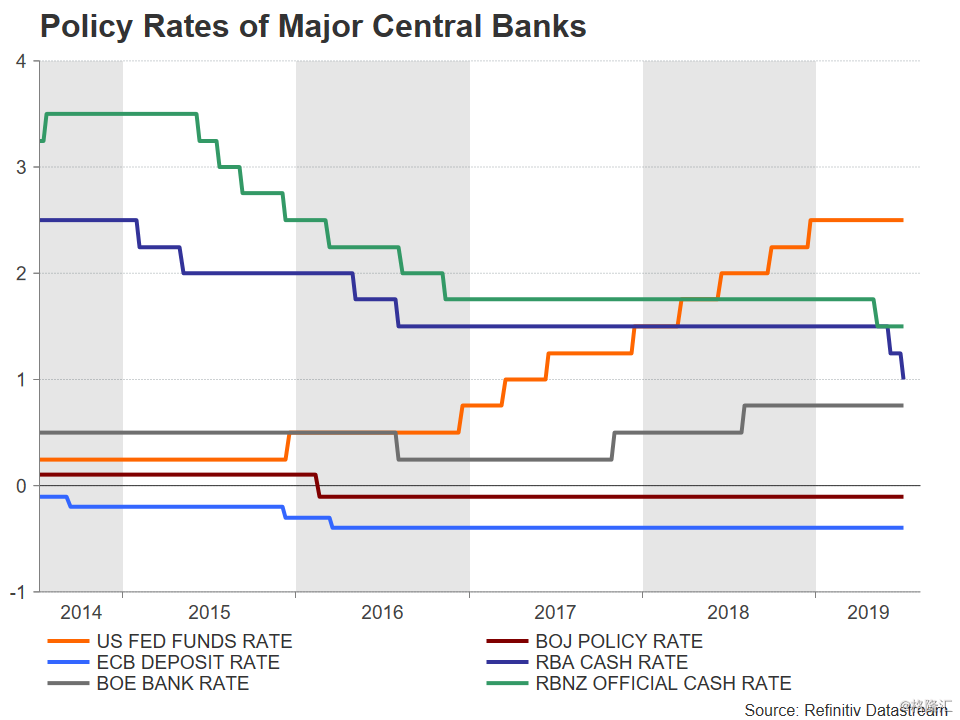

先从利率说起,目前美国联邦基金利率几乎是所有主要发达国家中最高的,所以低利率算不上是美国输出危机的工具。美国从2015-2018年连续渐进式加息累计9次,同一时期没有第二个国家这样做,美联储加息的目的是为了给下次危机腾出更大的货币政策空间,相比日本和欧洲的破罐子破摔的零利率,美国可能是全世界主要发达经济体中,极少数还在努力实现利率正常化的国家了。

2018年后,美联储利率(图中橙色线)已显著高于日本央行、欧洲央行、英国央行、澳洲联储以及新西兰联储的利率

联邦基金有效利率 1983-2019

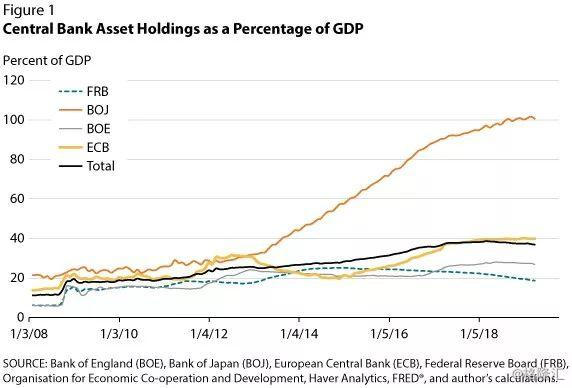

说完利率,再谈量化宽松(QE),量化宽松并不是美联储的专利,日本早在2001-2006年为了对抗通缩就进行过QE。由于量化宽松是通过央行购债实施的,因此量化宽松的力度会清楚地显示在某一个央行的资产负债表上。

金融危机后,各个主要经济体央行的资产负债表都显著扩大,以央行资产/GDP来衡量QE的强度和节奏,美国可能还是最克制的一家:在2018年末,美联储资产/美国GDP已降至20%以下,英国的这一比例为40%,日本已经超过100%。如果量化宽松是“风险转嫁”的途径,那从数据看,美国显然没有占到便宜。

美联储(虚线)、日本央行(橙线)、欧洲央行(黄线)、英国央行(灰线)资产/GDP情况

六、远离阴谋论

经过上述的介绍,相信大家对于美联储的方方面面都有了一定了解,整体来说,美联储是一个对美国经济负责且行为得当的央行。对于那些我们幻想中的阴谋,美联储既没有动机也没有能力去实施,他们自己的工作已经够忙的了。

阴谋论的可怕之处在于,它彻底颠倒了我们原本正常的思维方向:分析一个问题,我们往往都是先收集信息,再得出结论;而阴谋论让你先有结论,再围绕结论强行拼凑一些似是而非的信息。阴谋论常常伴随一些无中生有的虚构信息对读者加以煽动,这的确很容易让人热血沸腾,但在沸腾的同时,也会让当事人智商打五折。

美联储只是一个例子而已,互联网给了我们更多渠道了解世界,凡事多一些思考,少一份盲从,不仅可以深入了解自己感兴趣的领域,更能避免自己被人利用。