1月25日讯,快手将在香港IPO中发行3.65亿股股份,其中97.5%国际配售,2.5%公开发售,招股价区间为每股105-115港元,集资额介乎383.47亿至420亿港元,倘计及行使15%超额配售权,集资额可进一步增至441亿至483亿港元。该股将于周二起公开招股,股票代码为01024.HK,每手100股,入场费约为11615.89港元。快手的上市估值将介乎556亿至609亿美元(约4337亿至4750亿港元),绿鞋后估值最多可增至617亿美元(约4813亿港元)。该股明天起公开招股,股份预期2月5日挂牌。

该公司引入10名基石投资者,包括美国基金Capital Group、阿布扎比投资局(ADIA)、加拿大养老金计划投资委员会(CPPIB)、GIC、贝莱德、淡马锡、景顺、富达等,合共认购24.5亿美元(约191.1亿港元)股份。

快手更新招股书:前11个月营收525亿 运营亏损94亿

快手日前更新招股书,并公布了最新数据。招股书显示,截至2020年11月30日止十一个月,快手的总收入为525亿元。

截至2020年11月30日止十一个月,快手的毛利为209亿元,毛利率为39.9%。截至2020年11月30日止十一个月,快手的经营亏损为94亿元。

快手于2021年1月15日与北京首农信息产业投资有限公司(「北京首农」)订立框架协议,同意通过北京快手购买总建筑面积约11.42万平方米的若干物业,总对价(含税)约28亿元,及租赁总建筑面积约11.95万平方米的若干物业和相关停车位,首三年每月总租金约为2280万元.

惟须满足若干条件以及遵守将要订立的物业购买合同及租赁协议的最终条款。该等物业将主要用作快手的办公室。快手计划用内部资金支付购买物业的对价。

2020年11月12日,国家广播电视总局发出《关于加强网络秀场直播和电商直播管理的通知》(「第78号通知」),列明网络秀场直播或电商直播平台的登记规定及直播业务有关实名登记、用户虚拟打赏消费限额、未成年用户虚拟打赏限制、直播审核人员资格、内容标签及其他方面的规定。

快手称,营业纪录期间,公司大部分收入来自直播业务。快手正征求监管当局提供更多指引,并且衡量第78号通知的各项规定执行和对业务的影响。用户虚拟打赏消费限额最终可能对快手的虚拟打赏收入及经营业绩造成负面影响。

快手还表示,预计2020年销售及营销开支绝对金额较2019年会有所增加。

因此,快手预计2020年亏损净额较上年会有所增加。此外,由于持续投资生态系统,故预计在不久的将来销售及营销开支和研发开支绝对金额会不断增加因此,无法保证在不久的将来会盈利。

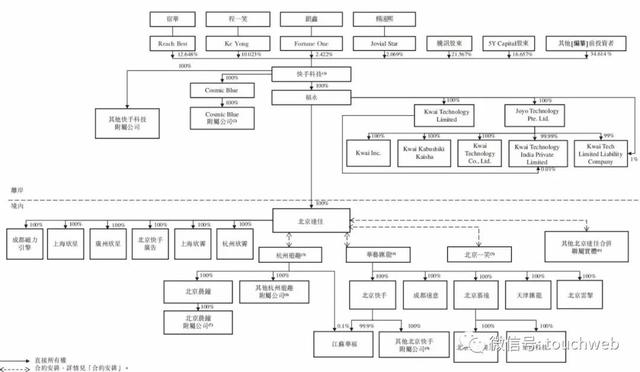

IPO前,腾讯持股为21.567%,宿华持股为12.648%,程一笑持股为10.023%,5Y Capital持股为16.65%。

此外,百度持有快手约3.78%股权,DST股东共同持有快手6.43%股权;DCM股东共同持有快手约9.23%股权,红杉资本持股约为3.2%。Boyu持股约为2.29%,淡马锡持股约为0.86%。