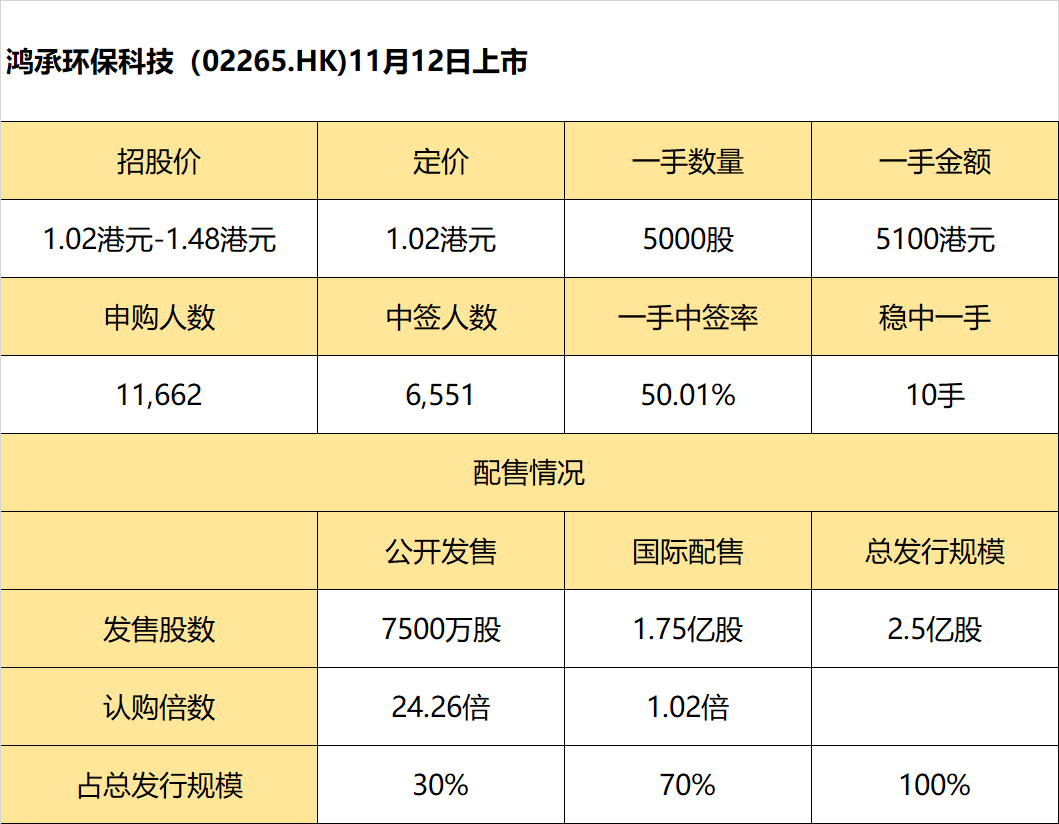

11月11日,鸿承环保科技发布公告,公司全球发售2.5亿股股份,其中香港发售股份7500万股,国际发售股份1.75亿股,另有15%超额配股权;每股发售股份的最终发售价定为1.02港元,每手买卖单位5000股;第一上海为独家保荐人;预期股份将于2021年11月12日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

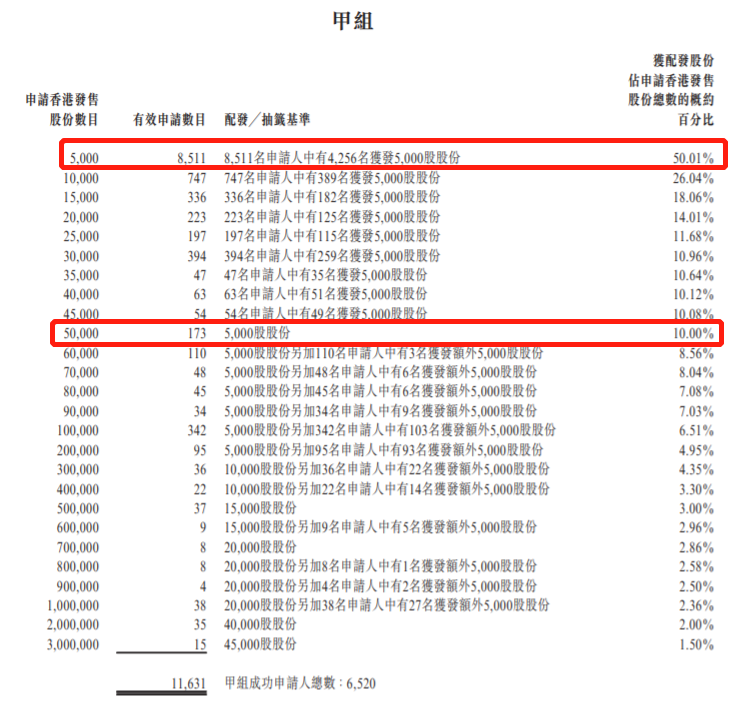

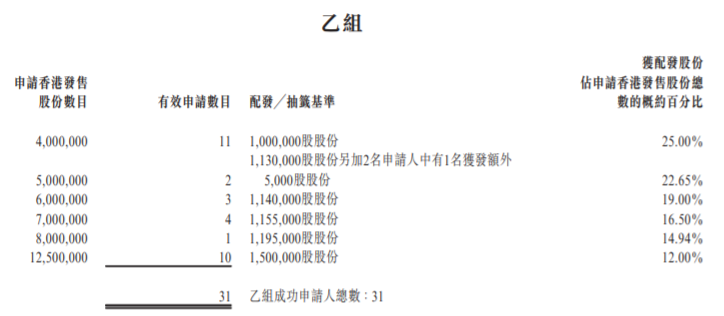

分配结果

甲组每手5000股,一手中签率50.01%,申购10手稳中一手。

乙组头为800手(4000000股),获配200手(1000000股)。

香港发售股份获适度超额认购,公司合共接获11,662份有效申请,认购合共6.06亿股香港发售股份,相当于香港公开发售项下初步可供认购合共2500万股香港发售股份的约24.26倍。根据国际配售初步提呈发售的发售股份获轻微超额认购。合共2.29亿股国际配售股份获认购,相当于国际配售项下初始可供认购合共2.25亿股发售股份的约1.02倍。

按最终发售价每股1.02港元计算,估计公司将收取的全球发售所得款项净额约为2.156亿港元(假设超额配股权未获行使)。公司拟将该等所得款项净额约86.7%用于提高产能和实力,以巩固市场地位;约3.9%将用于加强研发能力;约9.4%将用作一般营运资金。