4月28日,国际油价跌幅持续扩大,美油6月合约一度跌幅跌超20%,价格逼近10美元/桶。

截至4月17日数据,库欣库容使用率已经79%,距离历史最高的89%还差两周时间,也就是说5月初大概率会爆库。这个时候,留给页岩油企业的路只有一条——停产!

但停产也并不简单,若处置不当,压力巨大的油井将可能产生“井喷”事故,这无疑是一场灾难。

而从更长期的角度来看,若此次美页岩油陷入深度停产,则意味着者美国可能丧失第一产油国地位。

一般来说,油田开采后,油层被打穿,地下压力会将原油顺着采油管道,源源不断地传输到地面。目前,世界上大部分石油靠自喷进行开采,随着时间推移,地层压力会降低,自喷会停止,为了继续出油,就需要往井底注气、注水、注化学聚合物,人为地进行膨胀加压,让油井再次出油。

此时若停产,并非易事。

首先,大面积连成一体的采油机,关闭闸门后,会出现暴虐般的“井喷爆管”事故,钻井、塔架、建筑物全部冲爆,带来宛如末日灾难的破坏。且井喷事故一旦发生,只能等到地下原油能量宣泄完毕后才能平息,宣泄时长由储量决定。

其次,油田平息后,地表不再有惯性涌动,地层油路会被地表压力封死,人工干预加压不能起死回生,等于主动放弃可以产油的油田,油田废弃。想要再次重启,成本将超过新建一座新油田。

行业人士认为,美国页岩油也停产,主要是指老油井,一旦停产,基本意味着废弃,也必然给企业带来巨大的损失。据世界石油4月22日报道,原油价格的历史性大跌正在推动美国页岩油全面撤退,运营商停止新的钻探并关闭旧井,此举可能会使世界最大石油生产国美国的产量减少20%。

深度停产有损美国产油国地位

2018年2月,美国原油产量20多年来首次超越沙特;6月和8月两度超越俄罗斯,成为世界最大产油国。

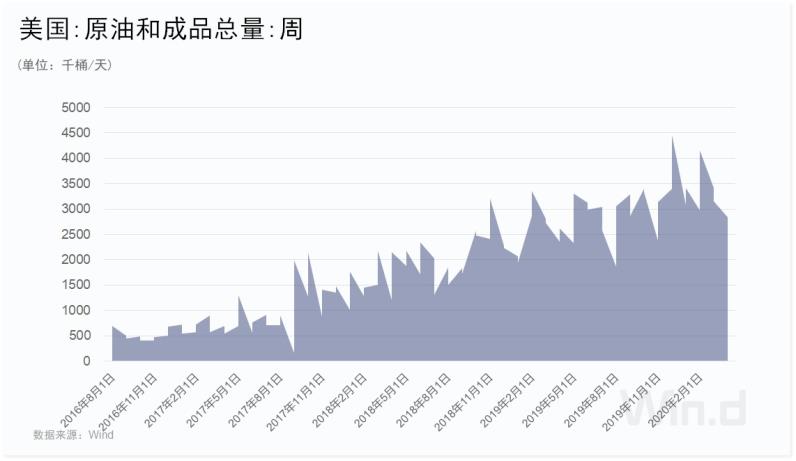

根据EIA的数据,美国原油产量从2011年的570万桶/日增加到2020年创纪录的1310万桶/日。同时原油出口量也一度超过了400万桶/日。

随着公共卫生事件在全球的扩散,导致原油需求急剧减少,从油井源源不断生产出来的原油,成了烫手的山芋。WTI05 合约在 4 月 20 日跌至历史性的负值,收盘于-37.63 美金/桶。这是一次多头平仓踩踏事故,但背后本质上也是由于交割地库欣已经实质性涨库,和边际上高昂的储运成本。

天风证券认为,公共卫生事件节奏差异决定了,全球原油增量需求大概率只能来自亚太,尤其是中国。用“中国平价”思路,从中国到岸价倒推,扣除运费,买中东油是折扣最大的,买俄罗斯油折扣也不错,而买美油是最不划算的。原因除了沙特以及其他中东西非产油国都给了 5 月合约巨额贴水,还有当前高昂的运费对要跨大西洋+印度洋运到亚太的美油是很不利的。

若全球需求不能很快恢复,美页岩油井进一步大面积停产,可能是不得已而为之。这对于美的原油产业链来说,打击可能是毁灭性的:企业资金链断裂,债务违约,直至破产。待公共卫生事件过去,经济复苏之时,油企产能断流,美国能源独立梦破灭,又将再次依赖中东原油。

据新华社报道,4月1日当天,美国页岩油企业怀廷石油申请破产保护,成为首家在这场原油价格之争中倒下的页岩油企业。还有另外一家位于美国休斯敦的页岩油厂商卡隆石油公司已经在讨论其30亿美元巨额债务重组事宜。

再平衡

美国凭借页岩油,一跃成为左右全球能源市场的重要力量。但页岩油的致命弱点是,开采成本过高,一旦发生需求减少,最先受到冲击。美国油田开采深度超过5000米,开采成本为35-45美元之间,远高于沙特的2-8美元,也高于俄罗斯的10-20美元。2020年以前,美国的页岩油行业很多都是中小企业,其产业逻辑是:融资、打井、增产,不断循环。

据有关资料表明,自2000年以来,美国页岩油开发投资已超过1.2万亿美元,长期的负现金流和高负债使得页岩油发展可持续性备受质疑。不少页岩油公司靠着继续借债、发展技术、缩减开支、降低生产成本度过了几年寒冬。

IHS Markit数据显示,美国页岩油行业在2018年首次实现了16亿美金的年度净现金流入,本来要应付长期债务问题,恐怕要到2023年。但,难以预料,公共卫生事件打乱了世界的需求节奏。

美国也不能寄希望欧佩克再次减产,毕竟欧佩克已经达成了减产协议,美国不减产导致的区域问题和中东产油国没有关系。

美国今年本来计划要新开采14000口油井,Rystad Energy咨询公司估计,总计开采成本在1000亿美元以上。