12月初,多家科技公司将扎堆在美IPO,其中包括俄版“亚马逊”Ozon、美国市场占有率最大的外卖平台DoorDash、美版“拼多多”Wish、“硅谷创业奇才”Max Levchin创立的移动支付公司Affirm、计划进军中国的游戏公司Roblox以及本地短租平台Airbnb。本文,我们将一一从公司营收、运营数据以及公司的优势及风险等方面,对六家公司进行分析,帮助投资者更直观地了解公司。

首先,先看下六家公司整体的情况:

一、俄版“亚马逊”:Ozon

Ozon成立于1998年,公司位于俄罗莫斯科,是俄罗斯品类最多的电子商务平台,公司凭借其遍布全国的物流基础设施,为俄罗斯大约1140万活跃买家提供服务。公司的收入来自商品销售和服务两部分。截至2020年9月30日的9个月,来自销售商品的收入为528.45亿卢布(约6.95亿美元),来自服务的收入为137.54亿卢布(约1.81亿美元)。

营收大幅增长,亏损同比收窄

Ozon招股书显示,公司2020年前9个月营收较去年同期大幅增长。最近的完整的自然年2019年营收增长较2018年全年也大幅增长。具体来看:

- 截至2019年9月30日的9个月,公司营收为665.99亿卢布,去年同期391.59亿卢布;

- 2019年全年营收601.04亿卢布,2018年营收 372.20亿卢布。

此外,Ozon同比收窄,部分原因是,2019年亏损大幅增加,导致基数较小的缘故,每股亏损也呈现同样的趋势。

招股书显示:

- 截至2020年9月30日的9个月,公司亏损128.57亿卢布,去年同期亏损130.33亿卢布。

- 2019年全年亏损193.63亿卢布,2018年全年亏损56.61亿卢布。

- 截至2020年9月30日的9个月,每股亏损84.4卢布,去年同期亏损104.3卢布;

- 2019年全年每股亏损150.4卢布,2018年全年每股亏损60.6卢布。

用户、订单双轮驱动,GMV持续高速增长

招股书还显示,Ozon年度活跃用户1140万,去年同期660万;用户年均下单笔数也从3.8笔提升至5笔。俄罗斯人口为1.47亿,其中互联网用户约有1.13亿,1140万的活跃用户仅占互联网用户的10%,这意味着Ozon还有很大的用户增长空间。

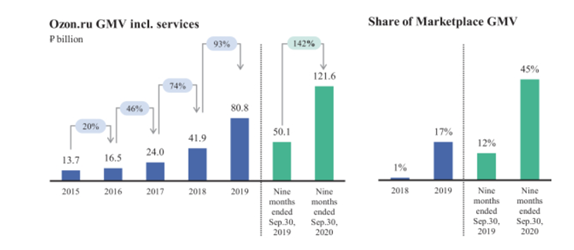

其次,公司GMV持续保持高速增长,截至2020年9月30日的9个月,Ozon GMV为1216亿卢布,同比增长142%。公司GMV市场份额也从去年的12%,提升至45%。

此外,APP的渗透率提升,来自APP的订单占总订单的比例从去年的51%,提升至70%。

俄罗斯是欧洲第四大零售市场,2019年零售市场的规模为33.6万亿卢布,预计2025年将达到46.2万亿卢布。

另外,根据NFOLine的数据,从2016-2019年,俄罗斯零售市场的年均复合增长率为6%,受新冠疫情影响,预计2020年将收缩1%。INFOLine预测,俄罗斯零售市场将在2021年复苏,在实际可支配收入和消费者贷款增长的双重驱动下,NFOLine预计2021-2025年俄罗斯零售市场将以约6%的复合年增长率增长。

二、美版“饿了么”:DoorDash

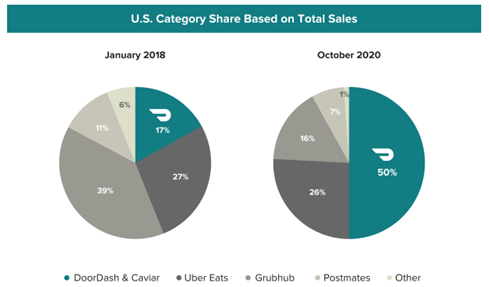

DoorDash是北美最大的在线餐厅送货服务平台,公司总部位于加州的旧金山,成立于2013年的DoorDash已经是美国外卖行业当之无愧的老大。根据Edison Trends对美国各大外卖平台的统计报告显示,今年10月,DoorDash以50%的市场占有率抢占了美国外卖市场的一半江山。

DoorDash主要通过其DoorDash平台上DoorDasher为商家和顾客提供送货服务。据悉,DoorDash在美国,加拿大和澳大利亚拥有超过390,000名商人,超过1800万名消费者和超过100万名Dashers。公司从成立到现在已累计完成超9亿笔订单。

疫情期间,外卖订单激增

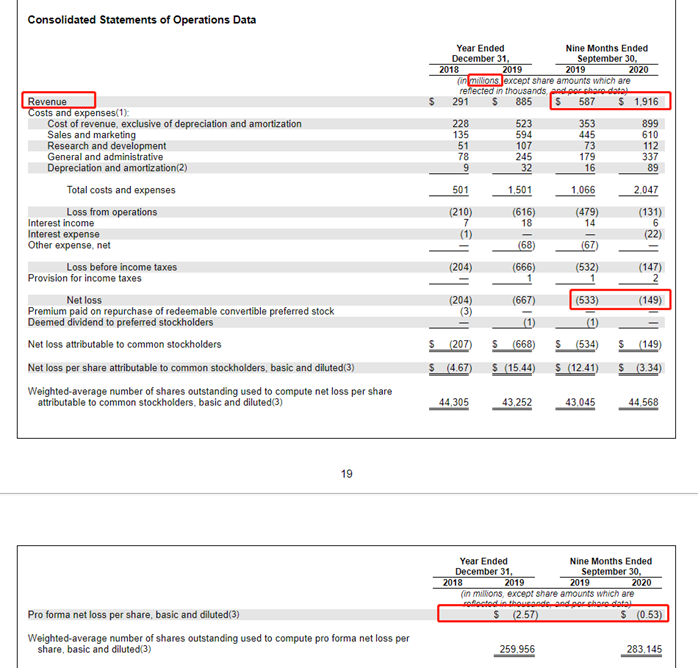

新冠疫情让餐饮外送服务业务量激增,DoorDash今年业绩大爆发。2020年前三季度,其市场订单总额(GOV)飙升至165亿美元,而2019年全年GOV也仅为80亿美元。

2020年的前九个月里,DoorDash营收为19亿美元,同比增长两倍多,上年同期为5.87亿美元。在收入增长的同时,DoorDash2020年同期的净亏损收窄至1.49亿美元,2019年同期录得净亏损5.33亿美元。

但好消息是,DoorDash今年到目前为止已经产生了3.15亿美元的正运营现金流,在2019年产生了4.67亿美元的负运营现金流之后,这是一个显着的改善。

此外,公司调整后的EBITDA实现9500万的盈利,去年同期亏损4.75亿美元。

CEO对公司拥有绝对控制权

招股书显示,DoorDash将提供三类具有不同投票权的股票。A类普通股将授予所有者每股一票的投票权。B类股票将附带每股20票,C类股票将没有投票权。提供多种股票已成为硅谷的常见做法,尤其当CEO同时也是公司创始人的时候。

招股说明书称,Tony Xu和另外两位联合创始人Andy Fang和Stanley Tang预计将签署一份投票协议,协议将赋予Xu对联合创始人持有的B类股票行使“指导投票和投票”的权力,这无疑会让Xu拥有该公司的全部控制权。

另外,尽管DoorDash尚未披露具体的发行区间和股数,但除了上述三位联合创始人,作为公司第四位联合创始人,Evan Moore多年前离开公司成为风险投资家,其总共持有4180万股B类股票。

配送机器人的出现

和其他零工经济公司一样,为了减轻运营成本,DoorDash也没有把旗下大批配送员当作正式员工,不然公司需要承担更多员工福利的保障,如健康保险和带薪休假等。

相比之下,这些公司宁愿花钱为员工属性的争议作斗争。此前加州法院投票通过22号提案,以允许优步、Lyft及DoorDash等公司无需将司机归类为雇员。为通过该提案,这些企业共计投入约2亿美元,这也是加州历史上投入最高的提案游说活动。

与其他零工经济公司类似,DoorDash更倾向于使用机器人。尤其是在美国人工费用比较昂贵的大环境下(DoorDash每次送餐收取4美元至7美元的固定费用)。为此,公司引入了来自爱沙尼亚公司Starship Technologies研发的一款自动配送机器人,并开始在加利福尼亚州首次进行投放使用。

当被问及机器人是否会取代人工配送员时,公司管理层表示,该机器人目前的作用是作为配送的补充,而不是替代。公司发现机器人可以让人工配送员避开短距离的订单,从而去配送金额更大、路线更复杂的订单,后者往往能给配送员增加收入。

加大营销换取市场份额

分析师表示,与网约车服务一样,外卖行业也面临着同样的激烈竞争,不同企业送餐服务互相之间替代性很高。面对激烈的竞争,这些公司也不得不打起了价格战。DoorDash一直利用给客户返利来巩固自己的市场份额,因此促销和营销支出也水涨船高。

根据分析公司Second Measure的数据,DoorDash在美国市场份额中处于领先地位,9月份送餐销售额占49%,而Uber为22%,GrubHub为20%。值得注意的是,2019年第一季度DoorDash将高达101%的收入用于销售和营销支出,而仅仅几个月后,它就成为了市场领军者,这可能不是巧合。

据行业跟踪公司Kantar的数据,今年2月2日至4月27日期间,Grubhub在美国的广告支出为2700万美元,同比增长40%。DoorDash将广告支出提高了35%,而Postmates更是将广告支出提高了82%。

分析师认为,拼车行业已经意识到为了使市场合理化,公司不能一味地依靠促销活动,目前尚不清楚外卖平台是否充分认识到这一教训。但显然可以看到外卖公司正在大肆烧钱,损失惨重,这或许未来将给企业带来了更糟糕的财务状况。

三、美版“拼多多”:Wish

Wish是一家为超低价无品牌商品提供了电子商务平台,公司成立于2010年总部位于旧金山。根据招股书,公司希望通过IPO筹集至多10亿美元。

Wish已成为最大和增长最快的全球电子商务平台之一,将100多个国家/地区的1亿多月活跃用户与500,000多家提供大约1.5亿项商品的商人联系在一起。

自2019年以来,其平台在北美,欧洲和拉丁美洲的商户数量增长了约234%,在美国的商户数量增长了268%。在截至2020年9月30日的9个月中,Wish的经调整EBITDA亏损为-9900万美元,收入为17亿美元。

营收增长平平,但亏损稳定

相较于中国的拼多多、以及美国知名电商平台而言,Wish近年来营收增长可谓“乏善可陈”。

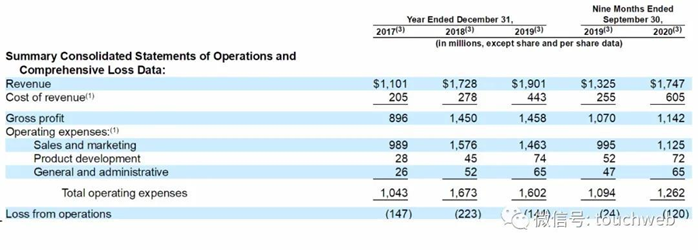

招股书显示,Wish在2017年、2018年、2019年营收分别为11亿美元、17.28亿美元、19亿美元,2019年全年营收同比仅增10%。

今年,Wish前三季度营收17.5亿美元,同比增长了32%,相比之下,同做零售电商的亚马逊、Target和沃尔玛,三季度营收同比增幅分别达到37%,155%和79%。

招股书称,一季度由于公共卫生事件爆发导致“严重的生产供应中断”,营收同期下降了8%。二季度同比增长67%,获得明显反弹后,三季度由于“全球物流网络持续中断”,增长再度放缓,至33%。

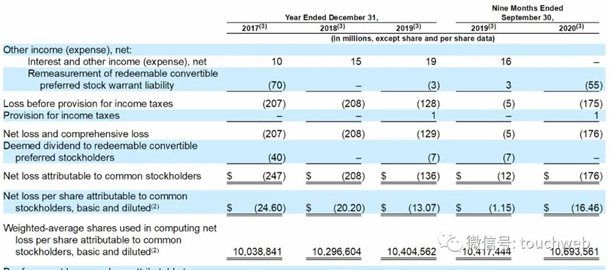

不过,其“底线”却一直相当稳定。Wish在2017年、2018年、2019年归属于股东的净亏损分别为2.47亿美元、2.08亿美元、1.36亿美元。2020年前9个月,其净亏损录得1.76亿美元。

上述三年,其运营亏损分别为1.47亿美元、2.23亿美元、1.44亿美元,2020年前9个月为1.2亿美元。

逾90%卖家来自中国

招股书显示,目前Wish在100多个国家/地区拥有超1亿月活用户,平台约有超500000名卖家签约销售,而绝大多数卖家都来自中国。

Marketplace Pluse此前数据统计,Wish中94%的卖家都来自于中国,其中广东卖家占了27%,这使得平台商品能够保持较低价格出售。其余6%的卖家来自美国、英国、加拿大和印度。Wish称:

由于中国卖家能以极具竞争力的价格出售优质产品,平台发展最初主要针对中国卖家,而中国是过去十年全球最大的商品出口国。

不过如上文所述,随着公共卫生事件对全球供应链和物流造成持续冲击,过度依赖单一供货来源的弊端越发凸显,这也为投资者敲响警钟。

同时,邮政补贴的变化也可能对公司营收造成损害。长期以来,Wish一直受益于美国邮政局与中国官方邮政局之间的协议,根据协议规定,重量不超过4.4磅的包裹从中国运往美国,要比在美国各州之间寄送价格更便宜。

但是联合国万国邮政联盟(UPU)于7月终止了这项补贴,并对来自中国的入境邮件设置了更高的费率。Wish在招股书中表示,为了弥补这项费用,中国卖家可能被迫提高商品价格,这将使平台商品的价格优势有所削弱。

此外,会否加征关税也是风险之一。

Wish表示,已采取措施扩大卖家的地域基础。去年,该公司吸引了大批来自北美、欧洲、拉丁美洲等地区的卖家。2019年以来,平台美国卖家数量增长了268%。

公司同时称,一直在投资发展自己的物流,并与第三方承运商合作进行跨境运输。此外,它正在扩大其自有品牌产品的范围,这些产品由Wish生产或批量购买,而后在其平台上出售。

估值250-350亿美元,DST与GGV为股东

迄今,Wish一共融资16亿美元,其中2015年完成超5亿美元的融资,彼时估值约30亿美元。2017年获得F轮融资时,其获得了包括淡马锡、DST、Third Point Ventures、Founders Fund、光际资本等多位著名投资方的青睐。

2019年8月,Wish获泛大西洋领投的3亿美元H轮融资,估值为112亿美元。公司将该笔资金用作市场营销和营运资金,拓宽其在欧洲和北美的业务版图,并持续优化物流链路。

据英国媒体报道,目前其目标以250亿至300亿美元估值挂牌。媒体称有投行最初预计其以400美元估值上市。

IPO前,Wish主要股东持股如下:

- DST Global持有24.1%的A类股,及4%的投票权;

- The Founders Fund持有14.3%的A类股,及2.6%的投票权;

- Formation8 Partners持股为16.1%,6%的B类股,及5.2%的投票权;

- GGV Capital持有7.7%的A类股,4.3%的B类股,及3.1%投票权;

- Republic Technologies Pte. Ltd.持有6.2%的A类股,及1%的投票权;

- Sheng Zhang持有19.9%的B类股,及9.3%的投票权。

四、Affirm,又一PayPal帮在冲刺资本市场

Affirm成立于2012年,总部位于美国旧金山,是一家主打“预支付”的金融服务公司。Affirm的目标是彻底改变银行业,让消费者对消费更有自主权,享受轻松自在的金融服务。

Affirm为购物者提供一种替代传统信用卡的小额贷款,贷款期限3-36个月,贷款金额最高达17500美元。与有复利和潜在成本支付方式不同,Affirm事先向客户展示他们每个月将支付的确切金额,没有隐藏费用和其他附加费用。

业务方面,Affirm推出储蓄服务,客户可通过储蓄账户进行活期储蓄,Affirm将支付客户年化收益率1.3%的利息。

客户方面,Affirm的合作商户包括沃尔玛、华为、Warby Parker、Verizon Visible、David Yurman和Room and Board等品牌。

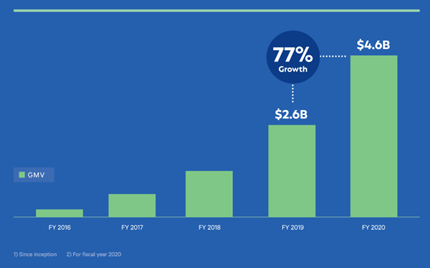

GMV、营收大幅增长

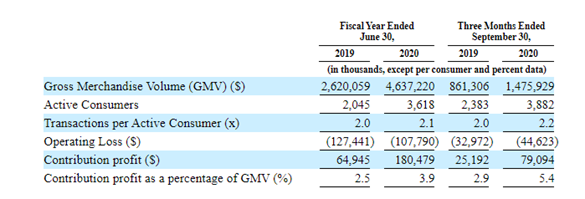

截至2020年6月30日的财年,Affirm的GMV为46.37亿美元,上年同期的GMV为26.2亿美元。Affirm在2020年第三季度GMV为14.76亿美元,上年同期的GMV为8.6亿美元。

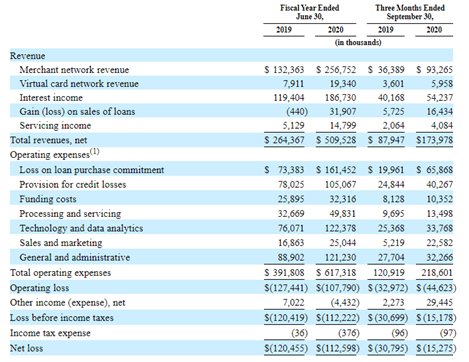

营收方面,招股书显示,截至2020年6月30日的财年,Affirm营收为5.095亿美元,上年同期为2.64亿美元;Affirm在2020年第三季度营收为1.74亿美元,上年同期营收为8795万美元。

Affirm的利息收入(Interest income)占比很高,其中,Affirm在2020年第三季度的利息收入为5423万美元,占营收的比例为31%。

截至2020年6月30日的财年,Affirm净亏损为1.2亿美元,上年同期的净亏损为1.13亿美元。Affirm在2020年第三季净亏1527.5万美元,上年同期的净亏为3079万美元。

明星创始人Max Levchin,曾为PayPal联合创始人兼前CTO

值得注意的是,Affirm是继大数据分析商Palantir上市后,又一PayPal帮在冲刺资本市场。Affirm创始人为Max Levchin,曾是PayPal联合创始人兼前CTO。

Max Levchin被称为“硅谷创业奇才”,出生在乌克兰的美籍计算机科学家,擅长安全加密算法,23岁时就成为PayPal的联合创始人兼CTO。Max Levchin曾在伊利诺伊大学学习计算机科学,先后在雅虎、Evernote、google等公司担任高级管理层,并参与创办PayPal、LinkedIn、YouTube、 Slide、Yelp、Yammer和SpaceX等。2012年,Max Levchin向信用卡支付发起挑战,创办Affirm。目前,Max Levchin除担任Affirm的首席执行官,还是HVF labs软件公司及Glow健康数据公司的创始人兼管理者,是SciFi VC私募股权基金的创始人及基金合伙人。

不仅Max Levchin创造传奇,共同创办PayPal的几名合伙人,脱离PayPal后另行创业,都取得极大成功,被市场称为“PayPal黑手党”(PayPal Mafia)。这其中包括特斯拉实控人马斯克、分析商Palantir主席Peter Thiel、领英(LinkedIn)创始人Reid Hoffman、美食评论网站Yelp创始人Jeremy Stoppelman。(Peter Thiel还投资了Facebook,以及出版了畅销书《从0到1》)。

五、在线视频游戏开发和互动共同娱乐平台:Roblox

Roblox互动娱乐平台由Roblox客户端,Roblox Studio和Roblox云组成,它们共同允许交互式创建和探索3D数字世界,游戏和体验。公司成立于2000年,总部位于加州圣马特奥。

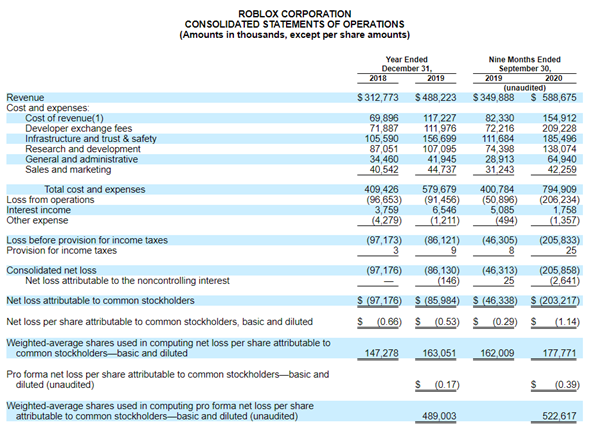

营收大幅增长,亏损大幅扩大

招股书显示,截至2020年9月30日的9个月,公司营收5.89亿美元,去年同期3.50亿美元;该期间,归属于普通股股东的净亏损2.03亿美元,较去年同期的亏损0.46亿美元,亏损大幅扩大。同期,Roblox的经调整EBITDA亏损为-1.14亿美元。

但来自运营的净现金流以及自由现金流大幅改善。招股书显示,截至2020年9月30日的9个月,公司来自运营的净现金流为3.453亿美元,去年同期为6260万美元;同期,自由现金流为2.93亿美元,去年同期为600万美元。

用户方面,在截至2020年9月30日的9个月中,公司拥有近700万活跃的开发人员社区,并且在180个国家/地区中平均每天有3110万活跃用户,这些用户通过移动,台式机和控制台参与。

进入中国市场的风险

招股书显示,Roblox未来计划进入中国市场,2019年公司就和腾讯成立了合作企业。

Roblox表示,它相信其在中国的渗透率具有“独特的地位”,但其“表现将取决于”腾讯消除监管障碍的能力。目前尚不清楚Roblox将采取什么措施来避免这种不确定。值得注意的是,防止游戏对青少年用户的影响,腾讯等游戏巨头一直在国内监管的视线中,Roblox如何确保其用户体验不受影响尚待观察。

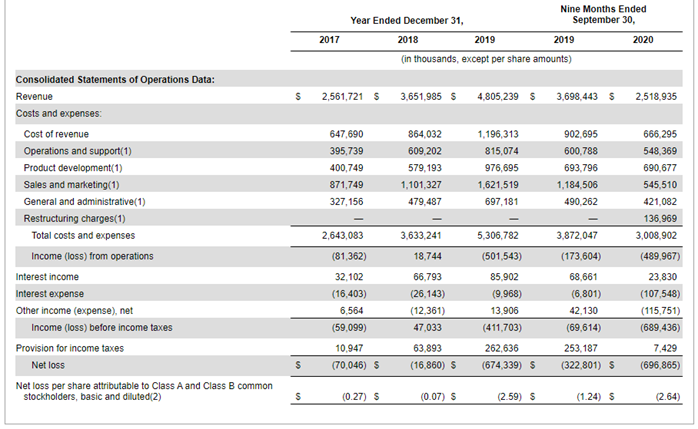

六、在线短租住宿平台:Airbnb

Airbnb恐怕是12月份上市的独角兽公司中,受疫情影响最严重的一个。公司成立于成立于2008年,总部位于旧金山,主要提供在线本地短期住宿预订服务。

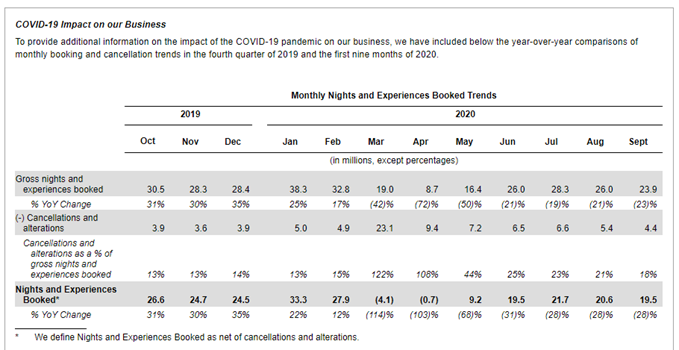

受疫情影响,预定量大幅下滑

招股书显示,Airbnb总预订量以及净预订量(总预订-取消&变更)从今年3月份开始出现负增长,尤其在3月、4月因取消、变更量大增,导致净预订为负的情况。

与之相应,该时间内公司业绩大幅下滑。招股书显示:

- 截至2020年9月30日的9个月,Airbnb营收为6.66亿美元,去年同期为36.98亿美元;

- 同期,公司净亏损6.97亿美元,去年同期亏损3.23亿美元。

此外,今年前9个月,其广告支出较去年同期减少了近4亿美元。同时,公司5月解雇了四分之一员工,并裁掉了部分非核心业务。

Airbnb业务覆盖全球200多个国家和地区。截至2019年,全球有5400万活跃预订者,在平台上累计完成预订3.27亿天。自成立以来,Airbnb接待了超过8.25亿游客。由于COVID-19造成的中断,该公司的业务在2020年初大幅下降,但它表示随着国内旅行在其平台上的兴起,其业务模式在两个月内开始反弹。每月预订尚未达到关机前的水平。CNBC表示,这是一个很大的降幅,但随着卫生事件持续,预计四季度降幅可能会更大。

据悉,该公司的主要竞争对手包括Booking Holdings、Expedia Group、猫途鹰、Trivago、Craigslist和万豪酒店、希尔顿酒店等。CNBC分析师表示,相较于其他竞争对手,疫情期间Airbnb证明了其面对市场变化强大的适应能力,对于潜在长期投资者,这正是其价值所在。