两只美国国内基础设施基金对能源相关支出提出了不同的看法。

美国总统拜于 8月通过的《降低通胀法案》,标志着政府的胜利。它也可能预示着投资能源基础设施 ETF的机会。

作为该法案通过的一部分,美国参议员乔·曼钦就一系列与简化环境许可相关的能源改革进行了谈判。拜登政府誓言要在今年年底前就改革进行投票,可能最早在 9月。

根据律师事务所 Kirkland & Ellis的简报,这些努力将导致对 25个具有“国家战略重要性”的能源基础设施项目进行审查和优先排序。这些项目涉及“关键”矿物的开发,以及促进核能、氢能和化石燃料以及碳减排。

能源基础设施以及交通项目,无疑受到了投资者的关注。此外,以管道、道路和可再生能源工厂等基础设施股票为代表的实物资产,在许多人担心经济衰退之际,也使该类别具有吸引力。

关注这些基础设施 ETF

在美国市场上市的基础设施 ETF不少,但其中只有四家专注于美国而非全球,其中只有两家拥有重要资产。iShares美国基础设施 ETF (IFRA)管理着 16亿美元的资产,而 Global X美国基础设施发展 ETF (PAVE)管理着 38亿美元。IFRA的费用比率比 PAVE收取的 0.47%低 17个基点。

IFRA是这两个基金中规模更大的一个,持有 159只股票,而 PAVE则为 100只。虽然它们共有 48只股票,但它们的前 10只股票之间没有重叠。从行业权重来看,考虑到 IFRA对公用事业公司的超额配置超过 42%,它可能具有优势。同时,PAVE对该类别的分配不到 5%。

IFRA还接触美国最大的太阳能公司之一SunPower Inc.,以及 Duke Energy Corp.和 Constellation Energy Corp.等公司。SunPower在太阳能和核能方面拥有大量投资,而 Constellation是其中之一国内最大的核电运营商。《降低通货膨胀法》包括增加太阳能和核能使用的资金。

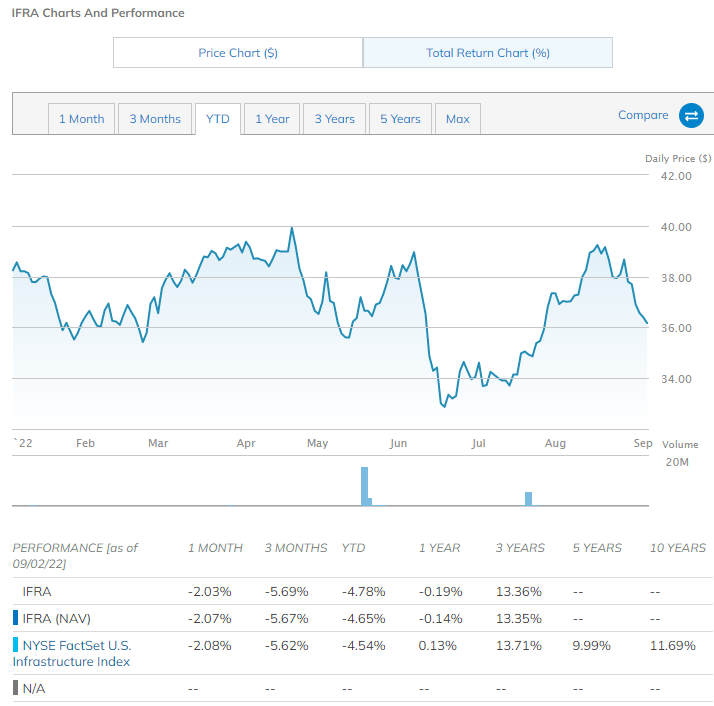

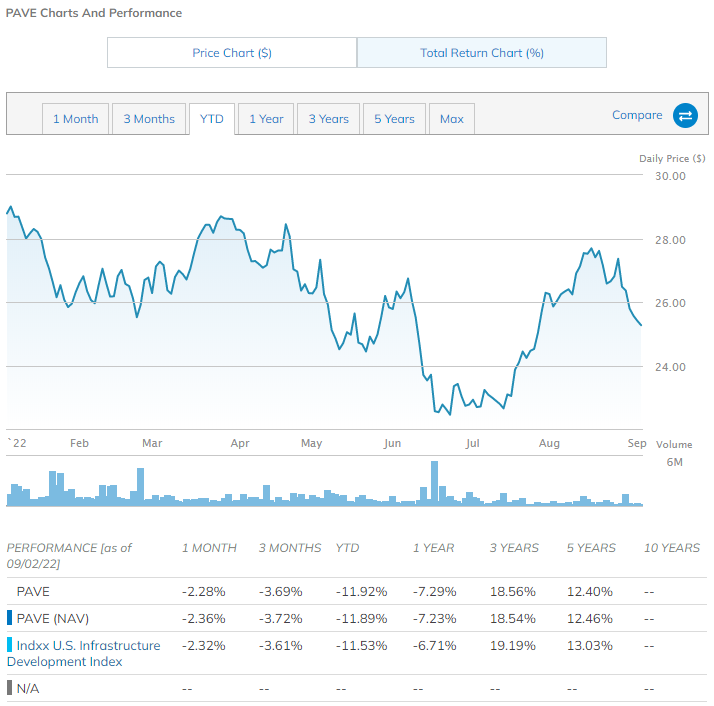

IFRA在过去一年的表现也优于 PAVE,上涨 2.2%,而 PAVE下跌 5.4%。IFRA今年迄今已下跌 3.4%,而 PAVE下跌近 11%。然而,根据晨星数据的数据,在按年计算的三年期间,PAVE领先 IFRA超过 5个百分点,回报率为 19.11%。

投资者似乎在押注 IFRA。本年度截止到现在,它已经吸引了超过 8.8亿美元的资金净流入,而 PAVE流出了 12亿美元。

注释:

1、iShares U.S. Infrastructure ETF(IFRA)

IFRA 跟踪美国上市基础设施公司的指数,这些公司的大部分收入来自美国境内。

IFRA 提供了一种不同的基础设施风险暴露方法。按照设计,该基金追踪一个专注于可以从国内基础设施活动中受益的美国公司的指数。指数选择从基础设施相关行业的所有美国上市股票开始。公司还必须至少有一半的收入来自美国。每家公司进一步分为两类之一:基础设施推动者(建筑公司、工程服务、机械和材料)或基础设施资产所有者和运营商(公用事业、能源运输和储存、铁路运输)。

2、Global X U.S. Infrastructure Development ETF(PAVE)

PAVE 跟踪美国上市公司的市值加权指数,这些公司的大部分收入来自基础设施开发或具有与基础设施开发相关的明确业务目的。

PAVE 对基础设施的定义包括建筑供应链中的许多参与者,例如原材料生产商、建筑设备生产商、工业运输和工程服务。与大多数其他以基础设施为主题的基金不同,PAVE 专注于国内基础设施,因为公司必须在美国上市并从美国获得超过 50% 的收入。该指数可能包括按市值加权的大盘、中盘和小盘公司。