经济不好,生意难做,就连互联网大厂也是如此。

但有一个例外,拼多多。

5月26日,拼多多发布了今年Q1业绩,营收为376亿,同比增速惊人,达到58%,超过市场预期。

注意!

这只是营收,还不是净利润。简单对比另外几大电商平台,同期营收增长基本限于停滞,拼多多能够取得这样炸裂的增长,不得不说是一种成就。

说到净利润,增速同样很高,归母净利润为81亿元,同比增长212%,Non-GAAP归母净利润则达到101亿元,同比增长141%,这样的增长幅度,几乎是同行7-8倍。经营利润率也在快速抬升,从去年同期的9.05%,翻倍上涨至18.41%。

而且,同行只能靠降本增效,艰难地做出净利润增长,但拼多多却不断展现出自己依然是成长股的特性。

业绩公布当晚,拼多多狂飙18个点。

拼多多的投资价值,正在重新获得市场认可。

01、最能打的电商模式

关于拼多多的逆势增长,很多人会有疑问:

凭什么?

其实,答案再简单不过,那就是商业模式好。

拼多多从成立、上市,甚至到现在,都伴随着不少质疑声,甚至有嘲笑拼多多说成拼夕夕的。

但无可否认,这些年下来,拼多多不断给用户提供物美价廉商品,如苹果手机、小米手机,这些并非山寨货。即使起家之初,确实也存在山寨货问题,但不要忘了它也是一直不断成长,不断改善改进各种问题,让自己变得越来越正规且强大。

所以对于拼多多的看法,不能简单地沿用过去的假货思维,更不能简单地认为只是兜售便宜货的电商平台。

事实上,目前拼多多的商品包罗万象,品类已不输任何一个大型综合型电商平台。

而真正能打的,是拼多多的商业模式。

组团、砍价、便宜,是拼多多与生俱来的营销基因,但这些基因,或许才是最能打动消费者心智的东西。特别是当下,全球经济都不是很好,用户消费起来也没有过去经济好的时候那么大手大脚,省着花成了大家的习惯。在这种情况下,拼多多的“便宜”就有天然的吸引力。

这其实也是沃尔玛商业模式的“中国化”、“线上化”。

上世纪1970-1980年代,美国深陷通货膨胀危机,居民消费受到严重挤压,传统的商品销售渠道也受到打击,但危机却为折扣店行业带来机会,沃尔玛就是这一时期折扣店的标杆。

更重要的是,沃尔玛在折扣店行业站稳脚跟之后,并不是简单粗暴地通过垄断销售渠道去压榨供应商,而是通过更高维度的“升级”,如成本端-高效的自身管理提升效率,控制成本,利用灵活的不动产管理及时回笼资金进行物业的滚动开发,缓解资金压力,减少对外融资需求,伙伴式的人力资源管理一方面提升员工归属感和工作效能,等等,去为用户提供真正便宜的商品,同时实现和产业链伙伴的共赢。与此同时,沃尔玛也抓住经济全球化的红利,积极扩张海外市场。1990年,沃尔玛正式超越百年零售企业西尔斯,成为全美第一大零售企业。如今,它已经连续多年成为全球第一零售企业。

除了深得沃尔玛的商业模式精髓,拼多多在具体实施上,增加了很多创新性,如组团+砍价模式,相比传统电商单个个体采购的形式,更容易短时间内抢夺到大量用户,同样的案例如当年微信支付采用红包方式偷袭支付宝类似,用户在持续尝到甜头之后,就会对平台产生粘性,从而得以维持流量池。

凭借这个模式,拼多多早在2021年第三季度的活跃买家数达到8.673亿,平均月活跃用户数达7.415亿,成功超越昔日老大淘宝。更重要的是,拼多多只用了6年,超过有17年历史的淘宝。

现在,从用户数上看,一跃成为中国第一电商平台。

同时,在各类新玩法涌现的今天,拼多多也积极拥抱变化,短视频、直播带货已经成为平台经营的必选项。

另一方面,拼多多对于供应链的培育,也是其商业模式得以走通的重要因素。如深坑农业供应链,通过数字化技术手段升级农业生产、流通、销售等各个环节,既能响应国家号召,规避政策风险,同时容易获得政策红利,最后夯实自身的供应链体系,实现自主可控。

虽然国内电商行业整体上步入瓶颈期,内卷也越来越大,但拼多多的商业模式已经被验证是能打的,它符合人性中对于“便宜”的追求,也能够持续维持用户粘性,甚至可以继续抢占竞争对手的用户。而其他电商公司的各种尝试,比如主打富人阶层、中产阶级、城市白领,最后的结果都不如拼多多直接给“便宜”简单和有效。

2022年,拼多多的营收只有1305亿,淘宝电商收入超过5000亿,京东则高达9000多亿(含自营)。从体量上看,拼多多的增长空间依然在,更重要的是,拼多多的商业模式和创新玩法,让它有能力继续争取到更多的市场空间。

这正是拼多多的增长逻辑之一。

而另一个,则是更为广阔的海外市场。

02、出海:强大的新增长曲线

2022年9月,拼多多B2C跨境电商平台Temu正式在北美市场上线。

Temu完美沿袭了拼多多在国内的营销基因,甚至在玩法上更加给力。

在产品端,Temu主要覆盖服装、数码、家电、箱包、户外、玩具、文具等普通家庭最常用的商品,并且主打超高性价比、高折扣,尤其高现金奖励拉新的裂变营销玩法,让美国的普通消费者几乎毫无抵抗之力,甚至自觉成为了拉粉的主力。

同时在商家端,0佣金、0保证金,商家只需要发货入仓,无需承担履约和售后问题,后续的物流、运营、客服、推广与仓储均由拼多多承担。商家按照供货价进行人民币结算,更无需承担汇率波动风险,利润锁定确定性强,相对也很乐意成为供应商。

由此,拼多多掌握到了非常强大的供应商队伍(1400万商家),同时掌握了产品的议价权和运营权,再加上自身与极兔物流深度绑定完美解决了物流配送问题,把“人、货、场”三大根本要素完美结合起来。

Temu一经推出,在极短时间内在美国卷起一股了营销拉新龙卷风。

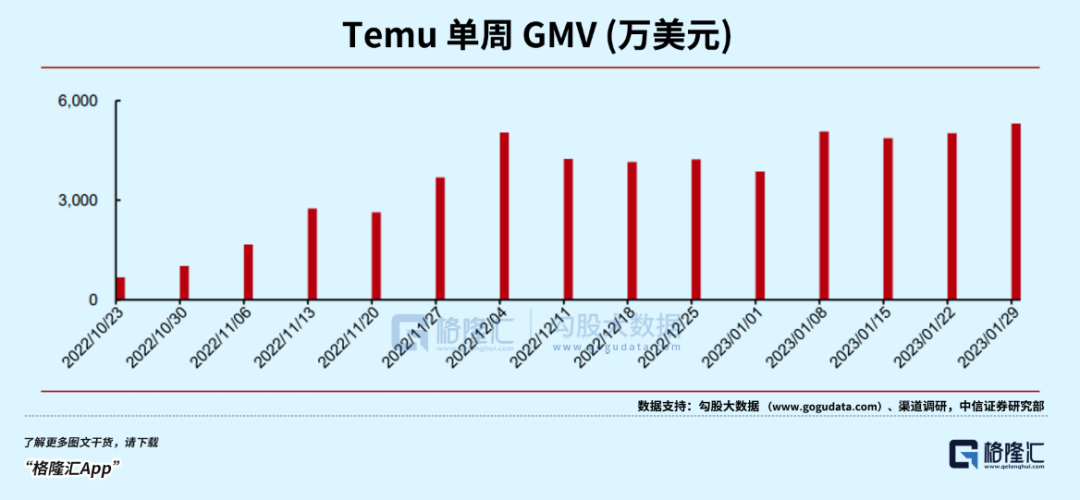

据报道,Temu仅用了短短几个月,就超越了亚马逊、SHEIN、TikTok霸榜美国App下载榜第一。同时GMV数据也在飞速攀升,到今年1月,周度GMV已经稳定超过5000万美元。

据了解,今年3月,Temu的月活跃用户达1340万,已超越美国知名零售商Target,这个速度还在快速增长中。

几个月就取得如此巨大的成绩,非常令人惊讶。

个人认为,拼多多的出海第一站之所以选择美国,确实是一个非常不错的切入低点和时点。

因为美国作为全球最大且最有钱的消费区,同时限制于持续的通胀问题让美国的普通消费者的可支配收入缩减,导致他们更加倾向于购买性价比高的商品,这就是所谓的口红效应。

说白了,拼多多电商开在美国市场,就是在对的时候,对的地点,把事情做对了。

更重要的逻辑在于,拼多多的这一套打法,已经越来越成熟,在北美的成功,说明复制到国外完全没有任何“水土不服”甚至可能效果更好。如果接下来,它把这一套加速推到欧洲、非洲、和其他的地区,那么肯定也会收获一大波新的市场。

甚至,如果后续拼多多把多多视频、社区零售甚至AI卖货这种玩法都做好并复制出去,那么在用户积累、降本增效和营收提升方面,还将有更大的增长。

这些都是在乐观预期条件下的想象空间,目前市场还没有给到这一部分的估值。

当然了,拼多多的风险也不可忽视,比如temu会不会同样面临像tiktok在被美国监管限制的问题,以及其他竞争对手的联合围攻导致利润回报时间被拉长。

但目前形势看,这种可能性还比较小,毕竟欧美陷入高通胀的压力还长期存在,需要更多的供应端来缓解压力。而更关键的是,拼多多的这种打法已经在美国打开市场和品牌度,已经用越来越庞大的用户规模,其实是极难完全限制掉temu的。它跟TikTok还不大一样,本质上还只是影响用户的购物行为,在利益至上的美国,只要能帮它缓解通胀,以及后续如果在本地建立供应链,进而给美国带来更多的税收和就业岗位,那没,完全没有理由限制。

而在欧洲,非洲,亚洲等其他地区的市场,更是基本不会有这样的风险。

至于竞争对手,东南亚的新秀的这些,目前看来虽然也在相互抄作业,有些背后也有大佬支持,但与拼多多的差距还是很明显的,尤其在获客打法、供应链的厂商和物流团队,拼多多的优势根本很难炒的过去。

拼多多的裂变式获客模式,以及极致性价比和售后体验,不是谁都能学到的。

所以在拼多多的出海业务这一块,至少未来几年大概率都还会带来更多的惊喜,成为一条新增长曲线。

03、估值具有吸引力,机构一致看高超50%

首先,拼多多在此前最巅峰的时候,股价一度超过200美元。彼时,国内对互联网行业的监管叠加疫情冲击的后遗症还没有显露出来,但同样的,拼多多的新增长点也还没有出现。

到现在,拼多多的股价不到70美元,动态PE为18倍,即使是静态PE,也只有20倍出头,这样的估值水平,不仅远低于自己的历史记录,也显著低于美股的同行。

虽然目前国内的电商行业确实还承受着宏观经济下行压力的影响,但客观来讲,互联网电商的确实已经比较充分预期了这个因素,比如淘宝、京东的估值也只有20多倍出头。

现在国家对互联网行业的监管整顿结束,并态度上转为支持平台经济发展,同时还在大力出台有力政策去拉动国民经济增长,电商行业实质已经度过最艰难时期,后续大概率就是回暖的趋势,还剩下的只是强弱区别。

所以,电商平台的下行空间应该不大了。

对于拼多多,之所以可以给予更多的预期。

正式在于它在视频、社区电商尤其出海等领域的切入,确实在取得非常明显的增量,并且这些还是才刚开始不久,后面已经打开很大的想象空间,并且机构也乐于给到相应的预期。

比如,一季度,摩根士丹利、Assenagon资产管理、瑞银资产管理、施罗德投资管理等不少明星机构在排队进场加仓。拼多多还是景林的头号重仓股,而高瓴也在一季度对拼多多增持了2.6倍多,成为其美股持仓的第二大重仓。

近一个月,国内已有至少12家机构对拼多多发布研报预测,目标价一致性预期给出了超过100美元的目标价,距离当前股价幅度超过50%。

看好的态度是非常明显的。

04、总结

总的来说,我们之所以在这个时点看好拼多多,是因为后者确实有太多值得期待的并经过了市场考验的硬逻辑。

尽管在未来一两年甚至更长的时间里,全球经济形势可能依然还面临巨大压力,电商行业也会因此可能会更加内卷,但拼多多确实是体现出了比较不错的逆增长趋势。

拼多多的模式,相比其他的对手在经济弱衰退周期有更好的抗压能力。这两年,无论国内外,都有不少电商被洗下牌桌,唯独它不但在业务布局、供应链体系、平台生态方面做出了很大的进步,还在海外市场逆势扩张,真正打造了第二增长曲线。

而这些优势还在不断积累着,再加上目前它的估值水平较为低估,我们有理由相信,它未来的上行空间大概率是值得去期待的。

至于拼多多会不会真按照我们或者机构所预想的那样走下去,不妨给多点时间一起等待验证。