在美股动荡不安之际,巴菲特的再一次“搞事”吸引了市场的注意。

特别的是,这一次,他将手伸向了意料之外的地方——科技独角兽的IPO。

Snowflake,一家在硅谷成长速度飞速的云计算服务公司,本就备受期待,这次更是得到了更多的瞩目。

成立于2012年,致力于提供云原生数据仓库,为企业存储大规模的信息,用以机器学习算法等应用的处理。目前客户包括Capital One、索尼、Adobe等企业。

近日,该公司更新了招股书,根据披露信息,由高盛和摩根士丹利作为联合承销商,其发行价在75-85美元,计划发行2800万股,募集资金超20亿美元,预计下周在纽交所上市。若完全行使超配权,最高可募资27亿美元,估值或达到237亿美元。

其中,巴菲特旗下的伯克希尔·哈撒韦公司计划在Snowflake上市时投资5.7亿美元(约合39亿元人民币)以上。

巴菲特这一次的大动作可谓是“一石激起千层浪”,令人在意,毕竟他曾直言“看不懂”科技股,而本次押注Snowflake的背后在一定程度上展现了他近年来在投资方向以及心态上的一些转变。

曾对科技股“敬而远之”?

众所周知,巴菲特一向对科技股“敬而远之”,且不轻易参与新股IPO,一般习惯于投资他的能力圈内了解的企业。

“ 在54年中,我认为伯克希尔没有买过新发行的股票...围绕IPO交易的炒作以及这种公司有着推高股价的强大动机,是远离IPO的令人信服的理由。”——巴菲特(去年5月采访)

坚持投资他了解的公司去贯彻其价值投资的逻辑已成为巴菲特的核心投资要义。

而在这一要义之下,科技股并不是巴菲特擅长的领域,更何况其过往经验加重了这一“心理阴影”。

巴菲特曾为IBM打破了“不投资科技股”的原则,在2011年斥资超百亿美元IBM并成为第一大股东,出于对其转型移动端和云计算的乐观预期。

“已建立了一种稳健的商业模式,使其能够预测未来5年的收益,以及避免行业的正常波动。”——IBM

然而,这一老牌科技巨头显然打了自己的脸,其转型过程坎坷,IBM并没有及时稳住经营,提升业绩,使得巴菲特大失所望,在股价比首次投资时低了约30%的时候,便及时进行断舍离,抛售了IBM的所有股票,此后对科技股的态度便更为谨慎。

虽然投资IBM的过往并不愉快,但俗话说的好,不要为了一棵树放弃整个森林,巴菲特与科技股的缘分并没有止步于此。

对科技股“真香”了?

要知道真香定律从不缺席,巴菲特也难逃这一“魔咒”。

随着科技革命的热风不断吹起,苹果、亚马逊等科技巨头在这一新时代下大显身手,接二连三成就了属于自己的高光时刻。

人们这时才发现了这位名声显赫的股神或许也有看走眼的时候。

好在在伯克希尔的两位投资掌门人Todd Combs 和Ted Weschler的“倾情安利”之下,2016年旗下伯克希尔·哈撒韦公司开始建仓苹果股票,并在此后不断增持。

而这一破天荒的举动已经让他尝到了科技硕果带来的甜头。

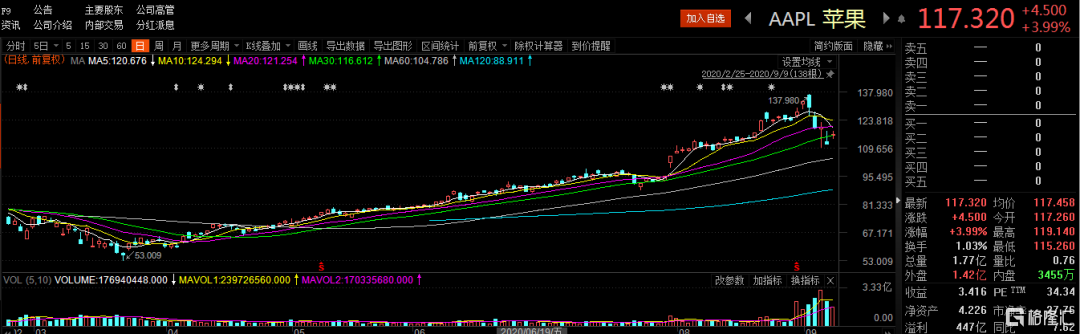

新冠疫情席卷全球之后,全球经济受到明显重创,但头部科技标的利用线上业务的需求释放而逐步恢复稳定,其中,苹果便是如此,最新财报大超市场预期,股价市值势如破竹,一举迈入2万亿美元俱乐部,今年以来其股价累计涨幅超过60%以上。

“苹果公司可能是我所知道的世界上最好的企业。”——巴菲特

(来源:Choice)

而押注苹果的巴菲特自然赚得盆满钵满。

在最新释出的全球最赚钱的100家企业榜单中,巴菲特旗下的伯克希尔哈撒伟坐稳榜首,第二财季净利润达到262.95亿美元,可以说苹果带来的账面收益自然功不可没,日本软银(116.07亿美元)、苹果(112.53亿美元)紧随其后。

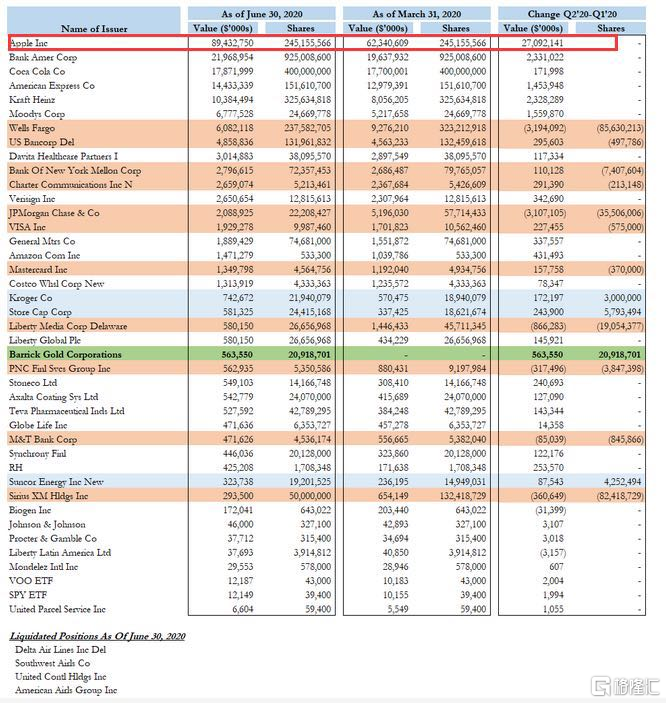

“截止今年二季度末伯克希尔持仓股中,科技股市值第一次超越金融,科技股总市值约占38.24%,金融股占35.22%... 而在巴菲特持仓前十榜单里,苹果排名第一。”——公开数据

(来源:推特)

可以发现,虽然巴菲特直言“看不懂”科技股,但这也不妨碍其通过上市公司基本面与业绩上涨潜力去实施价值投资。

没有人可以预见未来真正会发生什么,但是你可以通过对现状的选择去影响未来的走势,尤其是当你发现这一走势是有预期的。

而本次斥资5.7亿美元看好Snowflake,或也是看到了其背后云服务市场的蛋糕潜力。

现如今,第四次工业革命旗帜飞扬,科技日新月异刷新人们的认知,尤其在疫情发生之后,在线服务的需求激增已加快了新技术对日常的渗透,蓝海显现,那么入局其中的企业势必可以分到一杯羹。

云计算便成为一个不错的选择,它是目前疫情时期所有数字化活动的重要支撑动能。2019年包括基础设施即服务(IaaS)、平台即服务(PaaS)和软件即服务(SaaS)等在内的全球公共云服务市场总收入达到2427亿美元,预计2020年全球公有云服务市场将增长 6.3%,总额将达到 2579 亿美元。

(来源:Gartner)

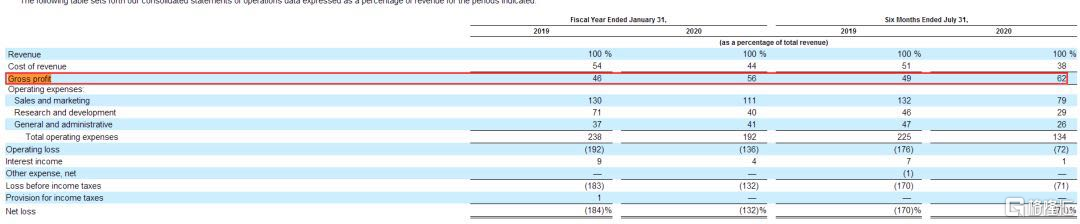

根据招股书披露的财报显示,2020财年,Snowflake的营收为2.65亿美元,同比增长174%;截至今年7月末,其营收达到2.42亿美元,同比增长133%,预计全年营收或将超5亿美元;同时,Snowflake净亏损有所收窄,今年1月底,公司净亏损达到3.485亿美元,截止到今年7月末,净亏损降至1.772亿美元;且截止到今年7月末,毛利率由去年1月的46.5%升至61.6%。

作为拥有近1500亿美元现金的伯克希尔哈撒韦来说,用5.7亿美元去投资一个颇具前景的行业中受到看好的硅谷独角兽算是一次性价比较高的买卖。

科技股泡沫并不可怕?

但是,我们无法忽视目前美股高涨之下的泡沫,尤其是这一现象在科技股上表现更为明显。

在美联储的“大放水”之下,市场流动性过于充裕,美股此前持续走牛了一段时间,其间科技股频频创出新高更是推高了人们对这一板块的期待。

而这一现象或许只是假象,毕竟目前疫情对美国这一重灾区冲击过甚,资本市场与基本经济面已产生严重的断裂,背离之势尽显。

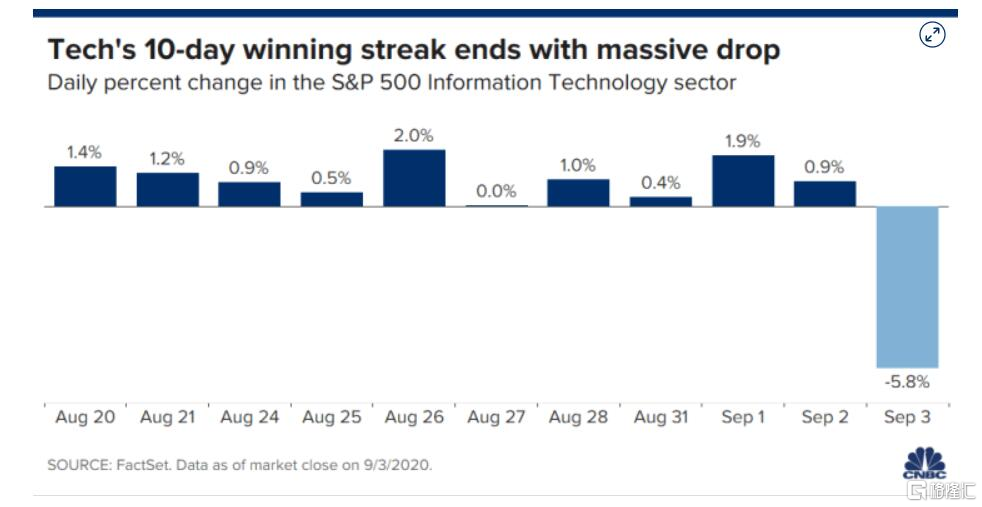

那么,这一不断冲高之下,有的只是受乐观驱动而无限膨胀的泡沫,当避险情绪占上风之后,股市容易遭受逆转,上演跌宕起伏的过山车行情,此前美股连续三日收跌便是例子。

(来源:FactSet)

“在连跌三个交易日之后,美国六大主要科技公司市值损失超过了1万亿美元, 其中,苹果的损失最大,达到3180亿美元,按照5.73%的持股比例,过去三个交易日巴菲特因其损失的账面金额超过182亿美元(折合人民币1246亿元)。”——公开数据

显然,科技股此前的颓势是在多重利空释出之下,受到了市场对其估值触及天花板引发的忧虑反噬。

而在泡沫有所挤压过后,基于头部科技股的成长前景,其在这一盘整时期的业绩韧性依旧存有,投资者也在等着市场大跌抄底的机会,这也就是为什么隔夜美股会反弹,明星科技股扬眉吐气的重要原因。

(来源:Choice)

也许泡沫并不可怕,可怕的是回避泡沫而继续头脑发热跟风投资,而选好价值标的并进行长期跟踪才是巴菲特的生存之道。

结语

2020年,新冠疫情席卷全球,巴菲特在这一特殊时期迎来了自己的鲐背之年。

而回顾这大半年,可以发现巴菲特的投资方向并不是一成不变的,他在一边了解市场新趋势一边转变,并在寻找新类型新方向的投资。

无论是清仓航空股,减持银行股,进行人生中第一笔对黄金股的投资,又或是本次对Snowflake进行投资,都不是一种“打脸”,而是基于审时度势的选择。

有趣的是,巴菲特助力Snowflake是在近期美股科技股遭大规模抛售的背景下进行的,其也许依旧身体力行向外界透露着这一信号,别人贪婪是我恐惧,别人恐惧时我贪婪。