6月14日,美联储暂停加息,将基准利率维持在5.00%-5.25%区间不变,自2022年3月以来的连续10次加息暂告一段落。

美联储利率决议公布后,美股三大股指短线下跌,道指现跌0.65%,纳指跌0.27%,标普500指数跌0.21%。

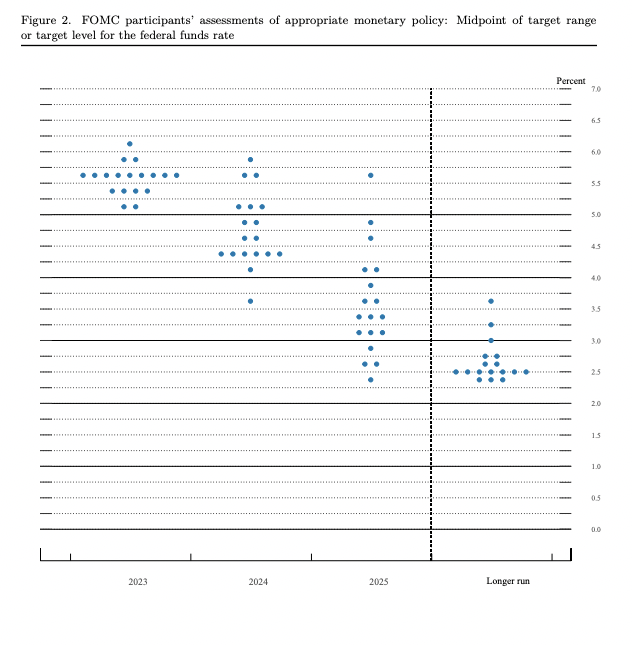

美联储FOMC 6月点阵图显示,2023年年底利率预期中值为5.6%,此前为5.1%;美联储点阵图显示,12位美联储官员预计今年的利率至少会上升到5.5%-5.75%,有4名官员预计今年至少还会加息一次,只有2人认为不会再有加息。

美联储FOMC声明:

委员们一致同意此次利率决定。(与上次会议一致)

保持利率不变使得FOMC能够评估更多外的数据。

通胀仍处于高位,委员会仍高度关注通胀风险。

银行系统健康且具有韧性。

委员会坚决致力于将通胀率恢复到2%的目标。

美联储将继续以相同的速度减少国债和住房抵押贷款支持证券持有量。

进一步收紧政策的力度将取决于经济状况。

家庭和企业信贷状况收紧可能会对经济活动、招聘和通胀造成压力,但影响程度仍不确定。

美联储FOMC经济预期:

2023至2025年底GDP增速预期中值分别为1.0%、1.1%、1.8%。(3月预期分别为0.4%、1.2%、1.9%)

2023至2025年底失业率预期中值分别为4.1%、4.5%、4.5%。(3月预期分别为4.5%、4.6%、4.6%)

2023至2025年底PCE通胀预期中值分别为3.2%、2.5%、2.1%。(3月预期分别为3.3%、2.5%、2.1%)

2023至2025年底核心PCE通胀预期中值分别为3.9%、2.6%、2.2%。(3月预期分别为3.3%、2.5%、2.1%)

“美联储传声筒”NickTimiraos:

美联储维持利率不变,但暗示这可能只是一次非常短暂的暂停。美联储将最2023年利率中值预测上调了50个基点至5.6%。

美联储同意在连续10次加息后维持利率不变,但暗示如果经济和通胀没有进一步降温,他们倾向于下个月加息。在为期两天的政策会议结束后,美联储中的大多数人预计今年还会有两次加息,并在周三发布的经济预测中提高了对经济增长和通胀的预期。

分析师评美联储利率决议:

美国关键的月度数据将会面临更严格的审查,比如就业和通货膨胀报告。本周,市场转向支持这一观点,即“总体而言,通胀回落进程仍在继续”。然而,任何意外的上行都会对美联储进行考验。

分析师表示,只要比较一下5月份和今天的美联储政策声明,就会发现声明中增加了一句话——美联储解释了他们今天没有加息的原因:“在这次会议上保持利率目标区间不变,可以让委员会评估更多的数据及其对货币政策的影响。”

Kingsview投资管理公司的投资组合经理Paul Nolte表示,市场现在看到的是美国经济在某些领域运行得非常火热,尤其是服务业;美联储在等待失业率上升,但实际上并没有出现这种迹象。现在看到市场出现小幅抛售并不令人意外,因为市场一直非常乐观地预期美联储将继续持鸽派立场,但事实证明这种预期一直是错误的。

CFRA研究公司首席投资策略师Sam Stovall表示,市场已经出现抛售,因为投资者担心,从现在到今年年底,美联储至少还会有两次加息,而不会降息。一些人原本预计美联储本月会暂停加息,并且再也不会再加息,因为利率已经足够高了。而其他人则认为他们会在这次会议上暂停,但可能会在7月份再加息一次,然后就结束加息周期。然而,自上次会议以来,FOMC成员似乎变得更“鹰”了,我认为这让投资者感到意外。