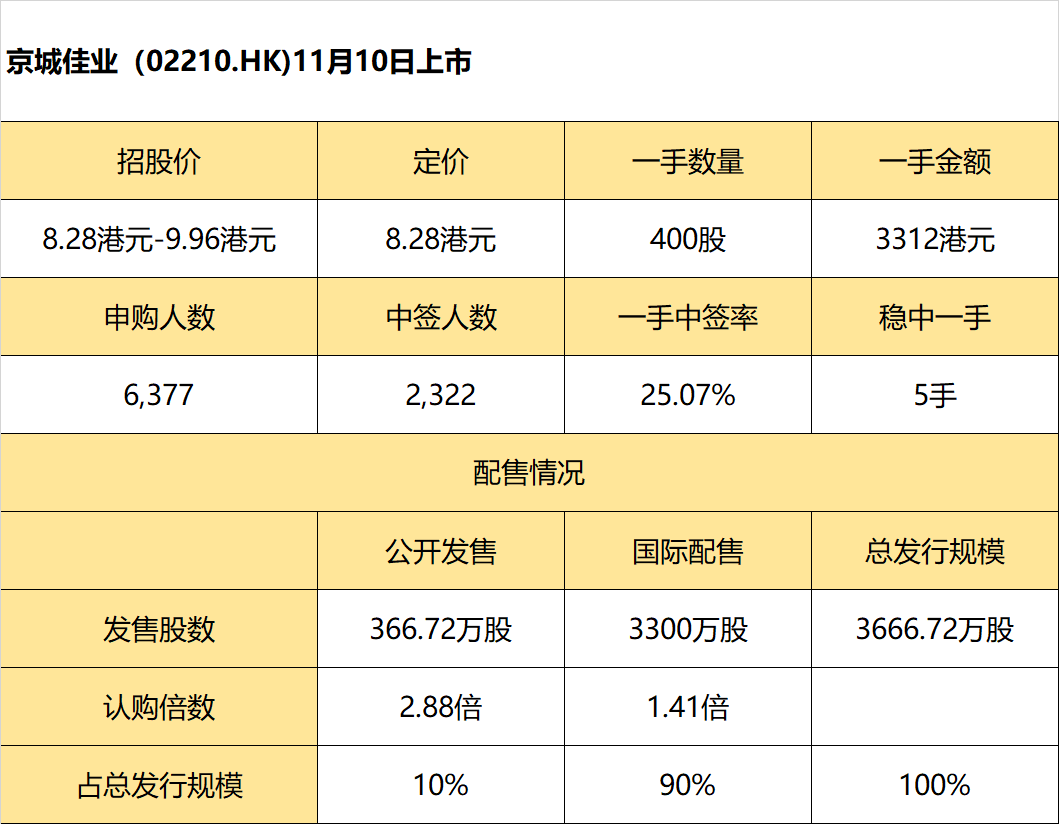

11月9日,京城佳业发布公告,公司全球发售3666.72万股股份,其中香港发售股份366.72万股,国际发售股份3300万股,另有15%超额配股权;发售价已厘定为每股发售股份8.28港元,每手买卖单位400股;中金公司为独家保荐人;预期股份将于2021年11月10日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

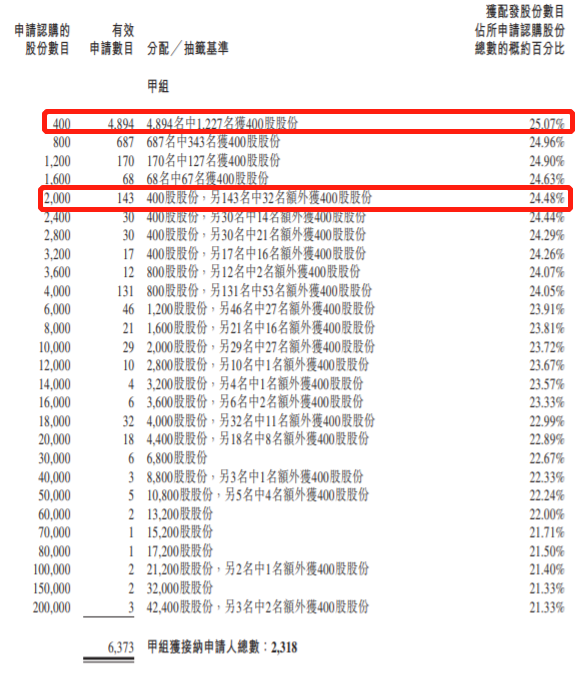

分配结果

甲组每手400股,一手中签率25.07%,申购5手稳中一手。

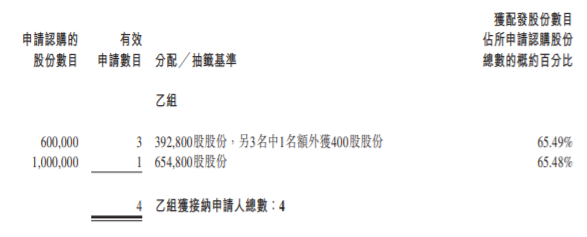

乙组头为1500手(600000股),获配982手(392800股)。

香港公开发售项下初步提呈认购的香港发售股份已获轻微超额认购。合共接获6,377份有效申请,认购合共10,545,600股香港发售股份,相当于香港公开发售项下初步可供认购的H股总数约2.88倍。根据国际发售初步提呈发售的发售股份已获轻微超额认购,相当于根据国际发售初步可供认购的发售股份总数约1.41倍。基于每股发售价为8.28港元,根据相关基石投资协议,公司的基石投资者Keltic Investment (HK) Limited及广联达(香港)软件有限公司已认购合共1319.6万股H股。

按发售价每股8.28港元计算,公司将自全球发售收取的所得款项净额估计约为2.4691亿港元。公司拟将所得款项净额约60%用作寻求与物业管理公司及物业管理相关服务提供商的选定战略投资及收购机会;约25%将用作为发展增值服务提供资金;约10%将用作信息技术基础设施及智能设备开发及升级;约5%将用作补充营运资金及作一般公司用途。