"什么是投资?

只有进行了深入的公司分析,具有安全边际,以及设定了满意的回报率,这才是投资。

其他的,都是投机。"-- 《巴菲特之道》

从2月22日估值和利润增速的角度看,美股出现了超买的现象。

两周过去了,在新冠疫情的蔓延下,全球市场出现了史诗级的抛售,历史上首次出一周两次熔断的情况。

纳斯达克指数从高位下跌近20%。

日经指数从高位下跌近25%。

上证指数最为坚挺,但是也下跌了6.5%。

这个时候,各大微信群里面的投资者们,从讨论哪只股票明天涨停,纷纷转型价值投资,开始讨论如何抄底。

但是抄底是最难的举动。

知名投资者冯柳先生就表示,他从来不抄底。

因为抄底是最强者的行为,这种行为就类似于大家都认为电影院着火了,夺门而出,而你反而知道电影院没有着火,冲进影院。

判断一旦出错,损失比追高还大。

历史上就有很多投资大师,躲过了股灾,却死在了抄底上面。

一个小故事

90年代的美国,有一位业绩非常出色的基金经理:比尔米勒。

他的业绩有多出色呢?

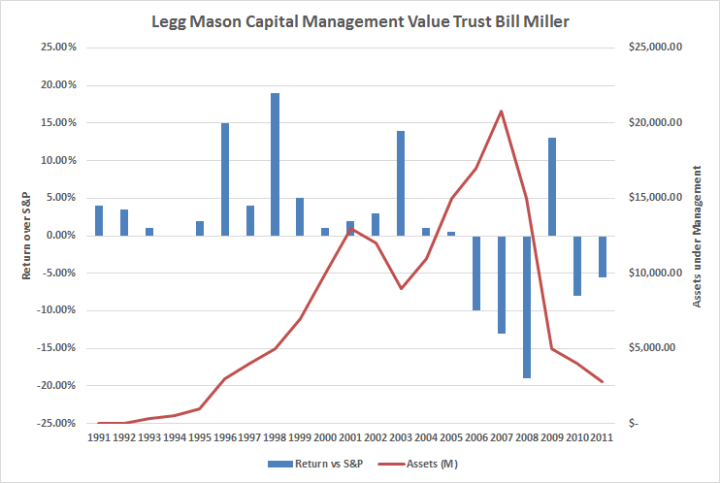

按投资回报来计算,比尔米勒管理的雷格梅森资产管理公司从1991年至2005年期间,取得了年化14%的回报率,连续15年战胜标普指数,这个记录已经超过彼得林奇,在美国所有基金中排名第一。

巅峰时的比尔米勒被晨星评为最佳基金经理,火热程度堪比现在的陈光明。

比尔米勒的投资思想是逆向投资、集中持仓,并且押注高成长的科技股。

在这样的思想指导下,比尔米勒不仅可以在很早的阶段就开始重仓亚马逊、戴尔、苹果、奈飞等明星公司(集中持仓,押注科技股),也可以在2000年网络股泡沫破灭前,敏锐的转仓到传统价值股(逆向投资)。

然而,就是这样一位投资技巧看似完美无暇的投资大师,却险些在抄底中破产。

从比尔米勒的投资超额回报图片中,我们可以看到其管理的资金在2008年金融危机时回撤严重,甚至尝试过一年暴跌50%。

也许大家会觉得,比尔米勒是因为没有发现危机,没有及时撤出资金,而出现了回撤。

然而事实恰恰相反,比尔米勒在金融危机前早早就觉察到风险,并且果断减仓,他之所以失败,完全是因为后面的抄底。

在我们的印象中,金融危机就是下跌30%、40%,最多就是腰斩。

但是在2008年的金融危机中,很多知名大公司的股价,直接跌到了10%甚至更低!

比如说花旗集团,从最高峰57美元,一直下挫到1美元。假如你在跌一半也就是25美元左右抄底,最后也要承受接近90%的亏损。

比尔米勒就是抄底的人之一。

在2007年8月份和9月份,美联储连续两次降息,比尔米勒错误地认为危机已经过去,这些大公司并不会破产,于是大胆买入花旗集团、贝尔斯登、AIG、美林证券、房地美等公司。

然而进入2008年,金融危机仍然没有结束,雷曼兄弟倒闭,美股大盘暴跌37%。

习惯了逆向投资的比尔米勒, 并没有因此而纠正自己的错误,反而越跌越买。

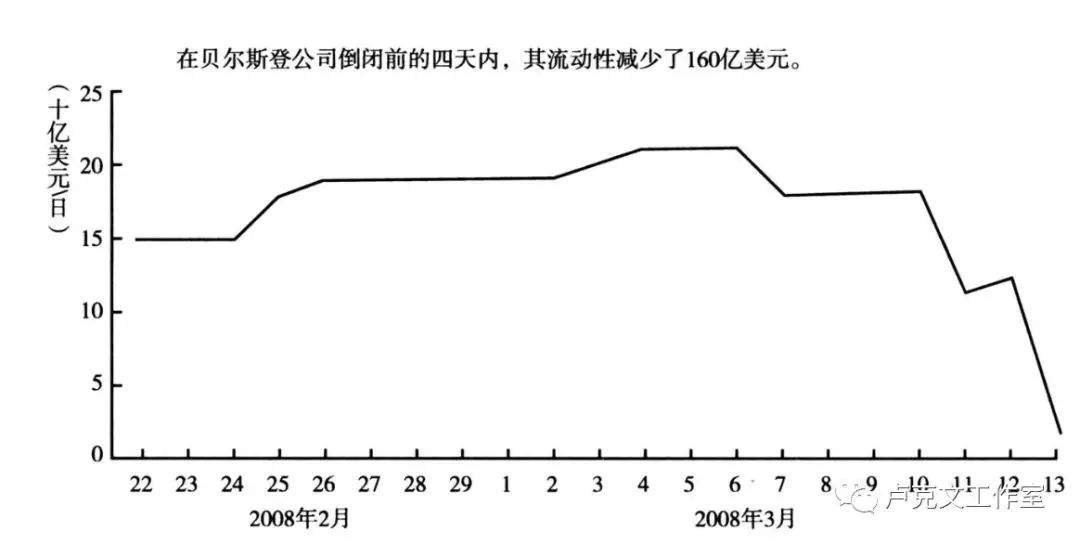

比如在2008年3月份以30美元的价格买进贝尔斯登。

这只曾经股价最高曾经到达154美元的股票,最后被摩根大通收购,报价仅为2美元,现在在股票软件已经找不到其股价图了。

AIG,股价从70美元左右,最低点跌至1美元左右。

房地美、AIG、华盛顿互助银行等公司情况也差不多,比尔米勒基本是把这些有毒的资产买了个遍。

华尔街有一句谚语:新手死于追高,老手死于抄底。

比尔米勒的失败,并不是因为他不懂投资,相反是他太会投资了。他很了解花旗银行、贝尔斯登这批公司,之前也有丰富的抄底成功经验,所以才敢于去接飞刀。

可惜最后还是低估了宏观经济的风险,死在了抄底上面。

死于抄底的大师

从比尔米勒身上,我们可以清楚看到,抄底的风险比追高还大。

追高的人起码知道割肉,抄底的人因为确信自己了解公司,会死死抱住股票,甚至越跌越买。

因此,追高的人顶多是亏损离场,抄底稍有不慎,就会导致破产。

除了比尔米勒,抄底导致破产的大师还有很多。

比如说价值投资教父格雷厄姆。

1929年9月,为了阻止黄金外流,英格兰银行提高银行利率,伦敦的资金从纽约大幅撤出。

由于资金流失,华尔街股票停止了上涨的脚步。10月29日,华尔街股市彻底崩溃,道指在到达最高峰381点后,短短几周内跌到198点。

在经过几个月的暴跌后,股市开始反弹,到了1930年3月,一度反弹到286点。

这个时候,格雷厄姆经过严密的分析,发现很多股票已经足够便宜,再加上市场的反弹,格雷厄姆认为反转的时机已到,开始加大杠杆抄底。

但可怕的是,市场随后又下跌了33%,股票在便宜的基础上,变得更加便宜了。

在下跌的过程中,格雷厄姆管理的基金浮亏高达50%。

然而,下跌还没有结束。道琼斯指数在原来的基础上继续下跌,一直到1932年7月份跌到41点,才宣告到底,从最高点381点算起,最大跌幅高达89%!

同期格雷厄姆管理的基金亏损高达78%,不得不清盘。

格雷厄姆随后退出了资本市场,对过去的投资进行全面反思,并写出了《证券分析》这一经典巨著。

抄底失败的还有大作手利弗莫尔。

同样是1929年股灾,利弗莫尔看准时机,在暴跌前做空股市,从中赚了接近1个亿美元,要知道当时的美国财政收入也只有区区几十亿美元。

但是利弗莫尔并没有就此收手。

1930年,利弗莫尔和格雷厄姆一样,觉得市场已经非常低估了,同时向上的趋势形成,于是开始加杠杆做多。

但是股市在之后的1932年到1934年又下跌了40%。

刚成为首富的利弗莫尔,在这一波行情中迅速破产,并且在1934年成为了一个无家可归的酒鬼,让人唏嘘不已。

其他的投资大师,比如巴菲特、索罗斯、费雪,每个人都或多或少有过抄底失败的经历。因此,要抄底,安全边际很重要的。

这里的安全边际包括不要加杠杆,适当分散投资标的,而且要确保充足的现金流,确保可以持仓到反弹的时候。

然后,比安全边际更重要的,是你要知道自己在做什么。

很多人并不了解一家公司的经营状况,不知道一家公司的价值是多少,单凭股价下跌就进行抄底,认为危机过去后,股价就会回到原来的位置。

这种行为实际上市非常危险的。

价值投资的第一位,永远是价值。股灾只是给大家提供了一个低价买入的机会,投资标的价值不够,仍然不要买入。

巴菲特的成功抄底

虽然抄底风险很高,但是确实是一次绝佳的资产增值机会。

不管是股神巴菲特,还是李嘉诚,都在一次又一次的抄底中,完成财富的积累。

我们不妨以巴菲特1987年投资可口可乐的案例,看一下如何正确抄底。

1987年的股票市场和现在非常类似,在经历了1982年后几年利润驱动的牛市后,进入了由估值驱动的牛市阶段,很多股票开始变得昂贵。

1987年10月份,道指暴跌600点,跌幅23%。可口可乐从1987年9月份51美元的高位,两个月之内下跌至38美元,足足跌去了35%。

一年后的1988年,巴菲特开始买入可口可乐。到1989年伯克希尔股东大会,巴菲特公布其在可口可乐上面的投资,总额高达10以美元,约占当时伯克希尔资金总量的三分之一。

在伯克希尔买入十年之后,可口可乐公司的市值从258亿美元上升到1430亿美元。在此期间,公司产生了269亿美元利润,向股东支付了105亿美元分红。

到1999年年底,伯克希尔最初投资10.23亿美元持有的可口可乐公司股票市场价值116亿美元,同样的投资,如果放在标普500指数上只能变成30亿美元。

这笔投资是巴菲特最经典的一个投资案例,假如没有投资可口可乐,巴菲特将会比现在穷很多。

但是巴菲特敢于重仓可口可乐,并不仅仅是因为其价格下跌了。

首先,巴菲特非常熟悉可口可乐。他从5岁就开始喝可乐,并且在接下来的50年里,都在目睹可口可乐的非凡成长。

其次,可口可乐的生意非常简单,就是根据配方生产糖浆,然后卖给零售商。可口可乐超过100年的经营历史,也让其未来确定性非常高。

还有最重要的,是巴菲特看到了可口可乐的价值。

在70年代,可口可乐充满了混乱,不但管理层奥斯汀非常独断专行,严重损害了可口可乐的经营效率,其本身也面临各种环境污染、垄断经营的指控。

但是进入80年代,公司的新任CEO戈伊苏埃塔重整了可口可乐,砍掉了所有和增长无关的项目,专注的提升公司的每股盈利和资产回报率。

于是在巴菲特投资可口可乐后的10年里面,可口可乐的净资产收益率从20%提升至31%,净利润率提升至19%,公司的市值以19.3%的年复利速度成长。

这个就是巴菲特的抄底方法,并不仅仅是价格便宜,而是他挖掘到了股票背后,企业经营的真实价值提升。总结

90%的投资者都喜欢吹嘘自己逃顶和抄底的经历,觉得这是一种能力的体现。

但是要在市场里面赚钱,真的需要精准逃顶和抄底吗?

我们看看1987年股灾后五年,涨得最好的股票,其中不乏微软、思科等公司。

以微软的股价作为例子。在股灾中,微软从0.32美元,下跌到最低位0.17美元,几乎下跌了一半。

但是五年后,微软的股价是1.92美元。

换句话说,即使你在顶峰买入微软,五年之后你仍然可以获得6倍的回报。

同样的情况还有2008年的苹果。即使你在08年的高峰买入苹果,持有到现在,同样获利丰厚。

中国的股市也是类似。在2015年的股灾中,格力、美的、茅台等蓝筹股都出现了大幅度的回调,但是即使你在顶部买入,持有到现在,也会有数倍的回报。

以上这些例子,其实都说明了一个问题:股票投资不是一个猜涨跌的游戏。

冯柳、巴菲特等高手,从来不考虑逃顶或者抄底,他们考虑的是公司究竟有多少价值,买入预期回报有多少,安全边际有多少。

只要每次买入前都算好安全边际,当下是股灾,还是牛市,其实影响并不大。

投资本质上市一个挖掘价值的游戏。

不是简单的财务数据,或者公司的名气,而是公司身上,真真正正的价值。