2022前瞻被一系列的突发事件打乱了,华尔街投行正在逐步修订其最乐观预测的前景。但在法兴银行的 Albert Edwards 看来,来年乐观的机会少,但市场要经历的痛苦和惊吓多。

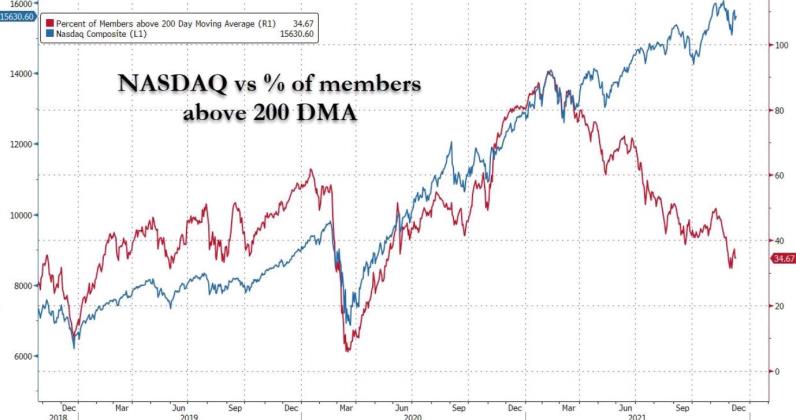

Albert Edwards 在本周的报告中表示,接近年尾,市场变得越来越紧张,特别是美股和美国的科技股,市场内部也发出了响亮的警告。他表示,将用最简单的语言概括其来年的展望:

一、来年的第一大“惊吓”:当股市“随着美国科技在上半年的崩溃而急剧下跌”时,将震惊大多数投资者。Albert Edwards 再次提到了房间里的大象,即FAAMG,并写道“在收益增长和市场广度不佳的支持下,可能不是更高的债券收益率打破了这一科技泡沫。”

二、第二大“惊吓”:如果出现全面的股市熊市,“投资者会发现,尽管鲍威尔看跌期权仍然存在,但股票的执行价格可能比2018年底低很多。这与摩根士丹利的 Mike Wilson 上周研报观点有很大相似之处。Mike Wilson 上周称,“美联储的看跌期权仍然存在,但在我们看来,现在的执行价格要低得多。我们不得不猜测,除非信贷市场或经济数据真的开始动摇,否则它将下跌20%,而不是下跌10%”。

为什么会发生这种事情?

Albert Edwards 解释道,全球决策者现在明白,量化宽松带来的问题(主要是分配问题)与其解决的问题一样多,财政政策必须承担更多的刺激工作。然后他提出了一个反问:“如果标普指数下跌30%以上,美联储真的会退缩吗?这对投资者来说不是一个巨大的惊吓吗?”

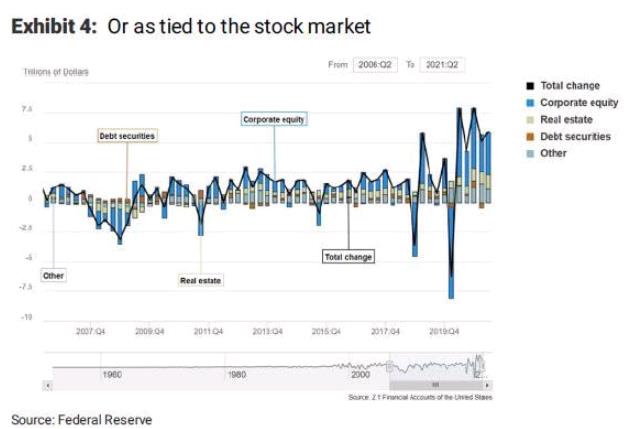

不过,按照历史经验,当股市下跌15-20%时,美联储总是会感到恐慌,毕竟美国的财富效应和家庭净资产现在与股市挂钩程度前所未有,鲍威尔不敢冒全面崩溃的风险。但也许到了2022年,会发生”这次真的完全不一样了“的小概率事件。

三、最大的”惊吓“可能是缓解供应瓶颈,加上大宗商品价格低迷,将推动美国总体CPI通胀率回到远低于2%的水平(这也是摩根士丹利和德意志银行提出的库存过剩理论)。因此,Albert Edwards 预计“随着H1的展开和债券收益率的急剧下降,当前的通胀担忧将消失。”

Albert Edwards认为,我们可能很快就会怀念通胀飙升的日子,“美联储新发现的鹰派作风,因为他们承认也许更高的通胀毕竟不是暂时的,这是美元升值的基础。今年大宗商品的前景黯淡,一个重要的上升趋势现在已经被打破,这本身可能引发更低的价格。"

不过,大宗商品还有一线希望:中国。中国的信贷出现上升,政策层面的支持也开始出现,大宗商品价格还有支撑。

Albert Edwards随后花了一些时间研究美联储加息周期,将得出什么样的影子联邦基金利率。然后戏剧性地得出结论:“我们正在从冰河时代过渡,最终短期和长期利率将超过上一个周期的峰值。但在短期内,美联储可能会在不经意间踩几下刹车(或少踩几下油门)就很快打破纳斯达克泡沫。"

正如上一次衰退是历史上最短的衰退之一,可能在2022年将出现最大的一次衰退,这一轮经济扩张最终成为有史以来最短扩张周期,迫使美联储在短短几个月内回归宽松模式,即更低的利率、更多的量化宽松、NIRP等。这可能才是,来年最大的意外事件。