近期在A股市场表现相对平淡的背景下,北向资金从上周初(4月12日)开始出现较大规模且持续的资金净流入,尤其在4月19日净流入163亿元,为年初至今的次高值。我们通过EPFR数据测算跟踪的海外资金也连续5周净流入A股市场。投资者较为关心外资相关资金入场“抄底”的可能的原因和指示意义。我们对此分析如下:

1) A股节后急跌期间北向资金流向也较为波动,但自上周初开始重回净流入,“逆市”操作引发市场关注。

2) 近期流入外资可能既有主动成分也有被动成分。

3) 近期外资流入的背景:资金轮动、利率差、汇率。

近期在A股市场表现相对平淡的背景下,北向资金从上周初(4月12日)开始出现较大规模且持续的资金净流入,尤其在4月19日净流入163亿元,为年初至今的次高值。我们通过EPFR数据测算跟踪的海外资金也连续5周净流入A股市场。投资者较为关心外资相关资金入场“抄底”的可能的原因和指示意义。我们对此分析如下:

1) A股节后急跌期间北向资金流向也较为波动,但自上周初开始重回净流入,“逆市”操作引发市场关注。

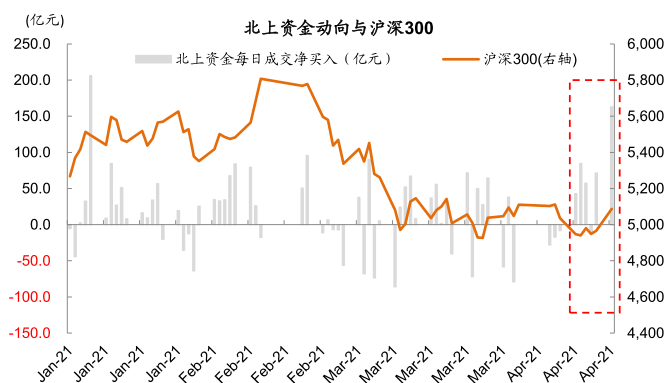

年初至今北向资金净流入1356亿元,虽然净流入规模不低但节奏分化明显。与A股在春节前后表现先升后降相对应,北向资金同样在春节前后有差异化表现:春节前呈现较大规模的资金净流入(期间净流入规模740亿元,日均净流入26亿元,尤其在1月8日单日净流入206亿元,为年初至今单日净流入最高值);春节后(2月18日)至4月9日期间,伴随A股市场的快速调整,北向资金的波动也在加大,在此期间净流入规模只有205亿元,日均净流入6亿元。引发市场关注的是在4月12日至19日期间,虽然A股整体表现依然相对平淡(上证指数在此期间涨幅基本为零),但北向日均净流入规模明显提升至68亿元,尤其是4月19日净流入163亿元(为年内次高值)。

图表:4月12日以来北上资金再次出现净流入小高峰,4月19日净流入规模创年内次高

资料来源:万得资讯,中金公司研究部

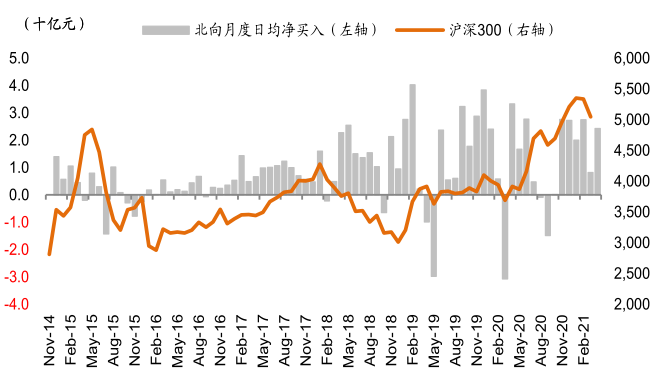

图表:4月北上资金流入规模环比3月明显改善

资料来源:万得资讯,中金公司研究部

2) 近期流入外资可能既有主动成分也有被动成分。

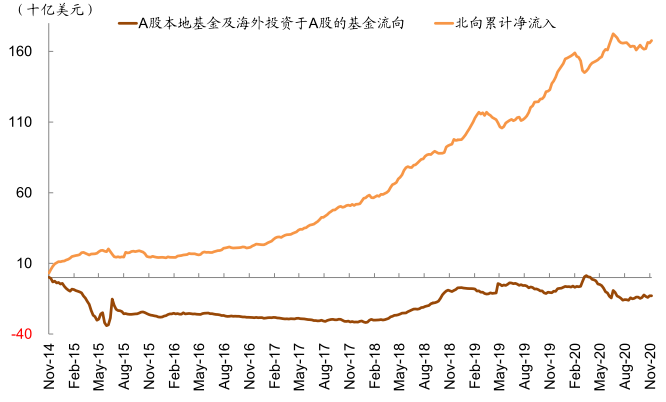

北向资金并不披露其资金来源信息,我们结合近期的EPFR资金流向特征来做辅助性的参考。最新一周(4月8日至4月14日)据EPFR测算专注投资A股的海外基金主动和被动部分大致对半。根据我们对外资的历史动向分析,外资主动基金流动通常与对中国经济增长、上市公司盈利预期、汇率、价格表现等因素密切相关。

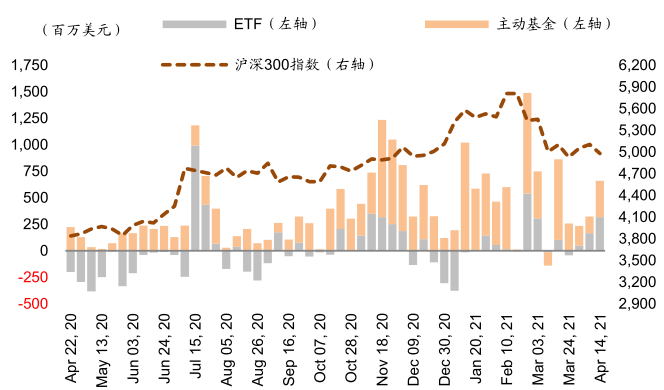

图表:北向资金重新开始净流入,海外资金相对平稳

资料来源:万得资讯,中金公司研究部

图表:海外资金连续第33周流入海外中资股市场

资料来源:EPFR,万得资讯,中金公司研究部

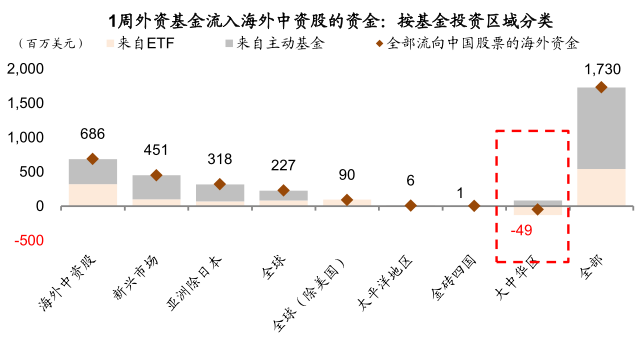

图表:流入海外中资股的主要是专注投资新兴市场的外资基金

资料来源:EPFR,万得资讯,中金公司研究部

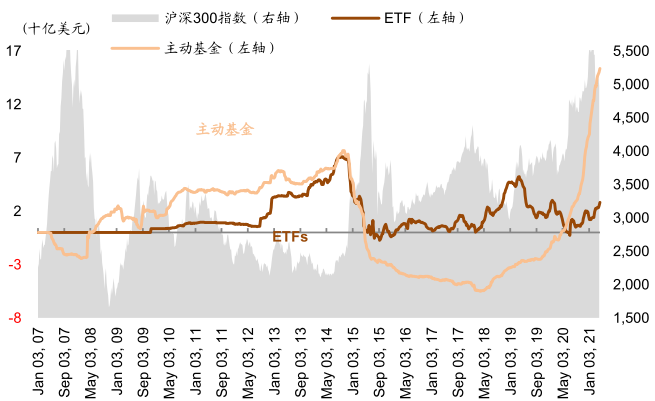

图表: 专注投资A股的海外基金周度净申购:主动基金/ETF

资料来源:EPFR,万得资讯,中金公司研究部

图表: 专注投资A股的海外基金累计净申购:主动基金/ETF

资料来源:EPFR,万得资讯,中金公司研究部

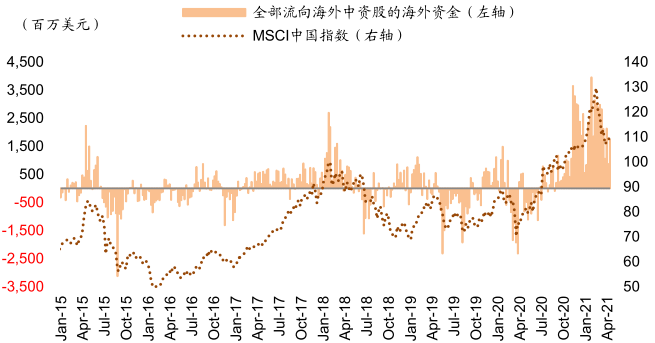

3) 近期外资流入的背景:资金轮动、利率差、汇率。

年初至今新兴市场明显跑输发达市场(特别是美股),尤其是近期A股与美股的差异化表现可能是外资加大买入A股的原因之一。除此之外,外资流入的加大也可能受到了近期美债收益率反复以及人民币汇率连续走强等多重因素的综合影响。

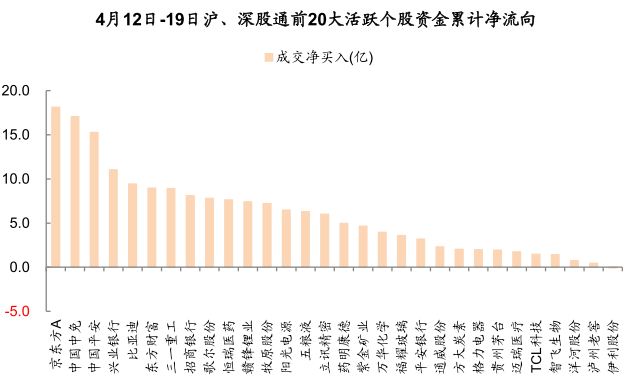

近期北向持股分析:重点增持科技硬件、免税、金融等行业龙头。

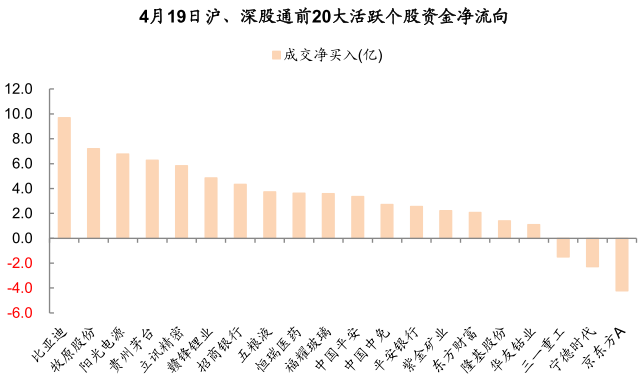

4月12日至4月19日,北向资金重点增持公司前五名分别为京东方A、中国中免、中国平安、兴业银行、比亚迪。其中4月19日北向资金重点增持公司前五名分别为比亚迪、牧原股份、阳光电源、贵州茅台、立讯精密。具体的个股和行业增减持信息请参见报告图表。

图表: 4月19日北上资金流入较多的是新能源产业链、白酒、科技硬件和银行龙头

资料来源:万得资讯,中金公司研究部

图表:4.12-4.19北上资金重点增持了科技硬件、免税、金融和医疗保健行业龙头

资料来源:万得资讯,中金公司研究部

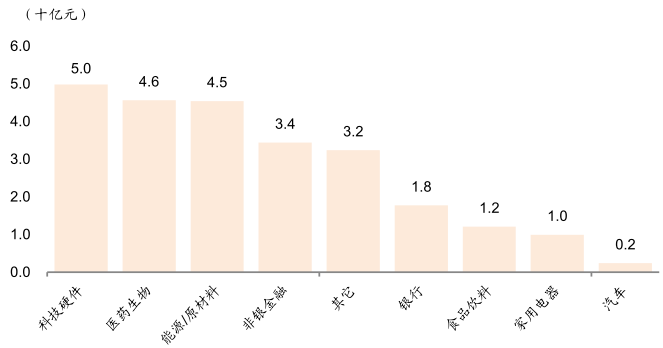

图表:4.12-4.16北上资金增持最多的是科技硬件和医药生物

资料来源:港交所,万得资讯,中金公司研究部

注:4月19日的所有持股数据暂未公布

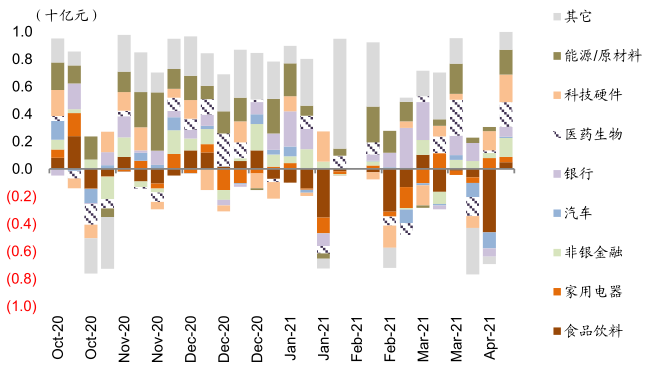

图表:科技硬件、能源/原材料连续数周获北上资金的净买入

资料来源:港交所,万得资讯,中金公司研究部

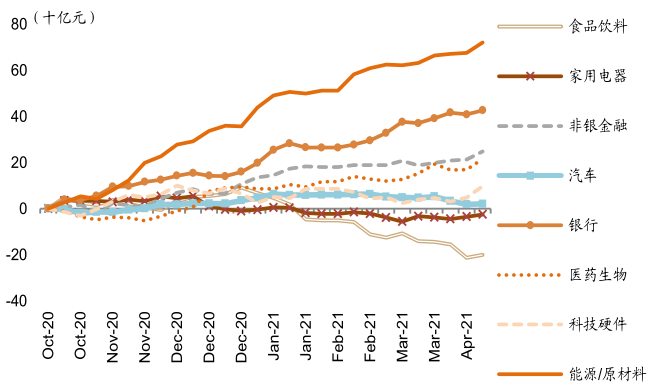

图表:北向资金持股累计变动(过去6个月)

资料来源:万得资讯,中金公司研究部

图表:北向资金增减持A股Top 15

资料来源:万得资讯,中金公司研究部

市场磨底期,局部热点已经开始浮现。

我们在2月初开始提示市场“中期调整”,到目前为止,市场前期累计跌幅达到15%左右,从顶部至今时间持续了近2个月左右,市场整体估值到了历史均值附近(尽管局部估值仍不算低)。上周A股市场日成交一度接近我们此前提示的情绪降温目标区域6000-6500亿元日成交的目标区域。另外,一季度增长数据虽较为平稳,但并不强劲,表明政策大幅紧缩的可能性也在下降。综合来看,我们认为市场虽处于磨底期,但对中期前景无须过度悲观。

我们建议轻指数、重结构,从如下思路自下而上选股:

1)自动驾驶主题;

2)行业保持高景气(新能源汽车产业链中上游、新能源光伏、电子半导体硬件科技等);

3)估值相对合理且基本面仍在复苏行业(泛消费行业,如轻工家居、家电、汽车、酒店旅游,以及部分供需结构相对好的部分周期行业,如铝等)。