全球股市在喜忧参半的经济数据中,不断向上突破。对于市场来说,现在最关心的问题是,还有多少增量资金来推动股市再向前一步。

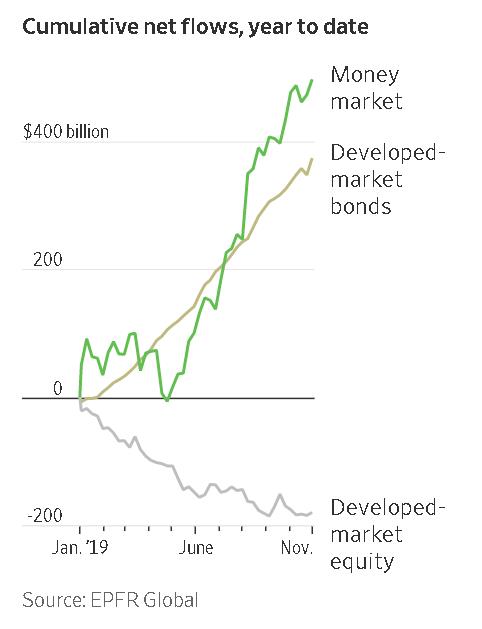

据统计,紧张的投资者大概囤积了3.4万亿美元的现金。现在,全球股市转暖,市场认为这些被囤积的现金,会让股市的上升空间变得很有想象力。

这世界,现金比想象中多

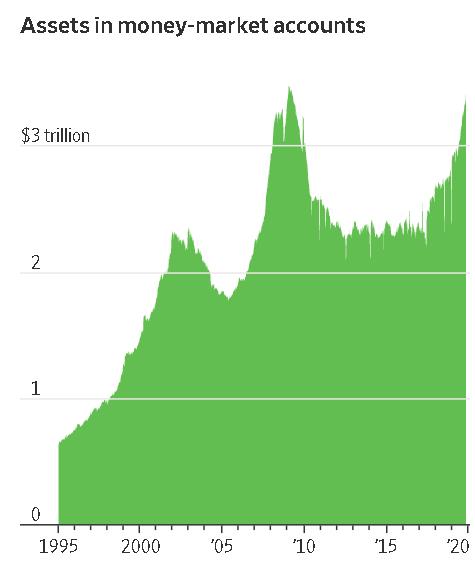

数据显示,过去三年,货币市场基金资产增长了1万亿美元,达到近10年来的最高水平。从货币市场利率上升,到对10年经济扩张周期末期的恐惧,以及担忧牛市老龄等因素,都在推动资金流向“更安全的地方”。

除了货币基金,还有大量现金进入了银行存款系统。

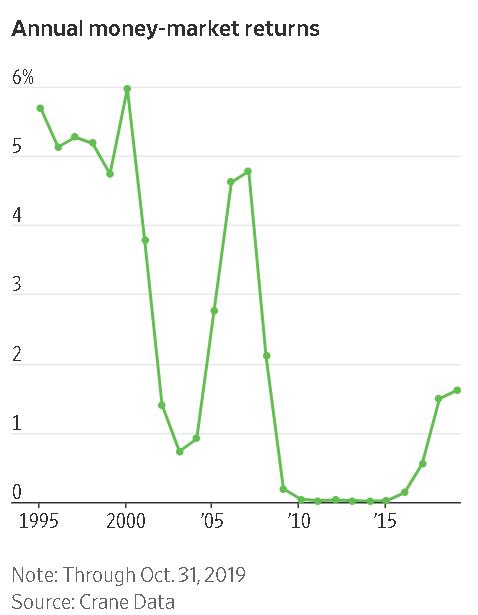

Crane数据公司总裁Peter Crane表示,金融危机后几年,当利率下降时,银行存款从货币市场基金中获得了市场份额,因为两者收益率之间的差距已经缩小了很多。

一些分析师表示,尽管全球多数股市今年都录得不错的涨幅,其中美股和A股涨幅都达到了两位数,但是大量囤积的现金表明,投资者数量并没有显著增加。

资产管理公司Farr, Miller & Washington 持有的现金是往常的两倍多,该公司的总裁Michael Farr 对媒体表示:“现金让我感觉良好,更有安全感”。

投资者表示,现金储备的增加反映出近几个月来,全球贸易关系的急剧变化,已经各国经济数据上的波动,因此基金经理们普遍存在的一些担忧。

瑞银全球财富管理(UBS Global Wealth Management)对4600名富有企业家和投资者进行的一项调查显示,超过三分之一的人在过去一个季度提高了现金配置。

总的来说,第三季度末,现金持有量在受访者投资组合中的比例较上一季度上升了一个百分点,达到27%。尽管越来越多的受访者表示,他们对全球经济和股市表现越来越乐观。但现金的配置比例远远高于其公司建议的百分比。

Crane数据显示,截至10月份,美国的货币市场基金今年的平均年回报率约为1.6%,高于2011年的0.02%。

更高的利率,加上相对较高的流动性,增加了货币市场对那些希望在相对较短时间内存放现金的投资者的吸引力。

美股很好,但估值太贵

在一众发达国家中,英国和欧盟深陷退欧的拉锯战中,经济下滑显而易见,德国GDP在今年二季度已经出现负增长。日本深陷负利率的泥潭,三季度GDP同比下滑3.5%,年内首次出现负增长。美国是发达国家中,GDP还保持着正增长的国家,但问题也很明显。

在很多投资者看来,当美国的经济增长放缓,美股现在已经涨到了一个不可持续的水平。

诺贝尔经济学奖得主Robert Shiller 开创的一项流行指标显示,尽管美股估值已从2018年初的高点回落,但仍接近20年来的高点。

Villere Balanced 基金(管理着20亿美元资产)的投资组合经理Sandy Villere 表示,他的投资组合中,现金占17%,往年平常的水平为10%。他认为,美股的估值已经很高了,与其追高,更愿意等一等下一个机会。

Sandy Villere 说:“我们没必要在每一次市场波动时都举棋不定,现在我们正试图找到更高质量的标的,以一个合理的价格”。Sandy Villere 在2018年四季度市场大跌时,添加了两只股票到其投资组合。

券商是这些公司持有客户现金的主要渠道,截至今年9月,这些现金平均获取的收益率为0.2%。

一些基金经理警告投资者,在过去10年来对一系列经济和地缘政治担忧不屑一顾,如今在相关风险稍有回升,也不要过于谨慎。

瑞银全球财富管理(UBS Global Wealth Management)客户策略官Paula Polito在最近的一份报告中表示:“尽管近50%的投资者预计未来6个月股市回报率会更高,这与投资者以观望的方式持有大量现金的做法简直天壤之别。”。

寻找价值洼地

北上资金近期大量净流入A股,全球储备已久的现金正在“抢购”A股的核心资产。

11月6日,瑞信中国投资会议在深圳召开,该公司CEO Tidjane Thiam 在会议上表示:“我们对中国的长期发张抱有很大的期待,我们认为,多年来推动中国经济增长的基本面是完整的。我们对中国经济的耐心和信念正在得到回报,而且是巨大的回报。我们一直投资中国,并将继续长期投资中国,支持中国经济。”

中国方面,也推出了很多对外开放的友好政策,比如取消QFII 限额等等措施,为国际资本投资中国创造条件。

另外,MSCI、富时罗素、标普道琼斯等国际主流指数并稳步提高纳入权重,境外投资者对我国金融市场的投资需求相应增加。

11月8日,MSCI将发布2019年11月半年度索引的增删列表,具体指数投资品种调整于11月26日收盘实施,27日生效。理论上,本次扩容或将带来195亿美元主动增量资金,折合1372.39亿元人民币。

外资也已经成为A股机构投资者的重要组成部分。从持有流通市值占比角度来看,公募占比最高为4.52%;其次为保险,占比3.79%;第三为外资,占比3.74%。