来源:Motley Fool

作者:Will Healy

也许没有哪只股票的涨幅比英伟达更高。在不到两年的时间里,它一度上涨了约 1,000%,市值一度超过 3.2 万亿美元,然后回落。

然而,该公司股票的上涨是如此极端,以至于其 2025 财年第二季度(截至 7 月 31 日)的出色财报也未能阻止其股票的大幅抛售。在该公司可能的高估和势头转变之间,投资者可能应该在 2024 年剩余的时间内避免涉足该股。

英伟达的现状

对 AI 芯片的炙热需求,以及英伟达在芯片行业中的巨大领先地位使其成为首屈一指的半导体股票。

AI 芯片市场的增长如此具有爆炸性,以至于 Allied Market Research 预测,到 2032 年,复合年增长率 (CAGR) 将达到 38%。这远高于 Allied 对 2031 年整个芯片行业 6% 的复合年增长率预测。

此外,英伟达似乎准备在第四季度开始出货其下一代 AI 芯片 Blackwell。这应该有助于它在激烈的竞争中保住领先地位。

现有股东可能应该继续持有该股,因为它仍然是长期赢家。随着时间的推移,它甚至可能取代陷入困境的英特尔,成为道琼斯300指数的成分股。

那么,有什么隐患呢?

尽管英伟达潜力巨大,但其股票的短期前景看起来相对黯淡。在几个季度的三位数收入增长中,该公司最终未能达到越来越高的预期。因此,该股较 25 周高点下跌了约 52%。

诚然,从市盈率 (P/E) 角度来看,它的收益似乎是合理的。英伟达的市盈率仅为 48 倍, 考虑到该公司的三位数百分比收入和盈利增长,它可能看起来被低估了。

但是,其它指标让投资者质疑英伟达的当前价格。它的市销率 (P/S) 在 7 月份超过了 40,目前大约 27 的销售倍数使它几乎以任何标准衡量都很昂贵。

此外,考虑到其 43 的市净率,其估值看起来更加夸张。由于 AMD 和高通的售价分别为账面价值的 4 倍和 7 倍,英伟达可能难以证明其巨额溢价的合理性。

此外,投资者往往对增长放缓的股票感到不满,即使增长数字依然强劲。这可能不公平,但事实是,从长远来看,三位数的增长数字是不可持续的。此外,受产能限制,客户可能会转向该公司竞争对手的速度较慢但立即可用的AI芯片。

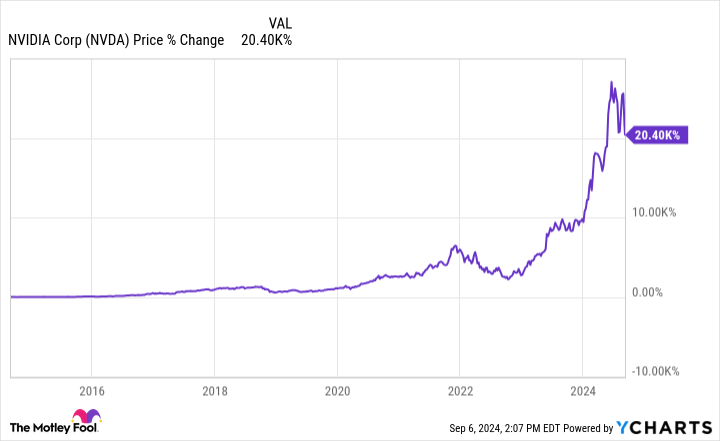

此外,投资者需要牢记英伟达股票的历史。尽管在过去 10 年中上涨了 20,000% 以上,但在此期间该股也两次下跌了 50% 以上。

这种抛售往往是芯片行业固有的周期性带来的。虽然这只股票的上涨为股东带来了丰厚的回报,但他们也不得不忍受残酷的抛售。由于英伟达现在可能处于熊市阶段,投资者可能希望等到 2025 年再考虑增股。

英伟达的未来

鉴于英伟达的势头和高估值,投资者可能应该避免在 2024 年的最后几个月增持。当然,AI 芯片的牛市可能还没有结束,从长远来看,现有股东应该会通过持有该股而受益。