8月25日消息,蚂蚁集团今日向上交所及港交所同步递交了A+H招股文件。其中A股IPO拟融资480亿元人民币。蚂蚁集团聘请中金、中信建投负责上海IPO事宜;聘请花旗、摩根大通、摩根士丹利和中金为香港IPO联席保荐人。

股权结构

招股文件披露,阿里巴巴集团持有蚂蚁集团33%股份。君瀚、君澳作为蚂蚁的员工持股平台,分别持有蚂蚁29.8%和20.6%的股份,为控股股东。发行完成后,君瀚、君澳合计持股将不低于40%。同时,马云个人持股比例不超过8.8%,他还宣布捐出6.1亿股蚂蚁股份做公益,相当于蚂蚁发行后总股本的2%。

蚂蚁集团A+H股同步IPO拟发新股不超过发行后总股本的10%。

全球首次公开发行后,发行人的外资股比将不超过届时发行人股份总数的50%。

业绩情况

蚂蚁集团2019年全年营收1206亿元,净利润为180.7亿元;

蚂蚁集团截至2020年上半年的营收为725.28亿元,经营利润249.03亿元;

支付宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名。

过去一年,蚂蚁数金科技平台的用户为7.29亿。理财平台促成的资产管理规模高达4.1万亿,保险平台促成的年度保费则为518亿,花呗借呗服务用户约5亿。

2019年,蚂蚁数金科技平台营收规模为677.84亿元,占蚂蚁集团总营收的56.2%。2020上半年,占比提升至63.4%。

蚂蚁集团表示:我们的收入来自数字支付与商家服务、数字金融科技平台(包括微贷科技、理财科技和保险科技)以及创新业务及其他。截至2020年上半年,数字支付与商家服务收入260.11亿元,占收入比例35.9%。

阿里影响

天风证券发布研究报告称,截止2020年3月31日,阿里巴巴持有蚂蚁金服33%股权,2020年上半年,阿里巴巴来自蚂蚁金服的投资收益合计约81亿元。

蚂蚁金服上一轮融资估值为1500亿美元(2018年6月Pre-IPO轮融资),预计蚂蚁金服成功上市后,阿里巴巴所持股权价值将实现较大幅度上调。

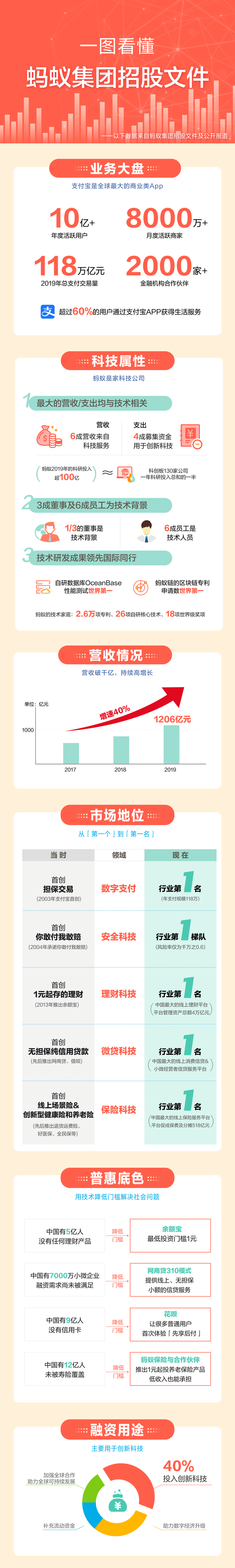

一图看懂蚂蚁招股书