在2022年年初的业绩会上,郭广昌还说,复星这30年已经完成了全球化布局和产业布局,但话音一落,公司的减持计划一个接一个,各种卖卖卖,除了复星医药,连作为复星系效仿“巴菲特模式”,筹谋了15年的保险业务也在减持之内。狂奔了30年的复星系要踩刹车了?

卖完青岛啤酒卖复星医药,如今复星系又开始卖自己的另一核心业务——保险。

继9月8日大幅减持26%永安财险股权后,9月20日,复星系又抛出减持新华保险2615.95万股H股的计划,减持完成后持股数量将低于5%这一重要持股比例。

虽然一周前从海外回国的复星集团创始人、董事长郭广昌发布微博表示,“复星是一家根植中国的企业,中国永远是复星最重要的根据地。”

但今年复星系却在频频减持国内布局多年的业务,包括金徽酒、海南矿业、泰和科技、青岛啤酒等在内的十余家公司股份,减持金额已超上百亿元。这其中还包括之前从未减持过一股的复星医药和永安财险。

一边减持,一边解释。复星系下属控股公司复星高科9月19日发布声明,表示公司近期的减持和出售是坚持投退平衡的财务战略的延续,并非仅为了应对目前的市场环境而为之。

从1992年3.8万元的起步资金,到将复星系打造成8500亿的庞然大物,郭广昌用了30年时间。

如今,复星系为何要急踩刹车?

复制“巴菲特模式”

保险业务在复星系的成长过程中至关重要。

如果说医药是复星系发家的起点,那么保险业务就是郭广昌开启“中国巴菲特”模式的重要支点。所谓“巴菲特模式”,其实是巴菲特通过客户缴纳保费并在获得赔付之前,利用这些资金形成“浮存金”的池子来投资。

对于巴菲特来说,保险浮存金有两个作用,它是一笔负利率资金,同时还是一个投资杠杆。

自1998年复星医药(前身复星实业)上市后,郭广昌的投资一直在持续。从2001年收购豫园股份、拿下民营钢铁公司唐山建龙实业,到2003年收购南钢股份、投资国药控股,接着2004年投资黄金冶炼商招金矿业。

这一时期复星投资的资金来源几乎全部是自有资本,或者通过债务方式募集的资金,但随着投资业务规模的扩大,在不断出现的机会面前,企业可利用的资金、资源永远是不够的。

撬动更大的版图和资本,郭广昌开始打造自己的“复星系模式”,或者说是“中国版巴菲特模式”。2007年,复星通过增资扩股的方式,入股了当时出现偿付能力危机的永安财险,成为第二大股东,正式进军保险业。成立于1996年的永安财险,是唯一一家总部设立于西安的全国财产性公司。

根据郭广昌的设想,在2020年左右,复星的资金来源将更多的依靠保险公司提供的浮存金,并逐步过渡成以保险为核心的管理公司,从而无限接近巴菲特模式。

但理想很美好,现实很骨感。早在2013年,巴菲特的伯克希尔投资资金70%都来自浮存金,而国内保险公司的投资受到投资范围、大类资产投资比例、单一资产集中度风险监管等指标限制,比如投资权益类资产的账面余额合计占上季末总资产的比例不能高于20%。

就拿永安财险来说,其2012年的保费收入为70亿元,到2021年保费收入也仅增长至109亿元,而同期中国平安的保费收入为7603亿元。除了永安保险,复星系2012年成立的复星保德信人寿,2021年保费收入为32.29亿元,净亏损1.15亿元。

对于复星动辄几十上百亿的收购案来说,不论是从保费规模还是利润贡献上来说,和巴菲特1470亿美元的保险浮存金相比,复星旗下的国内保险业务还没有能力成为其用于投资的主要资金平台,何况还有政策红线的约束。

虽然郭广昌的国内“巴菲特模式”走得并不容易,但保险业务也确实曾为复星系提供了融资便利和业务上的互通。2014年,复星旗下的南钢股份巨亏6亿元,其股票面临退市风险,关联的“11南钢债”也因信用违约风险可能暂停交易,因此价格大跌。永安财险在88.7元以下抄底南钢债券共计2.5亿元,后南钢债券实现本息兑付,帮助南钢渡过危机。

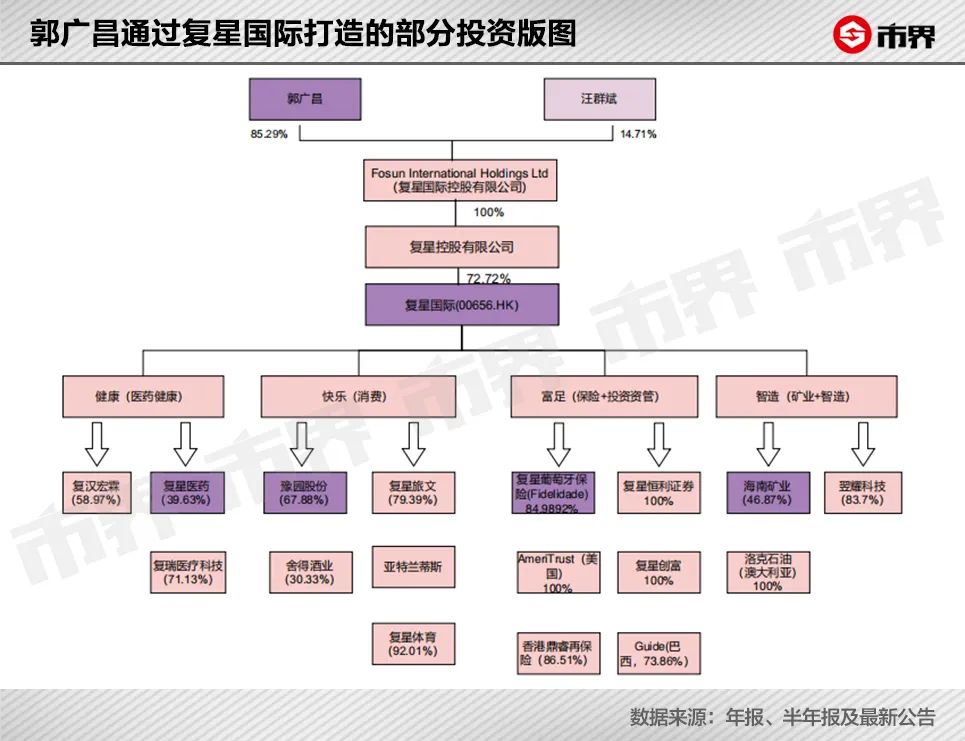

在其国内的“巴菲特模式”走得并不顺畅的情况下,复星系在国内资本版图的扩张则主要依靠健康板块的复星医药、快乐板块的豫园股份以及智造板块的海南矿业这三家上市公司完成。

从近两年的监管动向来看,想要将保险作为投资的杠杆可能会越来越不容易。在9月3日举行的2022中国保险业高质量发展论坛上,银保监会副主席肖远企指出,由于保险资金投资范围广泛,很容易涉足不熟悉领域,也容易使一些公司产生无所不能的幻觉,偏离主业甚至反客为主都是很危险的。

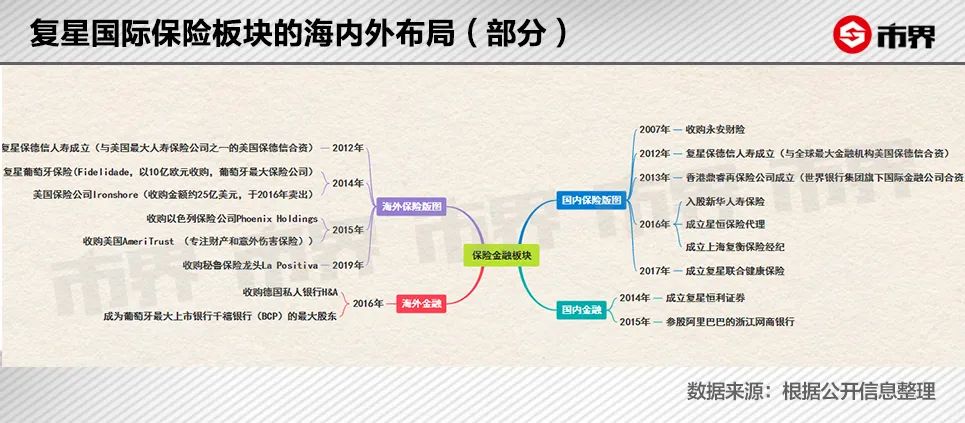

对比复星系在国内的“买买买”,其在海外的保险版图走得更为顺畅。

自2014年复星国际以10亿欧元拿下葡萄牙最大的保险公司葡萄牙保险后,相继收购了美国保险公司MIG,美国保险公司Ironshore,美国保险集团Meadowbrook,其中以色列保险公司Phoenix Holdings于2016年终止收购。

可以说复星系在海外的布局与巴菲特模式更为相似,那就是郭广昌所说的“海外融资、海外投资”,而这个依托平台正是保险业务。比如2014年收购葡萄牙保险后,便利用后者以4.605亿欧元收购陷入困境的Espírito Santo集团的医院业务。此外收购的美国保险公司Ironshore,虽然规模比不上葡萄牙保险,但这家注册在百慕大的保险公司,优势在于其投资范围不受限制。

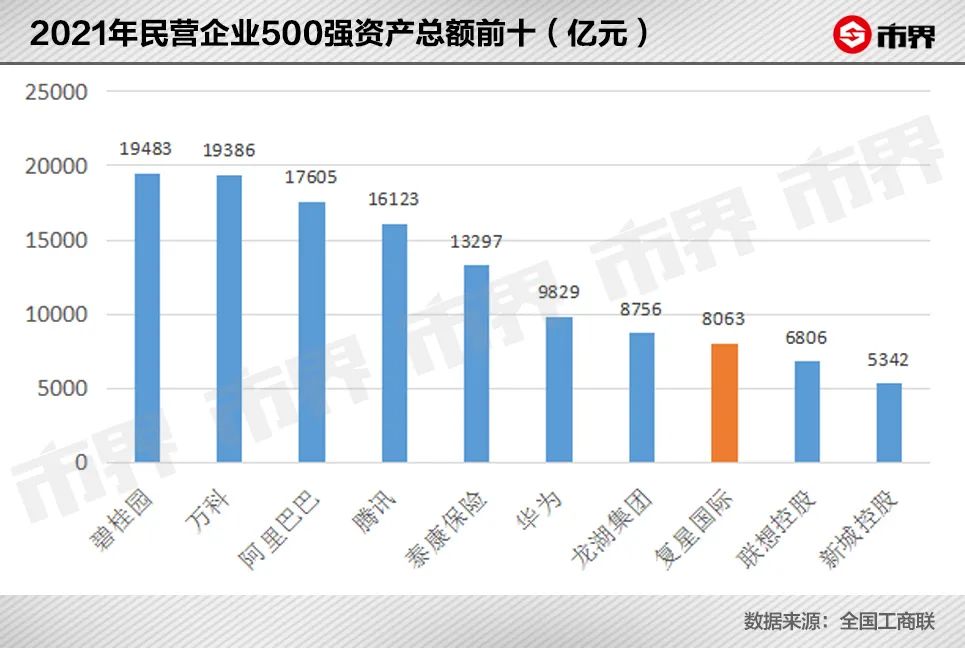

这些年通过布局保险业务,复星系也确实有了在资本市场纵横捭阖的资格,不仅助推复星系的保险业务收入从2016年的276亿元增至2021年的321.49亿元,复星国际的资产规模也从2012年的1621亿元增长至2021年末的8063亿元。其资产规模与华为和龙湖集团相当,但2021年的100亿元的净利润却远低于华为的1137亿元和龙湖的238亿元。

此外,保险业务虽为复星系在海外提供了投资基础,如今复星海外和国内的产业和员工几乎各占一半,但运作这么多年复星国际保险板块的净利润却不增反降,从2016年24亿元下滑至2021年的14.61亿元。

并且,其真正赚钱的业务还是在国内。

实业打底,投资赚钱?

在郭广昌眼里,投资是复星做强产业、实现产业发展“弯道超车”的高效手段。

从国内到海外,一次次成功的收购案例证明了“实业+投资”的威力,也验证了郭广昌的“产业+投资+保险”的理念。不过长期多元化的投资也让复星国际的业务颇为复杂,让许多投资人直呼“看不太清楚”。

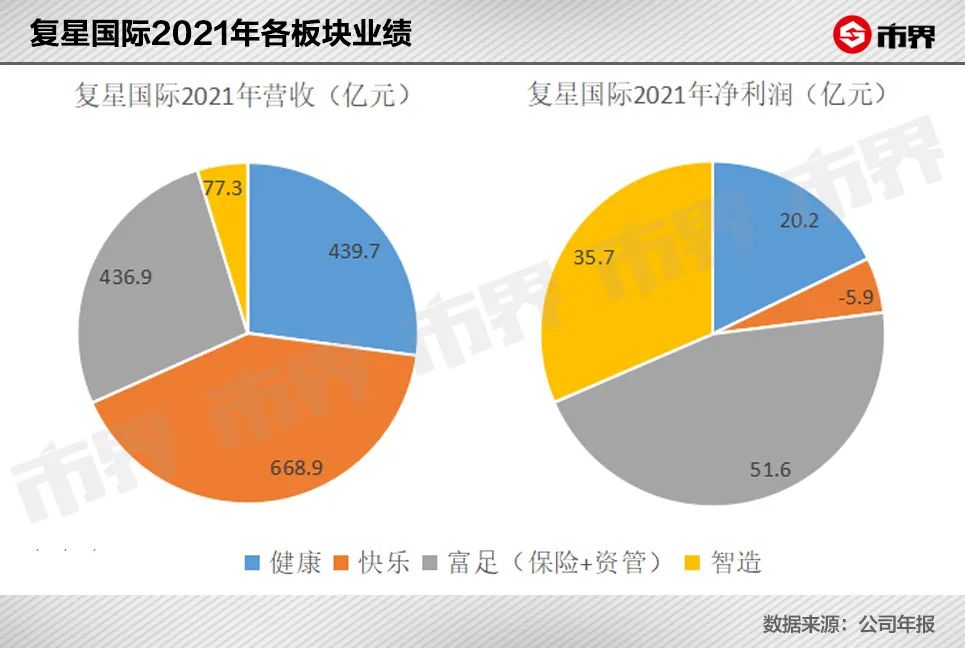

作为复星集团旗下的控股平台,复星国际收入最多的是健康和快乐板块的医药和文旅业务,其中以复星医药和豫园股份为代表,但最赚钱的业务却是富足板块里的资产管理、保险和智造。

其中,2021年资管的115.5亿元营收虽比不上保险业务,但其净利润高达36.98亿元,远超保险贡献的14.61亿元。此外,2021年智造板块涵盖的海南矿业以及翌耀科技,营收77.37亿,仅占整体营收比4.8%,但贡献的的净利润却有35.77亿,利润占比达35.2%。

反观占据整体营收最重的快乐(消费)板块,2021年却处于亏损状态。这一部分涵盖的上市公司有豫园股份、金徽酒、舍得酒、在港股上市的复星文旅以及在海南投资的亚特兰蒂斯、复星体育等。

2021年快乐(消费)板块营收为668.98亿,营收贡献占比41.2%,利润亏损5.94亿。受疫情影响,复星旅文是亏损重灾区,2021年复星旅文亏损27.12亿,2020年亏损25.74亿元。

相较于保险这类业务是通过海外投资扩宽融资渠道、打开海外市场的话,在快乐(消费)这一板块的全球化则并非单纯奔赴海外收购企业,而是通过海外布局再引入国内这种模式发展。

从2010年复星系成功入股法国度假村集团“地中海俱乐部”(Club Med)和意大利高端男装生产商Caruso后,便进入全球各行各业寻找投资标的,其投资的品牌包括法国高级时装品牌LANVIN、以色列护肤品牌AHAVA、太阳马戏团等等。

(海南三亚亚特兰蒂斯酒店)

其中最出名的莫过于海南的七星级酒店及海洋公园亚特兰蒂斯,2013年,复星集团引入亚特兰蒂斯母公司柯兹纳国际,共同打造了中国第一座、全球第三座的亚特兰蒂斯。此外复星采用地中海俱乐部(Club Med)的度假村模式,在北京、丽江、长白山等八地打造的度假村已投入运营,未来3年已签约并计划新开7家度假村。

在这些年的买买买中,复星国际的资产规模从2012年的1621亿元增长至2022年上半年的8496.85亿元,十年翻了5倍。

在郭广昌喊出“中国动力嫁接全球资源”后,摆在复星面前是一个又一个的投资机会。这也成为很多多元化企业没能逃过的“魔咒”,即从“买买买”到“卖卖卖”,如今看来,复星国际也没能例外。

开始卖核心业务

从复星国际的债务来看,谈不上危机,但承压却是事实。

自复星开启全球化步伐后,复星国际的资产负债率从2012年的64.72%增长至2022年上半年的76.64%,10年增长了12个百分点。

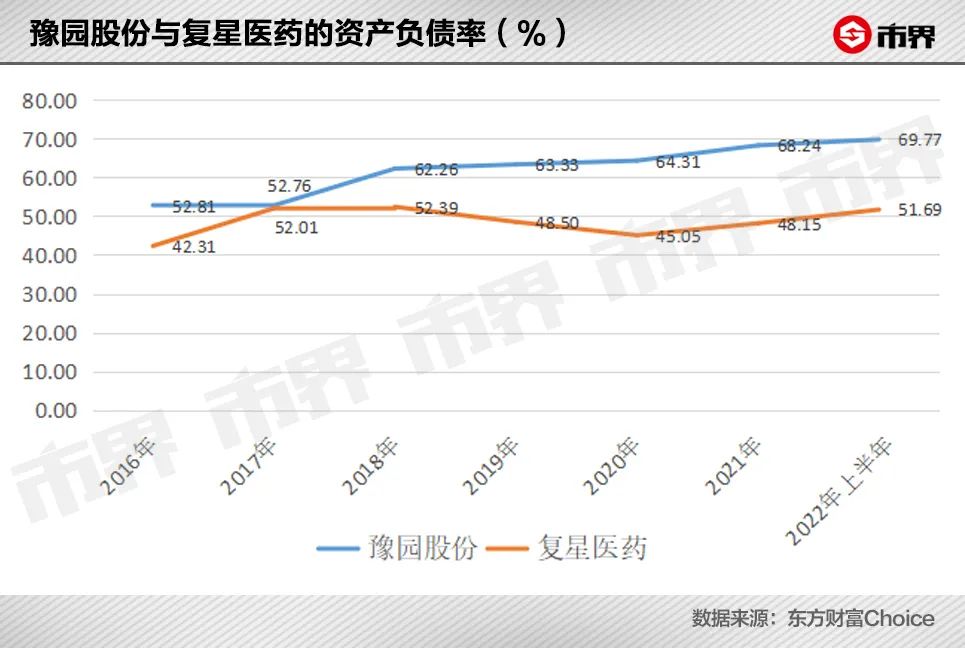

具体到当前四大板块发展不一的状况,也传递给复星国际不同压力。首先最大的快乐板块处于亏损状态,作为这一板块的上市公司豫园股份的资金压力也陡然上升。资产负债率从2017年的52.76%增长至2022年上半年的69.77%。

快乐板块资产负债率的走高同样与复星系这5年不断在海内外“买买买”有关,从2017年将旗下地产注入豫园股份,接着到海外收购了不少时尚、消费品牌,包括西班牙火腿、德国服装品牌Tom Tailor、奥地利的高端内衣丝袜品牌Wolford等。

2009年,郭广昌曾经调侃,中国太大、机会太多、企业家发展企业的野心太大,包括他自己。

就拿复星国际的珠宝板块来说,2021年的收入为274.5亿元,占据豫园股份整体营收的半壁江山,这与复星系打造的全产业链不无关系。

从开采环节入股招金矿业,布局产业链顶端;接着与国内镶嵌类珠宝加工领军企业星光达成立合资公司星豫珠宝,生产钻石、彩宝镶嵌类产品;再到完善鉴定环节,2019年战略收购比利时宝石学院IGI 80%的股权;最后销售端收购的品牌包括老庙黄金、亚一珠宝、Djula、Damiani等,以上共同构成了豫园的时尚珠宝品牌矩阵。

但布局的产业链过长势必需要充足的现金流。而这种全产业链投资模式并非仅限于珠宝行业,像复星系的医药板块、文旅等都效仿于此。

比如复星医药也是从最初的医疗诊断试剂到入局仿制药、生物类似药以及创新药,再到2020年,复星医药获得了辉瑞与BioNTech 共同研发的mRNA新冠疫苗(商品名:复必泰)的大中华代理权。

从豫园股份和复星医药双双下滑的业绩来看,当前复星国际的压力不小。根据半年报,豫园股份上半年营收220.09亿元,同比下降3.85%,净利润7.54亿元,同比下降47.06%;上半年复星医药营收213.4亿元,净利润则同比大降37.67%,至15.47亿元。

此外保险板块赚钱能力也在下滑,仅靠智造和资管业务赚钱远远不够,而这几年受疫情影响,复星系的海外投资也在踩雷。

比如2015年复星系重金投资的加拿大老牌企业“太阳马戏团”,持股24.43%位列第二大股东。在复星的设想中,曾希望用太阳马戏团撬动中国大量闲置的演艺场所,但在疫情的影响下,2020年太阳马戏团宣布破产。

除了太阳马戏团,英国老牌公司托马斯库克(Thomas Cook)也在2019年申请破产,这家拥有90架客机和200家自有品牌酒店的老牌文旅公司最终走到了末路。此前复星收购的希腊珠宝商Folli Follie还曾爆出财务造假等丑闻。

从几大核心板块不容乐观的情况来看,郭广昌的“退退退”也不难理解了。

郭广昌最崇拜的巴菲特曾说:“历史告诉我们,即使是非常聪明的人,运用财务杠杆产生的结果经常是零。”