随着美国通胀高企,美联储加快加息,市场对经济衰退的担忧与日俱增。历史上是否有类似情况?当时美联储是怎样取舍的?资产价格表现如何?对当前有哪些启示?针对这些问题,我们对历史上几次有代表性的美联储货币紧缩进行复盘,希望通过回顾历史,帮助投资者判断未来的政策与市场。

摘要

本篇报告回顾的是1979-81年的货币紧缩。当时的背景是美国经历了长达十年的高通胀,民众对美联储抗击通胀失去信心。沃尔克就任美联储主席后,对通胀采取“零容忍”态度,他主张激进的货币紧缩,最终以两年内美国经济两次陷入衰退为代价,成功控制通胀。同一时期,美国资本市场经历了“大上大下”的剧烈波动,联邦基金利率最高冲至22%,10年期美债收益率最高升至16%,道琼斯工业指数在两次衰退中的跌幅分别达到18%和24%。不过,在通胀被彻底控制和衰退结束后,美股出现报复性反弹,在一年时间内上涨超过60%。

1979-81年的经历对当前有几点启示:一是通胀的本质是货币财政过度扩张,绝非仅仅因为供给收缩。二是在高通胀面前不宜采取“渐近主义”的货币政策。三是以经济衰退换取物价稳定可能是必要的选择。四是对通胀预期的管理至关重要,它能为货币政策提供“名义锚”。对资本市场的启示是:经济衰退并不可怕,可怕的是美联储为避免衰退过早向通胀妥协,在货币紧缩上打“退堂鼓”。历史表明“长痛不如短痛”,越早控制通胀,对资产价格反弹或越有利。

正文

第一阶段:通胀根深蒂固(1978.4-1979.7)

“在七十年代,这个国家对自己失去了信心。人们认为拥有土地或其他资产好过持有美元,阻止这种思想需要强健的人格和莫大的勇气…… 沃尔克坚持下来了。”

——沃伦·巴菲特

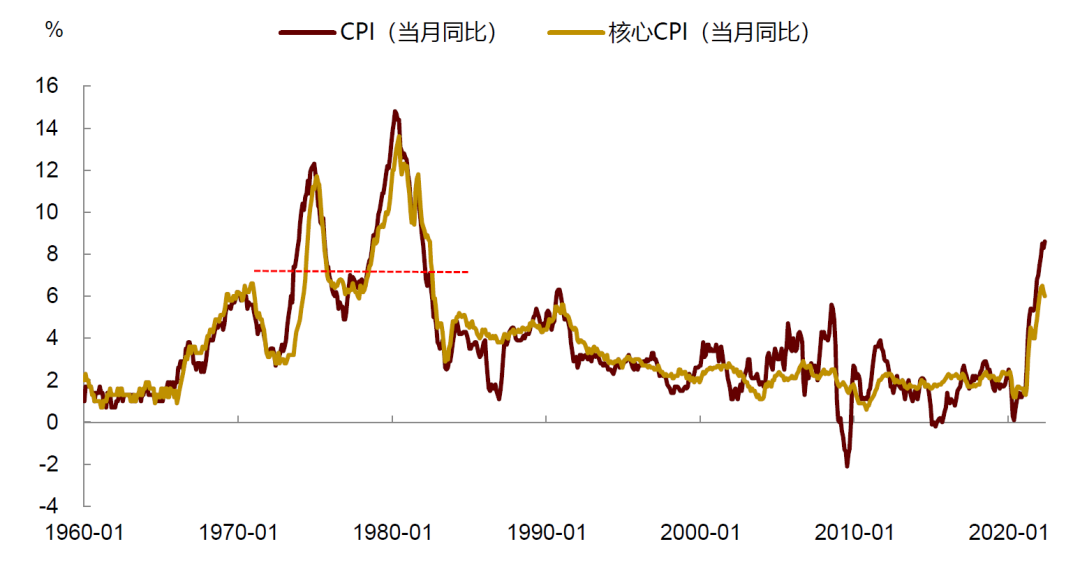

上世纪70年代,美国通胀持续高企,在经历1973-75年的“大滞胀”后,通胀危机于1978年卷土重来。我们在《加息启示录:1973的滞胀困局》中提到,1973-75年是二战后美国经济的“至暗时刻”。尽管经济于1975年走出衰退,但通胀却成了新常态。1976-78年,CPI通胀一直在5%以上,1978年4月后通胀开始加速上行,并于1980年3月达到14.8%的历史最高位。整个70年代,美国CPI通胀均值为7.1%,远高于60年代的2.4%(图表1)。

图表1:上世纪70年代,美国通胀根深蒂固

资料来源:Wind,中金公司研究部;注:图中虚线代表1970-1980年CPI同比增速均值7.1%。

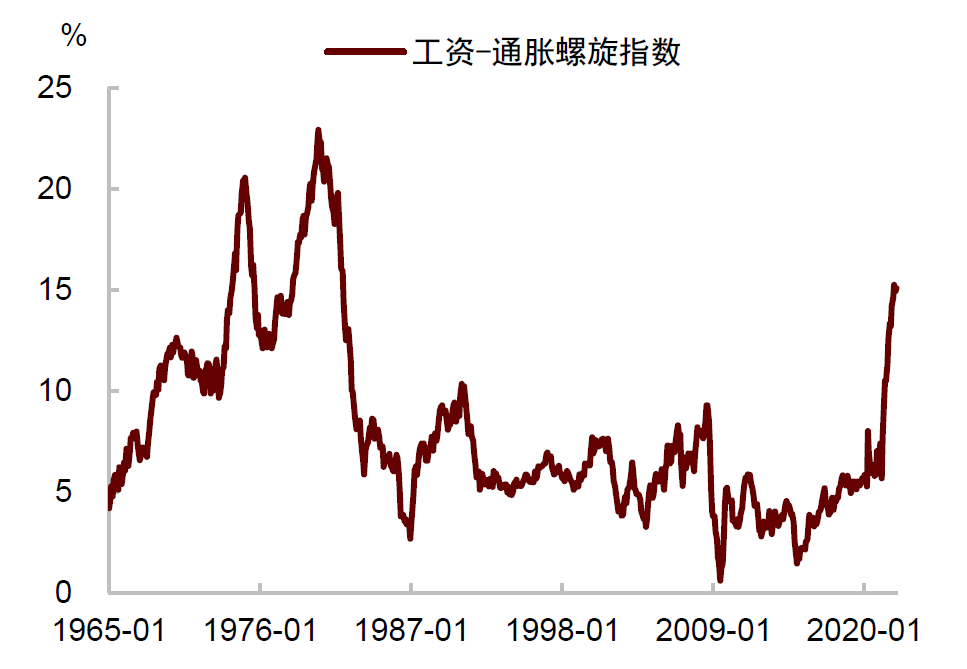

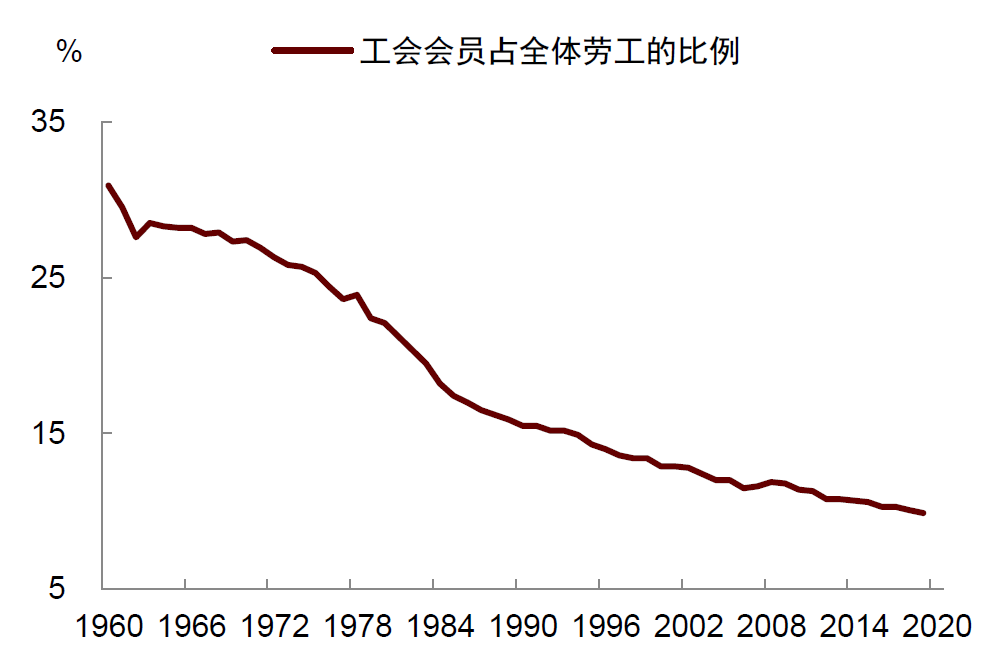

通胀为何居高不下?当时处于主流的凯恩斯主义认为,引发通胀的根本原因是成本推动和供给冲击,而非货币因素。凯恩斯认为,高通胀与高失业率不会同时存在,因为高失业率意味着冗余产能,不会带来通胀压力。因此,当时的主流观点认为是强大的工会、能源和食品涨价等供给因素引发了通胀(图表2、图表3)。对此,政策制定者应该利用某种收入政策来抑制通胀,而不是进行货币紧缩,如果采取货币紧缩,反而会使失业率进一步上升,经济陷入严重衰退。1979年的国会经济报告代表了当时的主流观念:

……只限制需求无法控制通胀,抑制需求并不能缓解能源和食品成本上涨、政府管制加强、生产力增长低于标准、以及美元贬值等因素引发的通胀。这些与供给侧因素相关的通胀,在工资—通胀螺旋的作用下,将进一步发展和扩散。

图表2:上世纪70年代,工资—通胀螺旋上升

资料来源:Wind,中金公司研究部

图表3:强大的工会被认为是工资上涨的主要原因

资料来源:OECD,中金公司研究部

正是在这样的背景下,通胀成为了美国人的生活方式,白宫和美联储也迎来轮换。1976年11月,民主党人吉米·卡特在大选中击败共和党人福特,即将就任新一届美国总统。1978年2月,美联储主席伯恩斯任期结束,卡特任命威廉·米勒为新的美联储主席。由于米勒并非经济学科班出身,而是从业界直接加入的美联储,缺乏系统性的货币政策专业知识,他在美联储难以服众。在1978年6月的一次美联储会议中,大多数委员赞成提高贴现率、紧缩货币,但米勒却投了反对票,这引起了其它同事的质疑。

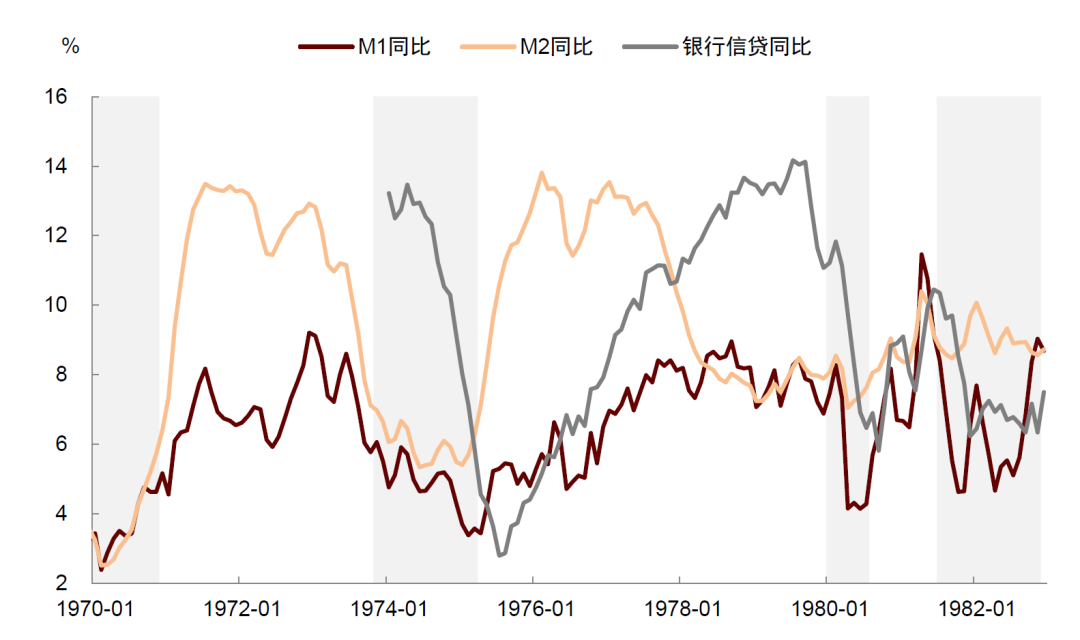

与大多数人一样,米勒也认为通胀源于私人部门的工资制定,而非货币供给过多。尽管1977年的M1、M2同比增速已达到1973年的高点,且银行信贷加快扩张,但米勒及美联储官员们并不担心这会助长通胀,他们认为只要失业率在5.5%以上,就意味着经济存在产能过剩,扩张性的货币政策就不会引发通胀(图表4)。

白宫方面也愿意看到美联储保持宽松,对于潜在的通胀压力,卡特总统更希望采取收入政策来应对。为此,他于1978年4月宣布了一个“减速”计划,即企业将自愿对工资和价格上涨进行限制,这种做法与尼克松时期的“价格管控”如出一辙,结果自然是无法控制通胀。1978年4月至12月,CPI通胀从6.5%上升至9%,此后美联储也开始允许利率上升,但很快官员们又打起了“退堂鼓”。

1978年12月,第二次石油危机爆发,全球油价上涨,美联储担心油价冲击引发衰退,在加息决策上再次退缩。受油价上涨推动,CPI通胀从1979年1月的9%上升至8月的11.8%,而同期的联邦基金利率却维持在10%附近,这意味着实际利率反而还是下降的。1979年的美联储会议纪要曾这样写到:“鉴于许多经济活动趋弱,米勒主席建议继续把10.25%作为联邦基金利率目标”。也就是说,米勒担心油价上涨导致经济下滑,无意收紧货币,但事后来看,这反而加剧了通胀压力。

图表4:美国货币供给与银行信贷同比增速

资料来源:Wind,中金公司研究部

随着通胀阴影再次笼罩美国,卡特总统于1979年7月15日向全体人民发布讲话,强调能源问题、通胀以及经济衰退的严重性;此后,卡特决定撤换自己不信任的内阁成员,要求其中的三十多人辞职,并罢免了卫生部长与财政部长。由于没有更好的继任人选,卡特将米勒调往财政部担任部长,这使得美联储主席的职位又出现了空缺。

在征求多方意见后,卡特任命保罗·沃尔克为新一届美联储主席。沃尔克毕业于普林斯顿大学与哈佛大学,曾在曼哈顿银行担任经济学家,在尼克松时期担任美国财政部副部长,主管货币事务,曾一度计划回普林斯顿出任高级研究员,但是又被伯恩斯招至美联储任职。米勒离开美联储时,沃尔克正担任纽约联储主席,他对美联储货币政策也有专业的知识与丰富的经验,这些知识经验为其成功抗击通胀奠定了基础。

1979年7月24日,卡特在白宫会见了沃尔克。根据卡特回忆,他当时并不了解沃尔克,甚至无法从谈话中看出后者的政治倾向,卡特选择沃尔克完全是出自其他幕僚官员的推荐。而在会谈中,沃尔克也只是重申美联储必须采取紧缩政策,并保持其独立性,并没有其他的见解。为保险起见,卡特还询问了副总统蒙代尔以及其他专业人士的意见,在权衡之后才决定任命沃尔克为美联储主席。

第二阶段:沃尔克的反击(1979.8-1980.3)

“在当时的美联储和学术界,最流行的概念是‘渐进主义’…… 比如有人会说‘放轻松,再过几年,(通胀)问题总能在不伤害经济的前提下得到解决。’……但我从来不相信这些。”

——保罗·沃尔克

与此前的联储主席不同,沃尔克在上任之初便开始积极推进货币紧缩,并做好了以衰退为代价解决通胀的准备。1979年8月,美联储开始允许利率上行,并在经济面临衰退担忧的背景下坚持这一做法。根据当时的美联储绿皮书,在高通胀影响下,1979年第二季度的实际GDP已经下降至2.5%,第三季度的情况预计也将大体相当。此外,绿皮书还预测失业率将从1979年的6%上升至1980年末的8%。

沃尔克的紧缩政策也曾遇到阻力。阻力首先来自美联储内部,在1979年9月18日的FOMC投票中,对于加息决策,七位委员的投票结果为4:3。反对者明确表示,频繁加息可能导致衰退,同时不一定能遏制通胀。这让沃尔克意识到,美联储内部分歧严重,而这也会降低美联储货币政策的可信度。对于4:3的投票结果,市场的反应肯定是“这将是最后一次上调利率”,没人相信美联储会持续紧缩。

白宫方面对于货币紧缩也表示了不满,卡特认为激进加息可能引发衰退,并影响连任选举。国会方面,众议院银行委员会主任罗伊斯公开质疑美联储的紧缩政策,他问美联储“拯救美元”是否有必要让“男女失业,企业破产”。最后,由于利率上升可能导致美元升值,影响美国出口,部分出口厂商与工人也对此不满。

但这些阻力没有让沃尔克放慢脚步,为推进货币紧缩,沃尔克还制定了一个“新计划”。具体来看,美联储将采取三项举措:首先,将折现率上调1%,表明对抗通胀的决心;其次,提高银行准备金率,促使信贷紧缩;最后,也是最重要的一项,让货币政策与联邦基金利率脱钩,直接以货币供应为政策目标。

以货币供应为目标主要基于以下三点理由。首先,以弗里德曼为代表的货币主义理论兴起,货币主义将一切通胀归结为货币现象,这为央行直接控制货币供给提供了理论基础。其次,基础货币的供应完全由美联储控制,货币供给目标是“可置信的承诺”,且不易中途更改,这有助于提高货币政策的可信度。最后,美联储不再直接干预利率可以减少政治上的阻力,表面上似乎减少了美联储调控利率的能力,但实际上却能让利率“上不封顶”。更高的利率有助于抑制信贷扩张,从而抑制总需求。在事先制定详细方案,并说服美联储同事后,沃尔克在10月6日公布了上述计划,并由美联储委员会投票通过。

沃尔克的紧缩计划实施后,联邦基金利率从1979年10月的11.6%上升至1980年4月的接近20%,M1同比增速从8.4%下降到4.1%(图表5)。对于把货币政策目标从联邦基金利率转移到货币供给上,沃尔克在事后写到:

引入“新计划”最重要的好处,是规范了我们自己的行为。一旦美联储把政策重点放到货币供应量上,即使利率飙升至难以忍受的水平,自己也无路可退。此外,更多强调货币供给也是在用另一种方式告诉公众,在对付通胀上,我们说到做到。

图表5:美国CPI通胀与联邦基金利率

资料来源:Wind,中金公司研究部

美联储的信贷管控也是抗击通胀的重要工具。1979年10月,美联储宣布对大银行的主动负债追加8%的准备金要求,因为这些资金为银行的过度信贷扩张提供了较大支持。当时的银行业主动负债包括10万美元以上的定期存款、欧洲美元借款、回购协议和向非会员机构借入的联邦基金等,这部分负债不包括在M1或M2的统计口径内。

美联储还于1980年3月出台了“特别信贷限制计划”。该计划最早由白宫方面提出,其背后的基本假设是,通过限制信贷数量,就可以在控制通胀时减少利率上升的幅度。美联储对这一计划表示欢迎,1980年3月,沃尔克对一些银行家们谈道:

美联储的信贷限制计划,主要是用来代替加息政策的。如果把利率提得太高,会对某些产业或某些领域造成破坏性的影响。

信贷控制的作用是立竿见影的。1980年二季度,消费贷和房贷的需求开始下滑,经济活动则出现了大幅萎缩。沃尔克对此评论道:

前一天,我们实施了信贷管制… 第二天,经济就开始崩溃… 很快,管制所涉及的一些消费,如汽车和房车,第二周的销售额就降到了零… 消费就这样崩溃了。

第三阶段:以衰退为代价(1980.4-1982.11)

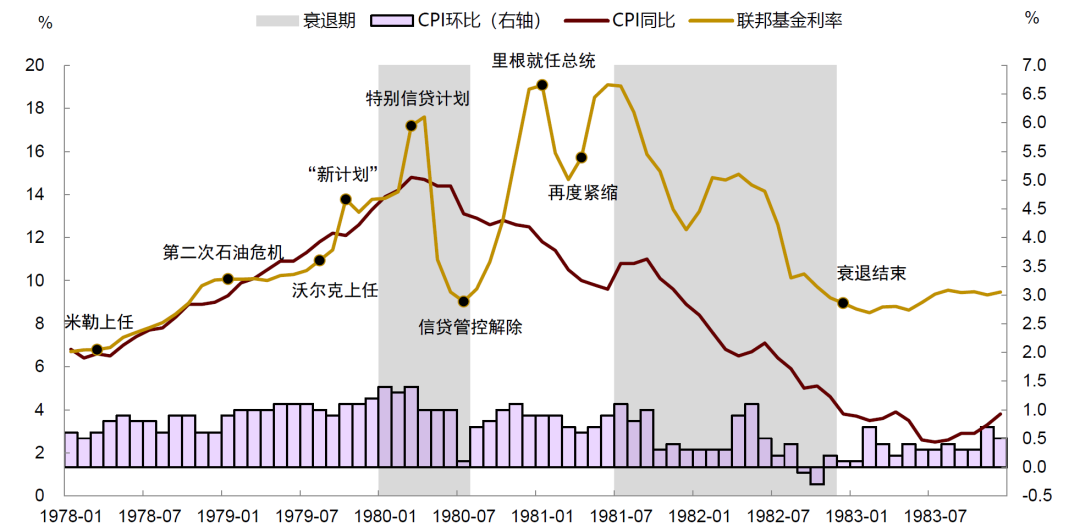

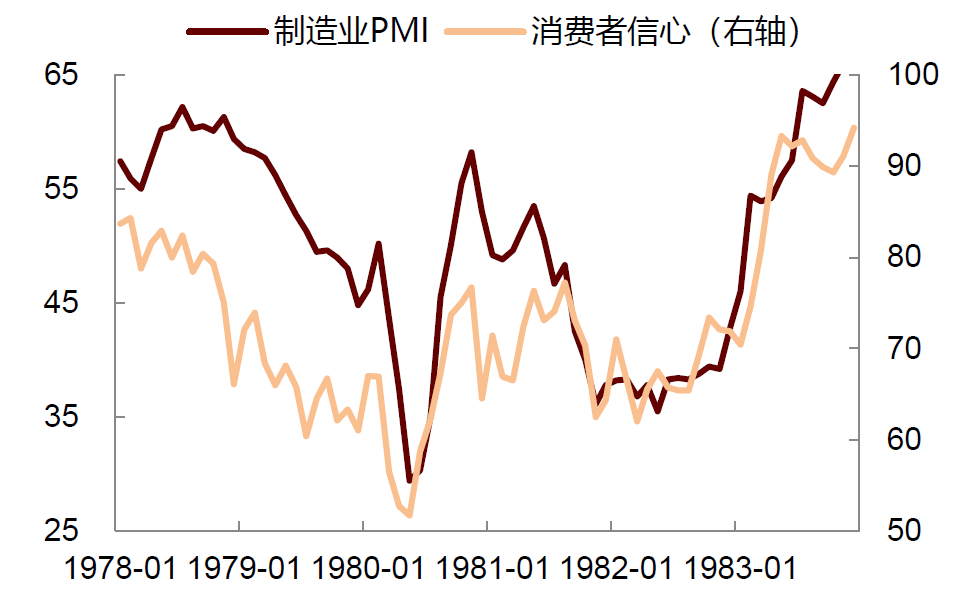

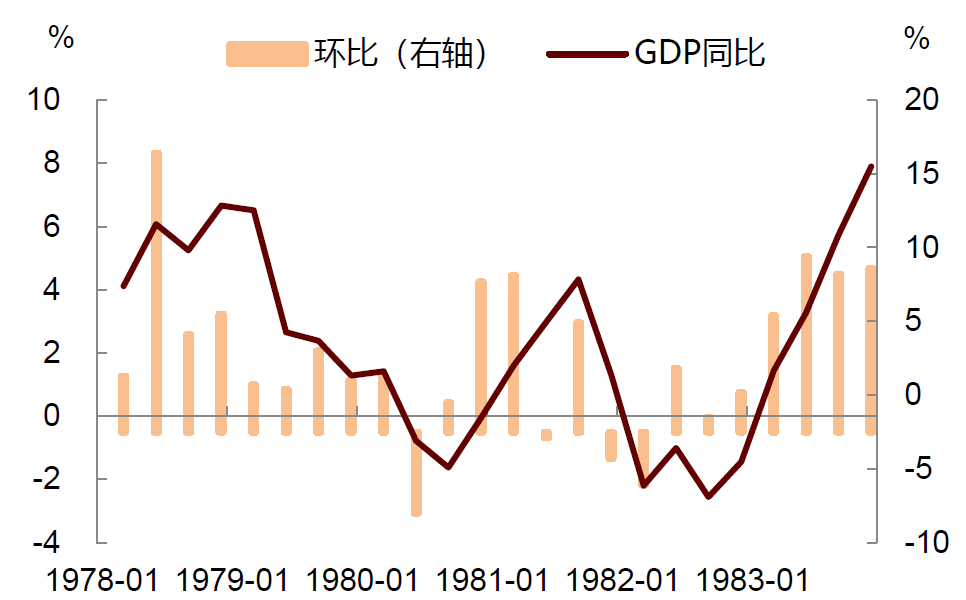

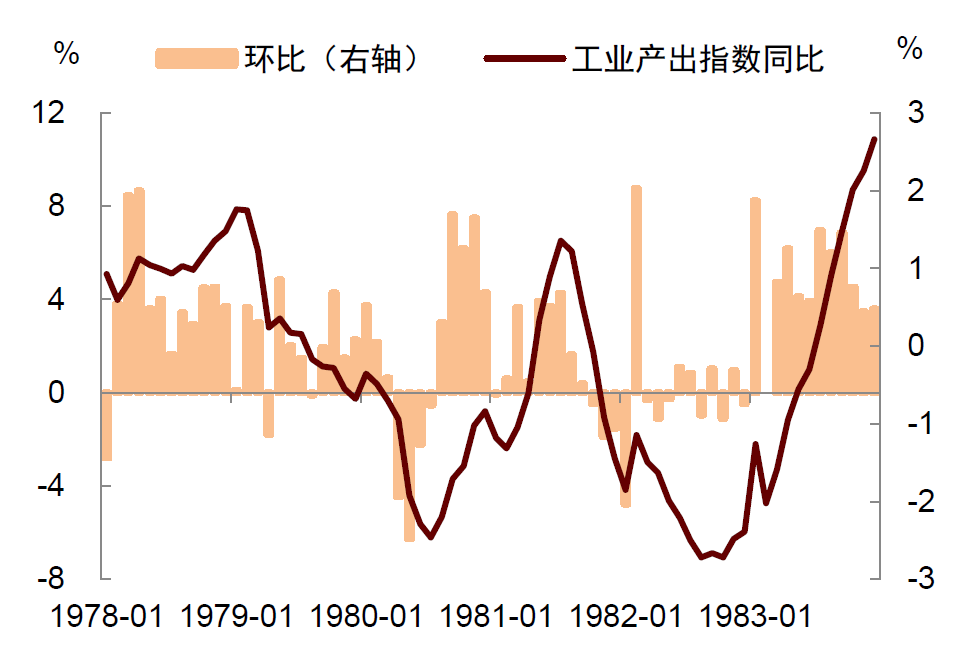

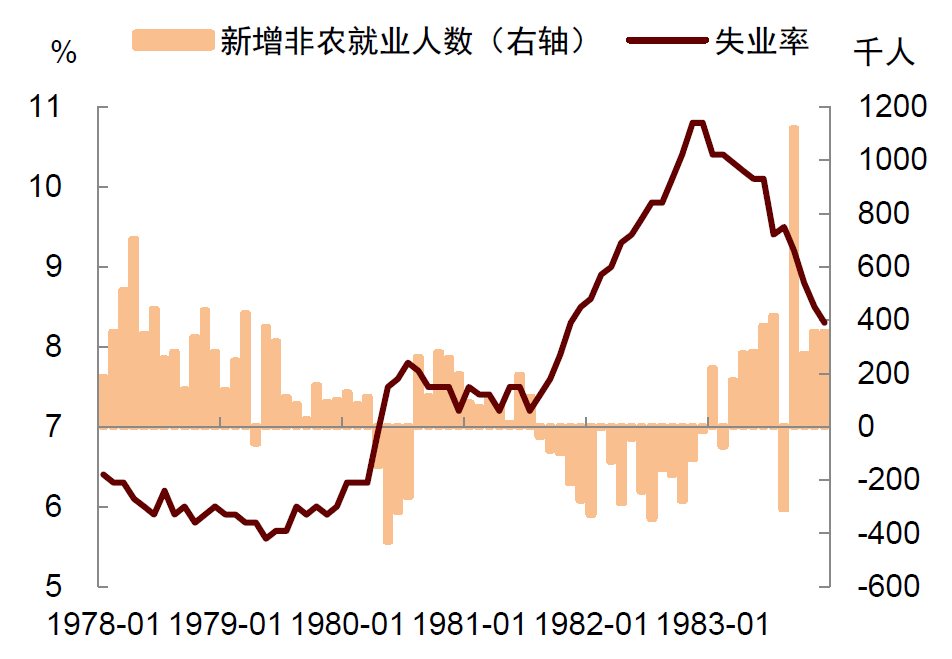

激进的货币紧缩最终引发了经济衰退。从1979年9月至1980年5月,美国ISM制造业PMI指数从49.6降至29.4,密歇根大学消费者信心指数从66.7降至51.7(图表6)。实际GDP环比增速(年化)从1979年三季度的3%下降至1980年二季度的-8%(图表7)。工业产出下降(图表8),失业率从5.9%上升至7.5%(图表9)。根据NBER定义,美国经济于1980年一季度进入衰退。

经济衰退期间,CPI同比增速有所回落,但环比增速依旧很高。1980年3月至7月,CPI同比增速从二战后最高水平14.8%小幅回落至13.1%,但环比增速保持在1%左右。联邦基金利率从1980年3月的近20%下降至7月的10%,M1同比增速保持在4%左右。

随着经济转向萧条,美联储于1980年7月解除了信贷管控,接下来令人意外的是,经济竟然出现了强劲的复苏。1980年三季度,美国经济迅速走出衰退,制造业PMI从5月的29.4上升至10月的55.5,消费者信心指数从51.7回升至75,M1同比增速从4%上升至7%,联邦基金利率从10%上升至13%。10月,两伊战争爆发,全球油价飙升,通胀风险再次降临。

由于经济活动强劲反弹,再加上油价上涨带来威胁,美联储很快开启了新一轮紧缩,联邦储备金利率从10月的13%再度升至12月的20%。由于货币紧缩的比较及时,这段时间CPI同比增速稳定在12%左右,环比增速仍为1%。从反事实的角度看,如果不是美联储及时紧缩,通胀可能再次回升。对美联储而言,衰退是抗通胀的“苦口良药”,但对于卡特政府而言,衰退无疑严重危害连任选举。1980年11月,卡特在总统竞选中败北,里根当选新一届美国总统。

受货币紧缩影响,1981年一季度制造业PMI再次降至50以下,联邦基金利率逐步从22%又回落至15%。但到了1981年4月,M1出现明显增长,同比增速上升至11.5%,此时CPI同比增速虽保持在10%左右,但环比增速仍有1%,出于对通胀风险的担忧,美联储还是选择了紧缩。5月,美联储将联邦基金利率上调至20%。对于这次紧缩,美联储在1981年5月的会议纪要中写道:

CPI涨幅减缓不足以反映潜在通胀压力的缓解,真正的重点,是要让公众感受到通胀在关键时刻得到了有效的控制,这对扭转通胀和通胀预期至关重要。

1981年三季度,美国经济再次陷入衰退。制造业PMI从7月的46.7下降至11月的36.1,并于1982年全年保持在40以下。消费者信心指数从73下降至65左右。CPI同比增速从1981年7月的10.8%下降至1982年底的4.6%,环比增速从1%大幅下降至0.2%。由此可见,在美联储反复打压下,通胀动能终于出现了明显下降的趋势。

这次的经济衰退持续了五个季度。1982年7月后,美联储的工作重心从对抗通胀转向提振经济,联邦基金利率下降。1982年11月,美国经济走出衰退,更重要的是,美国自此告别了高通胀,迎来了低通胀与持续增长的“大缓和”时代。

回顾这一阶段,从1979年四季度至1981年三季度,美联储多次实施激进的货币紧缩,并让美国经济两次陷入衰退,这在过去几乎是不可想象的。这充分反映出沃尔克对通胀“零容忍”的风格,甚至不惜以经济衰退为代价。

图表6:美国制造业PMI与消费者信心指数

资料来源:Wind,中金公司研究部

图表7:美国实际GDP增速

资料来源:Wind,中金公司研究部

图表8:美国工业产出增速

资料来源:Wind,中金公司研究部

图表9:美国新增就业人数与失业率

资料来源:Wind,中金公司研究部

事后看来,沃尔克成功抗击通胀也得益于强硬的预期管理。研究表明,美国通胀预期自上世纪60年代开始上升,并于70年代达到峰值,沃尔克成功扭转了预期通胀,大大降低了通胀的可持续性。根据沃尔克1979年10月在国会的讲话记录,他向议员们解释称,当务之急在于控制通胀心理(预期),因为这种心理很容易蔓延到工资设定:

通胀在一定程度上具有自我实现的性质,因此,要使经济恢复到稳定增长的状态,就必须先摆脱通胀预期的支配。最近我们看到,通胀和通胀预期对金融、货币市场的有序运行都产生了广泛而严峻的影响。

抗通胀时期的市场表现

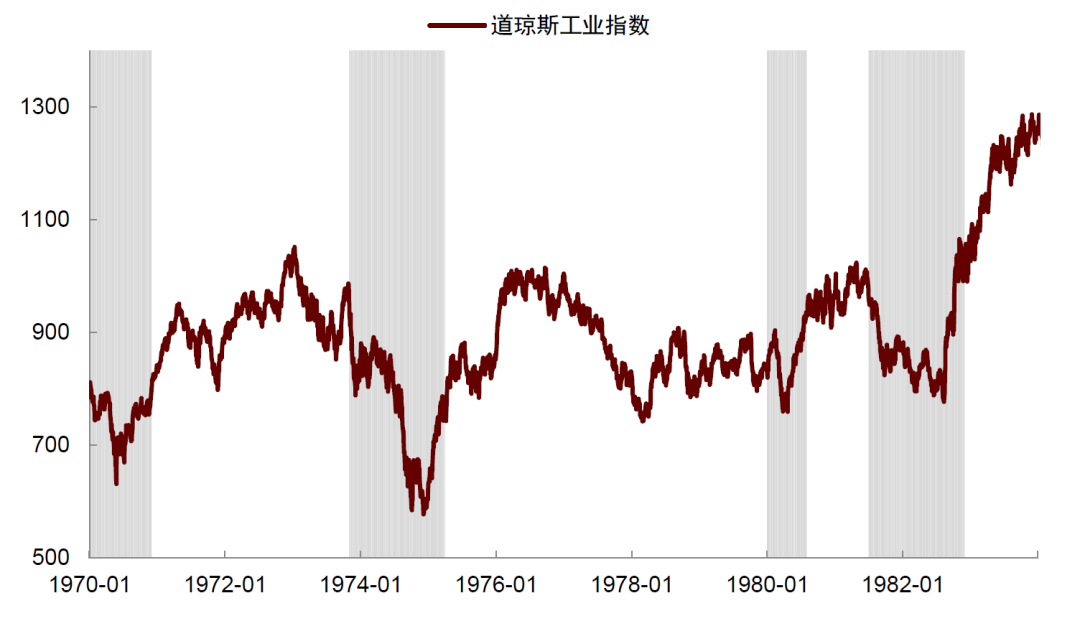

股票市场:纵观整个七十年代,美国股市经历了“失去的十年”,在长时间内原地踏步。1971年1月,道琼斯工业指数在850点左右,到了1978年1月,仍只有780点(图表10)。1978年4月,米勒接任伯恩斯成为美联储主席,道琼斯指数在一个月内上涨12%。1978年7月至1979年7月,美股处于震荡行情。8月,沃尔克就任美联储主席,道琼斯指数在一个月内上涨6%。10月,沃尔克公布“新计划”,展现抗通胀决心,道琼斯指数从900点下跌至800点以下,但很快又出现反弹。到了1980年2月,道指重新回到了900点附近。

1980年一季度,联邦基金利率大幅上升至20%以上,美国经济进入衰退。道琼斯指数从2月中旬的900点左右下跌至3月底的760点左右,跌幅达18.5%。二季度后,联邦基金利率显著下降,股市开始回升。三季度美联储结束信贷管控,美国经济走出衰退,道指再次回到900点以上。在这次衰退中,美股呈现“V”型走势,即在快速下跌后又很快反弹。

1981年上半年,道琼斯指数在980点附近震荡。5月,美联储实施货币紧缩,联邦基金利率突破20%。7月,美国经济再度陷入衰退,美股进入长达一年的熊市。从1981年4月的高点到1982年8月的谷底,道琼斯指数累计跌幅达到24%。这次衰退后,美国通胀率得到彻底控制,美联储在沃尔克的带领下建立起了信誉。美股于1982年四季度进入牛市,并在1983年持续上涨,在一年时间内上涨超过60%。

图表10:美国道琼斯工业指数走势,1970-1983年

资料来源:Wind,中金公司研究部

与1973-75年的“大滞胀”时期相比,美股在1979-82年沃尔克紧缩时期的表现要好很多。我们认为有几个原因:一是美联储应对通胀态度坚决,给市场以明确的目标,这种“长痛不如短痛”的态度反而坚定了市场的信心。二是美国经济在应对石油危机方面已有经验,政府基本放弃价格管控措施,转向依靠价格灵活调整来引导市场预期。价格上升刺激美国国内石油产业加大投资,带动供给回升,最终降低了通胀压力。

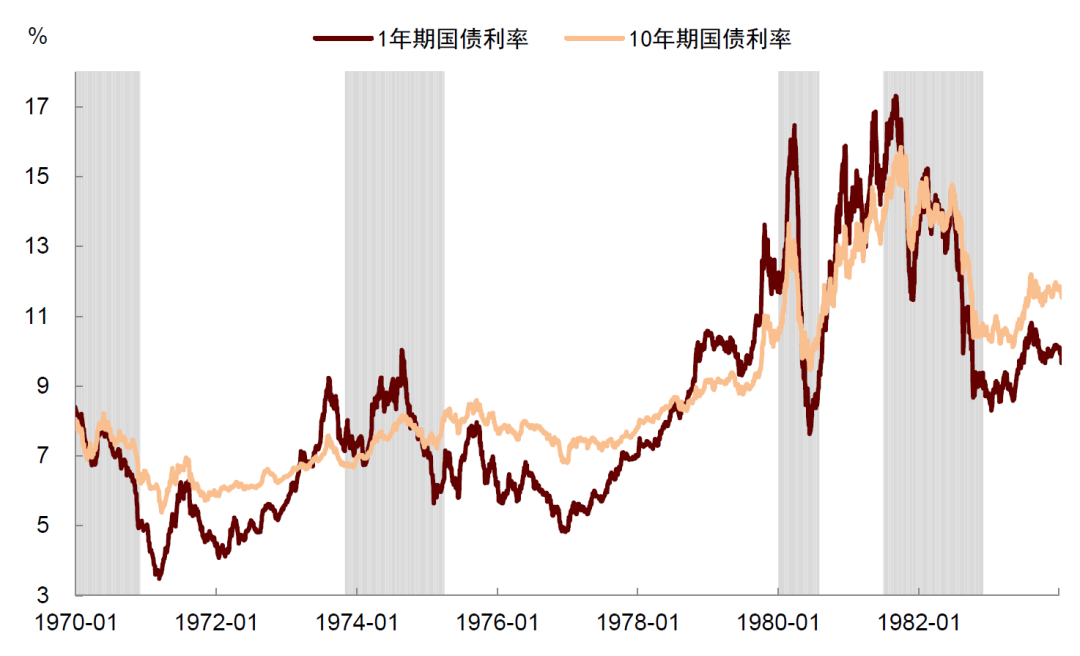

债券市场:由于货币紧缩较为激进,美国国债收益率呈现大幅上涨趋势。从期限结构看,短期收益率上升更快,利率曲线出现持续倒挂。1978年12月,第二次石油危机爆发,短端利率开始上行并超越长端利率(图表11)。1979年10月,沃尔克宣布“新计划”,美债收益率进一步上升。1980年3月,1年期美债收益率达到16%,10年期美债收益率达到13%。经济衰退发生后,美债收益率大幅下降,1年期与10年期美债收益率分别于6月降至7%和9%。

7月,美国经济走出衰退,经济活动强劲复苏,引发利率再次上升。1981年5月,美联储再度采取强硬的货币紧缩,同年9月,1年期与10年期美债收益率分别回升至17%和16%。联储紧缩再次导致经济衰退,美债收益率随即回落,到1982年11月美国走出衰退时,1年期与10年期美债收益率分别下降至8%和10%,美债也结束了长时间的期限倒挂。

整体来看,与此前“大滞胀”时期相比,沃尔克紧缩时期的美国收益率上升幅度更大,波动也更大。这种“大上大下”的利率走势表明,如果央行以控制货币供给(数量)为目标,那么可能不得不面对更大幅度的利率(价格)上升以及更剧烈的波动。

图表11:美国国债收益率走势,1970-1983年

资料来源:Wind,中金公司研究部

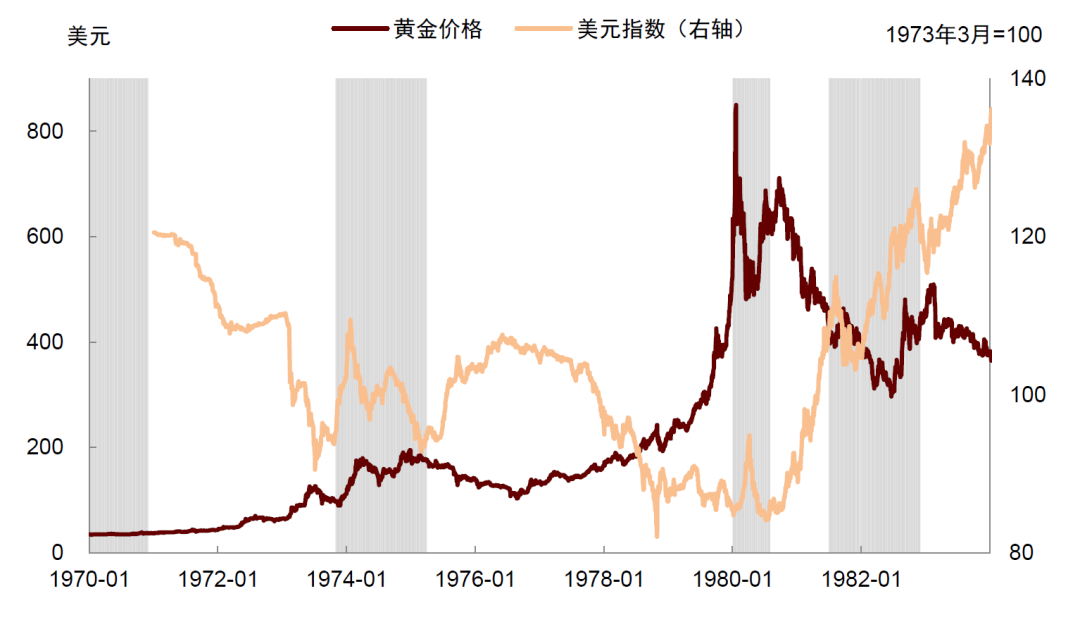

美元与黄金:自“布雷顿森林”体系破产后,美元汇率开始贬值,1978年,随着通胀大幅上升,贬值趋势进一步加剧(图表12)。从1978年1月至1979年10月,美元指数从100跌至85附近。沃尔克宣布紧缩计划后,美元汇率一度上冲至94,但在经济衰退后又回落至84。1980年7月,美国经济走出衰退,CPI通胀见顶回落,美元见底。在此后的一段时间内,美联储对通胀保持强硬态度,彻底改变了市场对于美联储的不信任,这令美元持续走高。尽管1981-82年美国经济再次陷入衰退,美元上涨的趋势却未被打破。到1983年末,美元指数已上升至130附近,较1980年底部时的水平上涨了50%。

黄金价格在整个七十年代呈现大幅上涨趋势,背后的驱动力包括“滞胀”危机、美元贬值、以及局部战争带来的避险和投机行为。自1978年12月第二次石油危机后,黄金价格从不到200美元/盎司一路上涨至1980年1月的850美元/盎司,之后下降至3月的500美元/盎司,然后于1980年9月再次上升到700美元/盎司附近。此后,随着通胀得到彻底控制,美元升值,黄金价格大幅回落。到1983年底,金价回落至380美元/盎司。

图表12:黄金与美元指数走势,1970-1983年

资料来源:Wind,中金公司研究部

对当前的启示

沃尔克成功应对通胀,对当前的美联储货币政策有几点启示:

其一,通胀的本质是货币财政扩张,而非仅仅因为供给收缩。上世纪70年代,美国高失业率与高通胀并存,让传统的凯恩斯主义捉襟见肘。起初,政策制定者将高通胀归咎于供给冲击,比如强大的工会和石油危机,并试图用收入政策(如工资和物价管控)来控制通胀,但这些尝试均已失败告终。现在回头看,70年代的高通胀与当时的财政主导思维有很大关系,财政主导要求货币当局配合财政扩张,结果往往是财政赤字失控,外生货币超发,通胀高企。80年代后,宏观政策思维转向货币主导,央行的独立性上升,通胀才得到控制。

当前美国高通胀的根本原因也是财政主导,美联储为配合财政超发货币。然而,美联储起初并未意识到这一点,而是将通胀的原因归咎于供应链瓶颈、劳动力短缺等供给冲击。更深层次地看,美联储的失误也来自未能正确理解“现代货币理论”(MMT)。MMT认为,在经济疲软、利率较低时,货币当局应投放货币以配合财政扩张,且这样做不会带来通胀。但这次因为疫情冲击影响,总供给是收缩的,这使得宏观政策在刺激需求时很容易“用力过猛”,导致供需缺口加大,通胀上升。

其二,在高通胀面前不宜采取“渐近主义”的货币政策。沃尔克成功的关键在于其抗通胀的决心非常坚定,即使在美国经济陷入衰退的情形下,沃尔克依然允许联邦基金利率上升到历史最高水平,激进程度令所有亲历者印象深刻。相比之下,前任美联储主席伯恩斯和米勒在高通胀面临犹豫不决,既想抗通胀,又想保就业,货币政策“进两步,退一步”,最终导致通胀失控,就业也没保住。

去年以来,一些美联储官员曾认为应通过渐近加息的方式对抗通胀,结果却是通胀屡创新高。在今年5月CPI通胀上升至8.6%后,美联储立刻改变立场,将原定的加息50个基点改为75个基点,并在6月公布的货币政策声明中增加了“委员会坚定地致力于将通胀率恢复到2%的目标”的表述。我们认为这些都是积极现象,接下来美联储应当继续保持对通胀的强硬态度,直至风险解除,如果中途轻易打“退堂鼓”,那么通胀风险很可能会卷土重来。

其三,以经济衰退换取物价稳定可能是必须的选择。在沃尔克上台后的两年内,由于货币紧缩较为激进,美国经济两度陷入衰退。看上去,美国经济似乎经历了巨大痛苦,但实际却是美联储用两次衰退换来了美国物价的长期稳定。上世纪70年代,美国持续高通胀,民众和投资者对美国政府及美联储失去了信心,人们认为抗击通胀不过是一句空话。沃尔克的强硬做派彻底控制了通胀,为美国经济步入“大缓和”时代打下了坚实的基础。

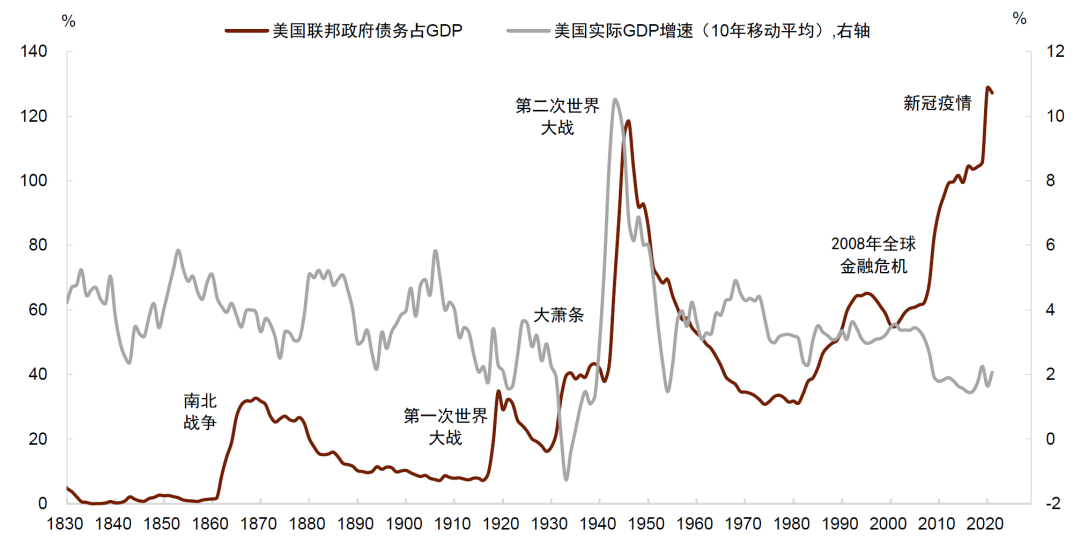

当前的美联储也面临经济增长与通胀“二选一”的难题,甚至可能需要以一场衰退来换取物价稳定。历史表明,为控制通胀而牺牲经济增长未必是最坏的选择,对经济与金融市场来说都有“长痛不如短痛”的好处。更重要的是,当前美国政府债务率显著高于70年代,经济增速则远低于那时(图表13)。如果通胀持续上升触发美联储更大力度加息,那么实际利率(r)将大幅上升,并可能高于实际GDP增速(g)。这种情形下,市场对美国政府债务可持续性的担忧将增加。我们在报告《美国偿债压力或超预期》中也指出,在更高的通胀和利率下,未来几年美国政府的利息支出负担或将显著上升。

图表13:美国政府债务率与经济增速走势,1830-2021年

资料来源:Wind,中金公司研究部

其四,对通胀预期的管理至关重要,它能为货币政策提供“名义锚”。经济文献中的理性预期假说认为,民众会适应系统性货币政策,并以此为基础形成通胀预期。通胀预期具有自我实现功能,如果人们都相信明天物价会上涨,那么他们就会增加消费,赶在物价上涨前获取商品,这将导致消费总需求上升,物价上涨成为现实。

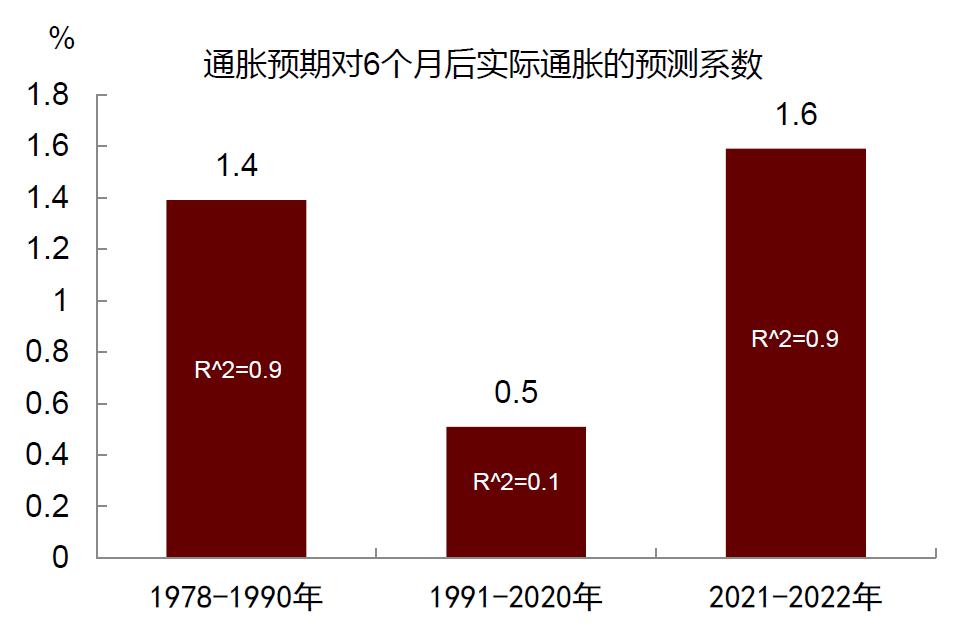

在沃尔克之前,美国民众普遍不相信美联储能管理好通胀,每当通胀上升,民众的通胀预期也会上升,从而形成“通胀上升—预期上升—通胀上升”的恶性循环。沃尔克上任后,通过重新树立美联储的公信力,逐步消除了民众根深蒂固的通胀心理。沃尔克的继任者格林斯潘也认识到了通胀预期的重要性,尽管他从未明确承认,但在货币政策制定中已然遵循了这一观念。自1990年后,美国通胀预期与实际通胀的相关性明显下降,通胀预期自我实现的恶性循环被打破(图表14)。

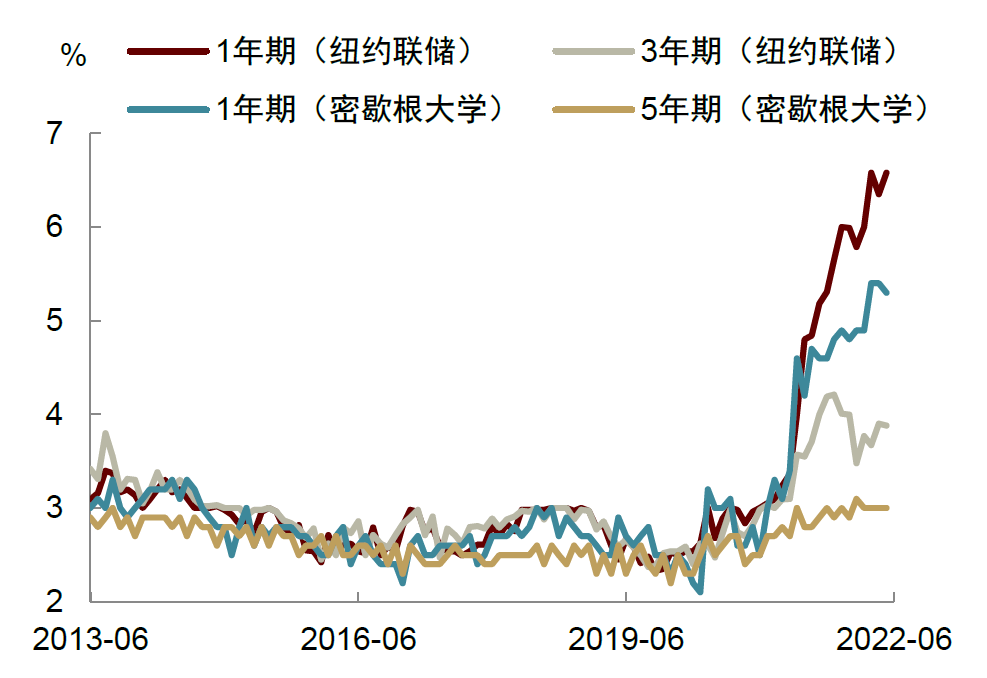

当前美国通胀预期高企,控制通胀预期将是美联储的首要任务。去年以来,美国密歇根大学和纽约联储的消费者通胀预期指数均呈现上升态势(图表15)。美联储主席鲍威尔在6月FOMC会后的讲话中也表示,通胀预期上升是促使美联储决定加息75个基点的主要原因。可见,美联储已经意识到了通胀预期上升可能带来的风险。往前看,通胀预期将是美联储货币政策的一个重要参考指标,如果这一指标居高不下,那么美联储加息的步伐也不大可能就此放缓。

图表14:通胀预期与实际通胀的相关性

资料来源:密歇根大学,中金公司研究部;注:通胀预期为密歇根大学1年期通胀预期

图表15:美国消费者通胀预期显著抬升

资料来源:纽约联储,密歇根大学,中金公司研究部