随着美国经济恢复开放、5月非农就业数据远超市场预期,美股在经济V型复苏的预期推动下继续反弹:隔夜纳斯达克创下历史新高,而标普500则收复今年“失地”,较2019年收盘上涨0.5%。

那么,美股真的进入V型反弹了吗?近期美国内部及国际环境的一系列风险事件又会如何影响经济复苏?高盛综合分析一系列指标,对市场未来做出六大猜想:

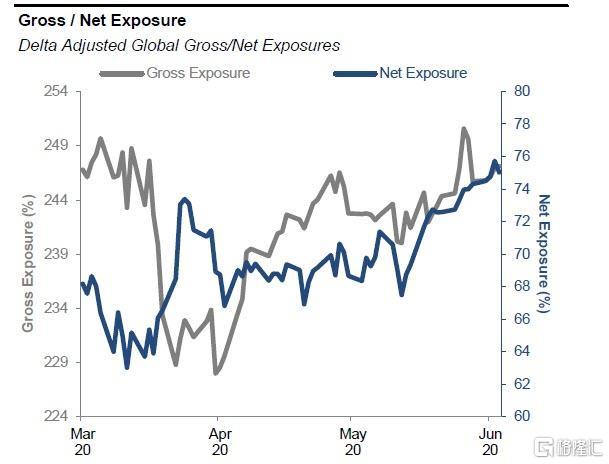

1、从持仓来看,随意式投资操作(Discretionary trading),即投资者根据自身经验做出买卖决定,风险正在加大。风险敞口并非疫情发生前的水平,但事实是它们已经从低点急剧反弹。具体来看,在最新的每周敞口报告中,高盛的机构投资者部门指出,尽管对冲基金总杠杆率下降了2.5个百分点,至247.1%,但净杠杆率上升了1.0%,至75.0%,为两年多来的最高水平。

2、在散户投资者群体中,年轻人正成为市场的一大买入主力。高盛指出,婴儿潮一代几乎每周都在出售股票型共同基金和ETF,迄今为止的资金流出总额为730亿美元。与之形成鲜明对比的是,较年轻的投资者群体在个股方面非常活跃。在许多方面,散户投资者今天的活跃程度与1999年以来的任何时候都不相上下。

3、展望未来,6月到期日和季度末都应该成为人们关注的焦点:衍生品季度到期日为19日。尽管高盛分析师怀疑市场是否会重演3月到期日来临时的剧烈波动,但他们提醒投资者注意,到6月份未平仓的持仓量非常大。“和往常一样,你必须重视每季度到期日的力量……因为它们偶尔可以标志着市场的主要拐点。”

此外,考虑到二季度以来标普已上涨25%,季度末可能会有大量资金获利了结,进而加剧市场抛售。高盛分析师的观点是:目前美股的仓位配置非常复杂。资金流动在未来几周将起到支撑作用——主要是受到系统性操作的推动——然后技术面将在6月底开始转向。

4、可以这么说,美联储在很大程度上抑制了收益率波动。尽管美联储无意于进一步压低政策利率至负区间,但在其今年以来的降息推动下,前端利率无论朝哪个方向都没有动力大幅波动。高盛分析师指出,重要的不是收益率波动比几个月前要低,而是比在这之前都低了很多。或许在经济周期的下一阶段,这加大了资金对外汇、股票、信贷、新兴市场和大宗商品等其他领域的押注。

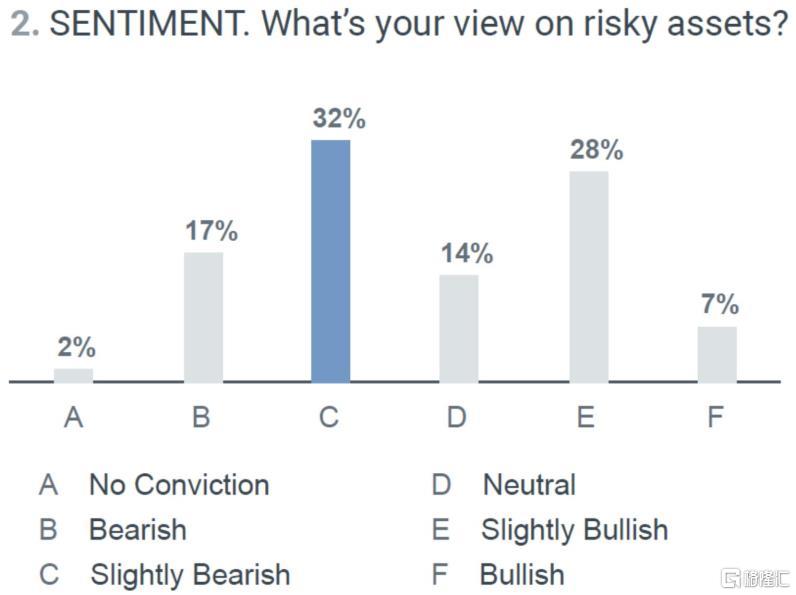

5、与一个月前相比,风险情绪明显不那么悲观了,但在专业交易圈中很难找到许多真正的看涨者。正如最新的GS快速调查数据显示的那样,对风险资产的情绪较几个月前更为平衡,但乐观情绪并没有普遍蔓延。值得一提的是,该调查显示很少人相信极端情况出现,而高盛分析师对此持开放态度。

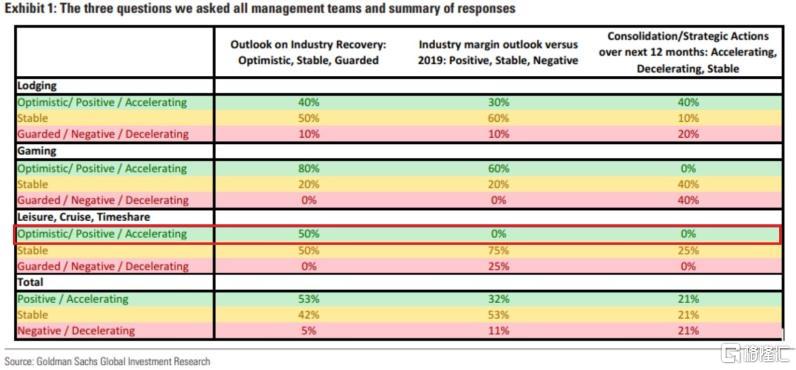

6、消费趋势如果能持续反弹,将有利于支撑市场乐观情绪。高盛对27家公司进行调查后发现,企业对美国旅游和休闲行业的恢复前景非常乐观。重要的是,这些领域受疫情冲击尤为严重,因此此前市场对其恢复前景较为悲观或怀疑态度。许多人认为,这些数据只是受刺激措施、前期被封锁措施抑制的需求反弹,以及疫情下的低基数所推动;如果事实证明,这些消费趋势不只是短暂的反弹,而保持更为长久,那将令市场感到惊讶。

总体而言,高盛认为当前市场环境趋于“快速轮动”,且更有利于风险资产的多头资金。高盛研报中指出:从狭义的经济角度来看,最新消息总体上好于预期。最重要的是,随着西方经济体开始重新开放,我们几乎没有看到新冠感染率普遍上升的迹象。在欧洲,计划中的复苏基金应该在支撑该地区摇摇欲坠的财政架构方面大有作为。国际关系的恶化仍然是一个主要的担忧来源,但至少在短期内,我们预计各方将优先考虑经济复苏,并试图避免严重升级。由于所有这些原因,我们更加相信,重新开放进程的早期阶段能够相对顺利地进行,在未来几个月里,我们将看到备受瞩目的经济数据出现大幅反弹。这将在短期内进一步推动对增长最敏感的资产,使近期趋势得以延续。”