7月以来,A股引领全球市场反弹,不少投资者联想到2015年牛市时期,担心当下估值扩张速度过快。尽管部分个股存在泡沫迹象,但整体来看,市场估值水平距离2015年仍相距甚远。

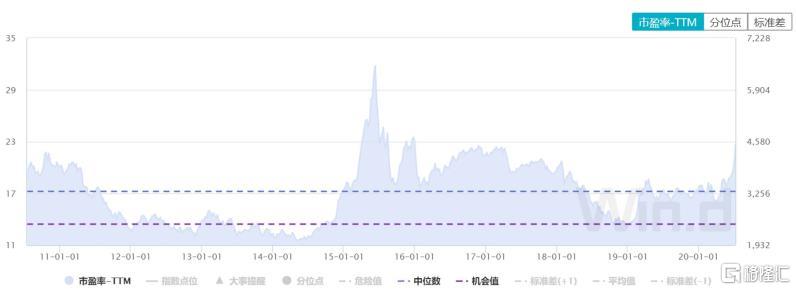

Wind数据显示,7月9日万得全A市盈率达到22.63倍,高于过去十年的中值17.23倍。不过,在2015年上证指数达到5000点上方的峰值时期,万得全A市盈率为31.79倍,而当前A股估值距离牛市最顶峰时期仍存在进一步扩张空间。

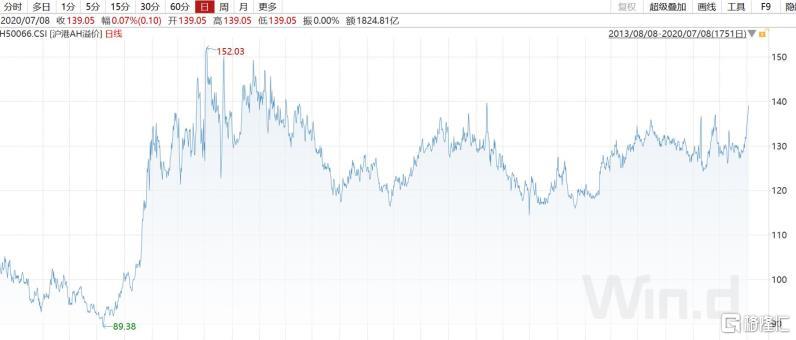

以港股作为参考依据,可以通过AH溢价来衡量A股当前估值水平。7月8日,AH溢价为139.05,距离2018年高点139.66已相距不远。而彼时上证指数经历了长达两年的波段上涨行情,指数达到3500点附近,与当前水平相近。不过,同2015年AH溢价达到152.03的峰值相比,当前A股估值仍具备进一步扩张区间。

此外,尽管各大新闻头条被“牛市”占领,券商开户人数大幅增长,但从资金面来看,当前市场投资情绪距离2015年牛市顶峰时期也相距甚远。截至7月8日,两市融资融券余额达到1.3万亿元,为2015年以来的新高,且连续四个交易日维持在1.2万亿规模以上。但在2015年峰值时期,两融规模达到2.3万亿元,规模几乎达到当前水平的两倍。

破净股数量也是衡量当前市场位置的重要指标之一。当牛市来临时,各板块迎来估值扩张,破净股数量往往会锐减。截至7月9日,A股仍有292家上市公司市净率在1倍以下。而在2018年1月29日上证指数达到3587.03时,两市破净股数量仅为43只;2015年6月12日,上证指数达到2018年以来的高点5178.19,而当时A股仅有12家破净公司。

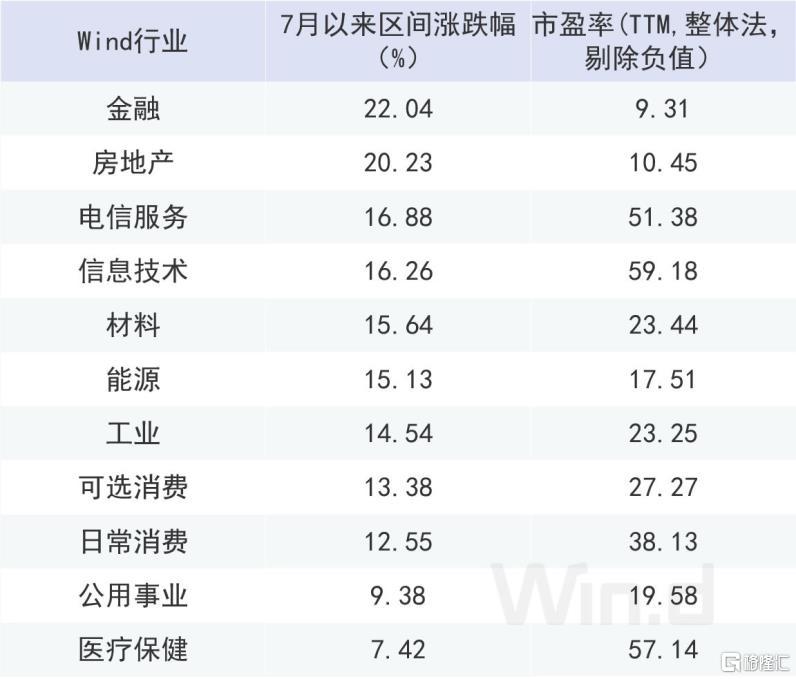

从行业板块来看,两市进入7月放量大涨,涨幅排名前三的行业分别是金融、房地产及电信服务。这三大板块中,金融和房地产市盈率分别为9.31倍以及10.45倍,而电信服务存在许多盈利尚未兑现的企业,剔除负值以后市盈率整体较高。

另一方面,统计2015年6月1日至12日,上证指数达到5000点上方的峰值时期,可以看到涨幅最高的板块是房地产、公用事业及材料,市盈率剔除负值以后分别达到10.45倍、19.58倍及23.44倍。而金融和电信服务整体市盈率剔除负值以后分别达到9.31倍及51.38倍。

与2015年相比,与当前市场环境有何不同?

1、 估值起点不同。2015年的牛市行情始于3月,当时万得全A市盈率已接近20倍。而在今年,由于疫情冲击及外部市场环境恶化,万得全A市盈率在一季度末为16倍,估值起点更低。

2、 资金规模不同。随着A股被纳入MSCI指数、国家外汇管理局宣布取消QFII额度,中国资本市场吸引越来越多外资流入,为A股带来增量资金。Wind数据显示,截至7月9日外资持股市值达到2万亿元,占流通A股的3.36%;从北向资金来看,截至7月9日北向资金本月累计净买入量达到1.17万亿元,而截至2015年6月,北向资金累计净买入规模仅为1219.61亿元。

3、 宏观环境不同。A股当前的反弹,表明投资者预期中国经济正从新冠疫情中快速恢复,而制造业活动、工业利润及零售销售等数据也表明,中国正领先全球经济走向复苏。

4、 监管打击场外资金,为牛市提供更健康的环境。7月8日晚间,证监会突然公布严查场外配资,曝光258家非法场外配资平台机构名单,并表示近期还将再曝光100多家。当下A股杠杆率较低,与2015年的“杠杆牛”不可同日而语,且市场在严查场外配资以后依旧强劲反弹,侧面反映杠杆资金对当前市场影响较低。

5、 创业板注册制有望成为“牛鼻子”。交银国际首席策略师洪灝表示,A股和港股都有长期投资价值,而注册制改革才是我们中国真正的牛市的起点。因为这项改革让真正的有希望的公司能够基于自己的质量、按照市场投资者对它的客观评价去拿到融资。

不过,当下市场投资情绪较为活跃,也有多家媒体为A股牛市行情“降温”,期待更为健康理性的慢牛行情。而社保基金、大基金的减持计划,也表明A股短期存在回调风险。

前海开源基金首席经济学家杨德龙认为,这一轮的行情将会展开慢牛长牛的走势。一般一轮牛市的启动是需要一个快牛来启动的,有一个快涨的过程,第一波资金进来之后,后面还是会延续正常的牛市走势,有震荡有反复,板块有轮动,此后逐步上涨。

杨德龙表示,在经历了2015年的教训之后,场外配资受到严格控制,投资者主要通过两融来进行场内配资,而两融的配资比例是受到严格限制的,一般不超过两倍杠杆,这样也不会出现高杠杆的行为。投资者也吸取了教训,这一次很多投资者是通过买基金来入市,基金在投资行为上相对来说比较理性,不大可能去连续追涨一些题材股,多数还是买的白马股。因此,本轮牛市更加健康。