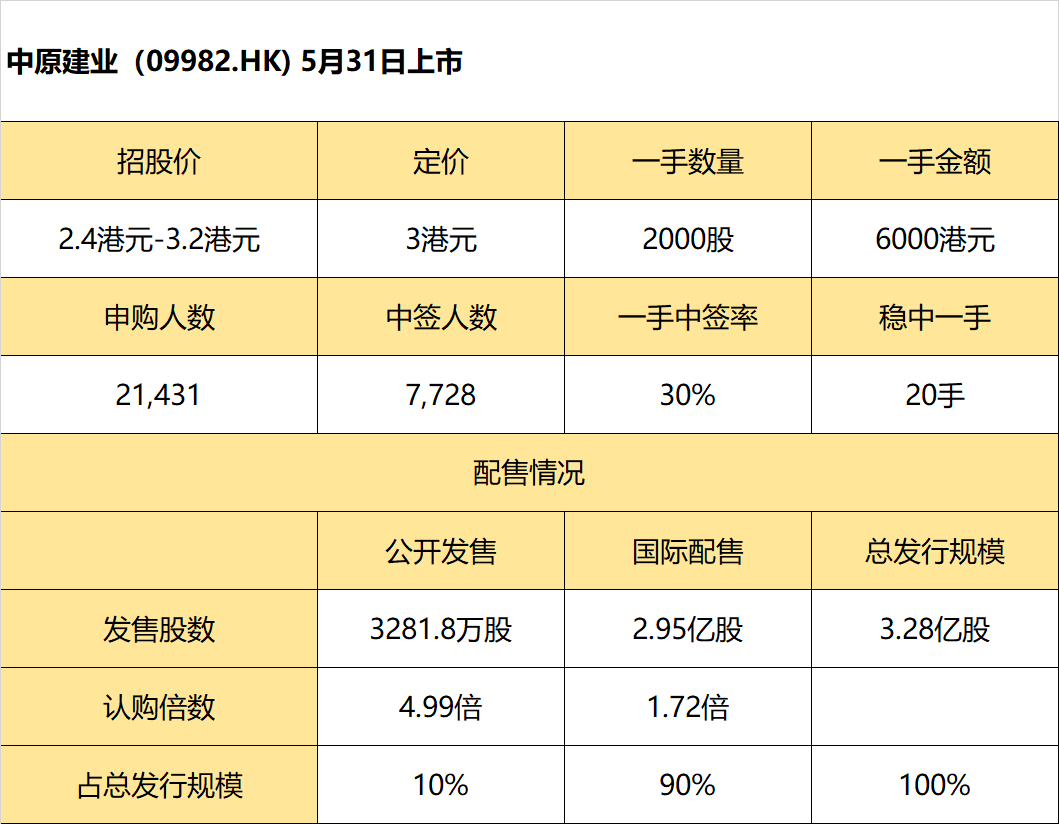

5月28日,中原建业发布公告,最终发售价已厘定为每股发售股份3.00港元,估计公司将自全球发售收取的所得款项净额约为9.16亿港元。预期股份将于2021年5月31日上午9时正开始于联交所买卖。将以每手2000股的买卖单位买卖。

分配结果:

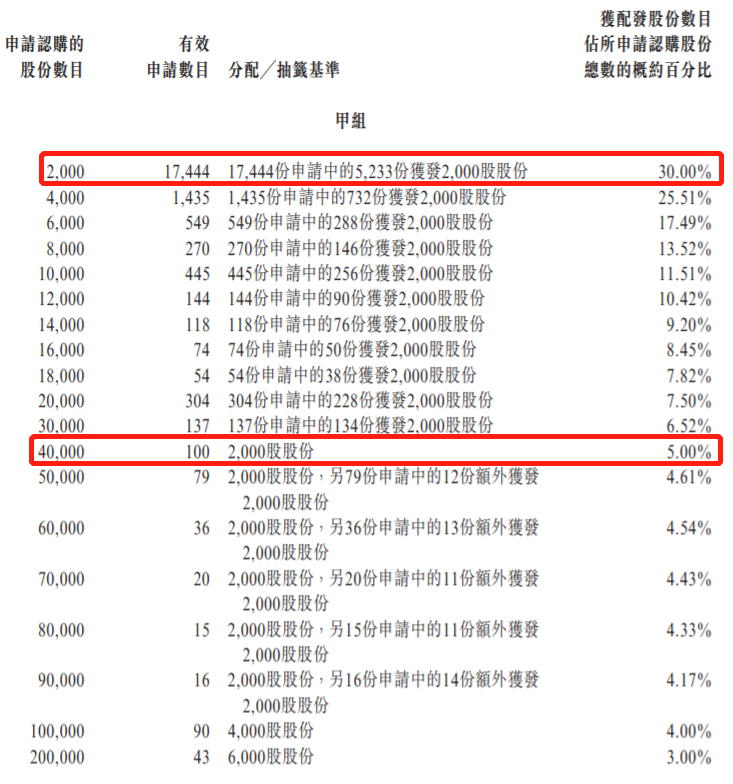

甲组每手2000股,入场费6464.49港元。一手中签率30%,认购20手稳中一手。

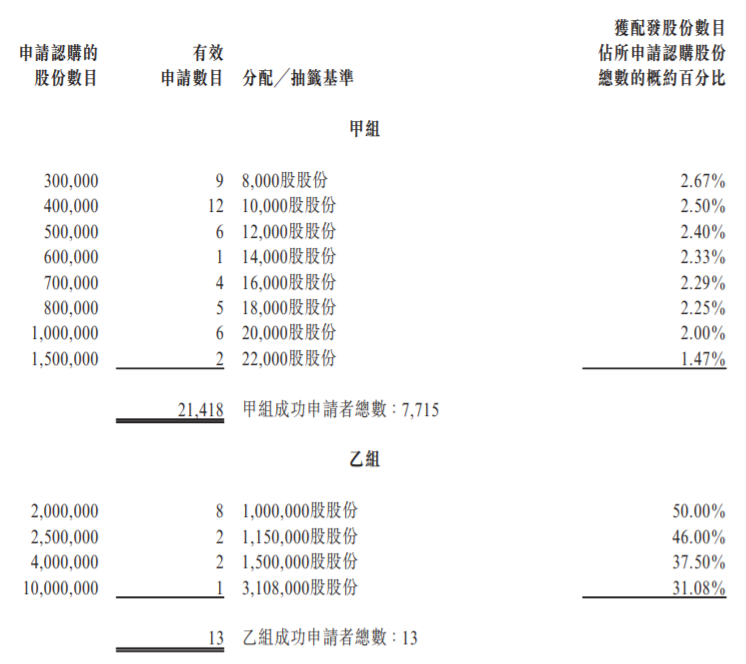

乙组头为200万股(1000手),申购所需资金约6464492.80港元,获配100万股(500)手。

据公告披露,香港公开发售项下初步提呈发售的香港发售股份已获适度超额认购。合共接获2.14万份有效申请,认购合共1.64亿股香港发售股份,相当于香港公开发售项下初步可供认购的3281.8万股香港发售股份总数约4.99倍。

由于香港公开发售的略微超额认购不足香港公开发售项下初步可供认购发售股份总数的15倍,并无国际发售股份由国际发售重新分配至香港公开发售。香港公开发售项下的发售股份最终数目为3281.8万股发售股份,相当于全球发售项下初步可供认购发售股份总数的10.0%。

同时,合共接获28份合资格建业地产股东根据优先发售有效申请,以认购合共2361.38万股预留股份,相当于优先发售项下初步可供认购的3281.8万股预留股份总数约0.72倍。2361.38万股股份已分配予合资格建业地产股东。所有未售出的预留股份根据国际发售可供认购。

根据国际发售初步提呈发售的发售股份已获略微超额认购。于国际发售项下约5.09亿股股份获申请,相当于国际发售项下可供认购的2.95亿股发售股份总数约1.72倍。国际发售项下的发售股份最终数目为2.95亿股发售股份,相当于全球发售项下发售股份总数的90%

基于最终发售价每股发售股份3.00港元及根据基石投资协议,基石投资者已按总金额为600万美元的最终发售价认购1552.8万股发售股份,合共相当于全球发售项下初步可供认购的发售股份总数的约4.73%及紧随全球发售完成后已发行股份总数的约0.47%。

根据国际发售,2841万股股份配售予建信基金管理有限责任公司,而建信基金管理有限责任公司为建银国际金融有限公司(作为包销商)的关联客户。公司已向联交所申请,批准公司向上述关连客户分配国际发售的发售股份。配售予上述关连客户的股份由关连客户以全权委托形式代独立第三方持有,符合联交所所授同意的全部条件。