英伟达的股价因为被纳入道琼斯指数(DJI)而受到ETF买盘的推动,出现了反弹。

公司目前的估值过高,且缺乏持续增长的明确路径。

基本面来看,我们预计公司将面临利润率下降的风险,并且在竞争中难以保持优势。

NVIDIA Corp 将取代英特尔成为道琼斯工业平均指数(DJI)的成分股。消息推动该股总市值昨日曾达3.37万亿美元,超越苹果公司,重新成为全球市值最高的公司。今年以来,英伟达的股价累计上涨174%。

但随着行业增长变得更为可预测,预计英伟达的股价中将不再存在那种过度的兴奋情绪,这可能会影响未来股东的回报。

AMD的威胁

英伟达不仅面临销量上的竞争威胁,还面临来自竞争对手的利润压力。

Meta的声明

Meta是英伟达最大客户之一,致力于开源模型。2024年7月底,公司发布了405B模型,称其为:

“Llama 3.1 405B是首个公开可用的模型,在通用知识、引导性、数学、工具使用和多语言翻译等领域与顶级AI模型竞争。”

训练和预测是模型运行的两个部分,而英伟达在训练方面占据重要地位。然而,对于AI模型而言,"更大并不总是更好"。我们预计,长期来看,新模型的推出将放缓,现有的“足够好的”模型将被继续使用。

Meta,作为英伟达的最大客户之一,完全依赖AMD的GPU运行其尖端模型,这是一个巨大的风险,原因有二:

暴露英伟达的竞争劣势:英伟达在运行AI模型方面并没有独占的产品,AMD显然能够提供足够的支持。

AMD GPU运行成本更低:这并不令人惊讶,AMD在CPU和GPU这两个主要市场中的毛利率始终低于英特尔和英伟达。

然而,我们预计这两者的结合将成为英伟达面临的最大挑战之一。英伟达GPU的巨大利润部分来自于其毛利率的增长,而公司毛利率的见顶可能是需求放缓的初步迹象。如果与AMD竞争,英伟达可能会面临更低的利润率。

这可能会从根本上阻止公司证明其估值是合理的。

客户效率和集中风险

Meta是英伟达H100 GPU的最大客户之一,客户集中度带来了风险。

Nvidia GPU Shipments by Customer : r/singularity

目前,英伟达大部分收入来自数据中心业务,而这个业务的大部分收入来自少数几个大客户。这意味着,英伟达未来的收入增长必须依赖于这几家大客户,这显然是一个主要的隐患。

不仅如此,英伟达的最大客户中,很多是技术领导者。谷歌(Google)、微软(Microsoft)和亚马逊(Amazon)等公司在定制硅芯片方面拥有巨大的技术实力,甚至超过了英伟达。谷歌已在使用TPU(张量处理单元)建立自己的模型,并且在人工智能领域加大了投资。

这些直接与最终AI模型合作的客户,与英伟达形成竞争,可能会大大压缩英伟达的利润空间。英伟达的利润增长主要来自于GPU需求的激增,这也是公司盈利的主要推动力。

此外,英伟达的估值已经非常高,公司不仅需要保持收入和利润,还需要持续增长。但考虑到最大客户已经将大量资本投入到英伟达,并且有过度支出的担忧,维持甚至是增长支出可能变得更加困难。

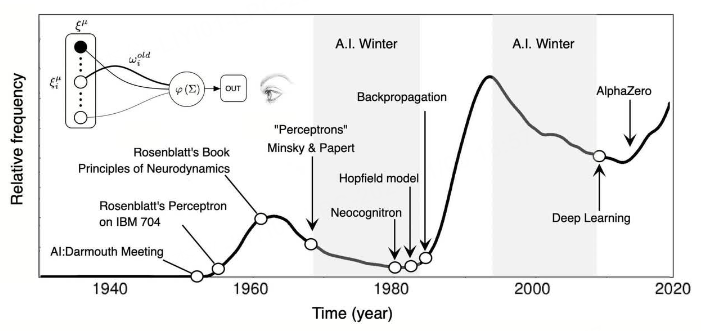

AI寒冬的风险

从更深层次来看,人工智能有时会经历波动,这可以从上世纪60年代的科幻电影中看到,那时人们曾预言我们今天会到处看到通用人工智能(AGI)。LLM(大型语言模型)并非AGI,一些人已经在预示可能出现AI寒冬。如果LLM发展遇到瓶颈,这将对英伟达构成巨大的生存威胁。

英伟达股价过高的风险

最近,英伟达未能超预期的财报导致股价出现了史上最大单日市值跌幅。

此后,公司市值恢复至3.3万亿美元以上,符合我们所见的周期:公司在发布可见成果后会遭遇冲击,然后随着市场兴奋情绪的回归逐渐恢复上涨。未来某一天,英伟达需要证明其市值超过3万亿美元的合理性。

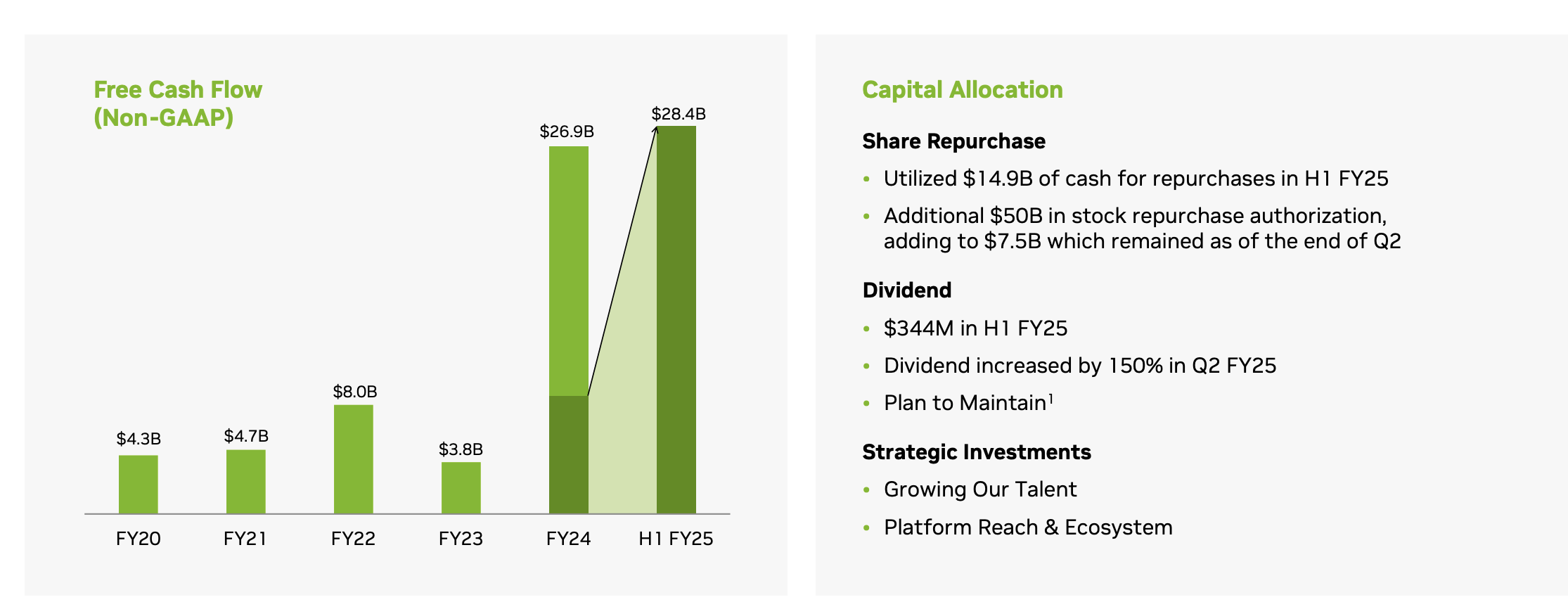

如果按照历史标准普尔500指数年均增长约10%来计算,如果公司在2030年前无法达到预期估值,它需要证明自己能够维持一个6万亿美元的市值,而不是3.4万亿美元。为了达到这个目标,英伟达需要到2030年实现4000亿美元的年利润。

目前公司年收入约1200亿美元,净利润为650亿美元。如果英伟达要在2030年达到这个目标,必须实现13.5倍的收入增长,年增长率接近55%。虽然这低于公司当前122%的年化增长率,但随着增长的放缓和“基数效应”变大,这将构成巨大的挑战。

结论

对于那些考虑退出英伟达的投资者来说,市场可能会保持非理性状态。然而,在某个时点,适时获利是明智之举。即使你认为英伟达仍会继续增长,我们认为该公司不太可能继续超越标准普尔500指数的增长。英伟达拥有3.4万亿美元的市值,它需要大幅增长才能证明其估值。

英伟达被纳入道琼斯工业平均指数,可能推动股价回升至历史新高,这无疑是一个很好的退出时机。从基本面来看,英伟达面临许多风险。对于那些准备做空英伟达的投资者,期权是一个低风险的好选择。长期来看,我们不建议投资英伟达,预计其将显著跑输大盘。