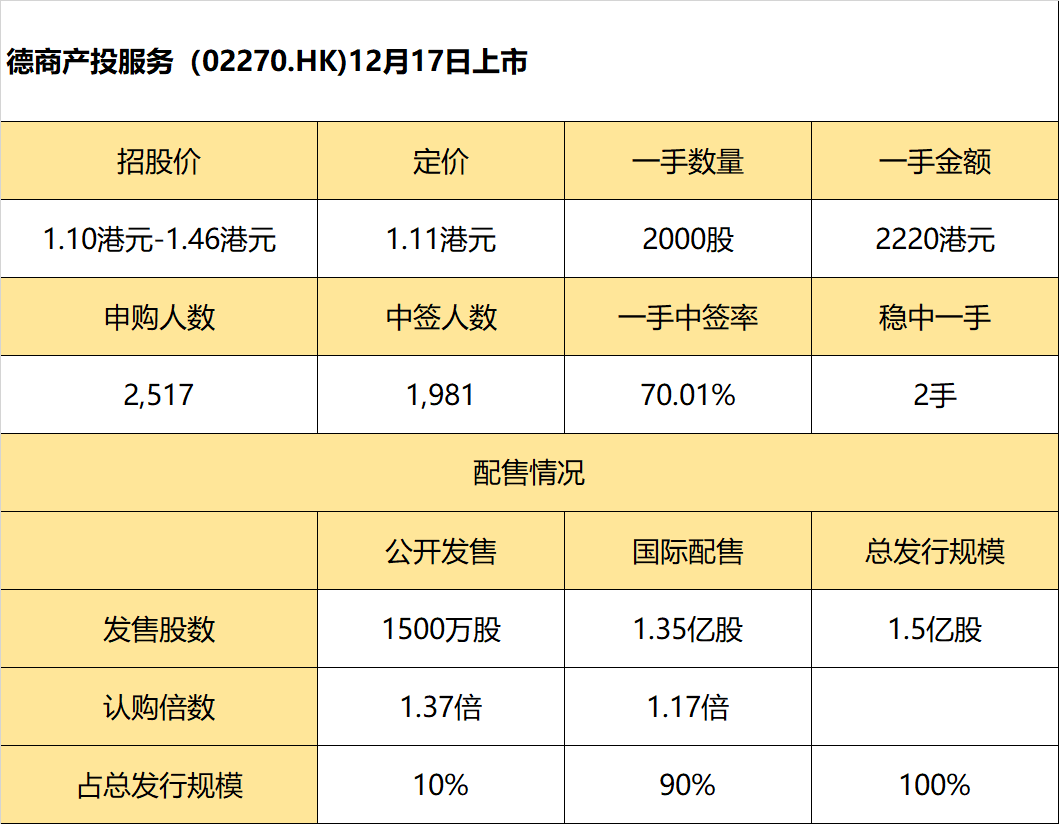

12月16日,德商产投服务发布公告,公司全球发售约1.5亿股股份,其中香港发售股份1500万股,国际发售股份约1.35亿股,另有15%超额配股权;发售价已厘定为每股H股1.11港元,每手买卖单位2000股;申万宏源香港为其独家保荐人;预期股份将于2021年12月17日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

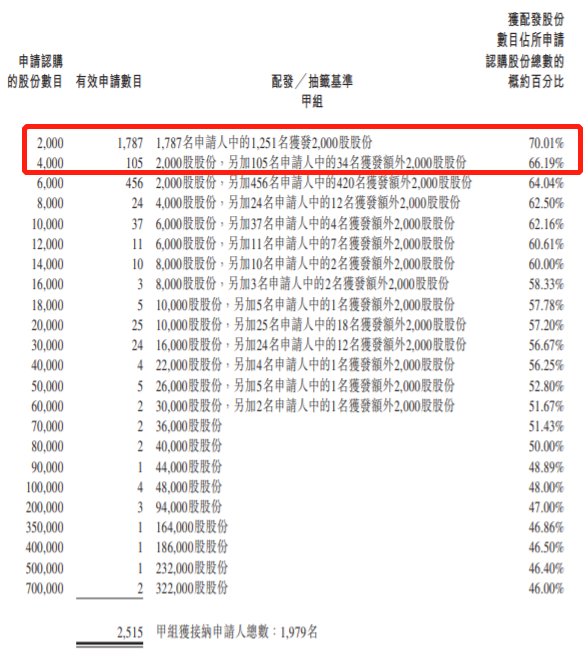

甲组每手2000股,一手中签率70.01%,申购2手稳中一手。

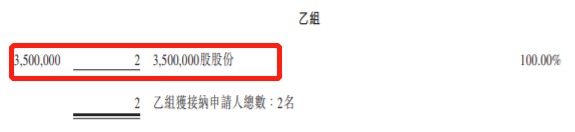

乙组头为1750手(3,500,000股),获配1750手(3,500,000股)。

根据每股H股发售价1.11港元,公司自全球发售收取的所得款项净额估计约为1.28亿港元(假设超额配股权并无获行使)。公司拟将所得款项净额约60%将用于进行战略性投资及收购,以扩大物业管理和商业运营业务;约20%将用于投资信息技术系统及支撑技术系统的人力资源;约10%将用于招募及培养人才;约10%将用作营运资金及一般公司用途。倘若超额配股权获悉数行使,则公司将就超额配股权获行使而将予发行及配发的2250万股额外H股收取额外所得款项净额约2440万港元。

德商产投服务是一家物业管理服务和商业运营一体化服务提供商,2020年,以在成都产生的收益计,在成都市提供物业管理服务及商业运营服务的所有公司中,公司排名第五,市场份额为0.5%。公司致力于为中高端住宅物业、商业物业提供物业管理服务和商业运营服务。公司的商业运营服务包括向开发商及租户提供市场调研服务、招商服务及街区管理服务。

于2021年5月31日,公司在管建筑面积约为420万平方米,其中在管住宅物业总建筑面积约190万平方米,占公司在管建筑面积的44.7%,在管非住宅物业总建筑面积约230万平方米,占公司在管建筑面积的55.3%。公司在管建筑面积由截至2018年12月31日的约50万平方米增加至截至2020年12月31日的约380万平方米,年复合增长率约为175.7%。公司的合约建筑面积由截至2018年12月31日的约130万平方米增加至截至2020年12月31日的680万平方米,年复合增长率约为128.7%。

由于德商集团所开发住宅物业的售价高于成都住宅物业的平均售价,由于其中高端性质,根据弗若斯特沙利文的资料,2020财年,公司的在管物业的平均物业管理费为人民币3.9元,较成都市物业的平均物业管理费人民币2.6元高50.0%,较全国物业的平均物业管理费人民币1.9元高105.3%。倘超额配股权获悉数行使,公司将收到的额外所得款项净额将为2810万港元(假设发售价为每股股份1.28港元,即指示性发售价范围的中位数)。