苹果$(AAPL)$是各位老铁们再熟悉不过的一家公司。

2018年8月,风云君曾经写过一篇讲述当时热门的FAANG五大科技公司的长文,《万字重磅 | 深度解剖美股五大花旦:Apple 、Facebook、Google 、Amazon、Netflix》。

当时,苹果已经从2016年收入下滑的困境中走出来。风云君在文章中对苹果从成长性、盈利性、供应链管理效率多个方面进行了分析,结论是苹果增长趋缓、盈利指标仍维持在高位、同时运营效率非常优秀。

又过了一年,风云君决定回来看看这位老朋友。

不过这次要换个角度,先从大家最熟悉的iPhone说起。

一、iPhone真正涨价其实是这几年的事

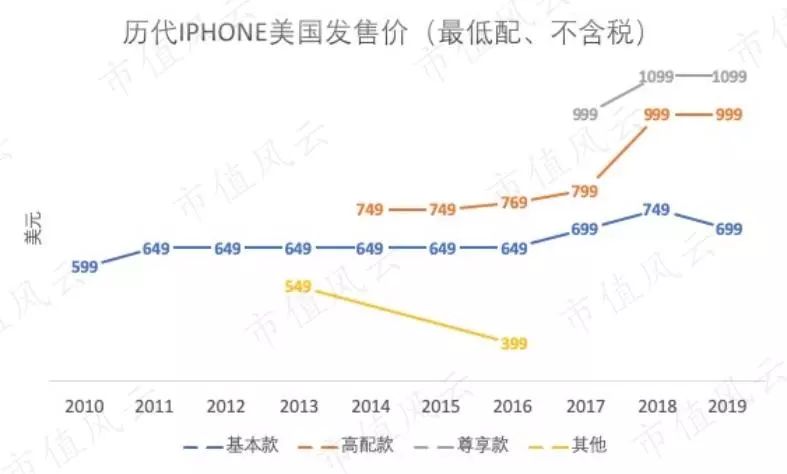

风云君整理了历代iPhone在美国地区的首发不含税价格(注:均为最低存储配置),并将其分为基本款、高配款和尊享款。

iPhone 5c和iPhone SE由于没有后继产品,这里列入其他。

(来源:网络数据,市值风云整理)

iPhone的发展可以分为三个阶段:

单iPhone时代:从2007年的初代iPhone到2013年的iPhone 5s;

双iPhone时代:从2014年的iPhone 6、iPhone 6 Plus到2016年的iPhone 7、iPhone 7 Plus;

三iPhone时代:从2017年的iPhone 8、iPhone8 Plus、iPhone X到2019年的iPhone 11、iPhone 11 Pro、iPhone 11 Pro Max。

可以清楚得看到,iPhone售价的全面提高是从2017年的“三iPhone时代”开始的。

在这之前的2011-2016年,基本款的iPhone价格一直维持在649美元。

(来源:网络数据;市值风云整理)

而2017年,基本款的iPhone 8发售价达到699美元,比上代的iPhone 7贵了50美元;高配款的iPhone 8 Plus比iPhone 7 Plus贵了30美元,达到799美元;新推出的iPhone X售价更是高达999美元。

(2017年发售的iPhone 8和iPhone 8 Plus)

售价变高的同时,成本也变高了。

根据IHS Markit(INFO.O)的数据,iPhone X的成本达到370.25美元,远高于此前iPhone 7、iPhone 7 Plus的219.80、270.88美元;iPhone X的物料成本占售价的比例为37.1%,也高于iPhone 7、iPhone 7 Plus的33.9%、35.2%。

高配款iPhone从2014年一经推出,物料成本占比就不断上升;基本款则至少是从iPhone 7发售的2016年,物料成本占比开始明显上升的。

iPhone XS Max则是近年来成本最高的一款机型,合计物料成本高达390美元,占售价的比重达到35.5%。

2019年最新款iPhone的物料成本数据暂时没有找到。

(来源:IHS Markit)

(来源:IHS Markit,市值风云整理)

二、iPhone的“涨价魔咒”

下面我们来看看iPhone的销售数据。

每个财年的一季度(注:苹果的财年从上一年10月初至当年9月底)是苹果9月新品发布会之后的首个季度。再加上圣诞假期的影响,当季的销售额占全年很大比例,比如说近两年平均要占到全年销售额的36.8%。

“三iPhone时代”开启的2017年,对应的是2018财年一季度(注:开始于2017年10月的季度)。

可以看到,从这时开始到2018财年四季度,iPhone销售额同比增速不断加快,但销量几乎没有增长,反映出了iPhone平均售价的提高。

紧接着2019财年一季度,苹果进一步提高三款新发售iPhone的售价,销量和销售额却分别下滑11.5%和14.9%,并在二季度进一步下滑。

类似的情况在3年前也发生过一次。

2015财年,苹果进入了“双iPhone时代”,iPhone 6相比5s虽然没涨价,新的iPhone 6 Plus却要贵100美元,从而拉高了平均售价。

这就导致当时的销售额增速也要明显高于销量增速。

而且接下来的2016财年也是销售额和销量双双下滑。

(注:2019财年起苹果不再公布销量,这里取的是IDC数据)

这难道就是iPhone的“涨价魔咒“?

(起售价接近1000美元的iPhone X)

三、详细盘点这一次探底的过程

回到2019财年的这次业绩下滑。

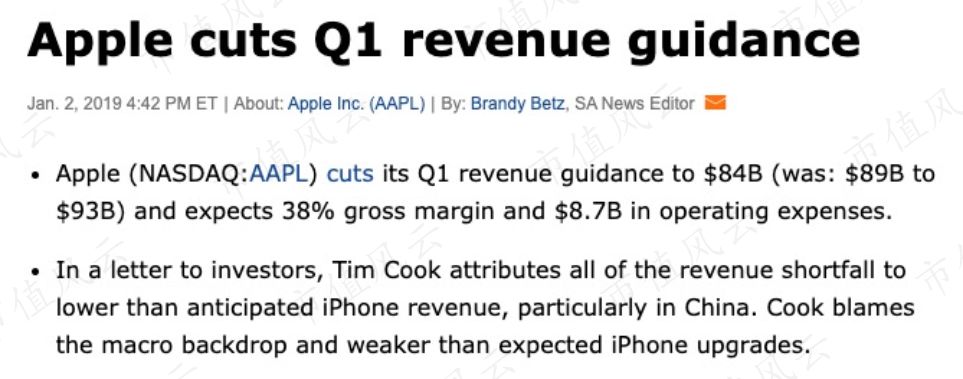

早在一季报发布之前的1月2日,苹果就下调了当季的指引,给投资者打了一剂预防针。其中收入指引由原来的890亿-930亿美元降至840亿美元,比上年同期下滑4.9%。

(来源:Seeking Alpha)

库克解释说这是由于新iPhone的销量低于预期,特别是在中国的销量。

第二天的1月3日,苹果股价大跌了10.21%。

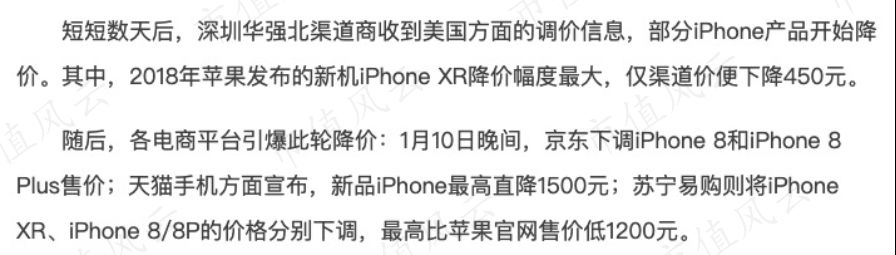

当时风云君都觉得苹果的时代可能要过去了。此后,苹果手机降价的新闻不绝于耳。

先是1月份电商平台降价幅度超过1000元。

(来源:新京报)

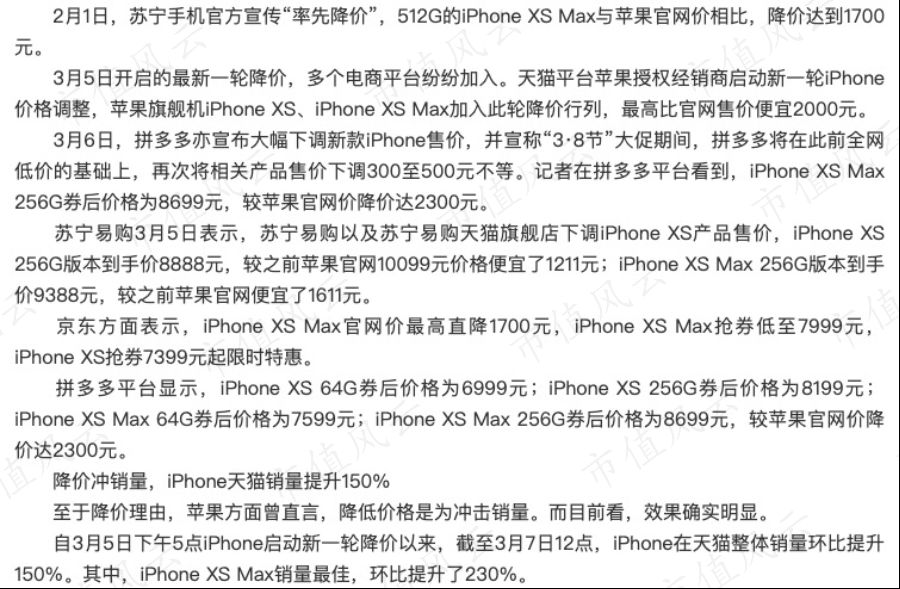

后来的2月和3月又有两轮降价,部分电商平台降价幅度甚至超过2000元。

(来源:新京报)

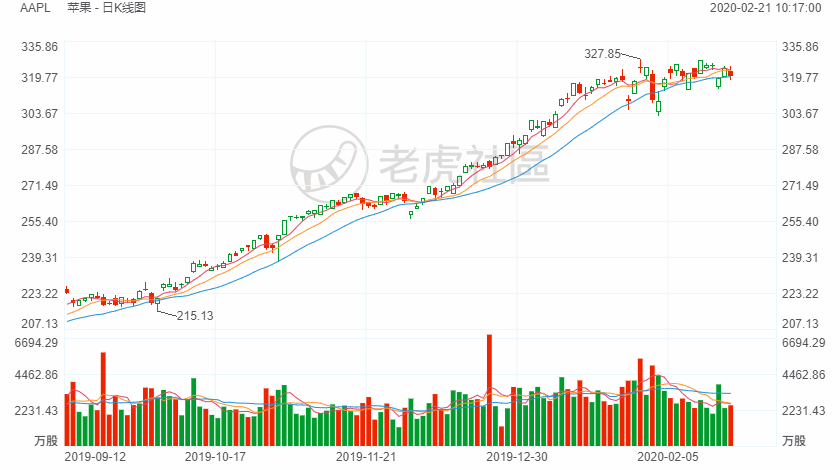

这一段时间,苹果的股价已经恢复上涨趋势。

紧接着2019年5月,苹果发布第二财季业绩,老铁们可以翻看风云君当时翻译的《苹果二季报电话会议实录》。

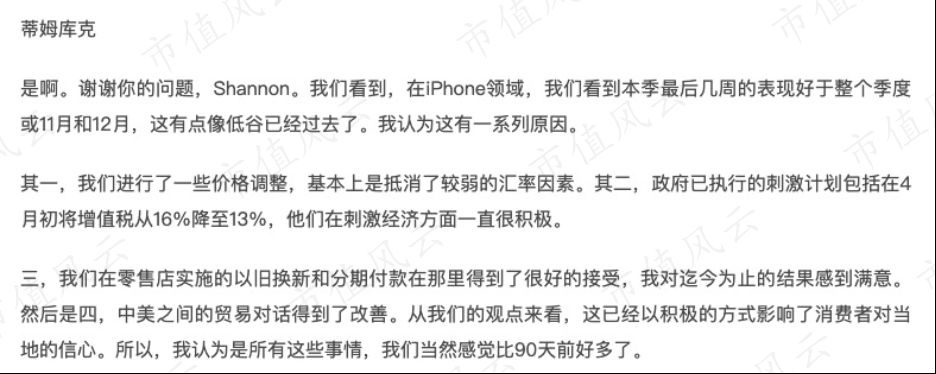

这个季度,苹果收入又同比下滑了5.1%,库克在电话会议中多次提到降价和以旧换新。

这时候也差不多是苹果业绩的拐点。

这之后,出人意料的事情发生了!

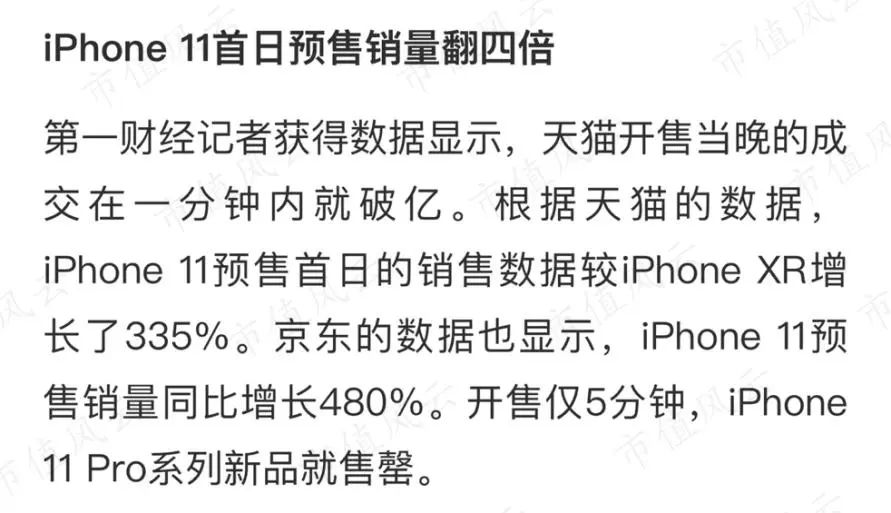

9月份,苹果发布最新的iPhone 11系列。浴霸镜头、没有5G又引发了大家的吐槽,然而电商平台的预售销量却翻了四倍!

(来源:第一财经)

就在我们以为这只是一时现象的时候,苹果公布了2020财年一季报:营收达到创纪录的918.19亿美元,同比增长8.9%,净利润达到222.36亿美元,同比增长11.4%。

大象又开始跳舞了,风云君感叹那个曾经的苹果又回来了。

四、两次增长危机,复苏各有不同

2019财年就只是三年前的一次重演吗?

各位不妨坐上风云君的时空穿梭机回去看看。

2014财年一季度至今,苹果的季度收入一共经历了2次负增长:

第一次是2016财年的二季度到四季度,季度同比增速分别为-12.8%、-14.6%、-9.0%;

第二次是2019财年一季度至二季度,季度同比增速分别为-4.5%、-5.1%。

同时期,iPhone季度销售额占苹果总收入的比例始终在60%上下。

而且,iPhone季度销售额同比增速为正的时候,苹果收入同比增速也为正,反之亦然。

这体现了iPhone对苹果整体业绩的拉动作用。

唯一的一次例外出现在2019财年三季度和四季度。这两个财季iPhone销售额同比增速分别为-11.8%、-9.2%,而苹果的收入增速分别为1.0%、1.8%。

这段时期对业绩起到拉动作用的不是iPhone,那会是什么呢?

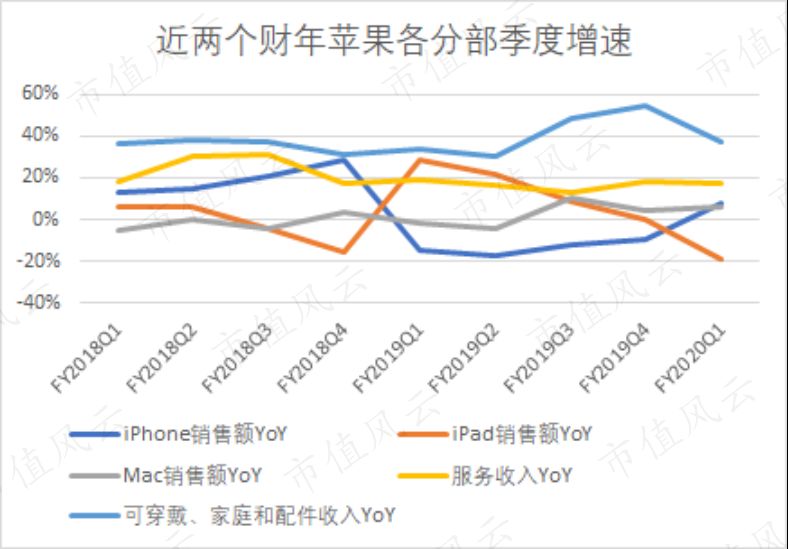

翻出近两个财年的分部收入季度增速,可以看出,2019财年三季度和四季度均保持正增长的有三项业务:可穿戴、家庭和配件收入,服务收入,以及Mac。

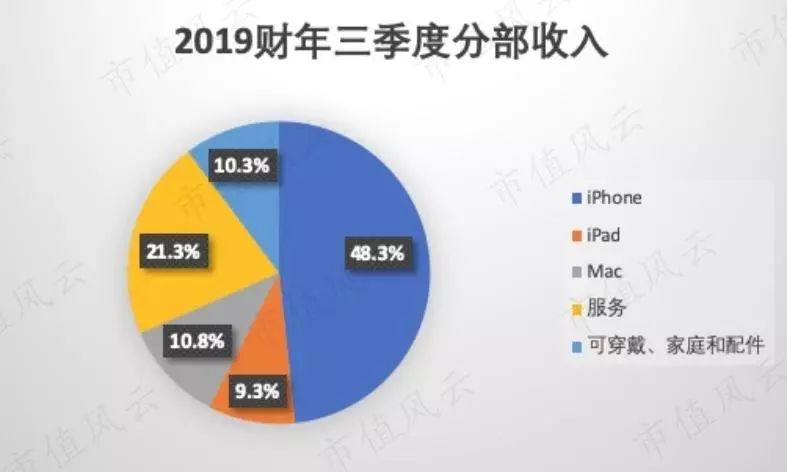

再结合2019财年三季度收入占比来看,可穿戴、家庭和配件收入占比10.3%,增速48%;服务收入占比21.3%,增速12.6%;Mac占比10.8%,增速10.7%。

拉动2019财年三季度增长的首先是可穿戴、家庭和配件收入,其次就是服务收入。风云君在后面还会再提到这两项业务。

(苹果的可穿戴设备之一AirPods Pro)

而三年前的2016财年,同样是连续的负增长,但最终走出低谷靠的是iPhone。

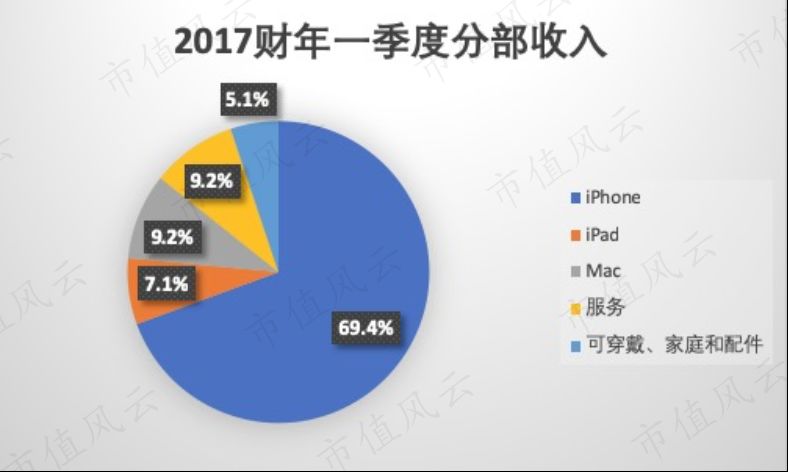

比如说2017财年一季度,苹果的收入增速刚恢复到正数。当季iPhone收入占比69.4%,同比增长5.3%,对增长的贡献最大。其次的贡献来自服务收入和Mac,其他业务仍处于负增长。

(2016年发售的iPhone 7 Plus)

iPhone对于苹果重要性的下降,就是2019年的苹果与三年前不同的地方。

而这背后,则是毛利率的压力。

五、由硬件转向服务,背后是毛利率下降的压力

我们先上一张图。

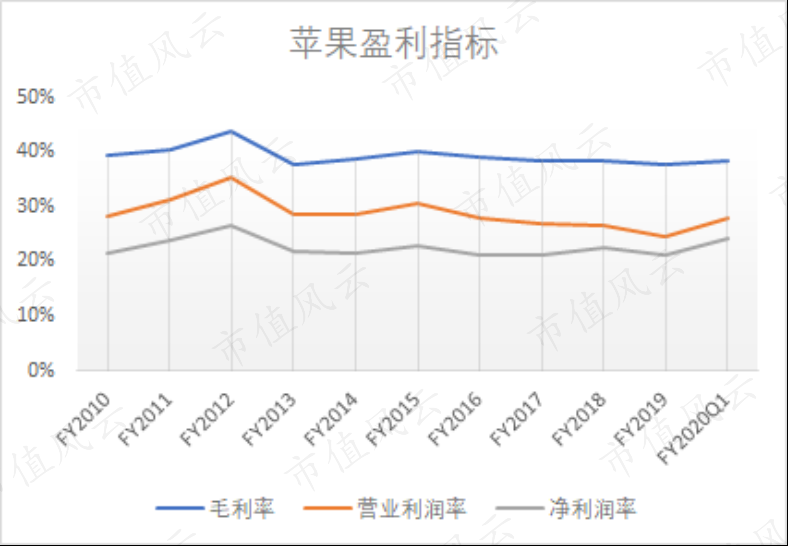

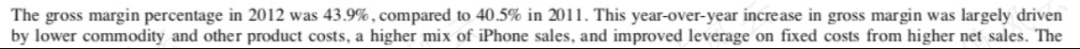

苹果的毛利率在2012和2015财年分别达到两次高点:

其中,2012财年的毛利率为43.9%,与iPhone销售额占比提高,以及大宗商品价格波动导致的成本降低有关;

2015财年的毛利率达到40.1%,主要与2014年发布的iPhone 6 Plus物料成本占比更低有关。

可见iPhone对于苹果的重要性。

但是!但是!苹果在iPhone上的“挤牙膏式”创新越来越难以拉高毛利率了。

这背后的原因表面上是iPhone物料成本占比的提高,更深层次的原因则是智能手机整体创新乏力,市场竞争加剧。

(来源:2012财年年报)

(来源:2015财年年报)

这怎么办呢?当然是转型毛利更高的服务啊~

苹果的服务收入包括App Store等数字内容商店、流媒体服务、AppleCare,以及授权等服务。

(App Store)

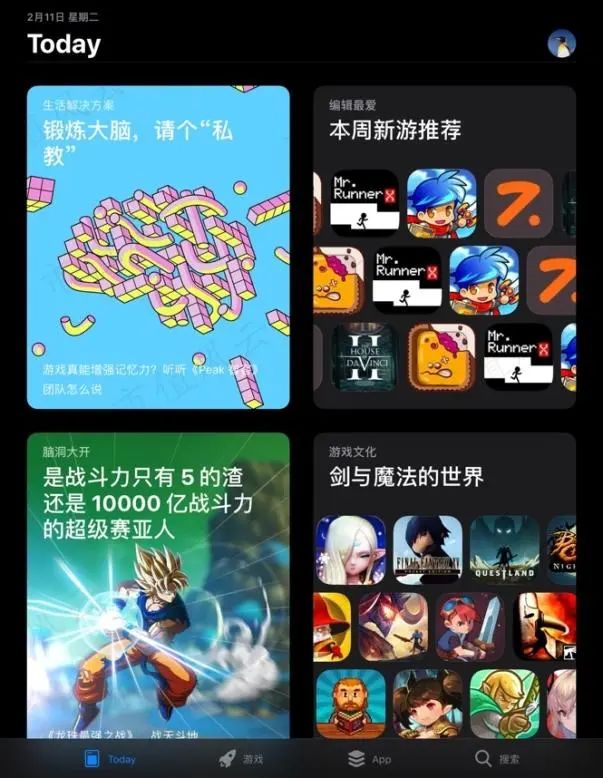

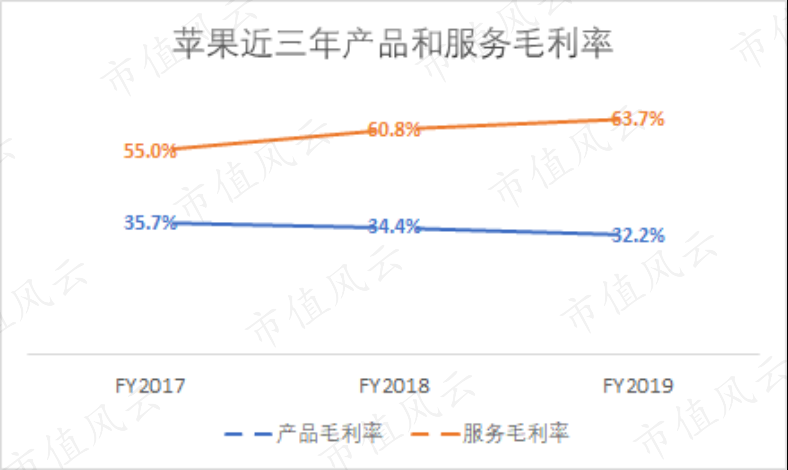

近三个财年,苹果的产品毛利率从35.7%下降到32.2%,降幅为3.5个百分点;服务毛利率则提高了8.7个百分点至63.7%。

高毛利的服务收入占比在近三个财年由14.3%提高至17.8%,增速快于公司整体增速。

不仅如此,还要牺牲部分硬件毛利率,来换取服务收入的增长。

2019财年,苹果在部分地区降价以及推出以旧换新服务。

降价的故事风云君在前面已经讲过了,接下来我们谈谈以旧换新。

六、以旧换新

从2019财年一季度电话会议开始,苹果开始频繁提到以旧换新项目。比如当季度,在推出iPhone以旧换新活动之后,以旧换新的数量同比增长了一倍以上。

(苹果2019财年一季度电话会议,来源:fool.com)

接下来的二季度到四季度,同比增速分别在300%、400%、400%以上,创造了新的纪录。

(苹果2019财年二季度电话会议,来源:fool.com)

(苹果2019财年四季度电话会议,来源:fool.com)

而且苹果在2019财年还把地图、Siri、免费iCloud空间等原来包含在产品中的部分收入重新归类至服务收入,并重述了此前两个财年的业绩。

这使得2017和2018两个财年重述后的服务收入比原来分别提高了6.9%、9.1%。

风云君不得不感慨,会计行业真是任人打扮的小姑娘,怎么好看怎么来。

类似的转型,风云君在《股价一年翻4倍的Roku:占领你的客厅,然后卖广告!? | 海外风云》中也有提到。

Roku(ROKU.O)通过销售比竞争对手更廉价的流媒体播放器,以及向第三方提供操作系统Roku OS来扩大用户基数,然后通过广告等增值服务赚钱。

苹果会逐渐转变成这种模式吗?

七、转型的挑战

目前看来,苹果想要增加高毛利的服务收入,势必要扩大iOS生态系统的覆盖范围。

而iOS系统绝大多数情况下仍然只在苹果自己的硬件上使用。

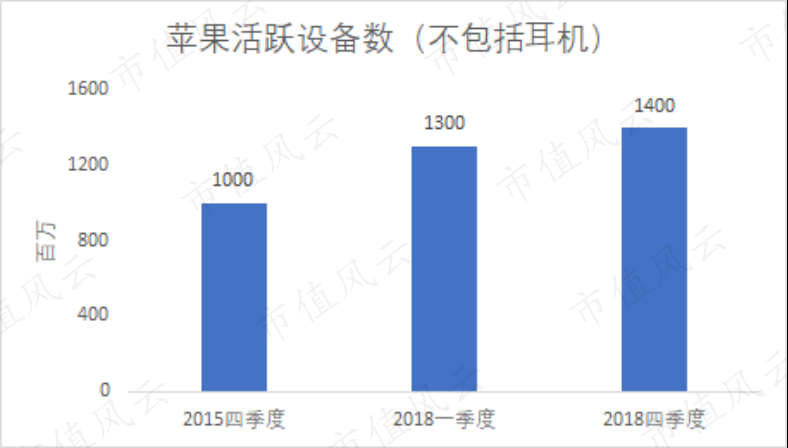

根据苹果披露的数据,活跃设备数(不包括耳机)在2018年四季度超过14亿,其中iPhone活跃设备数为9亿。

而苹果的活跃设备数在2015年四季度刚超过10亿。粗略地计算一下,这期间活跃设备数的CAGR为11.9%,增速还不错。

除了iPhone、Mac、iPad这些存量场景,我们来看看iOS还有哪些增量场景。

汽车场景中,苹果的CarPlay支持500多款车型,但是与汽车制造商绑定也就意味着用户数取决于汽车的销量。而且CarPlay目前只支持有限的第三方App,与iOS丰富多彩的生态相比附加值显然要小得多。

(来源:官网)

(来源:官网)

(来源:官网)

而自己造车显然不是那么容易的。

这背后的原因,风云君在《独家重磅 | 金融丛林里的科学狂人:与狼共舞马斯克,一骑绝尘特斯拉》中曾经讲过:

“谷歌旗下Waymo被认为是自动驾驶领域的最先进代表,智能程度达到L4-L5,但目前远不及特斯拉这套系统实际应用广泛。

显然,没有庞大的应用数据库的积累,代价颇为沉重:复杂多样的真实路况驾驶数据无疑会使特斯拉的这套系统更快迭代,成为竞争对手们越来越难以企及的竞争壁垒。”

(特斯拉的有限无人驾驶技术已经大规模上路)

家庭场景又可以细分为智能音箱(又称为智能语音助手)和智能电视两大生态。

智能音箱有亚马逊(AMZN.O)的Alexa,谷歌(GOOGL.O)的Google Home,百度(BIDU.O)的小度智能音箱、阿里巴巴(BABA.N,09988.HK)的天猫精灵等等。

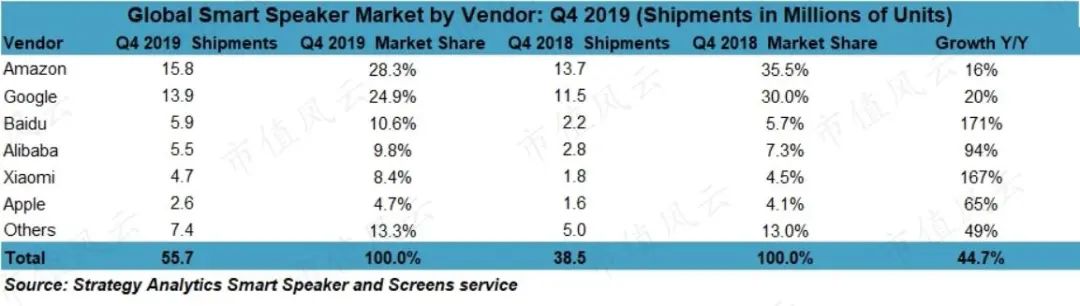

2019年四季度,全球智能音箱出货量前五的分别是亚马逊、谷歌、百度、阿里巴巴、小米(01810.HK),合计市场份额达到82.0%。

而苹果仅排名第六,市场份额为4.7%。

(来源:Strategy Analytics)

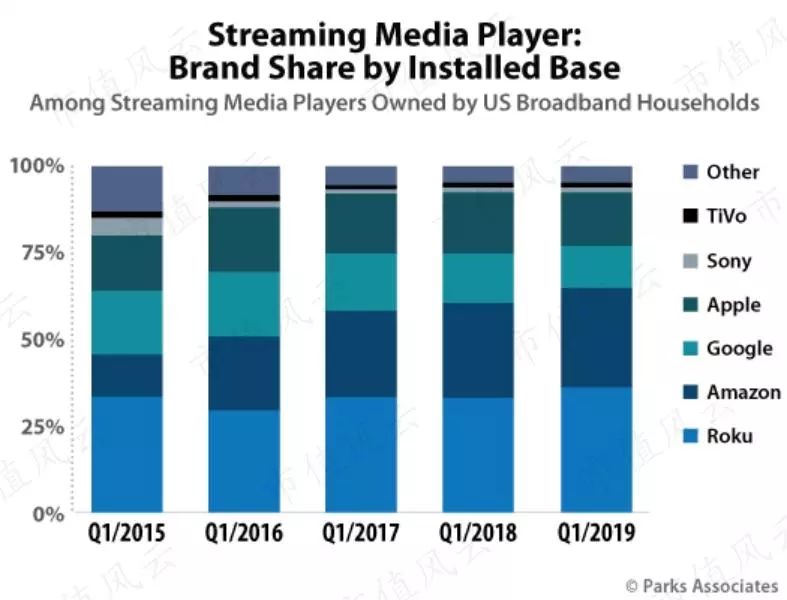

智能电视领域有Roku的Roku TV,亚马逊Fire TV、谷歌的Chromecast、苹果Apple TV等。

2015年一季度到2019年一季度,Roku的市场份额(注:以已安装的设备为基数)从33%增长到39%,亚马逊Fire TV的市场份额从13%增长到30%,分别占据一二位。

同时期,苹果Apple TV的市场份额保持在16%左右。

(来源:Parks Associates)

(Apple TV)

家庭场景中,苹果表现只能说是中规中矩。

不过,苹果最近已经开始在内容方面发力,比如推出的大量自制剧,以及苹果新闻。

(来源:官网)

(来源:官网)

这些都可以看作是苹果丰富iOS生态,从而提供更多附加值的努力。

另一个苹果做的还不错的领域是可穿戴设备。

(Apple Watch)

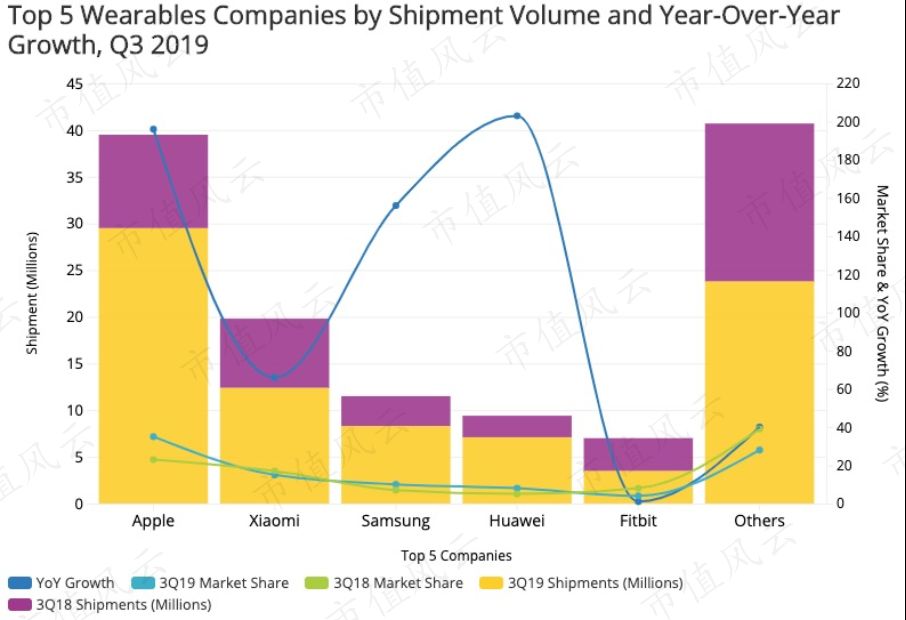

根据IDC的数据,2019年三季度全球可穿戴设备出货量前五名分别是苹果、小米、三星、华为、Fitbit(FIT.N)。其中Fitbit已经被谷歌以21亿美元收购。

三季度苹果的出货量达到2950万,同比增长195.5%,高于整体市场增速的94.6%。苹果的市场份额由上年同期的23%扩大至35%。

(来源:IDC)

最后,苹果除了要尽可能地留住并扩大iOS生态的用户,还需要做的就是提高“苹果税”了。

比如,对苹果设备账号的严格管理,以及非官方渠道下载的APP的限制。另一个我们能更直接感受到的就是苹果和微信(00700.HK)曾经的内容打赏抽成之争:30%的抽成枷锁现在已经强加于诸君之颈项。

(来源:澎湃新闻,2017.09.18)

八、现金流、股东回报和负债

最后,我们来看下现金流和股东回报,作为苹果这道“法式大餐”的甜点。

2019财年,苹果公司的经营活动净现金流为693.9亿美元,净现比为125.6%。

近十个财年的净现比始终在120%以上,公司的盈利质量非常高。

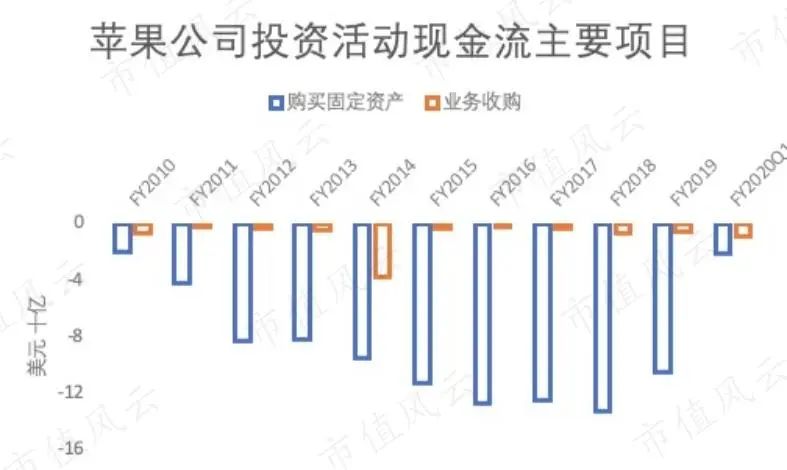

同时,公司购买固定资产的现金支出比较稳定,每年都不超过经营活动净现金流的20%,而且公司也很少进行收购。

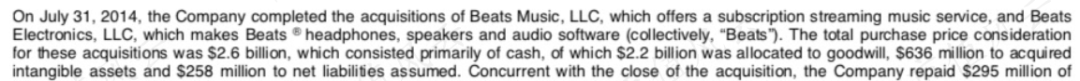

近十年来唯一一笔较大的收购发生在2014财年,当时苹果以26亿美元的价格收购了Beats。

(来源:2014年年报)

公司把剩余的大部分现金流都回馈给了股东。

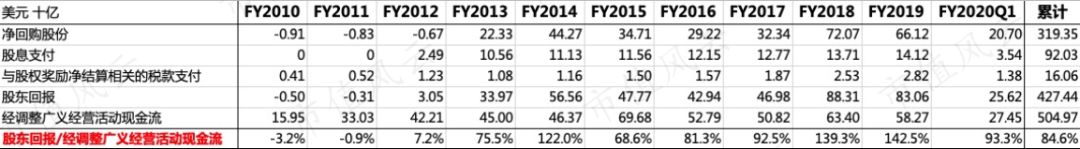

2010财年到2020财年一季度,苹果累计净回购股份耗资3193.5亿美元,累计支付股息920.3亿美元,累计的与股权奖励净结算相关的税款支付达到160.6亿美元,合计的股东回报达到4274.4亿美元。

与股权奖励净结算相关的税款支付说的是,在员工用股票来支付与股权奖励有关的税款时,公司一般会从员工手里回购这部分股票,从而让员工用现金去支付税款。

这也被认为是股东回报的一种方式。

同时期,累计的经调整广义经营活动现金流(注:剔出了有价证券买卖等项目)为5049.7亿美元,累计股东回报占累计经调整广义经营活动现金流的比例为84.6%。

即使不考虑与股权奖励净结算相关的税款支付,累计股东回报占累计经调整广义经营活动现金流的比例也达到81.5%。

(来源:fool.com)

作为投资者,一定会爱死这样的公司了。

而且苹果在2018和2019财年的股东回报分别达到883.1亿、830.6亿美元,显著高于此前几年500亿美元左右的水平。

(Apple Park)

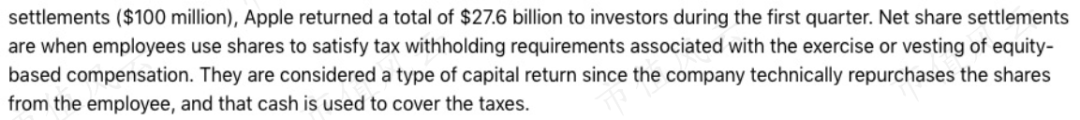

这与苹果提出的“净现金平衡”(net cash neutral position)有关。净现金是指现金及现金等价物、短期投资、长期投资之和,减去所有的有息负债。

“净现金平衡”的目标最早出现在苹果2018财年一季报电话会议中,当时苹果的净现金为1630亿美元。公司的CFO Luca Maestri称要在长期内使净现金变为0。

在这之后的2018财年和2019财年末,苹果的净现金分别降至1226.2亿、978.4亿美元。

而减少净现金的主要方式就是通过股票回购和分红。

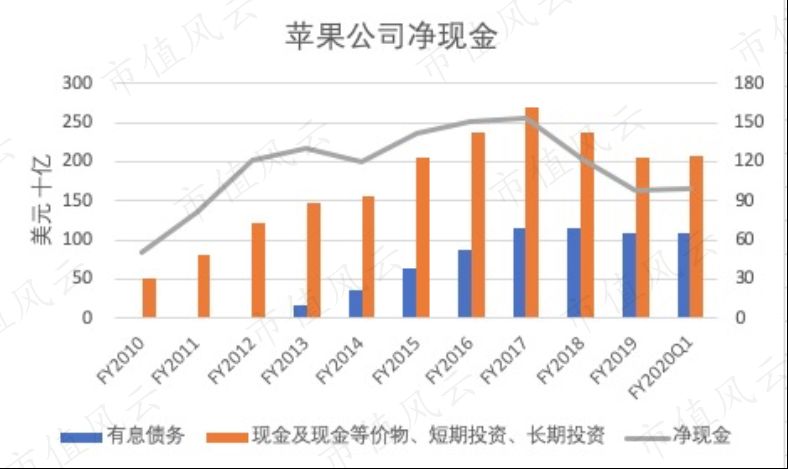

截至2020财年一季度末,苹果的资产负债率为73.7%,其中有息负债占总资产的比例为31.8%。

资产负债率从2013年开始逐渐上升,这当中的主要驱动力是有息负债占总资产比例的增加。经营性负债占总资产的比例从2012财年末的32.9%提高到2020财年一季度末的41.9%,上升幅度相对较小。

在这篇文章中,风云君梳理了苹果2019财年一季度以来的增长困境、背后的深层次原因、化解的办法,以及苹果的转型之路。

最后再对这样一家伟大的科技公司致以敬意。